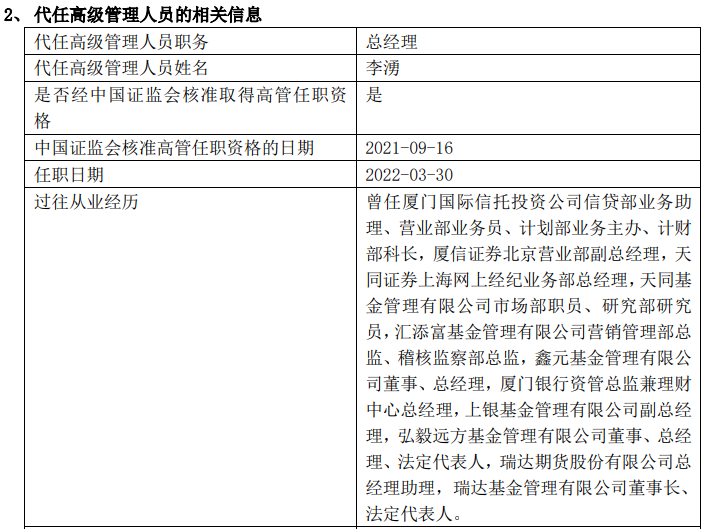

受美联储加息、俄乌冲突等一系列因素影响,A股今年以来持续调整,直至近日才出现了一定企稳反弹的迹象。

面对大涨大跌,有人忍痛割肉,有人蓄势抄底。实际上市场是否见底很难事前判断,而且往往有一个磨底的过程。尽管难以精准判断底部,但有些重要指标或者信号可以帮助投资者判断市场的相对底部区域,而事后来看此区域往往也是长线布局较好的时点。

年内A股跌跌不休,市场整体赚钱效应较差。尽管下跌不可避免地会带来阵痛,但机会往往也也随之悄然而至。

或许正是意识到了这点,在近期A股逐渐企稳时,不少观望的投资者就已经在摩拳擦掌,等待进场信号出现。尽管我们无法准确预测市场底部究竟在哪,但回顾A股历次大底,或许能发现很多值得参考的指标。

自2000年以来,上证指数共出现了4次大底,这些底部区域无一例外都呈现“W”型。这意味着,市场磨底并不是一蹴而就的,往往是个持续的过程。因此,想要实现精准抄底几乎是不可能的,而在相对底部的区域入场就成为了比较可行的做法。

数据来源:wind;统计区间:2000.1.1-2022.3.18。

数据来源:wind;统计区间:2000.1.1-2022.3.18。

那么,如何判断市场是不是处于相对底部呢?我们其实可以结合诸多指标进行综合参考:

第一个参考指标是指数跌幅。追溯历史发现,市场在形成大底之前往往经历较大的跌幅,如:

2008年:受全球金融危机影响,全年上证指数下跌65.39%;

2011年:在通胀持续上行的大背景下,上证指数从4月跌至年末,跌幅达24.89%;

2015年:牛市见顶后A股遭遇剧烈重挫,三季度上证指数大跌28.63%;

2016年:1月初两次熔断机制重创投资者,上证指数单月下挫22.65%......

截至3月18日,上证指数自去年高点以来最大跌幅达18.8%,尽管比不上历史大跌的幅度,但随着抛售动能的逐渐减弱,继续大跌的概率正在减小。

第二个参考指标是估值。上证指数的长期走势与估值基本处于同涨同跌的态势,市场处于底部时估值往往也很低,截至3月18日上证指数的动态市盈率为12.45倍,处于近10年间33.72%的历史分位点处,整体估值较为便宜。

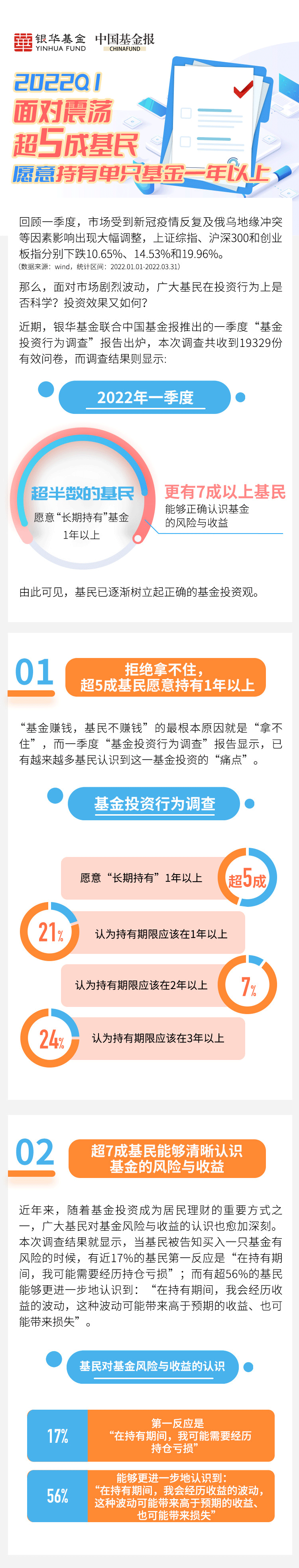

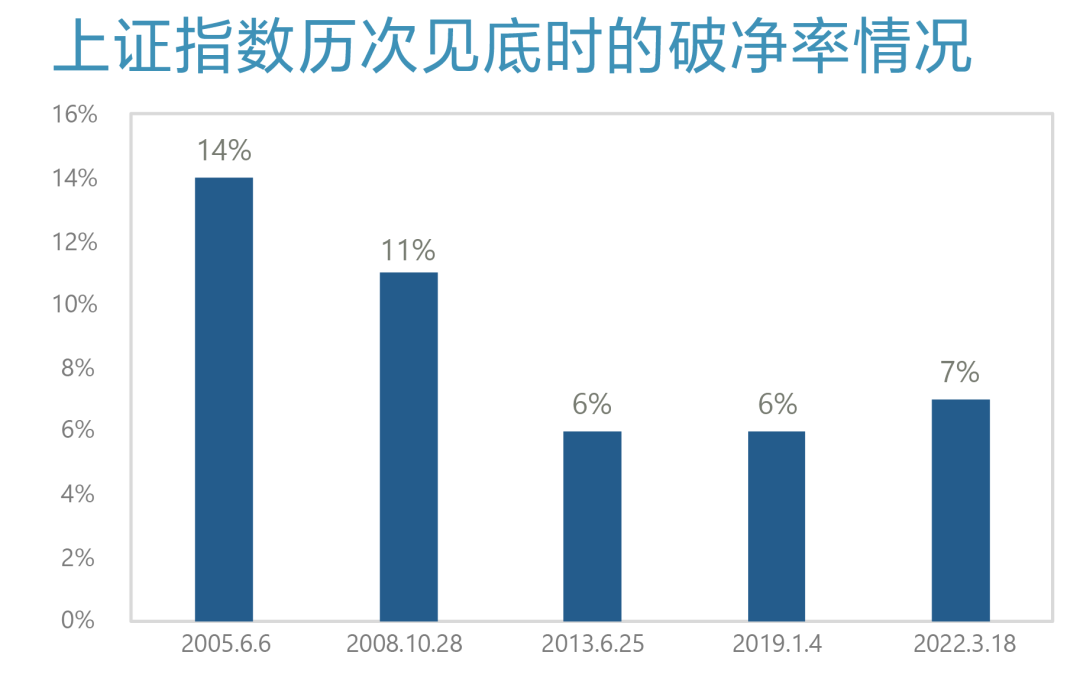

第三个参考指标是个股“破净”情况。大盘筑底之时往往发生在市场恐慌情绪蔓延之际,风险资产被大肆抛售,个股破净率因此高企。

数据来源:wind;统计区间:2005.6.6-2022.3.18。

数据来源:wind;统计区间:2005.6.6-2022.3.18。市场运行良好时,破净率往往是低于1%的,而截至3月18日,当前市场上破净个股数量已达316只,破净率高达7%,正介于往年大跌发生时的中位水平。

第四个参考指标是新基金发行数量和规模。从基金的发行规模与股票型基金指数的走势不难发现,基金发行遇冷的时期,往往也正是市场的底部。2019、2020这两年市场火热,新基募集规模和数量屡创新高,但2021年以来随着市场赚钱效应下降,新基募集也逐渐“降温”。

数据来源:Wind;统计区间:2008.01-2022.02,股票+混合基金发行份额为三个月滚动数据

数据来源:Wind;统计区间:2008.01-2022.02,股票+混合基金发行份额为三个月滚动数据我们常说买在无人问津时,卖在人声鼎沸处,新基发行遇冷常发生在市场情绪的冰点期,此时往往也是市场的底部附近。

不过我们也要明白,历史并不会简单重复,每一个大底形成之时的市场环境都各不相同,决不能刻舟求剑般盲目断定市场触底与否,具体情况应加以具体分析,同时以长线投资思维应对。

在大环境整体面临较大不确定性之时,我们首先应学会理性看待市场,避免因极端情绪影响干扰我们的交易策略。

其次,定投优质基金是个不错的选择,在市场探底过程中坚持定投摊低持仓成本,待市场转向后有望争取到可观回报。

最后,学会多元化的资产配置,把鸡蛋放在不同的篮子里,也有助于我们控制风险,能更加从容地应对未知的风浪。