4月7日,今年首单公募REITs——华夏中国交建REIT,面向公众正式开售。

券中社记者从多个渠道了解到,截至下午3时,该基金面向公众投资者的募集规模已经超500亿元,按7.05亿元的公众募集上限计算,配售比例低于1.41%,刷新了公募基金配售比例的新低纪录。

招募说明书显示,该产品的基金份额发售价格为9.399元/份,发售总份额为10亿份,预计募集总规模为93.99亿元;在经过战略配售、网下发售后,该产品面向公众投资者的初始基金份额数量为0.75亿份,公众募集上限为7.05亿元。

经过前期的充分预热,2022年首单公募REITs今天面对公众投资者正式开售,发行伊始就受到资金的追捧。

中国基金报记者从渠道人士处获悉,华夏中国交建REIT今天正式面向公众开售,发行仅仅1小时,在上午10:30左右,新基金认购规模已经超过100亿元,按照新基金面向公众发行0.75亿份(9.399元/份)、7.05亿元的募集规模要求,公众投资者部分的比例配售已成定局。

而新基金的战略配售和网下发售部分,也面临“僧多肉少”的局面,网下发售将在基金发行日缴款认购。按照新基金10亿份的发行总额,9.399元/份的发售价格,该只基金将大概率达到93.99亿元的成立规模,成为我国目前发行规模最大的公募REITs产品。

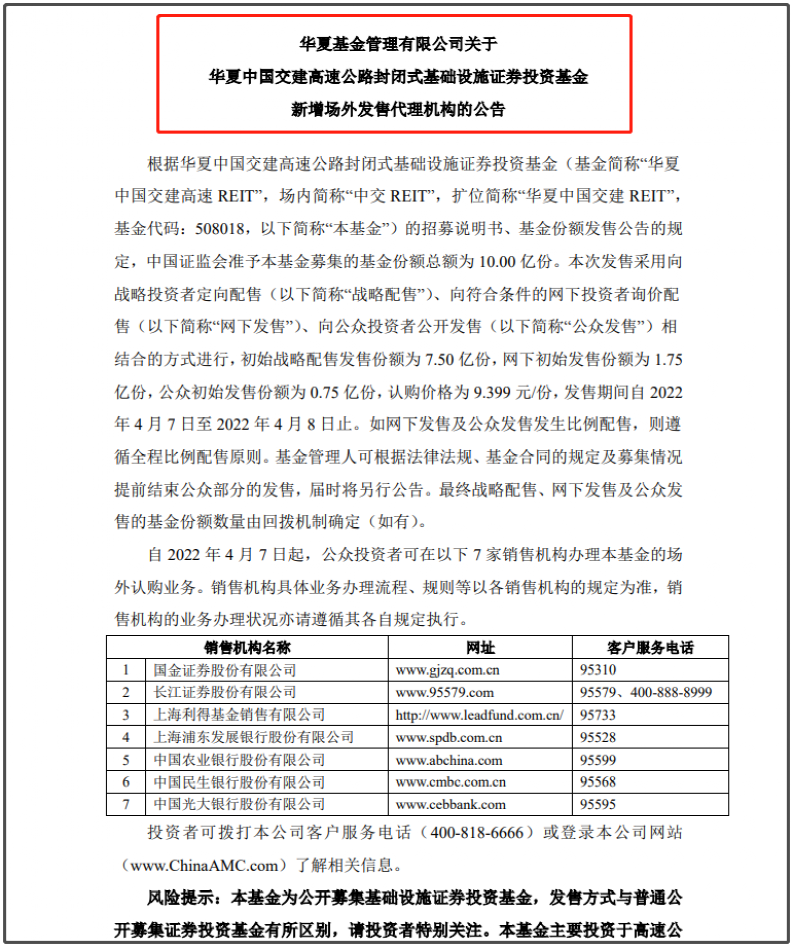

事实上,在华夏中国交建REIT发售前夕,4月6日,华夏基金就发布公告,新增国金证券、长江证券、浦发银行等机构作为场外发售代理机构,自4月7日起,公众投资者可在新增的7家销售机构办理基金的场外认购业务。

据悉,华夏中国交建REIT的发售方式主要有战略配售、网下发售和公众发售三种方式,基金募集的基金份额总额为10亿份。

其中,初始战略配售发售份额为7.5亿份,网下初始发售份额为1.75亿份,公众初始发售份额为0.75亿份,认购价格为9.399元/份,发售期间自2022年4月7日至4月8日止。如网下发售及公众发售发生比例配售,则遵循全程比例配售原则。

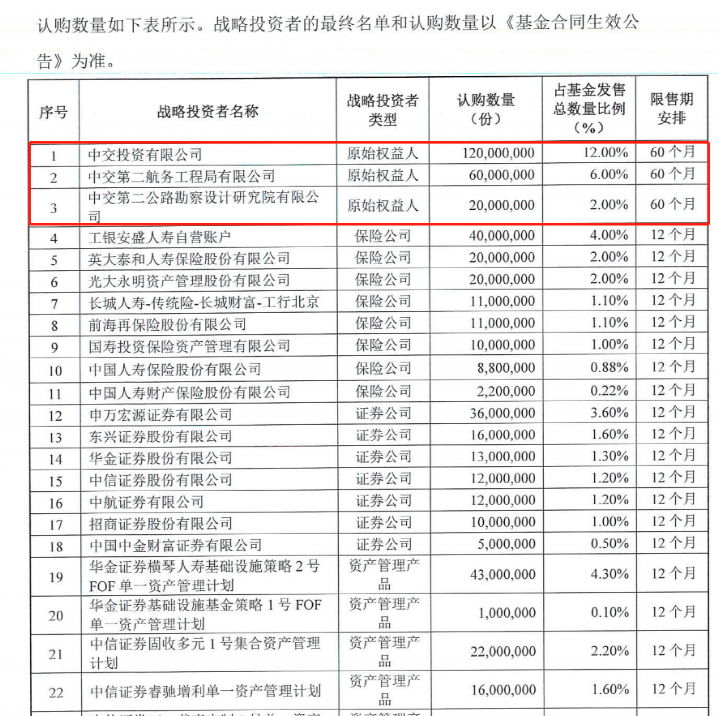

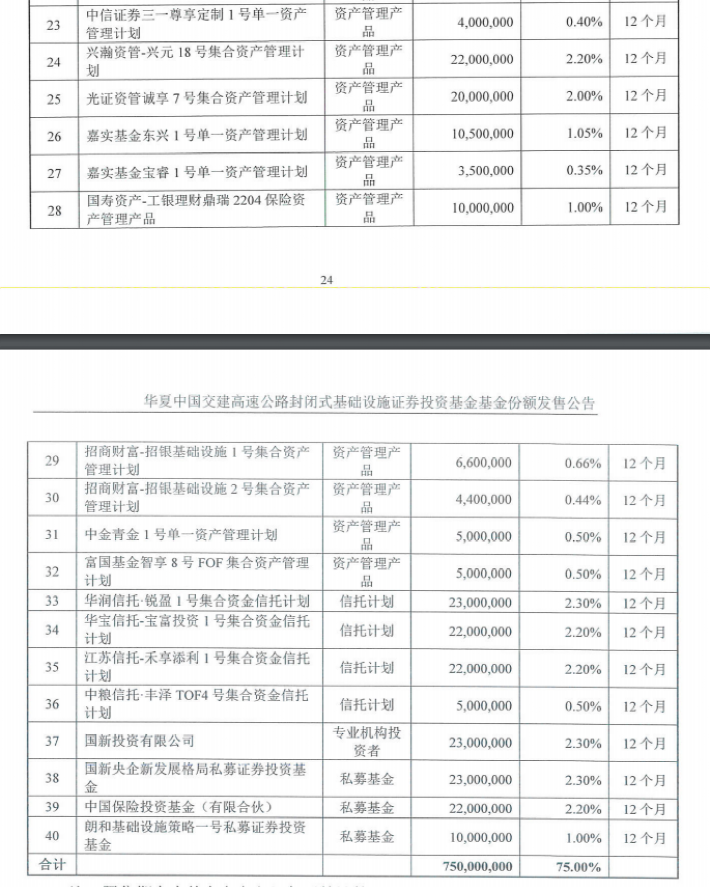

在3月31日公示的华夏中国交建REIT份额发售公告中,对基金的战略配售情况进行了公示,该只基金的战略配售总份额是7.5亿份,占基金发售份额总额的75%。

其中,原始权益人中交投资有限公司、中交第二航务工程局有限公司、中交第二公路勘察设计研究院有限公司(或同一控制下的关联方)认购数量2亿份,占发售份额总数比例的20%,限售期都为60个月;其他战略投资者认购数量5.5亿份,占发售份额总数的55%,这些战略投资者中既有申万宏源证券、中信证券等券商机构,也有中国人寿保险等险资机构,还有券商资管计划、公募资管计划、基金子公司资管计划、私募基金等,限售期皆为12个月,并公布了该只基金战略投资者的名单和认购数量。

而在网下询价中,本次提交有效报价网下投资者数量64家,管理的配售对象149个,有效拟认购份额数量总和为6.65亿份,参照1.75亿份的网下发售份额,网下询价的火爆程度,拟认购份额配售比例将可能低于20%。

公众投资者认购,将从4月7日-4月8日的9:30-11:30、13:00-15:00进行业务办理,办理渠道有直销机构,招商银行、中信银行等场外代销机构。

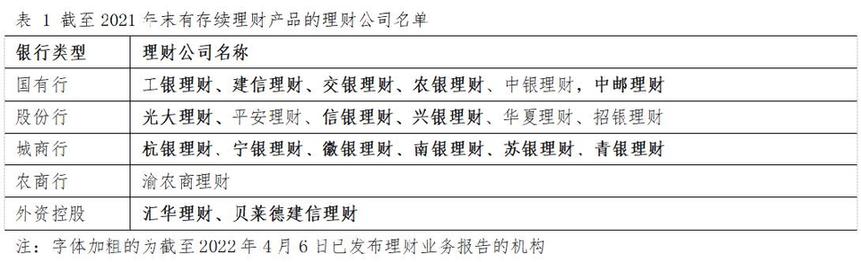

由于目前公募REITs普遍采用了战略配售、网下发售和公众发售的发行方式,且面向公众投资者的发行份额偏少,公众投资者的认购配售比例普遍较低。

Wind数据显示,截至4月7日,目前已经成立的11只公募REITs产品,公众投资者的平均认购配售比例仅为5.5%,建信中关村产业园REIT、中航首钢生物质REIT两只产品配售比例还不到2%,都受到了公众投资者的热捧。

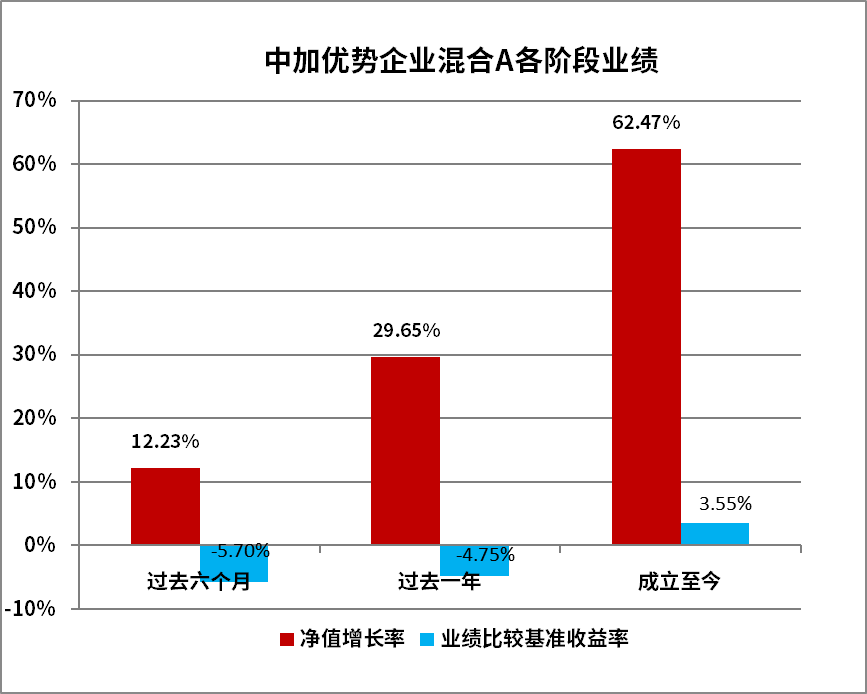

多位投研人士还表示,近两年发售的公募REITs产品普遍受到资金的追捧,主要与该类产品整体规模小、产品供应较少、在当前股债市场波动中呈现稳健收益特点有密切关系。

上海一家公募机构表示,公募REITs作为国内市场的一个新品种,在引发市场关注的同时也体现出了一定的稀缺性,从而可能引发资金追捧的现象。该机构建议,可以增加产品供给、扩大市场容量,同时,继续加强投资者教育和公募REITs基本知识宣传,促使投资人更全面的了解REITs产品的运作模式、内在价值和风险收益特征,便于投资人理性决策。

资料显示,华夏中国交建REIT的底层资产为武深高速公路嘉通段,其所处区域湖北省、武汉市和咸宁市人口总量保持基本稳定,地区生产总值和地区财政收入稳步增长。根据2019年国内GDP排名,湖北省位列第7位。项目沿线产业集群丰富,货运口岸众多,对物流、交通需求旺盛。项目起点咸宁市位于光谷科技创新大走廊南端,以武汉市东湖高新区为核心承载区,联动周边区、市成为湖北省高质量发展引领区。良好的社会经济发展状态及产业发展现状为嘉通高速项目持续稳定运营提供了基础。

2022年3月,中国证监会官网发布《深入推进公募REITs试点 进一步促进投融资良性循环》,指出包括研究制定基础设施REITs扩募规则等内容。证监会表示,推出REITs扩募机制,有利于已上市优质运营主体依托市场机制增发份额收购资产,优化投资组合,促进并购活动,更好形成投融资良性循环。

我国现有的基础设施公募REITs规则明确基础设施基金可进行扩募,同时为扩募发售方式保留了充分的灵活性,前期公募REITs试点项目的申报、发行上市、稳健运营、顺利分红为扩募操作奠定了基础。

据悉,华夏中国交建REIT是中国交建旗下高速公路资产的唯一上市平台,具有极高战略价值,发展潜力巨大。中国交建作为中交集团整体上市平台,是中交集团的核心资产持有主体。中国交建以系统内中交投资有限公司持有的嘉通高速发行设立基础设施REITs,并承诺今后中国交建拟发行REITs的高速公路类资产将以扩募形式纳入该平台。

中国交建的控股股东中交集团是国务院国资委控股的超大型央企。中交集团是全球领先的公路设计建设运营企业。中国交建承建了港珠澳大桥、上海洋山港、长江口航道整治、京新高速、蒙内铁路等一大批技术难度高、社会影响大的超级工程。中国交建是少数几家具有全国性路产布局的企业之一。

(文章内容综合自券中社、中国基金报、REITs指数)