校对:方杰锋

引子

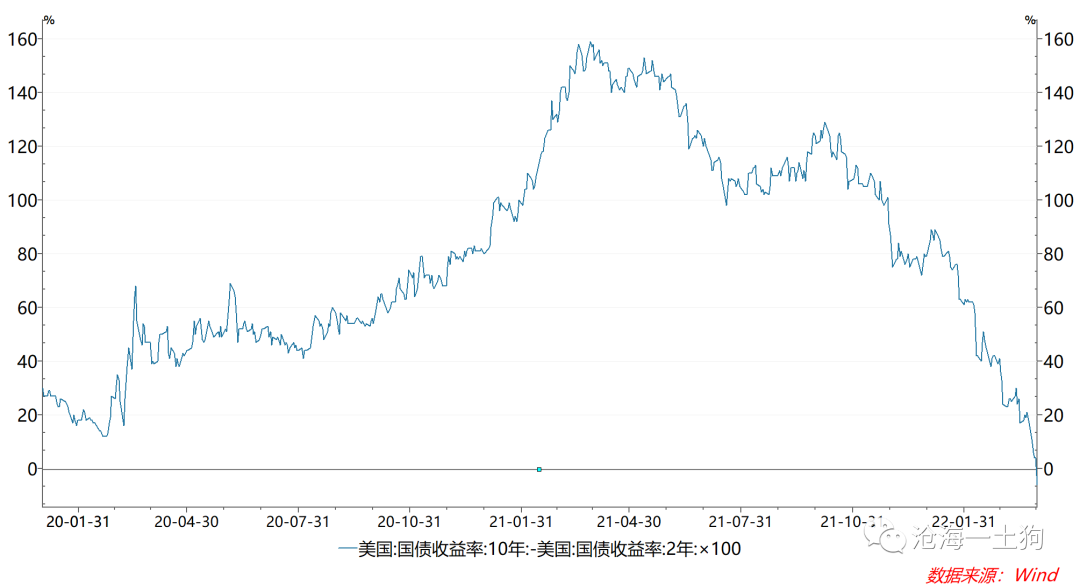

最近一段时间,随着美国加息周期开启,美债收益率快速上行,2年美债和10年美债的利差迅速收窄,逐步走向倒挂(ps:一度接近-10bp)。

于是,不少老营销开启了新一轮营销:看,美债收益率倒挂了,预示着全球即将陷入衰退。为了更抓眼球,他们还可以写全球即将陷入危机。

先不说这些结论对不对,但从逻辑推理上,这些观点有一个极其强烈的假设:市场具备预测能力,且能预测很远。

不幸的是,市场的预测效率微乎其微,它只是在滞后地反馈已经发生的事件。

最近一次很明显的误判是,

美国总统拜登在2月18日回答媒体记者提问时说,他确信俄罗斯总统普京“已作出(入侵乌克兰的)决定”,这一判断基于美方“情报能力”。

但是,只有少部分人相信,并做出了反馈;大部分人根本就不信,铺天盖地的嘲笑拜登的帖子。

后面的事情大家都知道了。

市场的基础是分歧,投资者们各自有自己的立场和局限,不要说预测了,让大家承认现实都要拿出十分确凿、踩在脸上的证据。

大家既没有那么聪明,又有立场掣肘。

也就是说,所有的人都是不见棺材不掉泪。市场没有预测能力,市场是在亦步亦趋忠实地反馈现实。那么,两年美债和十年美债倒挂反馈的是什么事实呢?它忠实地反馈了:投资者容易在两年债券上达成共识,但难以在十年债券上达成共识。

下面我们将仔细讨论共识的问题。

两年美债的强共识

说实话,美联储的货币政策极其透明,给了市场极其明确货币政策预期。

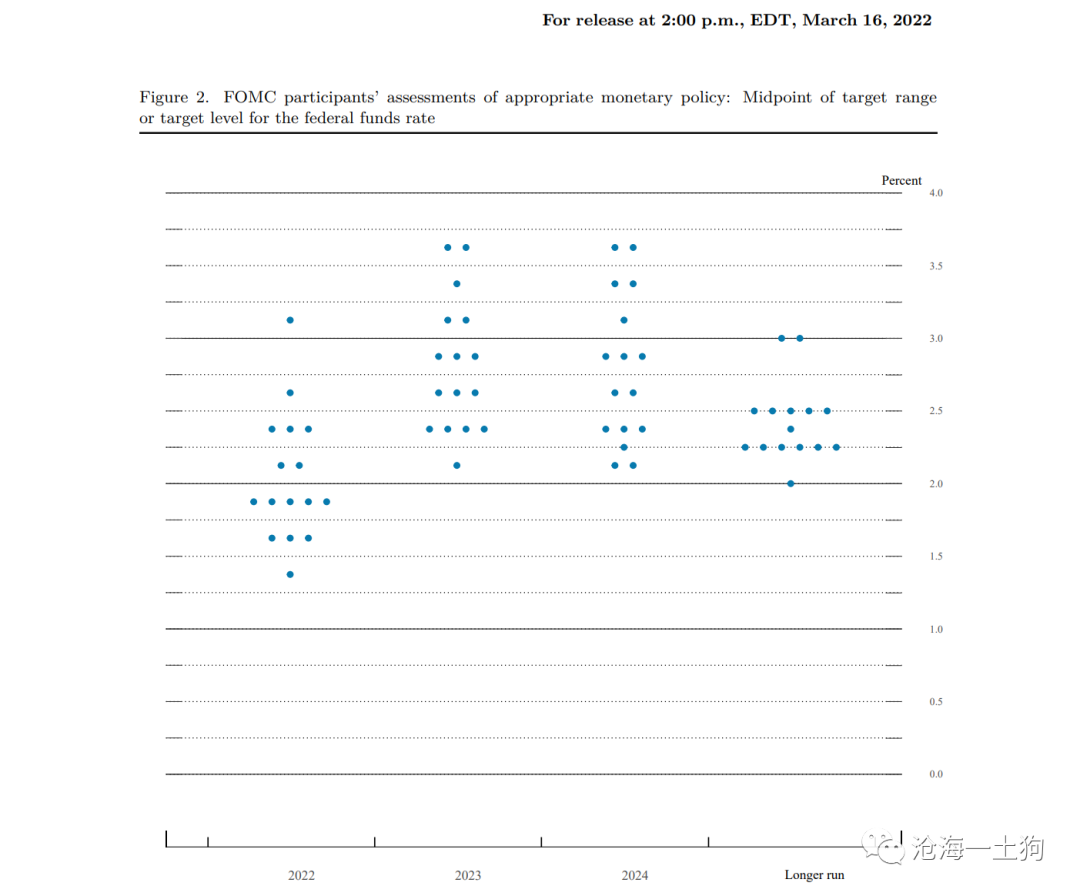

他通过点阵图和委员们的讲话向市场传递了极其明确的货币政策路径:

如最新的点阵图所示,十六票中至少有九票支持:在2022年底联邦基金利率维持在1.75-2.0%的区间。

目前,联邦基金利率维持在0.25-0.5%,所以,未来还要加息150bp。后面有5月、6月、7月、9月、11月和12月六次议息会议,所以,大家可以很自然地得出一个结论:后续每次会议都要加息,每次加25bp。

最近,美国的就业形势很好,于是,鲍威尔还有一些鹰派委员会出来放鹰,把五月的加息预期拉高到50bp。

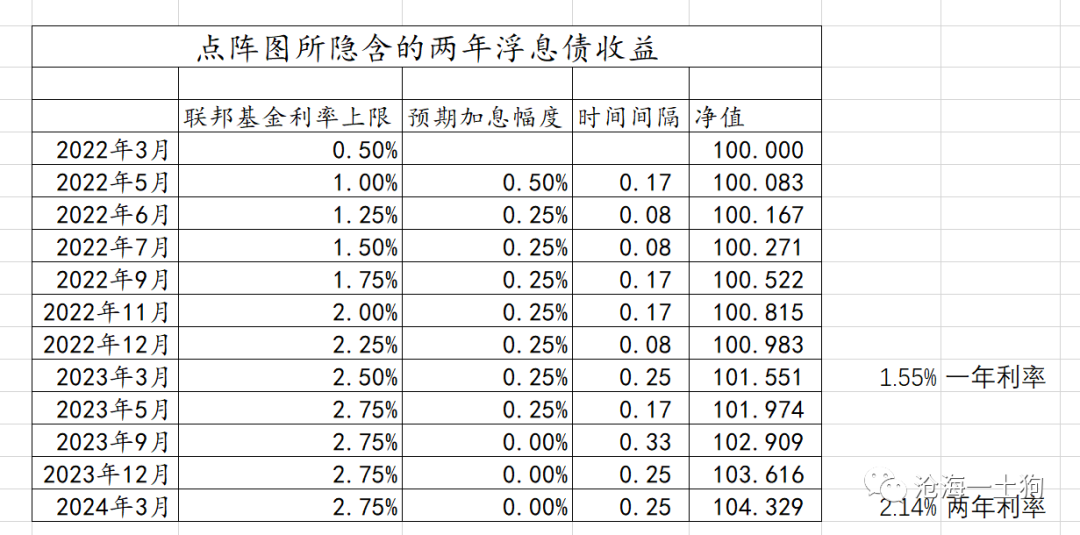

由于点阵图所限定的加息路径太明确了,所以,我们可以根据预期加息路径制作一支2年的浮动利率债券。

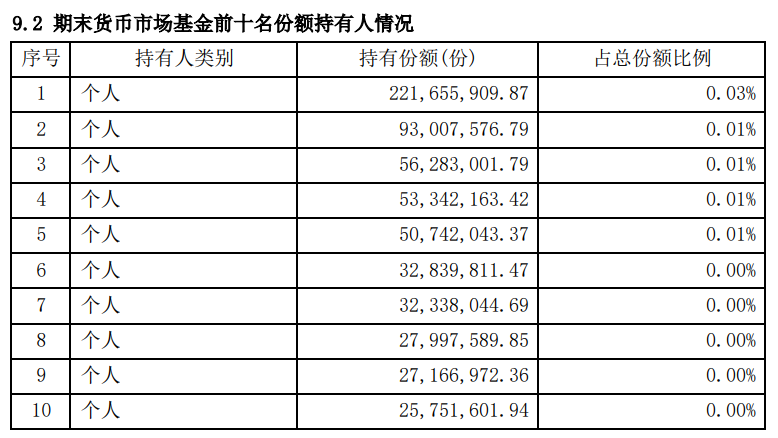

如上表所示,有3个假设:

1、假设按照区间上限收取利息;

2、今年的加息节奏为50、25、25、25、25和25;

3、明年的加息节奏是25和25;

于是,可以算出这只浮息债的持有期收益率为2.14%。

也就是说,点阵图给了2年美债收益率一个十分明确的基准——2.14%,投资者在此基础上再根据自己对通胀、就业和经济的理解往上加点。

如果就业形势太好&通胀太好,投资者就额外再加25bp,于是,按照这个路径推理的两年美债,就得在2.4%附近。

那么,现在的美债收益率是多少呢?来到了2.4-2.5%的区间。

也就是说,美联储的货币政策太透明了,给定以下几个条件:

1、点阵图;

2、美联储官员讲话;

3、通胀和就业情况;

市场很容易给两年美债算出一个十分一致的结果,分歧不会太大。

长期限美债的强分歧

但是,十年美债的定价却没有一个点阵图可以依赖,更长期限的美债不单单反馈了美联储货币政策,还得反馈更长时间的经济预期——既包含美国也包含全球。

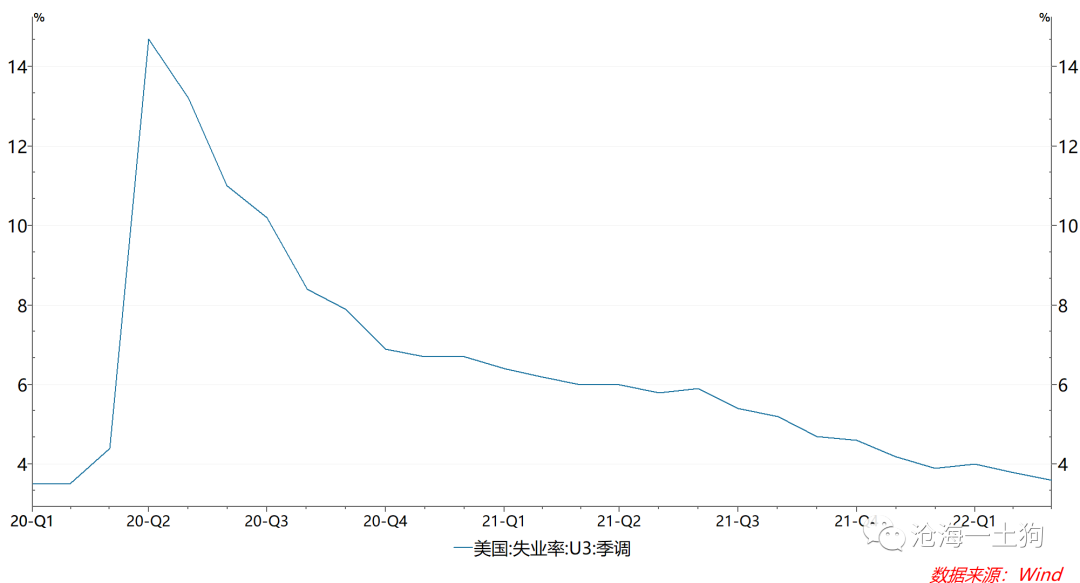

影响因素一多,分歧度就增大了。有的人看好经济,有的人看空经济;有的人看空地缘政治形势,有的人则觉得闹得差不多了,看多。就拿美国刚公布的失业率来说,3月U3口径的失业率掉到了3.6%,有点超预期。

然而,它对十年国债和两年国债的含义却很不一样:

1、低分歧品种

对于两年美债的投资者而言,有点阵图打底,鲍威尔都这么鹰了,就业有这么好,五月加息50bp极大概率了,后续仍然不排除有超预期的议息会议,所以,干脆打到2.4%附近。

2、高分歧品种

对于十年美债投资者而言,他们所需要考虑的因素更多——货币政策的影响权重下降。3月的就业数据好,不代表未来的就业数据依然好,也不代表地缘政治方面一定不会出幺蛾子。所以,稍微跟一跟得了。

除此之外,就跟成长股投资者diss价值股投资者的逻辑一样,diss景气的持续性始终是万能法门。

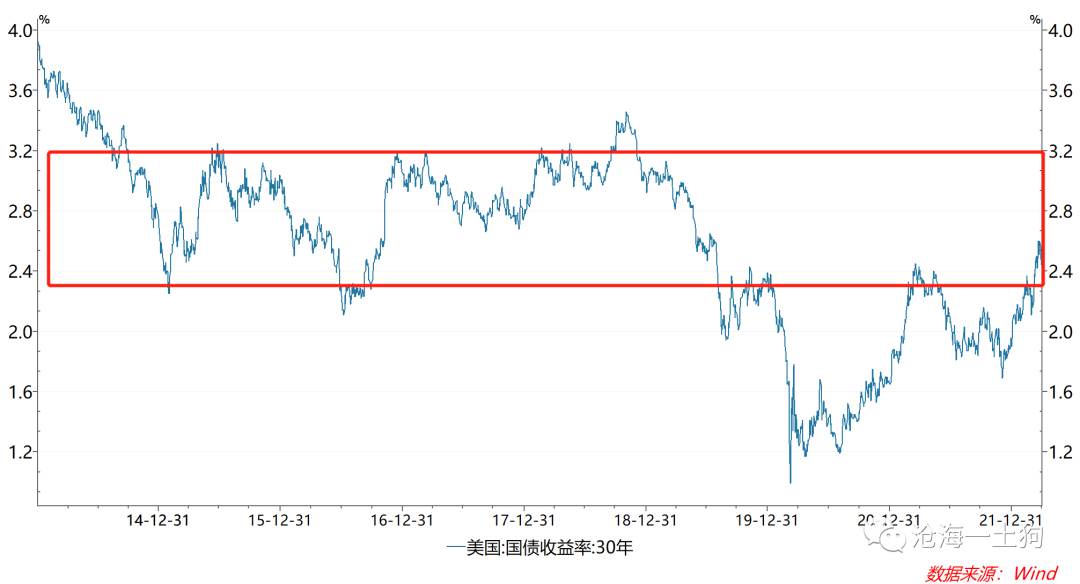

事实上,不论是十年美债还是三十年美债,都是极其牛逼的成长股。然而,成长股的投资法门就是,足够便宜了就买,就配置。

为什么30年美债一直有人捞呢?拉长时间来看。三十年美债的估值(ps:把它当成长股)的确来到一个相对便宜的位置,这又是一只真的成长股,那么,够便宜了就买啊,管什么fed的加息节奏呢?

另外,我们还能看到另外一个奇葩现象,纳斯达克调整到合适的位置就不跌了,尽管加息预期如此丰满。

事实上,全球的成长股投资者一样,只要这个标的是真成长,够便宜了,一定有人逆势捞。

30年美债的久期够长,也是成长股。

两种分歧的叠加

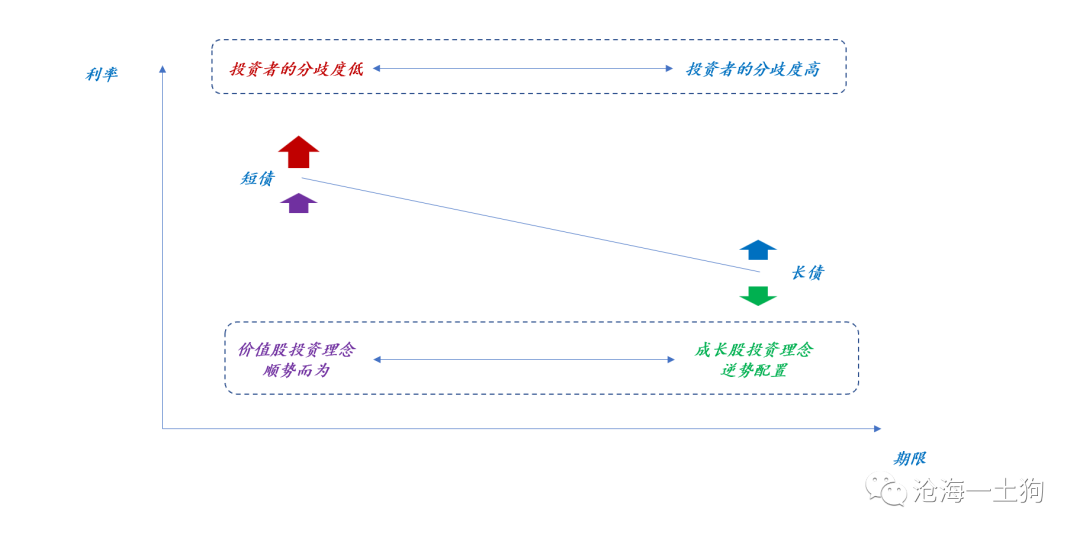

综上所述,我们就能得出如下所示的图谱,

收益率曲线至少遭遇了两对非对称的力量:

1、分歧度高低

对于两年美债,投资者分歧度低;对于十年以上美债,投资者分歧度很高。增量提高利率的事件,会对前者产生更大影响,对后者产生较小影响。

类似的事件累积越多,二者的利差越窄。

2、投资者理念的差异

两年美债类似于价值股,投资者的理念是跟着景气走,顺势而为;但三十年美债则不同,投资者的理念是只要够便宜了逆势配置,价值投资,长期持有。

为什么会有这样的差别呢?久期不同——两年的拿着拿着就到期了,三十年的则不会。

所以,我们会得到一个很奇葩很拗口的推论,

价值股适合趋势投资,不适合价值投资;成长股适合价值投资,不适合趋势投资。

当我们搞清楚2年美债和10年美债的两个巨大差异之后,再来看看2年美债和10年美债收益率的倒挂——这有什么好大惊小怪的?

美国加息周期对国内货币政策的制约

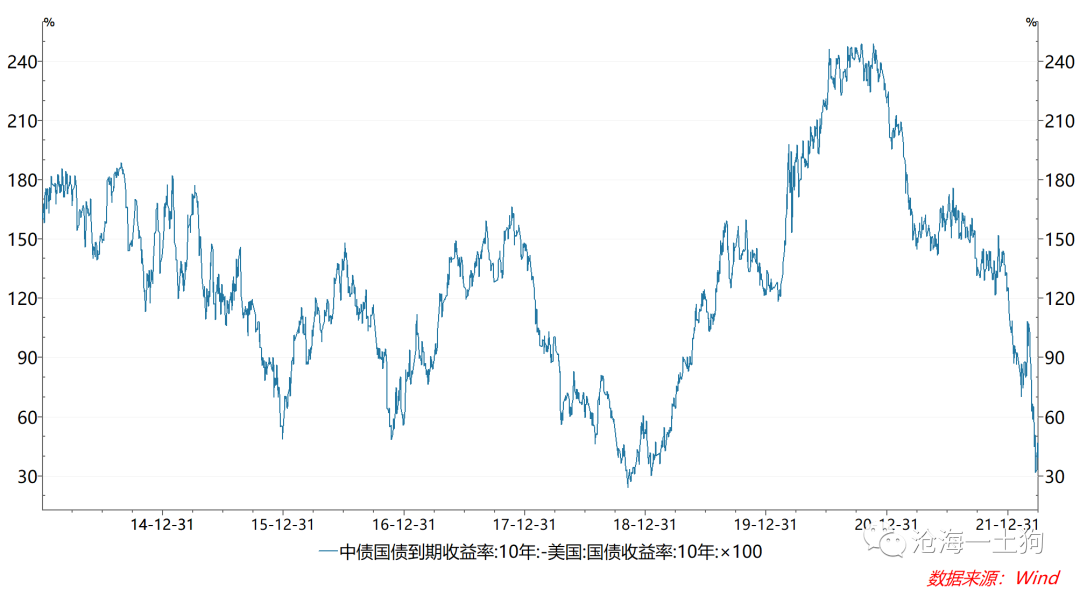

此外,老营销的另一个坏毛病是爱比较中美十年国债利差,说中美十年利差过窄,然后blabla一通分析。

上面的分析也讲了,美国的长债利率影响因素很多,中美十年利差的影响因素更多。

所以,后者的分歧比前者的分歧更大,是不能作为因果分析的起点的。

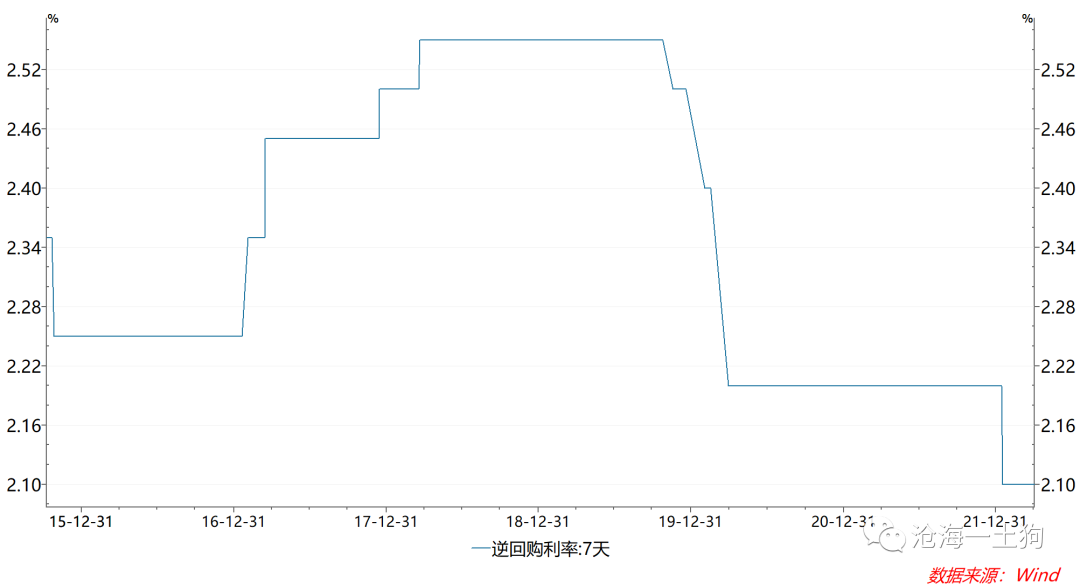

那么,如何比较中美的利率呢?直接比较中美的政策利率。

大家一定要记住一个原则,只有相对干净,分歧度小的东西才能作为因果分析的起点。

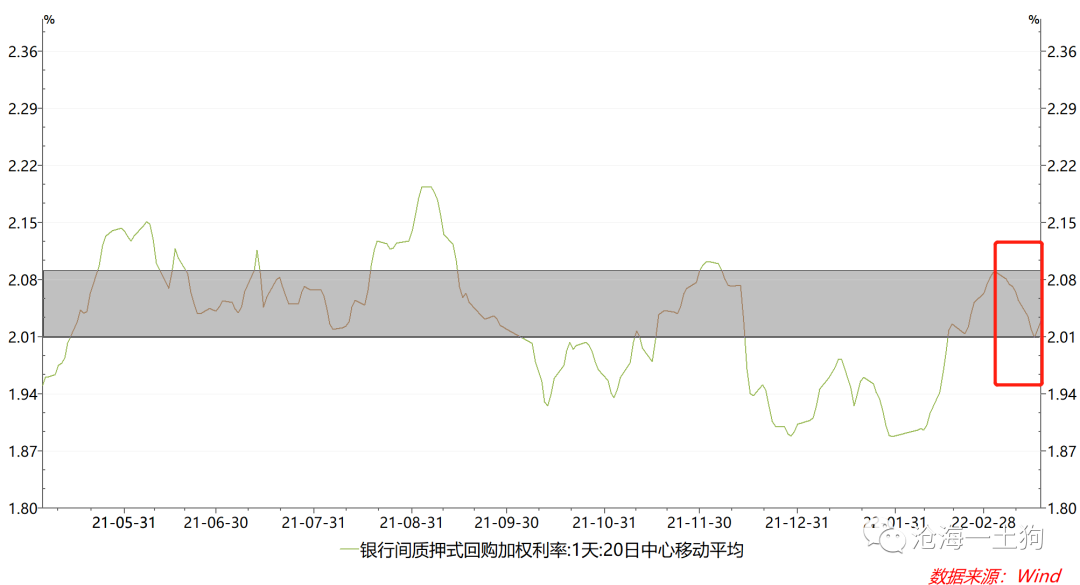

国内是搞利率走廊上限,政策利率定在2.1%,所以,银行间隔夜的加权平均利率要保持在这个利率之下。

最近,还不少人会出来讲,现在经济压力大,央行需要4月份再降一次息。

首先,技术上,这是没问题的。美国当下0.25-0.5%,我们是2.1%作为上限,我们降低到2%还比他们高。

但是,我们要清楚一点,根据点阵图,美国的政策利率在年底大概率是2.25-2.5%。你现在降低到2.0%,意味着在年底的某个时间点,我们至少要加息两次到2.5%。

所以,现在降息是一个寅吃卯粮的操作,现在降一把,年底早加息。

这时候有人会问,他们加他们的,我们不理他们行不行?不行!十年国债可以窄,倒挂都没事;但政策利率不行,中美政策利率一定要有一定的差距,体现主权信用风险,我们是发展中国家,新兴经济体。否则,人民币汇率一定压力超级大。

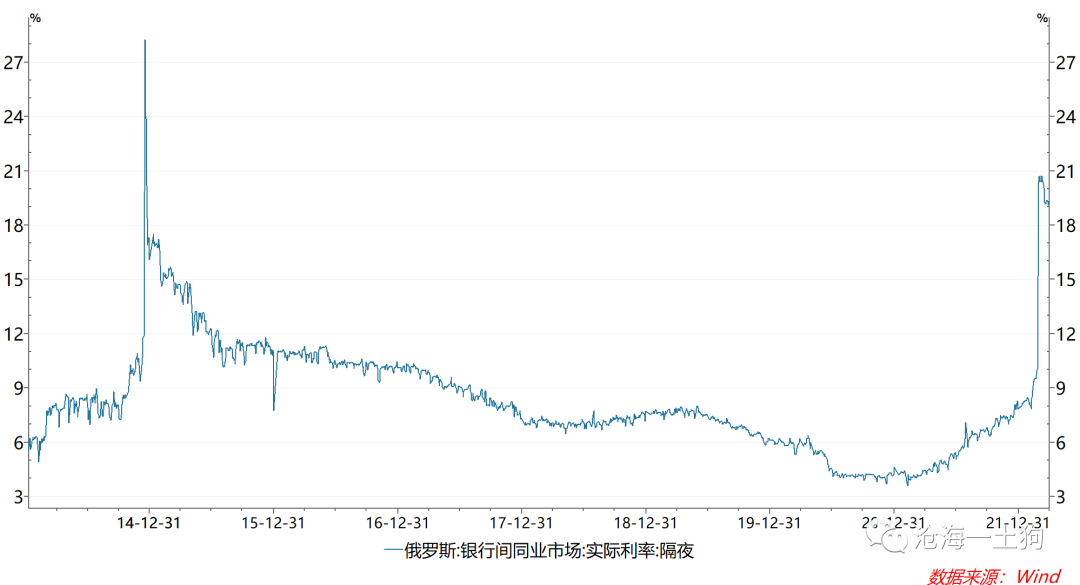

大家有没有想过,为什么俄罗斯隔夜利率要搞到20%呢?还是主权信用风险啊,俄乌事件这一波更是让主权信用风险深入人心。

不同国家的政策利率,都需要在美国政策利率上加一定的点差,英国加了25bp,未来我们要加多少呢?

所以,国内的货币政策空间是一个时间窗口,不是一个幅度敞口,这一点大家要想明白。

最后要提醒大家的是,千万别被较窄的中美十年利差忽悠瘸了,道理跟美国长债和短债倒挂类似:

影响因素多、分歧大的事情,好糊弄;影响因素少、分歧小的事情,不好糊弄。

ps:数据来自wind,图片来自网络