美联储加速紧缩的最新信号又来了。

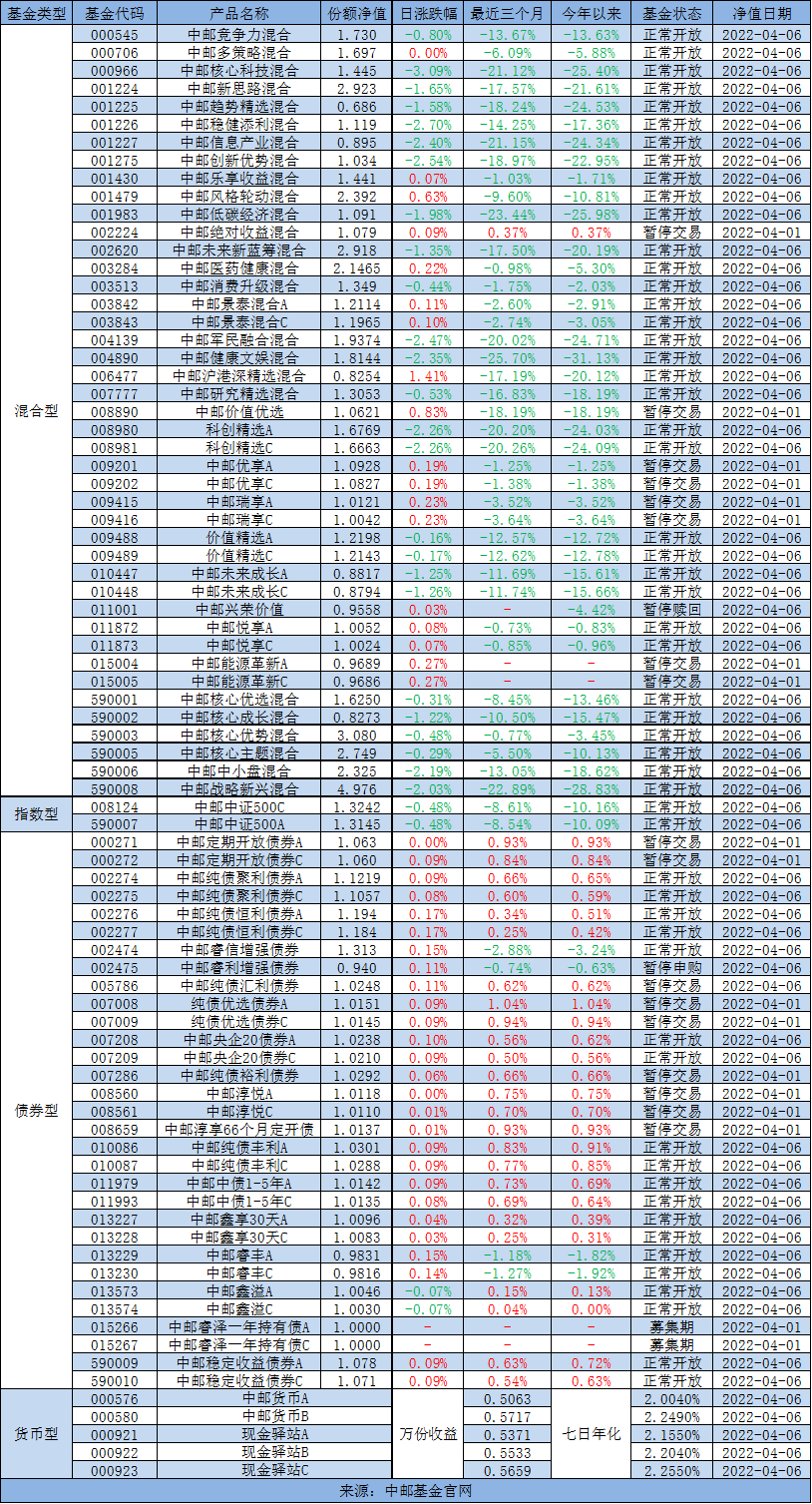

北京时间4月7日凌晨,美联储最新公布的货币政策会议纪要显示,多数美联储官员认为,在未来的会议上,可能需要1次或者多次加息50个基点。关于缩表计划,纪要显示,委员会已准备好开始缩表,最早将于5月实施,每个月缩减资产规模上限或将为950亿美元。

虽然对于“加息50个BP+开启缩表”这一组合拳将于今年5月落地,市场已有心理准备。然而,“鹰味”十足的政策信号,依然使得美股迎来当头一棒。美股三大指数当日集体收跌,其中,道指跌0.42%,标普500指数跌0.97%,纳指跌2.22%。

“加息50个BP+开启缩表”组合拳

大概率将于5月同时落地

对于未来加息的路线图,美联储官员的倾向明显转为激进。最新公布的美联储纪要提到,如果不是因为俄乌冲突带来的不确定性,许多美联储成员可能会要求3月份加息50个基点。

“许多与会者指出,在未来的会议上,可能需要1次或者多次加息50个基点,特别是,通胀压力仍在加剧的话。”会议纪要说。

今年3月,美联储宣布,上调联邦基金利率目标区间25个基点至0.25%-0.5%,这同时也是美联储自2018年12月以来的首次加息。本次加息幅度在市场此前预期之内。同时,美联储官员对今年的加息次数立场也较为鹰派。此前公布的点阵图显示,年内,美联储或还会进行六次同等幅度的加息。

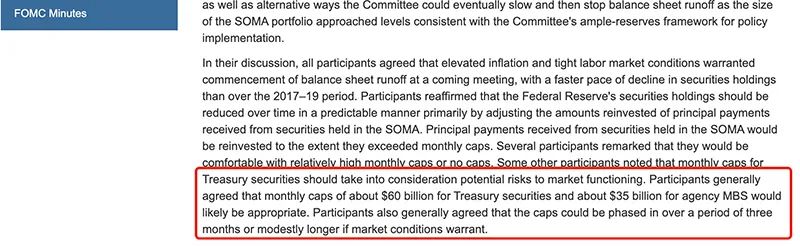

市场关注美联储缩表的计划。根据最新会议纪要,多数与会官员认为,每个月缩减950亿美元资产上限可能是合适的。美联储官员普遍支持,每月缩减国债资产上限为600亿美元、住房抵押贷款支持证券(MBS)上限为350亿美元。

会议纪要还表示,与会者一致认为,他们在美联储缩减资产负债表的计划上取得了实质性进展,并且委员会已准备好开始缩表的进程,最早会在5月份实施。

有分析师表示,每月950亿美元的削减目标是一个“良好的开端”,但美联储可能需要以更快的速度削减支出,以对抗通胀。按照目前的速度,可能需要5年以上(甚至可能长达8年)才能将持有的所有证券全部变现。在这种情况发生之前,美国有可能遭遇经济衰退,这或会迫使美联储再次增加资产负债表。

通胀“高烧难退”支撑美联储“强鹰”

事实上,对于今年5月,“加息50个BP+开启缩表”或将落地,市场已有铺垫。近来,多位美联储官员大放鹰辞,支持更激进的货币政策以遏制当前的高通胀。

已被提名为美联储副主席的美联储理事布雷纳德日前表示,美联储最快在5月缩表,缩表速度将比2017-2019年的上一轮快得多,如有必要,美联储准备采取更强有力的行动,每次会议都能调整政策。

最新经济数据也支持美联储加大紧缩力度。上周五,美国劳工部数据显示,美国3月新增非农就业人数43.1万人,失业率则由前值的3.8%降至3.6%,好于预期的3.7%;平均时薪环比上升0.4%,同比上升5.6%,前值为5.1%。

建行金融市场部认为,尽管美国3月新增非农就业人数不及预期,但失业率的大幅下降以及薪资的快速增长,均表明美国就业市场可能正在过热,尤其是,薪资的连续增长,进一步增加了通胀上行的压力,相应增大了美联储快速收紧货币政策的可能。

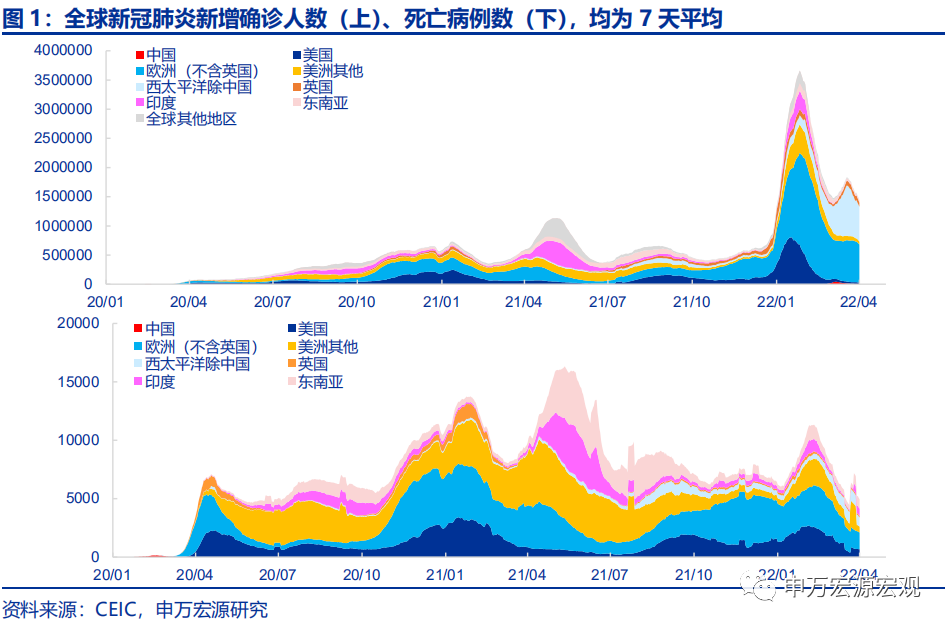

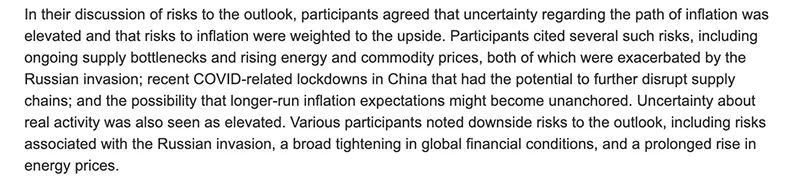

本次公布的会议纪要,在展望未来通胀路径时表示,通胀风险偏向上行,且不确定性正在升高。与会者列举了几种风险,包括持续的供应链瓶颈,能源和商品价格上涨,俄乌冲突等等。所有与会者都强调,需要继续关注通胀进一步上行压力和长期通胀预期的风险。

关于经济前景,与会者则普遍认为,俄乌冲突相关事态发展对美国和全球经济都构成了更大的风险。当前,经济前景高度不确定,且政策决策必须考虑金融市场和经济状况,需要随时准备好调整货币政策的立场,以应对不断变化的经济前景和前景风险。

美联储货币政策会议纪要公布后,美股三大指数集体收跌,纳指重挫。

其中,道指跌0.42%,标普500指数跌0.97%,纳指跌2.22%,软件、新能源车、航空板块跌幅居前。

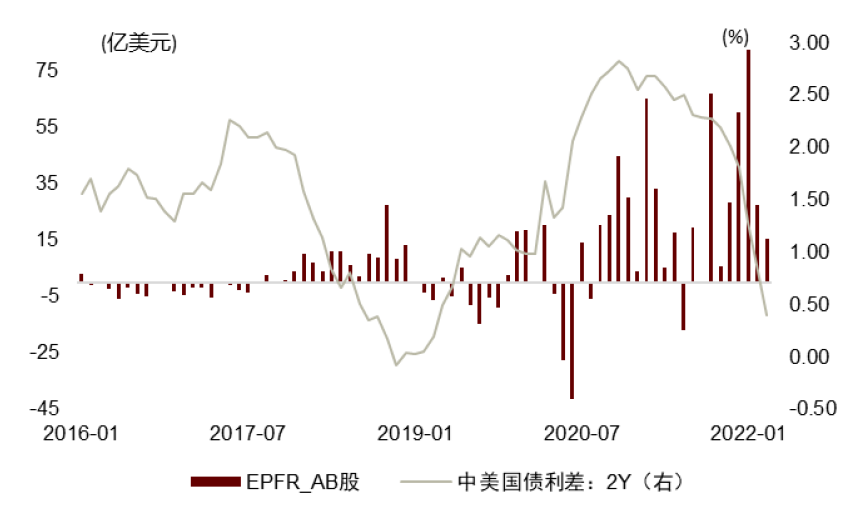

美联储货币政策会议纪要公布后,美元指数冲高,美债收益率延续高位。截至4月7日发稿,美元指数最高触及99.67,距离100仅一步之遥。十年期美债收益率站稳2.6%关口,报2.601%。

市场之忧:激进加息之下

美国经济 “软着陆”难度加大

高通胀压力之下,美联储继续加息的预期维持强势。与此同时,市场逐步开始担忧美国经济“软着陆”的难度加大。

近日,美债收益率曲线出现倒挂,暴露出金融市场对美国经济衰退风险的担忧情绪——包括5年期与30年期美国国债收益率,2年期与10年期美国国债收益率在内的多段美债利率曲线先后出现倒挂,均为多年来首次出现。

“尽管美联储进一步紧缩,但是美债收益率冲高回落的可能性不容忽视。”中金研究院研究员李刘阳表示,当前,短期收益率的大幅上涨体现了市场对美联储激进紧缩的定价已经较为充分。后续,美债短端利率短期大幅上涨之后或无法继续维持快速上行的势头。这将有助于非美货币的企稳反弹。

花旗策略师Jason Williams表示,美联储希望通过短期美国国库券收益率的陡峭斜率,证明其在5月加息50个基点的合理性,但美联储却忽视了远期国债收益率的严重倒挂,以及其发出的经济衰退风险信号。

Raymond James私人资本咨询部全球主管Sunaina Sinha Haldea指出,鉴于长短期美债收益率倒挂所引起的美国经济衰退风险担忧,目前越来越多投资者开始降低投资组合仓位。尽管当前美股上涨势头不错,但越来越多投资者深知,美联储持续加息正导致美国经济软着陆的概率不断降低。