作者:雷 都@北京

编辑:翟 睿@北京

自2011年起便开始筹谋上市,十一年间,轮番经历多次上市中止、对赌回购、监管现场检查甚至因违规受罚之后,IPO之路命运多舛的赛克思液压科技股份有限公司(下称“赛克思液压”)终于来到了向A股大门发起冲击的最关键一役的前夜。

2022年4月7日,证监会第十八届发审委2022年第40次发审会议即将召开,届时,三家企业拟A股主板上市的申请将在该次会议上过堂受审,而当日首家现身发审会接受发审委员们审核投票表决的,便是赛克思液压。

公开资料显示,赛克思液压主营业务为液压件、减速机的设计、研发、生产和销售,主要产品为 液压柱塞泵、液压马达和减速机的元件及其零部件。

此次IPO,赛克思液压计划发行不超过8800万股以募集9.6亿元投向“液压元件及核心零部件、减速机元件及零部件技术改造”、“研发中心建设”等两大项目,并将计划用其中1亿元用以补充流动资金及归还银行贷款。

赛克思液压从某种意义上说,可谓是一家较为特殊的家族型企业。其实际控制人吴赛珍、高志明、朱未、高魏磊、高莉为一家五口,前二者为一对夫妻,后三人为二人的子女。

吴赛珍与高志明夫妇二人通过两人持股的两家机构平台,间接持有赛克思液压目前81.98%的股份,再加上朱未、高魏磊、高莉三人分别直接持有的赛克思液压4.59%、4.59%和6.13%的股份,也就是说吴赛珍一家五口共持有赛克思液压此次IPO发行前97.3%的股份。

但之所以说其股权结构特殊。

还在于赛克思液压的创始人兼实控人吴赛珍与高志明夫妇,二人实则为重组家庭。

据接近于赛克思液压的知情人士向叩叩财讯透露,吴赛珍于1985年前后开始涉足液压机领域创业,其与其前夫育有一女,即为朱未。上个世纪90年代,离婚后的吴赛珍与高志明结合,而高志明在此前也有一段婚姻,并生有一子即为高魏磊。

吴赛珍与高志明在结婚后,1995年又生育了一女高莉。

“之所以强调吴赛珍与高志明二人之间的婚姻关系,也是因为对于重组家庭而衍生出的家族型企业,其股权结构比较起其他普通企业而言更具有敏感性,其中包括对不同身份子女的股权分配问题,以及夫妻二人之间的股份归属,都可能为之后的稳定性埋下隐患。”上述接近赛克思液压的知情人士坦言。

发生在2018年底震惊A股的葵花药业董事长所涉的暴力恶性案件,便是类似“重组”夫妻间因股权和财产纠纷引发风险的前车之鉴。

正如上述所言,这是赛克思液压十一年间的第三次冲击IPO。

与第一次尚未向监管层正式提交申请便早早中止不同,也比第二次虽向证监会递交申请,但其后被监管层现场检查出诸多违规事项而不得不以撤回申请的方式中止更幸运,顶着过往挫折经历的重重高压,第三次冲击IPO的赛克思液压,在2021年6月第三次启动IPO之后,这一路来还算相对平顺,在2022年1月根据证监会反馈意见更新完招股书后,并未等待太久时日便获得了冲关受审之机。

但相较于头几年,此次赛克思液压的IPO却并非其最佳时机。

在近三年内已显萎靡之气的营收和那持续下滑的业绩,甚至赛克思液压那最近一期不满8000万的扣非净利润,都让人不得不为这家试图叩开上交所主板大门的企业上市前景捏一把汗。

在过去几年时间里,最近一期扣非净利润8000万,一直是被投行业界公认的一道主板上市审核“红线”。

在报告期内业绩持续下滑尚未出现转机趋势的情况下,最近一期扣非净利润低于8000万且最终成功获得发审委审核通过的拟上交所主板上市的企业,可谓屈指可数。

除了基本面的“瑕疵”外,在客户群中依靠诸多“裙带”关系销售的赛克思液压,不仅独立性存疑,更有疑似被故意隐瞒的神秘关联魅影乍现。

而2018年便因现场检查被揭露出的财务内控缺失问题,直到2020年,赛克思液压却依旧故意拖延而未完成整改,直到2021年其再度重启IPO前夕,赛克思液压才不得不勉强建立相关内控机制。

1)业绩颓势下的神秘关联魅影

显然,如果没有经历2018年的那次现场检查,赛克思液压或许早已经完成IPO实现了上交所挂牌上市的梦想。

2017年12月,赛克思液压首次向证监会递交其IPO申请之时,也的确是更为“天时、地利”之时。

在当年该次IPO的报告期内,仅2014年,赛克思液压在高毛利率的支撑下,其利润总额便已经过亿。纵然其后的2015年出现了营收与利润的双双下滑,但2016年再度过亿的净利润力挽狂澜,也力证其基本面具有持续性和成长性。

赛克思液压2017年的年度财务数据,至今未公开得见,但从其2017年上半年便已经达到5735.33万的扣非净利润推测,其2017年当年扣非净利润过亿也是轻松之事。

显然,IPO申请前最近一期过亿的净利润对于任何一家欲主板上市的企业而言,都是其实现IPO的重要筹码。

如果赛克思液压能顺利在2018年左右进入IPO审核程序,其斯时通过的几率显然是颇大的。

但一场证监会的现场检查,将赛克思液压IPO之梦破碎。

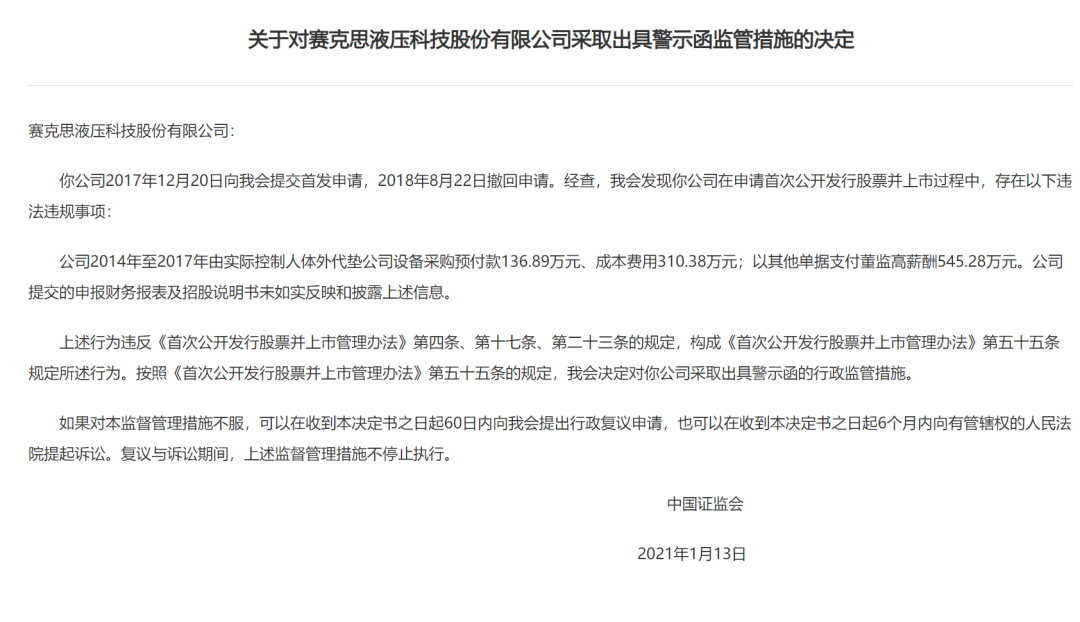

2018年初,证监会在对赛克思液压IPO进行现场检查后发现,2014年至2017年由其实际控制人体外代垫公司设备采购预付款136.89万元、成本费用310.38万元;以其他单据支付董监高薪酬545.28万元,这些反映财务内控违规的事项在其该次提交的申报财务报表及招股说明书未如实反映和披露。

证监会对此认为其行为违反《首次公开发行股票并上市管理办法》第四条、第十七条、第二十三条的规定,构成《首次公开发行股票并上市管理办法》第五十五条规定所述行为。按照《首次公开发行股票并上市管理办法》第五十五条的规定,决定对赛克思液压采取出具警示函的行政监管措施。

因上述财务和信息披露问题,为赛克思液压IPO担任保荐工作的两位来自财通证券的保荐人代表周斌烽、刘建毅因在执业过程中未勤勉尽责,对赛克思液压经销模式、银行借款、客户等事项的核查不充分,更被暂停三月保荐资格。

在种种处罚和违规事实之下,2018年8月,赛克思液压主动撤回了申请,终止了其前一次的IPO之路。

2021年7月,在经过了近三年的蛰伏后,纵然当年周斌烽、刘建毅被监管层认为“未勤勉尽责”,但赛克思液压不离不弃,又再度由此二人护航上市。

但这一次,赛克思液压的基本面却已经不复当年的盛景。

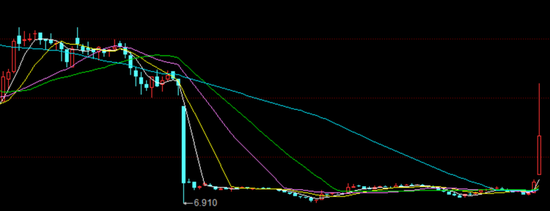

据赛克思液压最新披露的招股书显示,在2018年至2021年1-6月期间,其年化营业收入一直徘徊在4亿左右而瓶颈已现,扣非净利润方面更是从2018年开始持续逐年下滑,从最初2018年过亿的水平,到2019年便仅有差强人意的9870万元,而至关键的2020年,其当年扣非净利润则更是大幅下滑至7429.93万元,已经不足8000万元。2021年上半年,赛克思液压景气趋势似乎依然未有转折拉升的迹象,仅录得3879.09万元,按此年化计算,2021年也恐怕难以企及8000万的扣非净利润的审核“红线”。

伴随着近年来业绩的萎靡,赛克思液压毛利率也大幅走低。

公开数据显示,在2018年至2021年1-6月的IPO报告期内,赛克思液压销售毛利率分别为 48.91%、47.61%、41.43%和 37.01%。要知道,在2014年至2017年1-6月的前一次IPO申报报告期内,赛克思液压销售毛利率分别达到55.03%、46.55%、49.65%和 53.15%。

需要指出的是,赛克思液压业绩不断下滑的背后,为其苦苦支撑起这已是差强人意的营收的最重要“靠山”,还是一群与其存在诸多裙带关系的经销商。

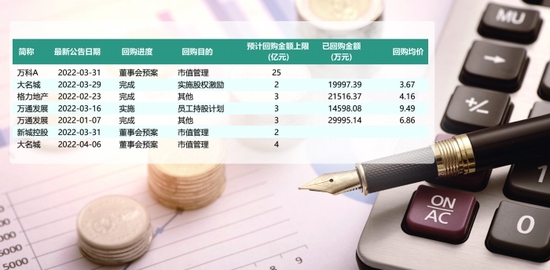

据赛克思液压最新更新的IPO招股书显示,在2018年至2021年1-6月,一家名为北京华业远航工程机械有限公司(下称“华业远航”)的企业一直牢牢占据着其第一大客户之位,在三年半时间内,作为经销商为赛克思液压带来了超过1.2亿的销售收入,其中2018年,赛克思液压来自华业远航的营收占比更是对达到了9.73%,就算占比最小的2021年上半年,华业远航业务赛克思液压带了了7.18%的营收。

华业远航便是赛克思液压的关联企业之一,其为赛克思液压实际控制人高志明姐姐之子、公司董事李淑红之弟李庆华控制的公司。

上海赛力思液压泵销售有限公司(下称“上海赛力思”)也是赛克思液压此次IPO三年半的报告期内前五大客户名单中的常客,为赛克思液压共提供了7000余万的营收。

上海赛力思同样是赛克思液压的关联企业,工商资料显示,上海赛力思成立于 2003 年,为赛克思液压实际控制人吴赛珍与高志明在各地设立的销售公司之一。

赛克思液压称,因后来觉得异地公司管理难度较大的原因,于是放弃了自建渠道的尝试,于2011 年 2 月将上海赛力思转让给实际经营人员,由其完全自负盈亏。

南京赛众液压设备有限公司(下称“南京赛众”)是在2021年上半年以异军突起之姿杀入赛克思液压的前五大客户名单中的,并以767.77万元的销售金额和3.44%的总营收占比位列第四大客户之位。

南京赛众由自然人田阚峰全资持有,而田阚峰的另一个身份便是赛克思液压实际控制人吴赛珍的堂妹夫。

除了上述几家现身在前五大客户之列的经销商外,赛克思液压还有22家经销商与其存在着各种关联牵扯。

这22家经销商或是由赛克思液压前员工控制的企业,或其所有者曾在赛克思液压实际控制人控制的其他企业任职,更或是被赛克思液压实控人吴赛珍夫妇曾实际控制的企业员工所掌控。

在2018年至2021年1-6月期间,这22家与赛克思液压存在着各种“裙带”关系的经销商,为其分别带来了5665.62万、5737.74万、5504.24万和2637.01万元的销售收入,分别占当期总营收的14.44%、14.11%、13.87%和11.50%。

也就是说,在赛克思液压此次IPO报告期内,包括被其认定为关联企业在内的客户,来自于与其有各种“裙带”敏感关系的经销商为其带来了近30%的销售收入。

对于这近30家与赛克思液压存有各种“裙带”关系的经销商,赛克思液压坚称已经披露完毕了其之间的真实关系,但这些由前员工离职后转任经销商的企业,真正身份便仅仅是如此吗?

“之前在IPO审核中,便曾多次出现过由拟IPO企业实际操纵经销商的情况,自买自卖,通过自己控制的经销商来调节利润。”北京一家大型券商的资深投行人士表示。

一些蛛丝马迹,也不得不让人质疑这20余家赛克思液压的经销商中真相几何。

宁波博亚工程机械有限公司(下称“宁波博亚”)便是与赛克思液压存在“裙带”关系的20余家经销商之一。

在赛克思液压的“裙带”经销商中,宁波博亚的地位举足轻重。

在2018年至2021年1-6月,宁波博亚不仅为赛克思液压分别带来了634.5万、584.19万、421.60万和249.88万营收,实际上,其不仅仅作为赛克思液压地区经销商经销公司产品,同时,宁波博亚还帮助赛克思液压开发客户,并提供产品推介、客户关系维护、协助售后服务等方面的服务。

工商资料显示,宁波博亚成立于2011年4月12日,注册资本100万,由自然人徐亚波担任法定代表人。

除了宁波博亚外,徐亚波名下还有另一家成立于2019年2月的企业——宁波甬高液压技术有限公司(下称“宁波甬高”),其中,徐亚波持有宁波甬高95%的股份,另外5%由王明军持有。

值得注意的是,宁波甬高的工商信息显示,其留存在工商资料中的最新电话号码与另外四家企业的最新工商信息联系方式完全相同,而这四家企业皆为赛克思液压董事长兼实控人吴赛珍所有,且这四家与宁波甬高共用工商联系电话的企业皆与赛克思液压精密相关。

宁波明扬投资咨询有限公司(下称“明扬投资”)、宁波明智投资咨询有限公司(下称“明智投资”)则正是赛克思液压中其实控人吴赛珍夫妇的持股平台,二人全资持有明扬投资和明智投资的股权,明智投资目前持有赛克思液压71.53%的股份位列赛克思液压第一大股东,而明扬投资则直接持有赛克思液压10.45%的股份,紧随明智投资之后为赛克思液压第二大股东。

无论是明智投资还是明扬投资,其在2019年年报中所披露的工商联系电话皆与宁波甬高在2019年披露的工商年报相同。

第三家与宁波甬高共用工商联系电话的企业为宁波德高精工科技有限公司(下称“宁波德高”),宁波德高法定代表人依然是吴赛珍,其由明智投资全资持有。

第四家和宁波甬高共享相同工商联系方式的,则是赛克思液压的热处理分公司。

由宁波甬高串联起来,宁波博亚实控人徐亚波与赛克思液压实控人之间的关系不得不让人合理揣测或存代持的可能。

而这家同样以“液压技术”命名的宁波甬高,与赛克思液压之间存有上述诸多疑点的企业,却并未在赛克思液压IPO的申报材料中披露过半点踪迹。

2)财务内控薄弱难掩

财务内控的薄弱和信息披露完备性的缺失,是赛克思液压2017年冲刺IPO失利的根源,也是证监会当年对其启动现场检查时所查处的主要问题。

据证监会对赛克思液压在2021年1月出具的采取警示函监管措施的决定显示,在证监会对其2018年初进行的现场检查中,发现赛克思液压在2014年至2017年年间,其实际控制人体外代垫公司设备采购预付款136.89万元、成本费用310.38万元;以其他单据支付的董监高薪酬545.28万元。

而这总计近千万的不规范财务内控问题,在当年提交的申报财务报表及招股说明书未如实反映和披露上述信息。

按照相关监管政策,完备有效的财务内控应规范资金的收支与使用,杜绝使用个人账户从事同类业务或代收公司货款、代垫公司成本费用等不规范情况。

不过令人匪夷所思的是,即便证监会早在2018年的现场检查中并已经查处了赛克思液压利用个人账户代垫公司成本等违规行为并迫使其在2018年8月撤回IPO申请,但赛克思液压其后却并未对该项来自于监管层的措施引起足够重视而立即开展对相关财务内控规范性问题进行整改。

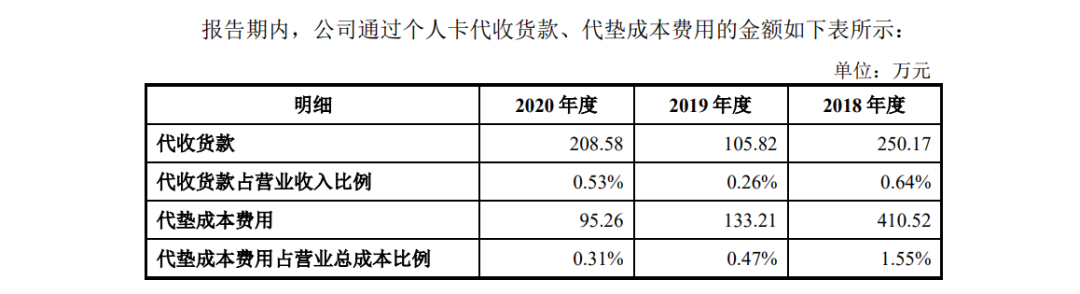

包括2018年在内,以及之后的2019年和2020年内,赛克思液压依然“我行我素”地存在个人账户代收货款和代垫成本费用的违规问题。

据赛克思液压最新更新的招股书(申报稿)显示,2018年至2020年间,赛克思液压通过个人账户代收货款分别为250.17万、105.82万和208.58万元,个人代垫成本费用则分别为410.52万、133.21万元和95.26万。

直到2020年底之后,当赛克思液压即将再度申报IPO的前夕,其才开始着手对这一早在几年前的现场检查中便被证监会诟病的财务内控问题进行整改。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>