2022年开年以来,可转债市场高位的下跌以及债市的盘整,让稳健著称的“固收+”些许受伤,业绩表现也出现了一定的分化。你一定会问,“固收+”策略还“灵”吗?现在还可以买“固收+”产品吗?

富二要说的是,短期调整在所难免,作为“固收+”的三大底层资产,股票、可转债和固收类资产在今年都面临不同程度的挑战,但是经济稳增长的大背景下,财政发力、货币政策宽松独立都是大概率事件,全年市场表现不悲观。虽说“固收+”不是每个时刻都能稳赚不赔的神话,但是其本质还是靠资产配置穿越波动,提升舒适度,在此基础上,运用更多的策略优化便可以给“固收+”产品带来更优解。

相信富二家的老粉们一定通过之前文章了解了什么是“固收+”,这里也给大家啰嗦一句,“固收+”产品就像一杯加了奶盖的珍珠奶茶,债券打底提供组合基础回报,权益资产增厚组合收益。(权益资产占比不超过40%)

波动是市场的本色,但“固收+”产品依靠资产配置策略,有着“收益较为稳健、波动相对较小、风险相对可控”的特点,可以作为不同市场行情里长期主义的通解!富二做了一个统计,近十年,以沪深300为代表的股票市场在不同年份出现了不同程度的回调,2018年的回调幅度更是达到了25%以上,就连波动性更小的债券市场指数也在多个年份出现了负收益。而“固收+”基金,以股债搭配的偏债混合型基金指数为例,其近10年的年度收益全部为正,2021年极致分化的市场行情下,“固收+”基金依然实现较为稳健的收益,全年收益率为5.61%,而同期沪深300全年收益率为-5.2%。(数据来源:wind,截止2021-12-31)

与此同时,“固收+”市场规模的高速增长,也表现出各位“理财型”选手对这类产品的认可。2021年全年新发的“固收+”基金数量达352只,募集规模超5309亿,超越过去4年固收+基金发行规模总和。截至2021年12月31日,全市场以二级债基和偏债混合基金(狭义口径)为代表的“固收+”产品共有1062只,合计规模约为1.75万亿元,较2020年底增长了135.16%。兴于2020壮于2021,“固收+”产品迎来了他的黄金时代!(数据来源:wind,截止2021-12-31)

当然,没有一种策略是可以“躺赢”的,哪怕是投资体验较为舒适的“固收+”。那么,“固收+”有更优解吗?

答案是肯定有。透过现象看本质,“固收+”产品之所以可以打败波动,其实是基于马科维茨提出的资产组合理论:把弱相关或者负相关的不同资产组合在一起,就可以在不影响组合回报的前提下,降低组合的波动风险。当然,具体问题得具体分析,“固收+”需要更多的策略优化,才能进一步提高各位客官的投资感受。

不卖关子,富二家尝试提供的“更优解”就是:

富国利享回报12个月持有期混合型基金

基金代码:A类:013632

C类:013633

富国利享回报是一只典型的“固收+”产品,债券资产作为“打底”,投资不高于基金资产30%的权益资产以博取向上收益弹性。

“

产品策略如何执行?

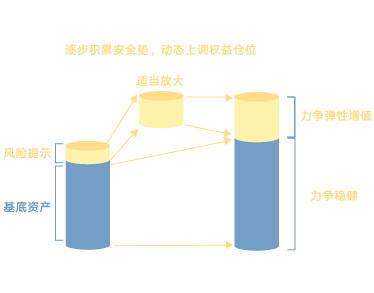

从客户投资感受度出发,严控回撤风险,采用“大类资产配置+风险控制”策略,力争打造“低波动”风险收益特征。

+1:发挥大类资产投研优势,遵循组合投资理念,依据风险收益平衡进行资产配置;

+2:以回撤控制为核心,进行仓位管理:建仓期拟根据安全垫及风险额度,逐步动态上调股票、可转债仓位;

+ 3:通过精选个券、个股,适度打新、套利等策略,控制风险前提下,以多元化策略增厚组合收益弹性。

“

风险控制如何实现?

风险控制上,主打“仓位管理”来实现,辅以基础资产的深入研究。富国利享回报以具体的“安全垫-风险额度”交易规则作为纪律保障,根据市场的波动,对固定收益资产和权益资产的配置按照模型进行比例限制,并不断作优化及动态调整。此外,富国利享回报对基础资产深入研究,自下而上严格个股、个券的风险控制,追求较高的夏普比率。

拟任基金经理张明凯 股债投资能力兼备

现任富国基金固定收益投资部固定收益投资总监助理,有8.5年证券从业经历,7年基金管理经验。

◆ 曾任南京银行金市部信用研究员,精通信用债的行情与风险研判,参与创立南京银行内部债券信用风险控制体系,对债券市场行情具有较为精准的研判能力。曾任鑫元基金投资部资深信用研究员、基金经理。

◆ 现任富国天丰、富国可转债、富国收益增强、富国优化增强等7只产品的基金经理,在管基金总规模213.6亿元。(数据来源于基金定期报告,时间截至2021.12.31)

◆ 在管产品涵盖一级债、二级债、偏债混合型等多个品类,多类型资产管理经验丰富,具备多元资产管理、多元风格特征打造的能力,对“股债”行情皆有较为精准的研判能力。

张明凯认为,正如四季更迭永远有“春夏秋冬”,做好“固收+”策略,需要有全局思维,遵循不同经济周期下的资产配置规律,根据美林时钟扬长避短,同时坚信“好公司”是长期收益的基石。

他的投资理念也在实战中得到检验。其“固收+”代表作富国天丰强化收益(LOF)(161010)、富国收益增强(主代码)(000810),近2/3/5年业绩均排名同类前1/3:

注1:排名数据来自海通证券,截至2022年2月28日。基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。

注2:富国天丰强化收益成立于2008年10月24日,自2017至2021完整会计年度基金净值收益率及业绩比较基准(中央国债登记结算有限责任公司编制并发布的中债综合指数)分别为:2017年-2.09%(0.24%),2018年-1.67%(8.22%),2019年14.73%(4.59%),2020年7.58%(2.98%),2021年12.47%(5.09%)。最近5年基金经理变动情况:钟智伦2008.10-2019.3,武磊2019.3-2020.10,张明凯2019.3至今。

富国收益增强A成立于2014年10月28日,自2017至2021完整会计年度基金净值收益率及业绩比较基准(同期中国人民银行公布的一年期定期存款基准利率(税后)+0.5%)分别为:2017年4.63%(2.00%),2018年-0.78%(2.00%),2019年9.19%(2.00%),2020年19.70%(2.00%),2021年6.87%(2.00%)。最近5年基金经理变动情况:郑迎迎2015.4-2017.3,钟智伦2017.3-2019.3,俞晓斌2019.3-2020.4,张明凯2019.3至今。以上富国收益增强数据描述对象均为富国收益增强A类。此外张明凯还管理富国优化增强、富国可转债、富国双利增强、富国久利。

富国优化增强A成立于2009年6月10日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(中债综合指数收益率*90%+沪深300指数收益率*10%)分别为:2017年7.56%(2.26%),2018年-2.71%(4.50%),2019年12.99%(7.57%),2020年6.70%(5.43%),2021年3.78%(4.17%)。最近5年基金经理变动情况:范磊2016.8-2018.10,俞晓斌2018.8-2019.10,张明凯2019.3至今。

富国可转债A成立于2010年12月8日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(天相转债指数收益率×60%+沪深300指数收益率×20%+中债综合指数收益率×20%)分别为:2017年10.22%(3.61%),2018年-16.01%(-3.77%),2019年25.42%(20.10%),2020年19.66%(9.52%),2021年19.35%(10.76%)。最近5年基金经理变动情况:范磊2016.8-2018.10,俞晓斌2018.8-2019.10,张明凯2019.3至今。

富国久利稳健配置A成立于2016年12月27日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(中债综合全价指数收益率*85%+沪深300指数收益率*15%)分别为:2017年2.09%(0.09%),2018年1.45%(-0.11%),2019年7.57%(6.16%),2020年9.65%(3.97%),2021年3.78%(1.19%)。历任基金经理变动情况:陈连权2016.12-2017.11,李羿2017.9-2019.3,张明凯自2019.3至今任基金经理。

富国双利增强成立于2021年10月14日,因成立时间短业绩暂不披露;以上数据来源:各基金定期报告,截至2021年12月31日。

同时,富国利享回报设置12个月持有期,让基金份额更稳定,基金经理可以避免市场的短期扰动,着眼长期,更专注于投资研究;促进客官们进行长期投资,帮助客官们管住手。我们回溯历史数据可以发现,持有时间相对拉长,可以增厚持有收益哦。