来源:开源证券

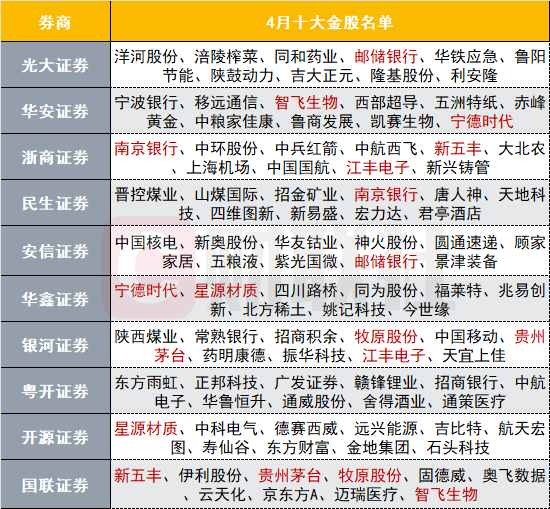

1、开源金股,4月推荐

图1:开源金股,4月推荐

数据来源:Wind、开源证券研究所

数据来源:Wind、开源证券研究所2、 核心观点

2.1、 策略:重视本轮趋势性反弹,布局三大方向

反弹可以持续多久?基于我们3月15日撰写《A股何以开启“进攻”?流动性剩余回升所至》报告的核心结论:一方面,二季度国内“M1%-短融%”或趋于扩张,流动性动力将持续增强;另一方面,期间或是海外流动性紧缩缓释的窗口。故,坚定看好A股市场流动性转向带来的“分母端”估值修复甚至扩张的阶段性上涨机会;持续期或受海外货币收紧预期影响,预计短则至4月底,长则有望延续至5月。

反弹到反转“路”在何方?我们判断二季度或是政策集中发力的重要窗口。那么多项政策中,重点该关注什么?我们认为核心政策有三:1、针对防范地产风险的政策。3月预计在疫情的叠加影响下,国内经济疲弱的态势或将显现,从而提升4月15日MLF到期续做“窗口期”的降息概率——只有稳住地产不发生风险,甚至企稳回升,方能为A股“反转”提供保障。2、压制PPI,促进制造业降本增利的政策。今年与往年不同的是:促使“宽信用”的核心动力不在于“宽货币”多少,更在于如何提升企业生产与投资的意愿——只有上游让利、下游有能力承接涨价,方能让中下游企业有利可图,提振其生产、扩张意愿。3、疫情缓解,国内经济再次恢复正常运行。其他有关提振消费能力的政策也是必要的,但周期较长且并不会影响此轮反转的“起点”,但会最终影响反转行情的可持续性。

俄乌冲突缓和对A股市场的影响几何?我们判断将有三个层次的影响:(1)A股市场预计将跟随全球市场受益于情绪面回暖;(2)5月美联储“偏鸽”的概率或进一步提升,促使本轮A股反弹周期有望延续更久;(3)全球大宗商品价格攀升的压力缓和,将有利于加快国内PPI回落,提振中下游制造业生产、投资的意愿。显然,“俄乌冲突缓和”就我们而言,并非只是事件性影响,更多影响已被纳入到我们的“反弹”与“反转”框架之中,不仅增强了我们当前看“反弹”的逻辑,同时亦缩短了部分核心政策的传导周期,进而加快“反转”的到来。

4月投资建议:成长风格占优。具体三大配置方向:一是成长属性周期,包括:“新半军”、高端制造业等产业链。受益于:(1)Q1估值挤压明显,二季度有望估值修复甚至扩张;(2)Q1期间盈利下修预期已基本反应,Q2财报季横向比较下其盈利增长确定性仍然较高,且贡献幅度更大;(3)与M1“双属性”相匹配,即便后续“反弹”切换至“反转”,亦将受益于顺周期逻辑,无需调仓。二是TMT、尤其元宇宙等成长主线明确的细分行业。(1)Q1估值挤压明显,二季度有望估值修复甚至扩张;(2)当选择“分子端”依然能有确定性增长甚至有较高贡献的公司。三是券商与地产。二季度有无论券商还是地产均有望受益于流动性回升,提升其基本面改善预期。然而,考虑到本次流动性回升及反弹均属“阶段性”逻辑,因此,或仅能改变预期,却难以真正修复券商或地产的实际基本面状况。

风险提示:地缘政治反复、PPI仍高居不下、美联储货币收紧力度超预期、房地产风险放大。

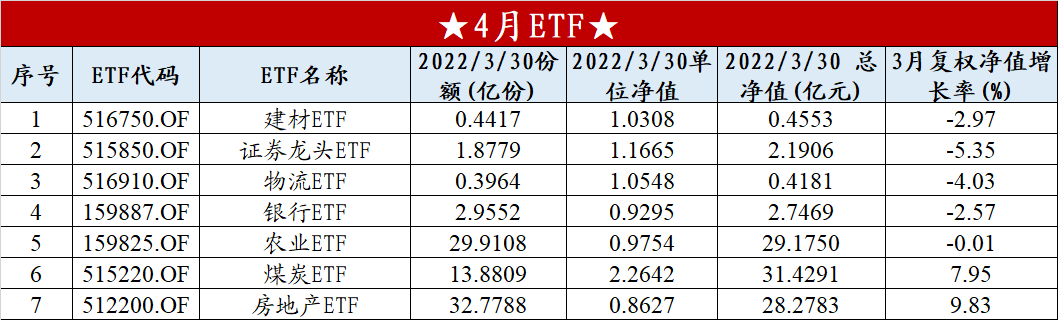

2.2、 金融工程:基于行业轮动模型的4月行业多头

开源证券金融工程团队于2020年3月2日发布专题报告:《A股行业动量的精细结构》,从纵向和横向两个维度对行业动量进行切割,得到黄金律因子和龙头因子,对一级行业指数进行打分,每月选择分数最高的作为行业多头组合。基于截至2022年3月25日的数据,测算得到的行业多头为:交通运输、煤炭、银行、传媒、非银金融、建筑装饰、农林牧渔、社会服务、房地产。

风险提示:模型测试基于历史数据、市场未来可能发生变化。

图2:行业配置模型下的ETF,金融工程4月推荐

数据来源:Wind、开源证券研究所

数据来源:Wind、开源证券研究所2.3、 电力设备与新能源:星源材质(300568.SZ)、中科电气(300035.SZ)

2.3.1、 星源材质(300568.SZ)

公司产销格局进一步优化,资本市场再融资为产能布局提供保障。此外,随着锂电需求的高速增长,隔膜市场需求热度持续提升,受制于短期关键设备供需紧张,隔膜市场紧平衡2022年难以显著缓解,涨价动力仍存;受益于出海进程加快、产品结构优化和工艺升级降本,公司量利齐升有望持续。

催化剂:隔膜市场紧平衡短期或难缓解驱动公司量利齐升。

风险提示:新能源汽车销量不及预期、公司扩产进度不及预期、行业竞争加剧。

2.3.2、 中科电气(300035.SZ)

成长有望超预期。(1)负极产能:2021年底产能达9.2万吨,全年有效产能约5.2-6万吨。2022年底产能有望达25.7万吨,其中全年有效产能约13-14万吨(具体取决于供应链匹配度)。(2)石墨化产能:新建石墨化产能(4.5万吨)2022年4月投产,2022年自供石墨化量有望高于7万吨。公司石墨化率逐渐提升,同时行业石墨化紧缺现状有望缓解。(3)产量:预计2021年全年出货量5.5-6万吨。(4)利润:2021年单吨利润约为5000-6000元,随着石墨化自给率提升/行业石墨化紧缺缓解,单吨盈利有望继续提升。(5)客户:公司前五大客户均为头部电池厂商,2022年需求增长确定性强。且下游客户中没有单一客户份额占比过高的顾虑,收入来源较为稳健。公司紧跟下游需求扩张的节奏进行扩产,伴随龙头电池厂共成长。

催化剂:负极下游需求旺盛,公司新建石墨化产能有望于4月落地,成本改善,单吨盈利提升。

风险提示:新能源汽车销量不及预期、竞争加剧盈利能力下降。

2.4、 中小盘:德赛西威(002920.SZ)

德赛西威是国内汽车智能座舱领域的龙头,在座舱大屏化、多屏化和域集中化等智能化升级驱动下迎来业绩快速增长。同时,公司前瞻性布局的自动驾驶域控制器开始进入收获期,与英伟达合作开发的L3级自动驾驶域控制器开始进入量产阶段,2022年是众多L3级自动驾驶车型量产交付的元年。在“硬件预埋、软件升级”的行业逻辑下,域控制器驱动公司进入加速成长。

催化剂:域控制器逐步放量。

风险提示:下游汽车销量不及预期、自动驾驶产品面临激烈竞争。

2.5、 化工:远兴能源(000683.SZ)

纯碱库存结束持续累库趋势,2022年新增产能延后投放,全年供需缺口有望加大。

催化剂:2022年新增产能延后投放,全年供需缺口有望加大。

风险提示:宏观经济复苏不及预期、项目指标审批推迟、项目建设不及预期。

2.6、 传媒:吉比特(603444.SH)

老游戏稳固叠加《一念逍遥》贡献,驱动业绩持续增长,维持“买入”评级。公司2021第三季度实现营业收入10.98亿元,同比增长71.45%;实现归母净利润3.05亿元,同比增长24.54%。三季度业绩增长主要系(1)《问道》及《问道手游》持续版本迭代保持较高热度,贡献了小幅收入增加;(2)《一念逍遥》在细分赛道表现亮眼,贡献主要业绩增量;(3)《鬼谷八荒》等产品也贡献一定了收入。我们看好公司在《问道》等经典游戏的稳固基础上,持续在修仙、放置等细分赛道开花结果,通过良好的自研能力不断打造生命周期长、热度高的优质产品。

催化剂:2022年一季报有望超预期;游戏版号4月有望发放。

风险提示:经典游戏流水下滑、新游戏上线时间推迟、游戏行业政策变化。

2.7、 计算机:航天宏图(688066.SH)

计算机经过持续下跌,估值已到低位,景气度较高的板块具备价值,包括行业信创、军工信息化、智能网联汽车等。该公司是卫星应用龙头,受益于下游应急管理部和军工信息化高景气,业绩持续高增长。

催化剂:1季度增速较快。

风险提示:政府财政支出紧张风险、市场竞争加剧风险。

2.8、 医药:寿仙谷(603896.SH)

寿仙谷在灵芝孢子粉和铁皮石斛产业中具备种源优势、独家去壁技术优势、智能化标准化栽培优势。自2021年下半年公司进行营销改革,改革后采取经销商推广,借助其当地已建立的资源,有望实现销售额快速增长。公司新产灵芝孢子粉片剂,针对省内粉剂不易携带、味苦的痛点进行改良,有望提升省外消费者接受度。

催化剂:省外经销商拓展速度较快。

风险提示:省外推广不及预期、中药板块政策落地不及预期等。

2.9、 证券:东方财富(300059.SZ)

大财富管理主线龙头,2022年动态PE在30倍附近,估值具有安全边际,长期价值凸显,证券和基金代销市占率持续提升,公司兼具弹性和长期成长性;边际上看,金融委会议提振市场信心,流动性改善和市场偏好回升利好东方财富。

催化剂:流动性宽松或股市偏好提升,1季报或年报超预期。

风险提示:股市大幅波动造成经纪盈利不确定性、公募保有规模扩容不及预期。

2.10、 地产:金地集团(600383.SH)

金地集团销售规模逆势提速,品牌效应明显。公司土地储备丰富,战略布局“一线+核心二线”城市,深耕能力突显。在打法上,公司质量与规模并重,近年来杠杆水平持续保持低位,融资优势较为明显,公司在2021年11月、12月和2022年2月发行了3期中票,利率仅为4.17%、4.04%、3.58%。此外,公司“商业+金融”两翼锦上添花,内在价值大幅低估。

催化剂:地产限制类政策出现调整;按揭贷款利率下行。

风险提示:行业销售大幅下行、融资环境波动、销售去化率大幅下行。

2.11、 家电:石头科技(688169.SH)

新品上市拉动Q2外销恢复、看好逐季改善,Q1净利率预计迎来环比提升。(1)外销方面Q2进入外销低基数,在新品S7 maxv系列、性价比款Q系列上市拉动下,看好Q2外销恢复并保持逐季度改善。我们预计2022年Shark、石头、科沃斯、Eufy等头部品牌将共同主推中高端LDS产品,公司市场份额有望提升。(2)内销方面营销投放收效明显,2021年9月以来国内市占率稳步提升。2022年2月公司阿里渠道GMV市占率15.5%,同比提升8.0pcts。在国内新品全能基站款扫地机G10S系列和性价比款T8系列新品拉动下,预计2022年内销将量价齐升。2021Q4推广费用投放较大,在投放效果延续下2022Q1内销有望延续翻倍以上增长,预计2022Q1净利率将环比改善。

催化剂:国内外新品上市,海运运力趋于缓解。

风险提示:行业竞争加剧、原材料供应短缺、海外疫情风险加剧。

3、 风险提示

1、地缘政治;2、成本持续高企抑制M1连续回升;3、美联储货币收紧力度超预期;4、房地产风险放大。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>