先让实控人赢麻了:帝科股份12亿并购,4.6亿商誉,业绩承诺不兑现只赔1165万

来源 :市值风云

作为业绩承诺补偿措施的股份,市值仅1165万元。也就是说,如果业绩承诺不兑现,12亿的并购,只需要赔1165万元。

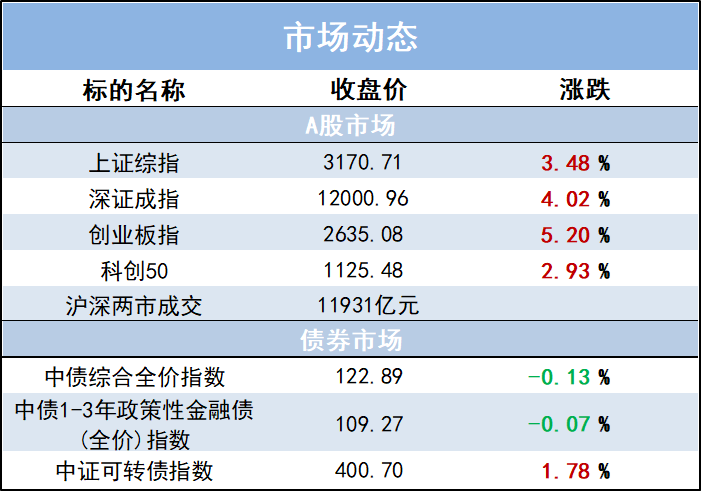

一提到光伏行业,各位老铁最先想到的,可能是全球最大的单晶硅片和光伏组件制造企业——“光伏茅”隆基股份(601012.SH)。

在市值风云2019年9月11日的独家研报发表之后,“光伏茅”的投资价值终于被市场认识到,随后的两年里,股价几乎单边暴涨近10倍。

(下载市值风云APP,搜索“隆基股份”,避雷神器,金股评级)

风云君今天要给大家介绍的帝科股份(300842.SZ),同属光伏行业,主要产品是晶硅太阳能电池正面银浆,是光伏产业链上游的一环。

帝科股份之所以能够引起风云君的兴趣,除了身处新能源赛道外,还有另外一个原因。

那就是,公司在2021年7月开始筹划、至今已历时9个月,争议颇多的一起并购。而近日,又恰好赶上公司发布2021年年度报告。

接下来,风云君以这起扑朔迷离的并购为切入点,就着这热乎的年报,带各位老铁认识一下帝科股份。

一场先让实控人“赢麻了”的并购

说起来,这起并购还要追溯到2020年。

01 壕掷12亿元,收购过气龙头

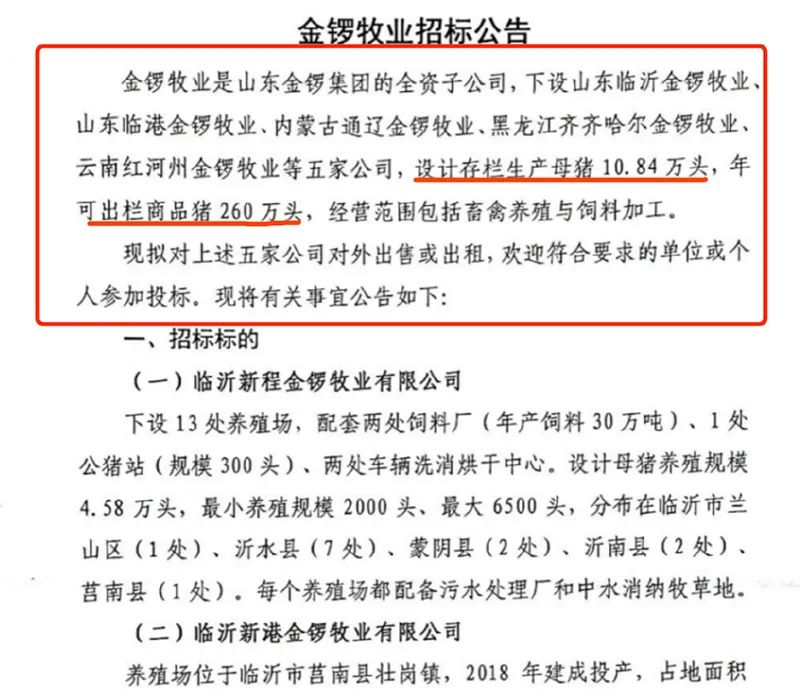

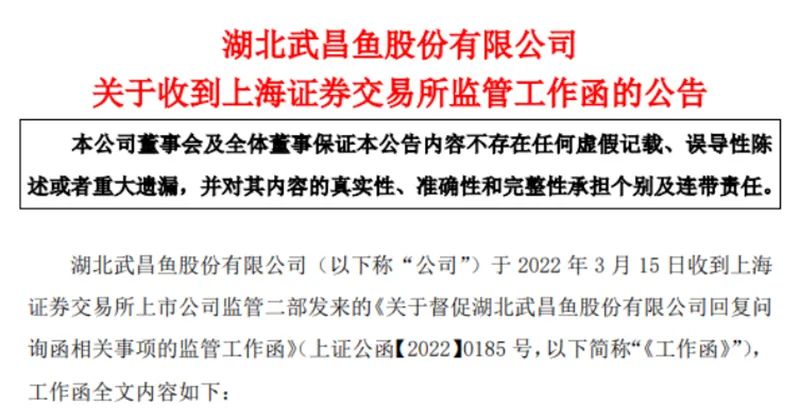

2020年下半年,杜邦集团基于战略调整,正式公开出售其拥有的Solamet光伏银浆事业部(以下简称“Solamet”)。

Solamet已从事光伏银浆行业三十余载,曾经也是龙头一枚,2017年之前,与贺利氏、三星SDI、硕禾并称为“国际四大正银厂商“,妥妥的光伏银浆传统龙头企业。

虽然不做“大哥”好多年,但根据《2020-2021年中国光伏产业年度报告》的数据,Solamet在全球正面银浆市场占比排名第五,终究是瘦死的骆驼比马大。

(来源:重组问询函之回复)

所以,杜邦集团出售Solamet的讯息,自然是吸引了不少人的目光。这其中就有帝科股份的实际控制人史卫利史老板。

2020年9月,由海通并购资本、乌鲁木齐TCL等组成的财团,以及史老板,开始与杜邦集团交涉收购Solamet的事宜。

历时10个月,史老板和上述财团最终以1.9亿美元(约合12.29亿元人民币),将Solamet收入囊中。

负责执行收购的是江苏索特电子材料有限公司(以下简称“江苏索特”),实收资本12.47亿元。而史老板只象征性地出资1,000万元,其余都是财团出的。

(来源:并购草案)

截至2021年6月30日(交割日),Solamet的净资产账面价值为3.44亿元,可辨认净资产的公允价值为7.69亿元。而最终的收购价格,在7.69亿的基础上,又加了5个亿。

贡献收购资金大头的财团,咋就能同意这么任性的加价呢?

02 熙熙攘攘,皆为利来!

紧接着,2021年7月1日,帝科股份拟以发行股份的形式收购江苏索特100%股权,并于7月2日起停牌。

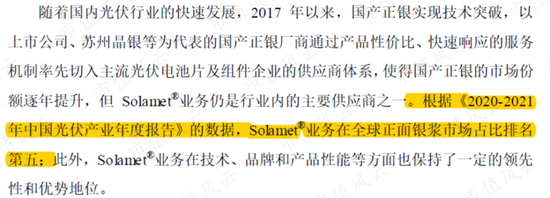

发行股份的定价基准日是2021年7月15日,最终敲定为43.95元/股。

没错,此时的帝科股份尚在停牌期内,股价还没大幅上涨。换句话说,在选择市场参考价时,上市公司天然选择了对财团最有利的最低价。

(来源:并购草案)

2021年7月16日,帝科股份复牌后,股价果然开始大幅上涨,期间还曾创出历史新高135.44元/股。

(来源:引领中国注册制时代的市值风云APP)

虽然后来股价下行,尤其最近还遭遇股市暴跌,但截至2022年3月15日收盘,也还有51.19元/股。

本次交易中,交易对手方将会获得总计2,837万股股票。以3月15日收盘价计算,即使经历股市暴跌,也还有浮盈2.05亿元。

以较低的成本取得更多的股票筹码,然后借助重组利好获取股价上涨的收益,就是财团们参与这起并购的初衷。天下熙熙皆为利来,天下攘攘皆为利往。

当然,上市公司也占到了便宜。

帝科股份没有直接从杜邦集团手中收购Solamet,而是选择中间多这一环,无形中也减轻了不少资金压力。

帝科股份2020年6月登陆深交所创业板,由于其尴尬的产业链地位,预付采购,赊销卖货,导致其经营性现金流并不好。

2015-2021年,帝科股份的经营净现金流几乎年年为负,累计为-10.1亿元。

(制图:市值风云APP)

截至2021年底,帝科股份账上的货币资金仅有2.36亿元,同期短期借款为11.18亿元,资金缺口比较大,根本无力承担12个多亿的收购款。

以发行股份的方式收购江苏索特100%股权,不仅可以使财团收获股价上涨的收益,还缓解了上市公司的资金压力,真是一举两得。

03 业绩补偿形同虚设

但是,他俩竟都不是最大的受益者。

明眼人都能看出来,在光伏银浆行业摸爬滚打十余年的史老板,才是这起并购的关键人物。而且别忘了,史老板还是上市公司帝科股份的实控人哦!

2021年6月30日,前述交易刚刚交割完成,7月1日,帝科股份便发布拟收购江苏索特100%股权的公告,交易作价12.47亿元(正好是江苏索特的实收资本),同时募集不超过3.5亿元的配套资金。

可以说,收购时点和交易作价安排的都恰到好处。

当然,用脚底板上的老皮想都知道,对于这两次交易是否构成一揽子交易,史老板必然是极力否认的。说白了,不过是想最大限度地减少自身所承担的风险。

(来源:交易所问询函回复)

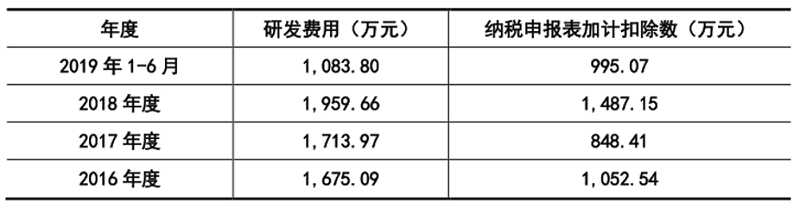

2019年至2021年1-6月,Solamet分别实现净利润1.37亿元、8,810万元、1,067万元。

面对如此大幅下滑的业绩,史老板等人却做出了相对乐观积极的业绩承诺:2022年至2024年,Solamet实现的净利润分别为5,375万元、9,054万元和1.28亿元。

业绩承诺看上去很给力,但承诺方却只有史老板一个人;还有更狠的,史老板仅以本次交易中取得的22.76万股股票为限(对应江苏索特1,000万元的实缴资本),提供业绩补偿与减值补偿义务。

要知道,截至2022年3月15日收盘,帝科股份股价报51.19元/股,作为补偿措施的股份市值仅有1,165万元。

风云君不得不感慨一句,这补偿措施简直就是形同虚设啊。如此一来,最后承担风险的还不是上市公司,或者说广大股民!

看到这里,相信各位老铁应该已经体会出,为什么史老板极力否认两次交易的前后关联性了吧?

因为,一旦承认,就必须有人站出来为这份业绩承诺买单,而这个人非史老板莫属。

为了抢占市场份额?

故事讲了这么多,老铁们内心是否充满了疑问,史老板到底相中Solamet哪里了呢?

01 营收28亿,净利润却不过亿

帝科股份的主要产品为晶硅太阳能电池正面银浆,常用在P型电池的受光面及N型电池的双面,是制备太阳能电池金属电极的关键材料。其产品性能和制备工艺,直接关系着太阳能电池的光电转换效率。

与正面银浆相对的,还有背面银浆,主要起到粘连作用,对导电性能要求较低,用量也相对较少,常用在P型电池的背光面。

正面银浆和背面银浆,合称为光伏银浆。

近年来,随着太阳能电池行业市场规模的持续扩大,正面银浆的市场需求也持续增长。

(来源:聚和股份招股说明书)

同时,随着技术含量、产品性能和稳定性的提升,国产正面银浆的综合竞争力不断增强,实现了一定的国产替代。

国产正面银浆的市场占有率,由2015年的5%左右,上升至2020年的50%左右。

(来源:聚和股份招股说明书)

受益于市场需求增长及国产替代,帝科股份的业绩得以持续增长,营收自2015年起便保持快速增长模式,六年的CAGR高达110.88%。

2021年,帝科股份实现营业收入28.14亿元,同比增长77.96%。

然而,营收不断增长的同时,帝科股份的盈利能力却在逐年下降。

一方面,2018年出台的光伏新政、平价上网,使光伏产业链各个环节的利润空间缩减;

另一方面,为了抢占市场份额,维持并提高市场占有率,帝科股份对光伏行业内的知名客户定价较低。

(来源:帝科股份招股说明书)

这些主要因素叠加起来,导致帝科股份的盈利能力逐年下降。毛利率由最高点22.89%一路下降至2021年的10.06%,净利率也仅剩3.34%。

鉴于盈利能力的这般情形,帝科股份的净利润的规模一直较小,尚未跨越亿元大关。

2021年,帝科股份实现归母净利润0.94亿元,在营收大幅增长77.96%的情况下,净利润只增长了14.44%。

在此背景下,帝科股份为了抢占更多的市场份额,产能必须得跟上。

02 产能轻松翻番,这次竟要斥资12亿

在招股说明书中,帝科股份曾透露,产能相对不足,是制约公司发展的瓶颈之一。

因此,首发募投项目之一便是扩产。

(来源:帝科股份招股说明书)

2019年,帝科股份正面银浆的年产能为367.2吨。到了2021年10月,帝科股份在互动易上回答投资者提问时,表示目前的光伏银浆产能在600至800吨左右。

(来源:互动易平台)

一年多的时间,帝科股份的产能竟然翻了近一倍。而此时,首发募投项目还未投产。

(来源:2021年半年度募集资金存放与使用情况的专项报告)

事实上,光伏导电银浆企业多以轻资产模式运营。风云君曾在分析号称“光伏银浆龙头”的聚和股份(A21292.SH)时,提到过这一点。

2021年6月底,Solamet光伏银浆的产能为400吨/年,但其固定资产仅有0.35亿元,占总资产的比重为9%,也呈现较为明显的轻资产运营模式。

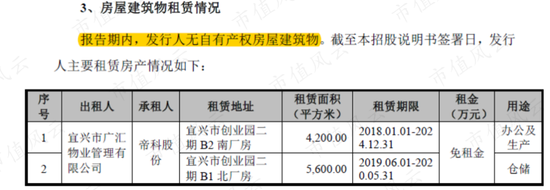

根据帝科股份的招股说明书,其固定资产主要是机器设备、运输设备以及办公设备等,生产用的厂房都是通过租赁取得。

(来源:帝科股份招股说明书)

如此看来,帝科股份如果着急扩产能、抢占市场份额,其实并不难,只需要租赁合适的场地,购买几台设备就可以了。

也就是说:帝科股份完全犯不着为了Solamet那400吨/年的产能,就斥巨资12.47亿元。

为了技术?

01 核心原材料银粉都需要外购

正面银浆由高纯度的银粉、玻璃体系、有机体系等组成;其中,银粉作为导电材料,其优劣直接影响电极材料的体电阻、接触电阻等,进而影响光电转换效率。

而银粉不仅是关键材料,还是生产过程中用量最多的原材料。根据帝科股份招股说明书,在其主要原材料采购明细中,银粉的采购金额占比约97%。

(来源:帝科股份招股说明书)

但是,帝科股份和Solamet均没有掌握核心原材料银粉的生产工艺,都需要外购。

目前,全球可以供应高品质正面银浆用银粉的制造商,主要是日本DOWA和美国AMES。其中,日本DOWA因产品性能领先、稳定性高且供应充足,占据了全球一半以上的正面银浆银粉市场。

日本DOWA和美国AMES,同样也是帝科股份和Solamet的主要供应商。2021年,帝科股份向日本DOWA采购的银粉金额高达18.77亿元,占比约68%。

(来源:帝科股份2021年年报)

2020年,Solamet通过关联方,向日本DOWA和美国AMES采购银粉约3.21亿元,占比67%。

(注:重组问询函之回复)

02 答案揭晓:补专利短板

在光伏太阳能领域,技术的迭代升级是提升转换效率的关键所在。电池组件技术的快速更迭,对光伏银浆企业的技术能力提出了挑战。

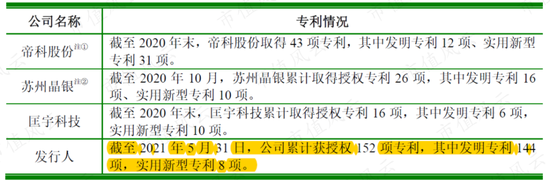

截至2021年底,帝科股份拥有发明专利14项,实用新型专利44项。而截至2021年5月底,聚和股份拥有152项专利,其中发明专利144项,实用新型专利8项。

单就数量来说,聚和股份完胜帝科股份。

(来源:聚和股份招股说明书)

不过,聚和股份的专利大都是在2020年末,受让自三星SDI、无锡三星,数量为135项,占比近九成。

根据对Solamet的知识产权尽职调查报告,其在中国、日本、美国、中国香港等全球多个国家和地区,取得光伏导电浆料相关的授权专利共计216项,在审专利共计18项,并且均为自主研发取得。

2019和2020年,Solamet曾向国外同行业竞争对手进行了专利授权,获得专利许可收入1.13亿元和7,726万元。

而这,也成为其当年净利润的主要来源。

大量专利技术的存在,也确实拔高了Solamet业务的估值。这也是为啥2021年6月底,虽然Solamet的净资产账面价值只有3.44亿元,但可辨认净资产的公允价值却高达7.69亿元。

(来源:重组问询函之回复)

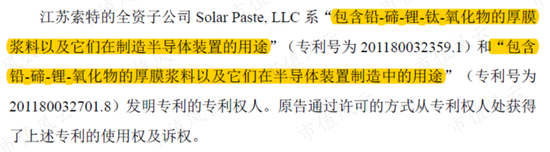

有意思的是,刚刚将Solamet业务收入囊中,成为这些专利技术新主人的江苏索特,反手就以侵害其专利技术为由,将竞争对手聚和股份告上法庭,并请求法院判偿1.98亿元。目前,法院已受理该诉讼案件。

(来源:关于重大资产重组标的公司涉及诉讼事项的公告)

乘着行业景气和国产替代的东风,帝科股份营收得以快速增长。

但奈何盈利能力较差,净利润一直没能突破。

如今,帝科又拟斥资12.47亿元,购买杜邦集团下属Solamet业务。

虽然Solamet在产能上可以助其一臂之力,但风云君认为,帝科股份主要是垂涎Solamet拥有的专利技术。

不过,纵然是大量专利技术傍身,也难掩其背后尴尬的产业链地位:核心原材料垄断在日本DOWA和美国AMES手中。

如若不能实现技术突破,也只好继续扮演为下游垫资的角色。

laiyuan :

福利来了!低位布局良机,月度十大金股!点击查看>>