【海通策略】风格统计:1月定全年?(荀玉根、李影、王正鹤)

来源:股市荀策

核心结论:①回顾历史,1月与全年风格存在较高相关性,但剔除1月贡献后二者相关性不算高。②1月风格切换大都源于前一年风格偏离大,背后伴随着基金调仓。③今年类似2012年,全年价值略占优,成长阶段性占优,12月以来价值已占优,接下来阶段性关注成长。

风格统计:1月定全年?

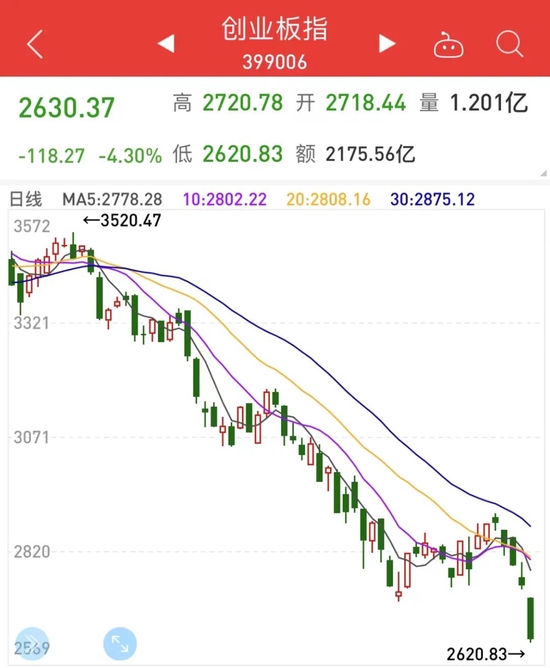

过去三年以创业板指为代表的成长风格相对占优,而今年年初以来以沪深300指数为代表的价值风格获得超额收益,引发了投资者对今年风格切换的探讨。本篇报告尝试从一个新的角度去探讨今年的市场风格,通过对1月风格和全年风格的相关性进行统计分析,并解释现象背后可能的原因,为今年的投资提供思路。

1.回顾历史,1月与全年风格存在相关性

回顾历史,1月与全年风格存在较高相关性,但剔除1月对全年的贡献后不算高。为了分析1月市场风格和全年是否一致,我们通过比较1月和全年两个风格指数的相对涨跌幅来判断,如果1月和全年的相对涨跌幅同向,则意味着1月与全年风格一致,反之则风格不同。此外为了使分析更严谨,我们剔除主要由1月贡献的年份,即1月相对涨跌幅的绝对值大于等于全年,因为这意味着当年2-12月存在风格反转的现象。总的来看,1月与全年风格存在一定程度的相关性,1月与全年风格一致的概率在75%左右,但剔除主要由1月贡献的年份后相关性不算高,概率下降至65%左右,具体而言:

(1)价值成长风格角度:目前市场上通常采取沪深300指数和创业板指、国证价值和国证成长指数来分别刻画价值和成长风格,我们用两种方法来进行数据回测并相互验证。如果用沪深300和创业板指来衡量,2011年以来1月和全年风格一致的年份有9年,占比为82%,剔除主要由1月贡献的年份后有7年,占比为64%。如果用国证价值和国证成长指数来衡量,2003年以来1月和全年风格一致的年份有13年,占比为68%,该维度下不存在主要由1月贡献的年份。

(2)大小盘风格角度:目前市场上刻画大小盘风格的方法有很多,我们主要采用沪深300和中证500、以及申万大盘和申万小盘指数来进行分析并相互验证。如果用沪深300和中证500来衡量,2005年以来1月和全年风格一致的年份有12年,占比为71%,剔除主要由1月贡献的年份后有10年,占比仅为59%。如果用申万大盘和申万小盘指数来衡量,2000年以来1月和全年风格一致的年份有15年,占比为68%,剔除主要由1月贡献的年份后有13年,占比仅为59%。

(3)高低估值风格角度:除了价值成长和大小盘,高估值和低估值风格也是市场讨论较多的两种策略,这里我们采用申万高市盈率和申万低市盈率指数来刻画。该维度下,2000年以来1月和全年风格一致的年份有18年,占比为82%,剔除主要由1月贡献的年份后有16年,占比为73%。

2.1月风格切换往往是基金调仓行为所致

公募基金年初的调仓行为可能是1月风格切换并延续至全年的原因。根据上述统计分析,1月的市场风格对全年的风格存在一定的解释性,那么这种风格延续的现象是由什么导致的呢?我们认为可能是因为A股市场上公募基金等机构投资者通常以年度作为考核周期,因此每年岁末年初的时候,投资者会对来年的市场风格进行战略性预判,并在年初的时候进行调仓,并且往往将这种风格贯彻至全年。

为了验证这一点,我们在表1的基础上挑选出1月风格相对上年发生明显切换的年份,并分析年初风格切换的推动力。我们认为,前期风格相对表现以及基金风格配置变化可能是1月风格切换的重要原因。具体而言:首先,1月风格切换的方向大都是此前1年甚至更长时间涨幅落后的风格。我们以沪深300和创业板指为例,两者在1月发生切换的年份有3年,分别为13、15和16年。其中,13年1月创业板指上涨8.7%,沪深300上涨6.5%,此前12年沪深300上涨7.6%,而创业板指下跌2.1%;15年1月创业板指上涨14.2%,沪深300下跌2.8%,此前14年沪深300上涨51.7%,而创业板指仅12.8%;16年1月沪深300下跌21.0%,跌幅小于创业板指的26.5%,此前15年沪深300上涨5.6%,涨幅远远落后于创业板指的84.4%。

其次,1月发生风格切换往往伴随着基金同方向的调仓行为,而基金风格调整的方向往往也是前期表现落后的风格,并且这持仓风格的调整可能会贯穿至全年。依然以沪深300和创业板指为例,13年1月市场风格从价值切换至成长,基金持有创业板指的市值占比从12Q4的2.9%上升至13Q1的4.4%,13Q4进一步升至12.1%,而基金持有沪深300的市值占比从12Q4的77.0%下降至13Q1的74.5%,13Q4进一步降至65.5%;15年1月市场风格从价值切换至成长,基金持有创业板指的市值占比从14Q4的10.1%上升至15Q1的15.6%,而基金持有沪深300的市值占比从14Q4的61.3%下降至15Q1的43.8%;16年1月市场风格从成长切换至价值,基金持有沪深300的市值占比从15Q4的31.0%上升至16Q1的32.6%,16Q4进一步升至35.1%,基金持有创业板指的市值占比从15Q4的11.8%上升至16Q1的13.0%,16Q4下降至10.2%。

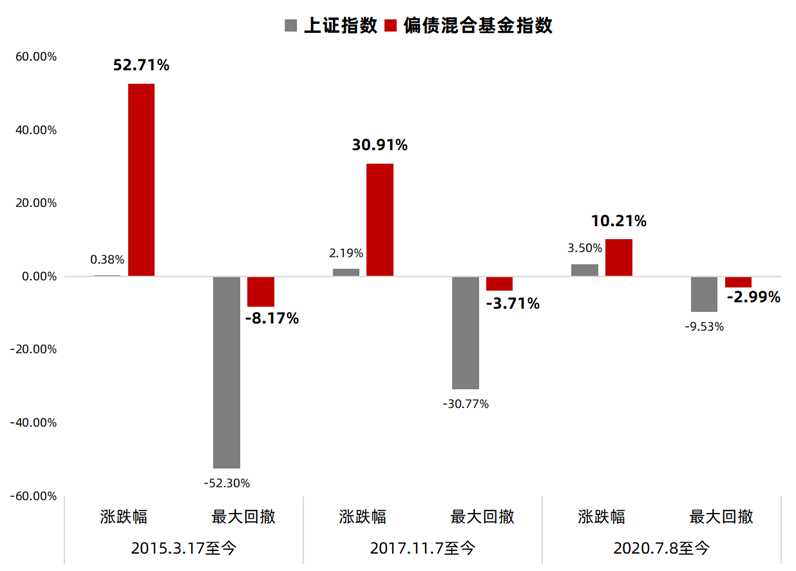

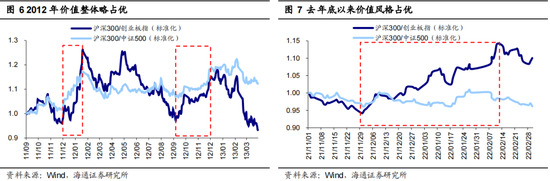

3.价值已经开始占优,成长风格有望接力

去年底以来价值风格已经占优,展望未来成长风格有望接力。总结上述数据分析可以得出结论,历史上1月风格与全年相关性较高,但如果剔除1月对全年的贡献后不算高,背后的原因在于基金年初调仓带来风格切换,并且风格贯穿至全年。这一点在近期的行情中也得到一定程度的验证,去年12月以来以沪深300指数为代表的大盘价值股表现相对更强,背景是经济下行压力下稳增长政策持续发力。同时,我们也在《净值波动可见:基金风格已经偏均衡-20220215》中分析过,根据公募基金净值波动和各类指数涨跌幅,去年12月时基金的净值波动和宁德时代产业链指数、创业板指涨跌幅的相关性更强,说明基金的整体持仓风格更偏向成长;而到了今年2月时基金净值的涨跌分布开始逐渐偏离创业板指并向沪深300和茅指数迁移,即基金整体风格或正逐渐从成长向价值均衡。

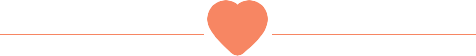

展望未来,我们认为今年全年累积下来价值有望略占优,但成长也会阶段性占优。我们早在报告《风格:大盘与价值略优——2022年A股展望系列1-20211210》中就判断今年大盘价值风格有望略占优,这也符合上述历史统计规律。但是我们认为今年成长风格也会在某一阶段表现更强,对此可以借鉴2012年,2012年全年沪深300上涨8%,而创业板指下跌2%;从行情节奏看,2012年1月价值风格明显占优,沪深300上涨5%,创业板指下跌11%,2-8月成长风格占优,沪深300下跌11%,创业板指上涨9%,9-12月价值风格再次占优,沪深300上涨14%,创业板指上涨1%。展望后市,去年12月以来价值风格明显占优,预计未来风格将更加均衡,成长风格有望取得较好的表现。而对于价值向成长切换的催化剂,我们也在《价值到成长的信号-20220220》中分析过,稳增长型春季行情中行情风格演绎表现均为先价值后成长,价值向成长切换的信号来自于政策和业绩。我们认为低碳经济和数字经济相关的新基建政策持续发力,以及此后一季报业绩预告披露有望催化风格切换,成长风格有望再次占优。

风险提示:历史统计规律不代表未来,国内外宏观政策收紧。

股民福利来了!送您十大金股!点击查看>>