1月20日晚,广发基金、交银施罗德基金等公司披露了旗下部分基金2021年四季报。

2021年四季报显示,广发基金傅友兴在2021年四季度增持了轻工、汽车部件等行业中一些具有较好估值性价比的公司,交银施罗德基金王崇四季度提高权益配置仓位,尤其是加大了港股配置权重。

对于2022年的A股,刘格菘表示,风格分化的局面在2022年可能会延续,其资产配置依然以光伏、面板、化工新材料、汽车及汽车零部件、高端装备等方向为主。

刘格菘:风格分化可能延续

四季报显示,刘格菘管理的广发小盘成长基金前十大重仓股,与三季报相比没有变化,分别是晶澳科技、隆基股份、小康股份、龙佰集团、圣邦股份、亿纬锂能、康泰生物、京东方A、高德红外、健帆生物。但刘格菘在四季度增持了晶澳科技、小康股份等公司股票,减持了隆基股份、亿纬锂能等公司股票。

广发小盘成长前十大重仓股

来源:基金公告

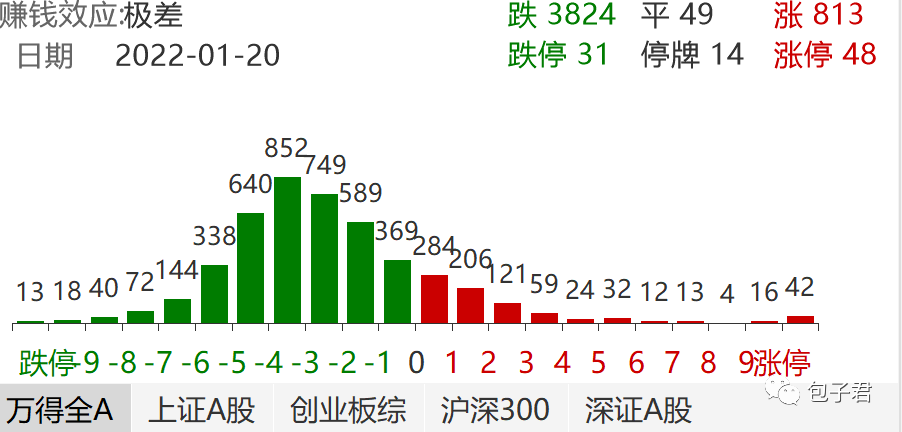

刘格菘表示,风格分化的局面在2022年可能会延续。在中国宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化是大概率事件。

2021年初,刘格菘提出了“全球比较优势制造业”的概念。展望2022年,他对于这个方向资产的成长持续性、盈利增速预期依然很乐观:未来在光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等方向会有更多的世界级公司出现。他的资产配置依然以这些方向为主。

傅友兴:把握消费、医药等行业机会

2021年四季报显示,傅友兴管理的广发睿阳三年定开基金,在2021年四季度增持了轻工、汽车部件等行业中一些有较好估值性价比的公司股票。

截至2021年末,该基金前十大重仓股分别是羚锐制药、欧派家居、科锐国际、岱美股份、曲美家居、爱柯迪、三环集团、比音勒芬、紫金矿业、金城医药。

傅友兴表示:“在一年的周期内,估值变化是主导市场涨跌的主要因素,盈利变化对其影响较小;但在三年或三年以上的周期内,盈利变化成为驱动股价表现的主要原因。将致力于从优势制造、消费医药、科技等行业中积极把握相关投资机会,努力为持有人实现基金资产的稳健增值。”

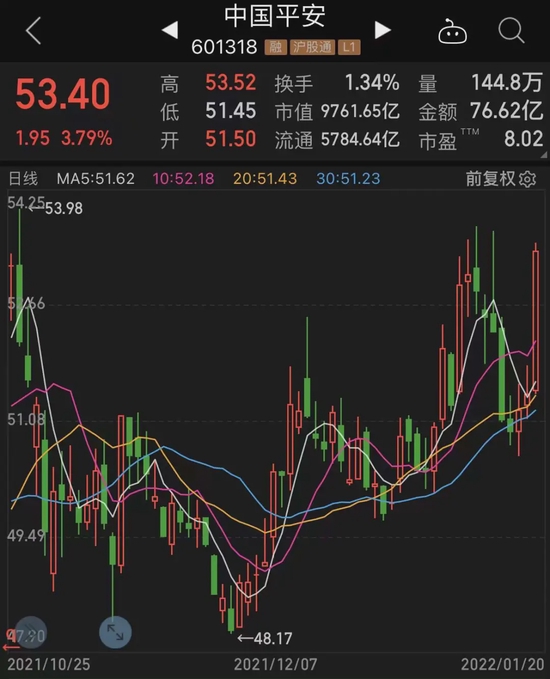

王崇:加大港股配置权重

2021年四季报显示,王崇管理的交银施罗德瑞丰三年基金在2021年四季度提高了权益配置仓位,尤其是加大了港股配置权重。行业配置层面,减持食品饮料、计算机、物业以及化工行业部分个股,调仓软件互联网行业内的相关个股,加仓电子、医药等行业内优质公司股票。

具体来看,截至2021年末,该基金的前十大重仓股分别是荣盛石化、恒生电子、中海物业、顾家家居、贵州茅台、东方雨虹、保利物业、国联股份、快手-W、巨星科技。

王崇表示,目前震荡阶段的A股和持续阴跌的港股可能给中长期投资人提供非常好的布局机会。展望2022年一季度,将在广泛的制造业和服务业领域精选未来三四年企业竞争力强、竞争格局较好、估值合理或偏低的优质公司股票进行布局。