首席分析师:周冠南,SAC:S0360517090002

联系人:靳晓航,SAC:S0360120080042

报告导读

全年数据收官,四季度保供政策发力、通胀压力缓和之后,生产动能连月改善,但12月数据显示,地产投资加速探底,基建增速低位回落,消费受疫情冲击大幅低于预期,需求侧弱势依旧。

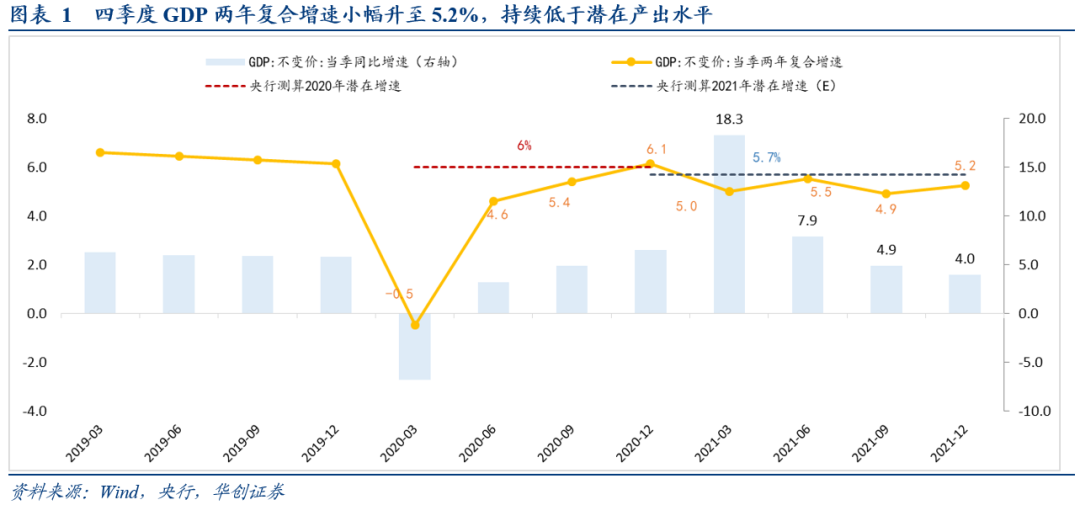

1、GDP:四季度GDP增速略高于预期,两年复合增速5.2%,较三季度相对改善。一是由于通胀上行压力缓和,生产动能恢复,因供给压制的部分需求得以释放;二是四季度制造业投资反弹力度增强,且占固投的比重较三季度更高,对于经济增长的拉动也更加明显。

2、工业生产:制造业加速修复,生产景气上行。采矿业、制造业生产增速均较11月进一步提高,拉动作用较强的行业包括中游设备、电子产品、汽车等,以受益于出口强韧及制造业投资反弹的行业居多。

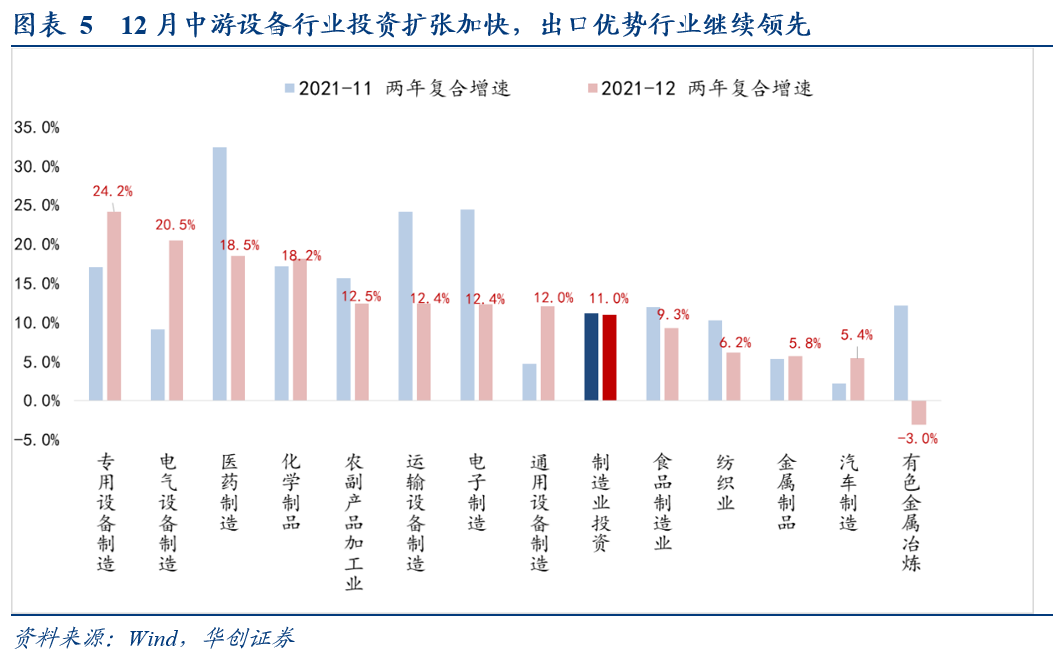

3、制造业:反弹边际仍强,中游加速扩张。12月制造业投资增速较上月小幅下滑,但仍在历史高位,中游设备(专用设备、电气设备等)行业投资扩张加速,同时出口相关的行业(医药制造、化学制品、电子设备等)行业增速依然领先。

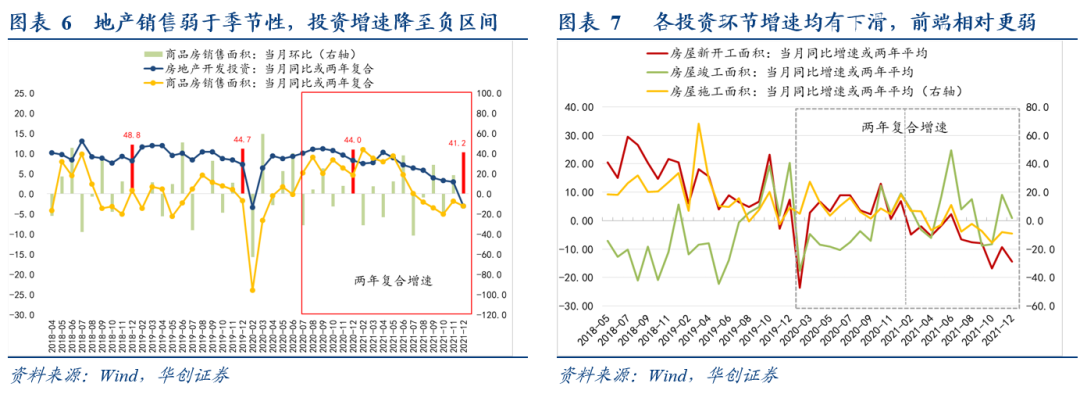

4、房地产:加速探底,前端显著转弱。1)销售:地产销售同比降幅走扩,70城二手住宅销售价格环比跌幅持平11月,显示购房意愿仍未改善;2)投资:12月投资增速加速下行,新开工、施工增速于负区间进一步回落,与天气因素和终端需求疲弱有关;12月竣工亦边际放缓,不过仍为正增长,10-11月保交付力度加码,导致部分竣工需求提前释放。

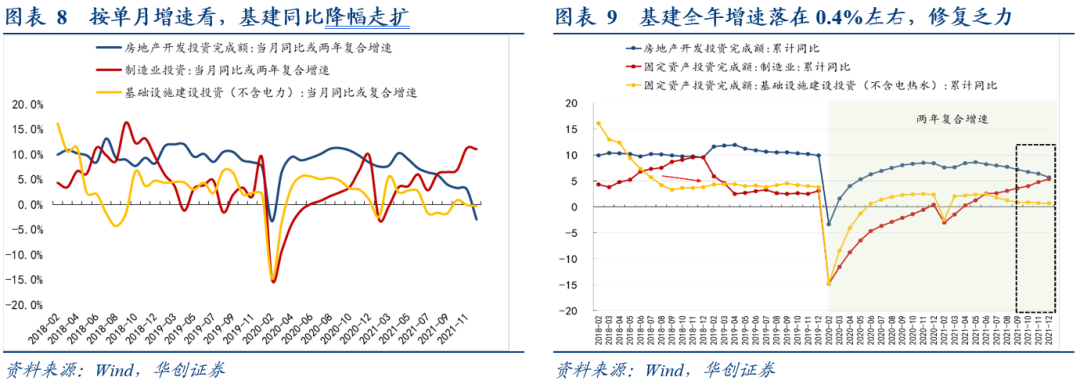

5、基建:低位徘徊,待年初政策发力。基建累计增速较上月下滑0.1pct,单月投资仍显疲弱,四季度基建投资增速-2.3%而同期增速多在3%以上,年末基建托底的效果不及预期。

6、消费:疫情反复冲击,可选消费转弱。社零同比增1.7%,两年平均增3.1%,较上月下滑1.3个百分点,环比+0.6%,明显低于季节性。结构上,1)必选消费好于可选消费,汽车消费增速转负,拖累较大;2)家电、家具等地产后周期相关的商品增速回落,对应竣工边际转弱;3)单月餐饮消费持平11月,边际强于季节性,但鉴于上月低基数,餐饮收入难言改善,考虑就地过年政策、疫情多发,预计一季度餐饮消费增速将在0%左右徘徊。

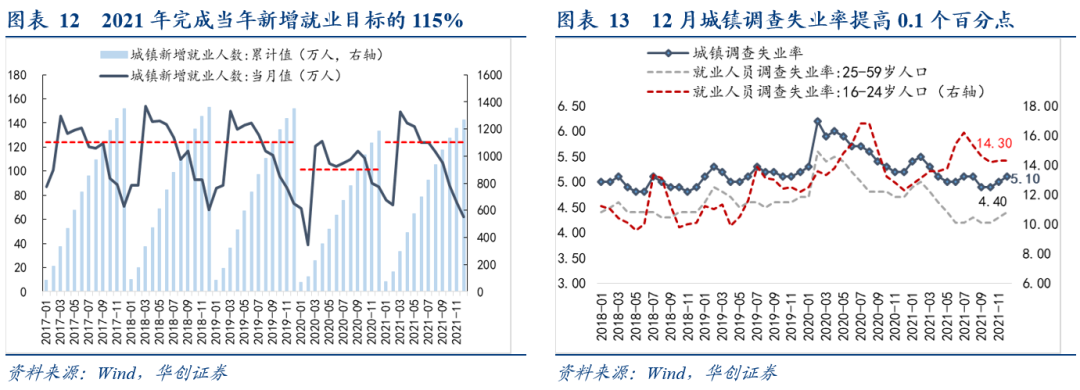

7、就业:压力边际抬升,城镇失业率较11月提高0.1pct,18-24岁人口失业率高于去年同期2个百分点,25-29岁人口失业率比11月高0.1pct,显示经济下行背景中“稳就业”压力依然较大,预计年初“稳增长”推进中,“稳就业”发力亦可期。

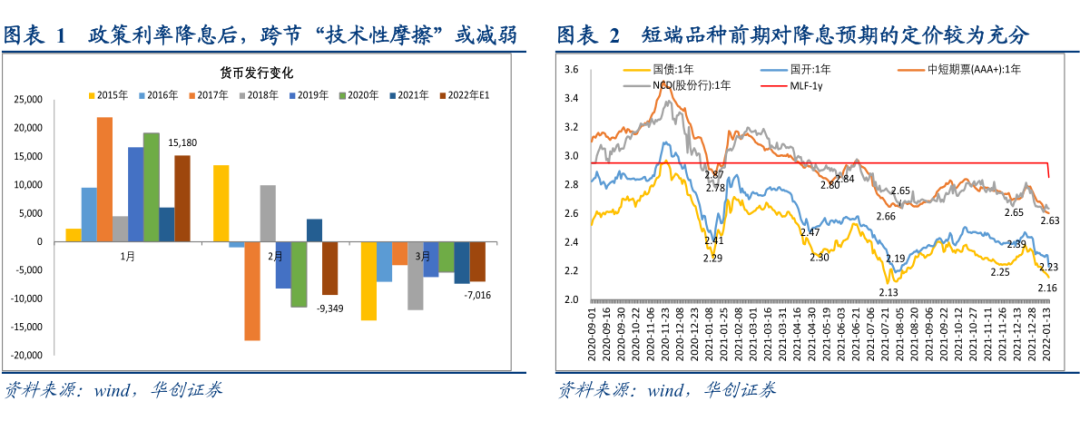

当前处于“宽信用”观察期,MLF降息标志着“宽货币加码”落地,客观上利于推动“宽信用”进度,考虑到年初财政、货币齐发力,一季度可能是观察基建修复情况的首个窗口。然而,现阶段基建投资发力存在项目储备和地方隐债治理严格两道约束,加之地产终端需求尚未有回暖迹象,从销售回暖传导至投资端又存在时滞,故短期内“宽信用”落地仍面临一定难度。对于债市而言,一季度“宽信用”政策将继续加码,或对债市形成扰动,但当前基本面企稳偏慢,“宽货币”护航时间可能延长,收益率仍有下行空间,持券过节或是更好的选择。

风险提示:一季度基建投资反弹幅度超预期。

周一,统计局公布数据显示,2021年第四季度GDP同比增长4%,预期3.8%,前值4.9%,全年GDP增长8.1%。1-12月固定资产投资同比增4.9%,预期增5.0%,前值2.9%;12月社会消费品零售总额同比增1.7%,预期增3.9%,前值增3.9%;12月规模以上工业增加值同比增4.3%,预期增3.7%,前值3.8%;2021年全国城镇调查失业率平均值为5.1%,比上年平均值下降0.5个百分点。总结来看,四季度保供政策发力、通胀压力缓和之后,生产动能连月改善,但12月地产投资加速探底,基建增速低位回落,消费受疫情冲击大幅低于预期,需求侧弱势依旧,有待后续“稳增长”发力。

一、GDP:通胀压力缓和,四季度增速略高于预期

四季度GDP同比增速4.0%,略高于市场预期,两年平均增5.2%,较三季度提高0.3pct;全年GDP同比增8.1%,两年复合增速5.1%,仍低于全年潜在增速水平。

相较于三季度,四季度GDP两年复合增速相对改善的原因在于:

一是,通胀上行压力缓和,生产动能有所恢复。10月保供稳价政策发力,上游涨价趋势得到遏制,“缺煤”限电以及成本高企对于工业生产的压制转弱,供给收缩所抑制的部分需求释放。

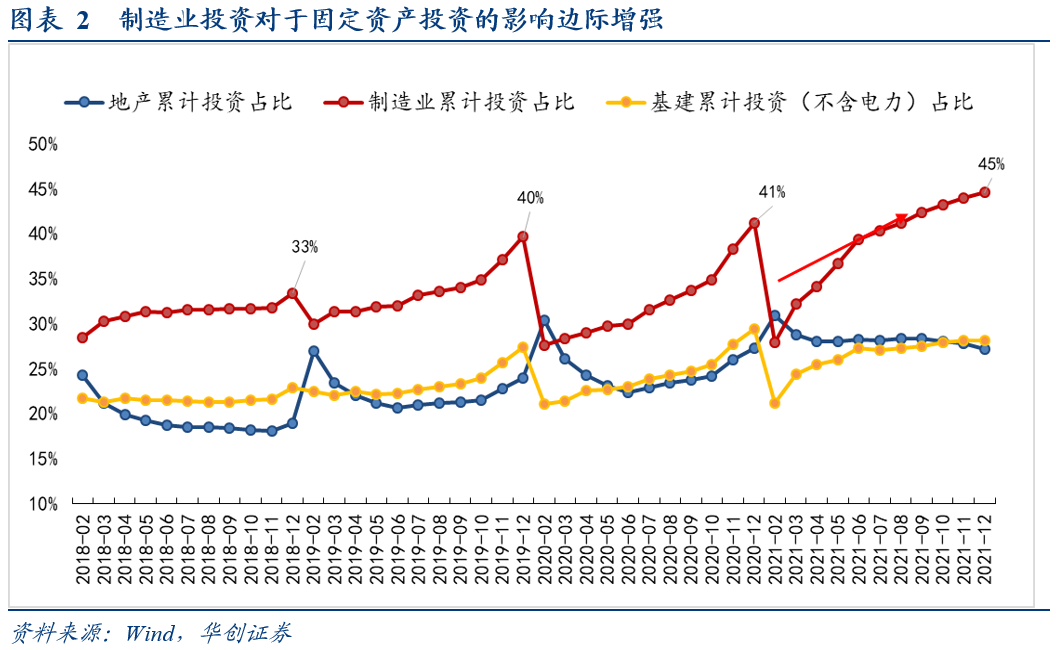

二是,制造业投资反弹较强,且对于固投的影响程度相对上升。四季度制造业投资增速较三季度明显抬升,从结构来看,医药、设备等出口优势行业相关的制造业投资增速较高,体现出口强韧的提振,此外也受益于技改扶持等政策效应的释放。结合各分项的影响来看,制造业投资占比在2021年8月即超过去年末的最高水平,意味着前者对于固投增速的影响明显高于同期,尤其是四季度制造业投资反弹力度的增强,对于经济增长的拉动效应也更加明显。

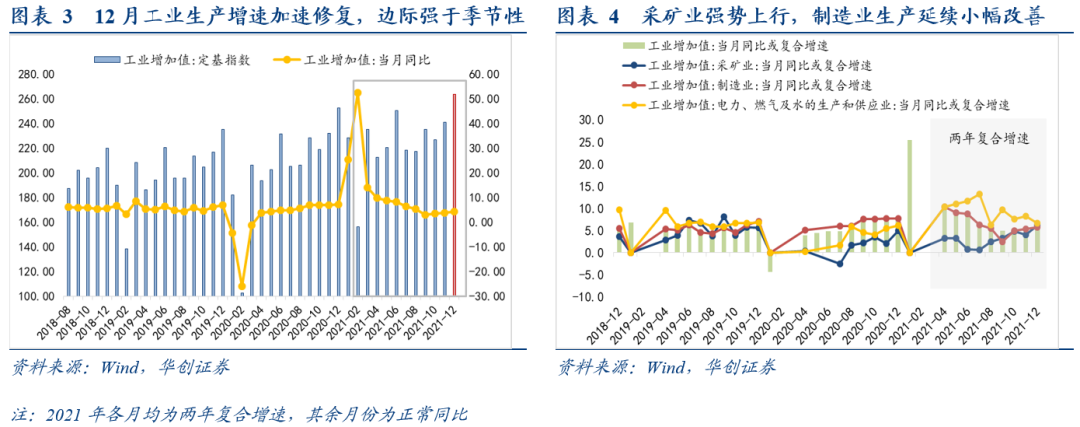

二、工业:制造业加速修复,生产景气上行

12月工业生产加速扩张。12月工业增速4.3%,两年复合增速5.8%,比11月提高0.4pct,其中采矿业两年平均增6.1%(+2pct)、制造业增5.7%(+0.4pct)、电燃热水业增6.6%(-1.6pct)。12月保供政策刚性,采矿业生产继续提速;制造业生产中,拉动较强的行业包括专用设备、汽车制造、电子设备制造,主要受到制造业投资需求、出口拉动的提振。

三、固定资产投资:基建、地产“弱者恒弱”,制造业边际放缓

(一)制造业投资:反弹边际仍强,中游加速扩张

12月制造业投资强势依旧。1-12月制造业投资累计同比增速13.5%(-0.2pct),我们测算当月同比增速在11.8 %,两年复合增速11.0%,较上月小幅下降0.2pct,仍处于同期较高水平。按结构来看,一是,中游设备行业投资扩张加快,如专用设备、电气设备等,中下游行业投资扩张对于上述行业均会有提振作用;二是,与出口相关的行业投资增速依然领先,例如医药制造、化学制品、电子设备等。

(二)房地产投资:加速探底,前端显著转弱

12月地产销售弱于季节性,投资加速走低,链条前端弱化的幅度超过后端。

销售方面,购房需求延续低迷。我们测算12月地产销售同比增速下降至-15.6%,环比增41%,略弱于同期44%以上的表现,70城二手住宅销售价格环比下跌0.4%,跌幅持平11月,显示购房需求仍未明显改善。

投资方面,12月地产投资加速下行,前、后端表现均不及同期。1-12月地产投资累计增速4.4%,我们测算单月地产投资同比增速在-13.9%左右,两年复合增速转负至-3%,也是2021年内首度转弱。按投资分项看:

(1)竣工相对放缓,边际上亦弱于季节性。12月竣工面积同比+1.9 %,两年复合增速+0.9%,较11月下降8.2pct,环比看亦弱于同期。10-11月房企保交付力度加大,推动竣工需求加速释放,导致12月竣工相对放缓。

(2)新开工、施工面积大幅走弱。12月施工面积同比-35%,两年平均-9%,环比-6.3%,处于同期偏低水平;新开工面积当月同比-31%,两年复合增速-14.4%,环比持平11月,而往年环比多增10%以上。一方面是由于冬季“寒潮”客观上不利于施工,另一方面地产销售表现尚未修复,导致房企开工意愿仍偏低。

总结而言,12月地产下行压力加剧,需关注一季度销售修复情况。自去年四季度信贷政策边际放松之后,销售侧仍未呈现出企稳态势,同时前端投资低位徘徊,地产需求弱势的特征突出。后续来看,降息落地有望带动LPR报价跟随下调,叠加“因城施策”下政策组合发力,地产销售或边际回暖,而地产投资回升速度相对偏慢,年初增速下行压力或仍大。

(三)基建投资:低位徘徊,待年初政策发力

1-12月基建投资(不含电力)累计增速0.4%,较1-11月下滑0.1pct,仍显疲弱。我们测算单月增速在-0.6%,较上月回升3pct;两年复合同比增速-0.3%,较11月下行0.2pct,剔除基数影响后的12月基建投资仍显疲弱,年末基建托底的效果不及预期。

展望2022年,一季度是观察基建投资修复情况的重要窗口,大幅反弹亦有难度。从资金的角度来看,今年专项债额度提前下发,叠加去年四季度已发未用的专项债,有望为今年一季度基建形成实物工作量提供充分的预算内资金;从项目的角度看,年初重大项目集中开工,也利于当季基建增速的边际改善。但就当前而言,项目储备和隐债治理的约束不小,短期内能否看到基建增速的大幅反弹仍有不确定性。

四、消费:疫情冲击,可选消费转弱

12月受国内疫情多发影响,社零增速显著回落。12月社零当月同比增速1.7%,两年平均增3.1%,较上月下滑1.3个百分点,大幅低于市场预期;环比+0.6%,往年同期则在+2%左右,疫情扰动下,消费表现明显弱于季节性。分项目看:

一是,必选消费好于可选消费,汽车拖累较大。按两年复合增速看,多数商品零售增速较11月回落。一是,可选消费品增速降幅较大(如化妆品、金银珠宝、娱乐用品等),占社零比重较高的汽车同比增速转负-0.7%,拖累较重;而日用品12月增速较上月回升5个百分点,领先于其他品类,体现疫情冲击下必选消费的韧性突出。

二是,家电、家具等地产后周期类商品同比增速转弱,对应竣工表现弱于同期的特征。

三是,12月餐饮消费持平上月,边际上好于季节性。12月餐饮收入同比-2.2%,两年复合增速-0.9%,较11月降幅收窄;环比持平,同期多环比-2%至-3%,考虑到11月为低基数,故12月餐饮消费难言改善。后续就地过年政策或继续抑制消费需求,叠加局部疫情不断,预计一季度餐饮收入增速或在0%附近徘徊。

五、就业:压力边际抬升

12月份,全国城镇调查失业率为5.1%,比上月上升0.1个百分点,比上年同期下降0.1个百分点,就业压力边际抬升。其中,16-24岁、25-59岁人口失业率分别为14.3%,为4.4%;2021年全国城镇新增就业1269万人,完成全年目标的115%。

从结构来看,18-24岁人口的失业率持平11月,高于2020年同期2个百分点, 25-29岁人口失业率较上月抬升0.1pct,显示经济下行背景中“稳就业”的压力依然较大。中央经济工作会议突出“保就业、保民生、保市场主体”的重要性,预计年初“稳增长”推进的过程中,“稳就业”政策组合发力亦可期。

12月经济数据验证地产、基建等领域的“宽信用”政策尚未充分显效,尤其是基建的托底效果不强。当前处于“宽信用”观察期,MLF降息标志着“宽货币”加码落地,客观上利于推动“宽信用”进度,考虑到年初财政、货币齐发力,一季度可能是观察基建修复情况的首个窗口。然而,现阶段基建投资发力存在项目储备和地方隐债治理严格两道约束,加之地产终端需求尚未有回暖迹象,从销售回暖传导至投资端又存在时滞,故短期内“宽信用”落地仍面临一定难度。对于债市而言,一季度“宽信用”政策将继续加码,或对债市形成扰动,但当前基本面企稳偏慢,“宽货币”护航时间可能延长,收益率仍有下行空间,持券过节或是更好的选择。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!