2021年4季度,贵州茅台从阶段性低点1525.5元站上2000元。加上,“消费行情”回归呼声不绝于耳。投资者对“白酒龙头”贵州茅台寄予厚望,以为茅台或重回“股王”位置。

不过,2022年开年投资者被杀了个措手不及。海外基金最新披露数据也显示,多家重磅外资对贵州茅台做出了一致判断。

到底发生了什么?

资本集团4季度减持茅台

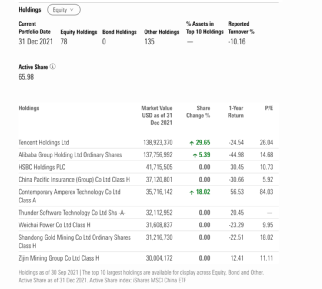

美国万亿美元长线投资机构- 资本集团日前在官网更新了部分旗舰基金截至2021年四季度末的持仓。数据显示,作为全球持有贵州茅台最多的资管机构之一,资本集团旗下两只旗舰基金 “新世界基金” 和“欧洲太平洋成长基金”均在2021年4季度减持贵州茅台。

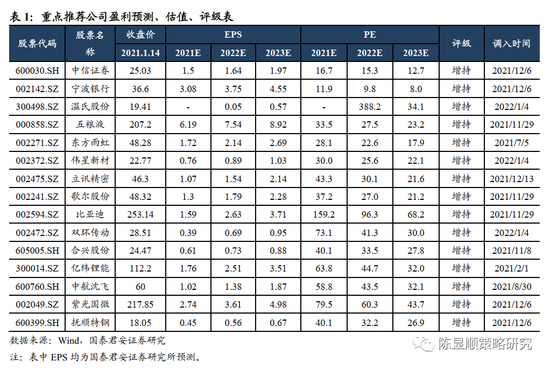

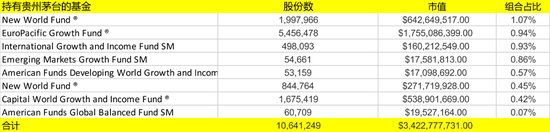

截至12月31日,资本集团旗下基金持有贵州茅台情况:

来源:资本集团官网

截至12月31日,“欧洲太平洋成长基金”持有贵州茅台545.65万股,较3季度末的582.32万股减少36.67万股。“欧洲太平洋成长基金”是资本集团的“巨无霸”基金,最新规模1862.89亿美元,折合成人民币超过万亿元,比不少公募基金公司的管理规模还要大。

另一旗舰基金,“新世界基金”四季度末持有贵州茅台284.27万股,较三季度末的287.26万股减少2.99万股。这只基金也是资本集团的旗舰产品,最新规模也有百亿美元。

位于美国洛杉矶的资本集团是国内投资者最熟悉的长线投资机构之一,最新管理规模2.6万亿美元。

为什么要关注资本集团对贵州茅台的操作。原因之一是,资本集团是持有贵州茅台最多的机构股东之一。截至2021年年底,旗下8只基金(新世界基金不同市场发行的计为两只)合计持有贵州茅台34.23亿美元,约折合217.44亿元人民币。

1月10日-14日一周,白酒板块继续回调,分析人士认为或由多重原因导致。首先,市场再度担忧消费税落地;其次,茅台年初直接提价预期落空;第三,疫情反复,市场担忧白酒春节动销;最后,经过四季度的上涨,龙头公司估值并不便宜。

贵州茅台股价走势

来源:Wind 注:贵州茅台2022年以来股价已下跌超过10%,最新收盘价1867元。

尽管在经济放缓的前提下,消费股稳定的盈利增长被很多投资者看重,但是有了这些不确定因素,部分外资机构还是选择对贵州茅台这样的白酒龙头投出了反对票。

除了贵州茅台,资本集团这两只旗舰基金4季度小幅加仓了另一生物技术类公司药明生物技术。资本集团认为医疗健康、生物技术是中国最值得关注的领域之一。

2021年资本集团在走访了20多家制造工厂,与调研对象进行了90多场对话之后,11月,相关基金经理和分析师发表观点,表达了对调研行业的看法。谈到生物制药等相关行业,他们表示:从其它国家药企回流的科学家、研究人士为中国的制药行业提供了强大人才库。政府致力于提供老百姓负担得起的药品。这个领域存在巨大的空间。过去几年,尽管仿制药被要求降价,但创新高的降价压力较小。制药行业中,一个非常好的细分赛道是CDRMO,即为跨国企业提供药品开发、测试、制造的公司。他们可以比海外竞争对手更低的价格提供这类服务。

瑞银旗舰基金12月也减持贵州茅台

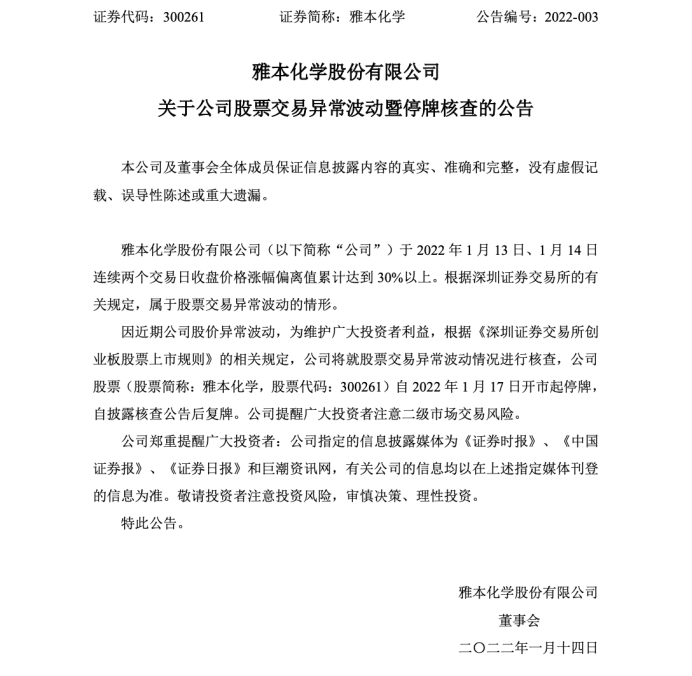

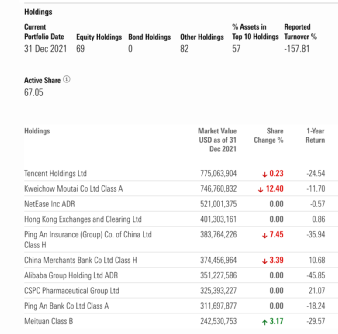

瑞银(卢森堡)中国精选股票基金最新持仓

来源:晨星

12月另一值得关注的基金“瑞银(卢森堡)中国精选股票基金(UBS (Lux) Equity Fund - China Opportunity (USD) )”也减持了贵州茅台,减持幅度12.4%。这只基金为瑞银旗下旗舰中国基金,最新规模约77.18亿美元,为海外规模第3大的中国股票基金。

这只基金由海外中国投资老将施斌领衔管理。施斌对中国消费股研究功力很深,也曾经多次抓住茅台行情反转的机会,敢于在别人恐惧时大胆出手。尽管对贵州茅台进行了一定的减持,但是12月基金在信息披露文件中依然表达了对贵州茅台强大品牌的认可,“贵州茅台12月对基金的净值表现贡献卓越,展现了它强大的品牌”。

减持贵州茅台之外,瑞银(卢森堡)中国精选还减持了中国平安和招商银行,小幅加仓了美团。

安本投资旗舰基金减持贵州茅台

另一海外中国投资干将安本投资姚鸿耀管理的基金也于12月减持贵州茅台。这只基金名为“安本标准SICAV I-中国A股股票基金(Aberdeen Standard SICAV I - China A Share Equity Fund)”,最新规模约44.79亿美元。

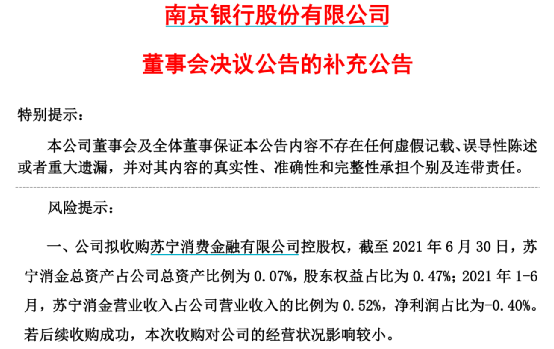

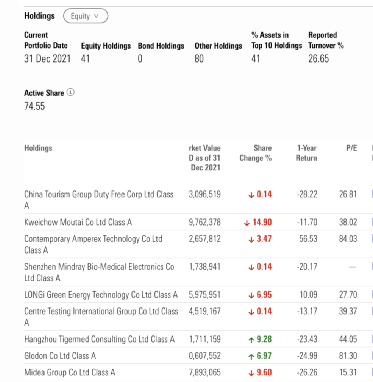

安本标准SICAV I-中国A股股票基金最新持仓情况

来源:晨星

安本标准SICAV I-中国A股股票基金12月减持贵州茅台14.9%,减持后贵州茅台依然位列第2大重仓股,除了贵州茅台它还减持了美的集团,减持后美的位列第9大重仓股。12月基金增持幅度较大的股票有泰格医药和广联达。

姚鸿耀也是海外比较有名的中国基金经理,从业时间长,风格不漂移。消费升级也是安本投资看好的中国赛道。12月减持是获利了结还是发现了更具吸引力的标的?可能随着基金后续持仓披露,这个问题的答案会慢慢浮出水面。

值得注意的是,尽管这些基金都对贵州茅台进行了减持,但是减持之后贵州茅台依然是基金重仓股。机构人士认为,这种情况更多是基金针对估值、盈利增长做出的调整,并非它们对茅台的基本面判断发生了逆转。

富达国际旗舰基金加仓茅台

值得注意的是,并非所有的外资机构都在减持茅台。例如,富达国际旗下的富达基金-中国消费新动力(Fidelity Funds - China Consumer Fund )12月就加仓了贵州茅台4.64%,同时,这只基金还加仓了亚洲保险龙头AIA 7.86%。

富达基金-中国消费新动力持仓情况

来源:晨星

摩根资管旗下基金加仓宁德时代60%

茅台被减持,“宁王”却被大手笔增持。

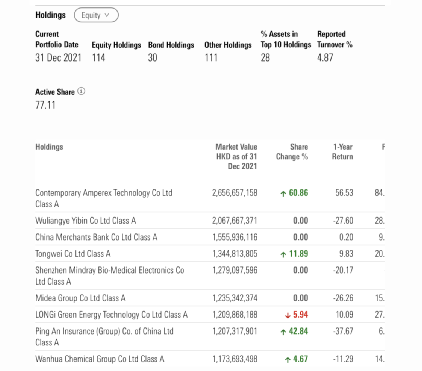

例如,摩根资管旗下“摩根基金-中国A股机遇基金(JPMorgan Funds - China A-Share Opportunities Fund)”12月大手笔增持宁德时代,增持幅度达60.86%。这只基金最新规模超过490亿元人民币,为海外规模第2大的中国股票基金。12月它还增持了中国平安,增持幅度42.84%,对通威股份的增持幅度也达11.89%。

摩根基金-中国A股机遇基金

来源:晨星

宁德时代股价走势

来源:Wind

数据显示,宁德时代2021年12月以来,股价持续下挫,2021年12月1日至今,股价下跌15.09%,最近才有企稳反弹的态势。

摩根资管新兴市场和亚太股票投资专家团队主管Alexander Treves对基金君表示,新旧能源转换也是摩根资管看好的长期投资机遇。新能源、和新能源车在中国有着广阔的增长空间。以新能源车为例,不仅有政策支持,更有年轻一代消费者的主动拥护。

如何在抓住长期趋势的同时保持灵活性?Alexander Treves认为一方面要重视估值,当估值变得太贵之后,严守投资纪律,适度降低仓位;另一方面对产业链中不同环节的机会保持敏感,从产业上下游找到更有吸引力的机会。“就电动车产业链而言,整车可能并非最优吸引力的选择,为这些整车品牌提供电池的公司可能更有吸引力,或者为电池提供元器件的公司才是最优吸引力的,总之要从上下游找到最有吸引力的节点。”他举例说。

施罗德旗下基金也增持宁德时代

无独有偶,施罗德投资旗下的“施罗德国际精选基金-中国机遇基金Schroder International Selection Fund China Opportunities A Accumulation USD”12月也显著增持宁德时代。这只基金最新规模15.61亿美元。

施罗德国际精选基金-中国机遇基金最新持仓

来源:晨星

这只基金12月增持宁德时代18.02%。宁德时代之外,这只基金也对腾讯和阿里巴巴进行了显著增持。对腾讯控股的增持幅度更是高达29.65%。

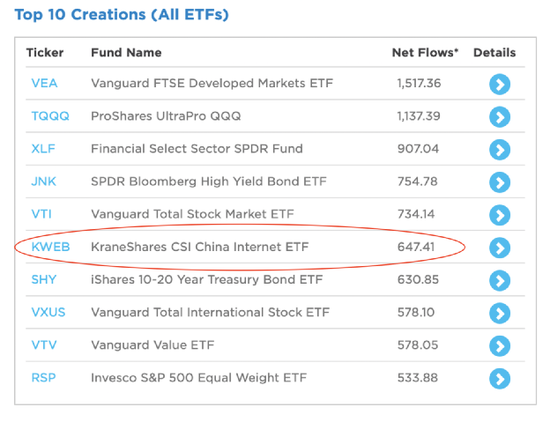

近期,海外投资者对中国互联网股票的情绪有所改善。美国最大的中国股票ETF,跟踪中国互联网指数的ETF-KWEB 1月10日至1月13日实现了6.47亿美元的净流入,在全美数千只ETF中排名第6。在2021年12月底,这只ETF经历资金撤出,规模缩水。不过,2022年开年第二周,投资者又回来了。

来源:ETF.com

知名长线投资机构“柏基”近期在视频活动中也表示,相较于基准,依然对阿里巴巴微微高配的状态,因为阿里巴巴在电声领域的布局,为它的盈利提供了支撑。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!