2021年私募业绩榜单近日揭晓。数据显示,2021年私募平均收益率为12.29%,实现正收益的基金占比超过七成。各细分策略业绩分化明显,其中事件驱动策略强势领涨。

业内人士表示,2021年市场结构性行情显著,板块轮动较快。在风格多变的震荡行情中,定增价格整体折扣率表现突出,因此事件驱动策略业绩一骑绝尘。随着定增市场持续升温,2022年有望迎来布局的黄金期。

事件驱动策略业绩遥遥领先

2021年市场跌宕起伏,私募各细分策略业绩显著分化。

私募排排网最新数据显示,截至2021年底,纳入统计的17969只私募证券投资基金2021年的平均收益率为12.29%,其中70.19%的私募基金获得正收益。

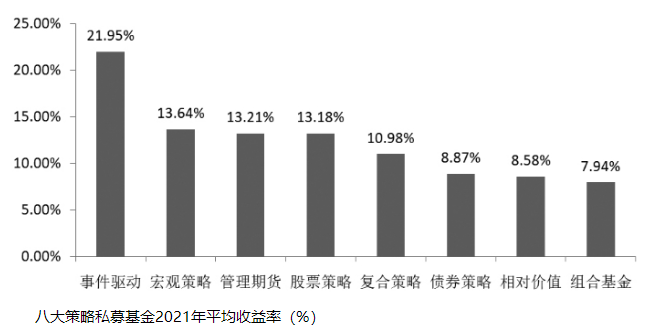

从细分策略来看,2021年八大策略指数全数翻红,以定增策略为核心的事件驱动策略坐上了业绩冠军宝座。具体来看,2021年事件驱动策略的平均收益率为21.95%,宏观策略、管理期货、股票策略、复合策略紧随其后,平均收益率分别为13.64%、13.21%、13.18%、10.98%。债券策略、相对价值策略、组合基金的平均收益率则低于10%,分别为8.87%、8.58%、7.94%。

定增市场持续升温

多位业内人士分析称,2021年定增市场的持续升温是助推事件驱动策略业绩遥遥领先的重要因素。

Wind数据显示,截至2021年底,2020年2月再融资新规发布以来,成功发行的竞价定增项目共计577个,募资总额9429亿元。以限售股解禁当天收盘价计算,定增平均收益率达27%,总体胜率高达78%。

“2020年再融资新规发布后,市价定增的审核效率很高。与此同时,去年投资难度提升,很多定增项目提供的折扣率也颇具吸引力,因此定增市场热度不减。”某私募研究员表示。

纯达基金定增策略基金经理唐光英分析道,经过2019年和2020年的结构性行情,白马股估值升至历史高点,本身存在均值回归的需求,因此中小市值标的2021年成功实现逆袭。而历史统计数据显示,50%左右的定增项目来自100亿元市值以下的公司,可见去年市场的风格较为契合定增市场的特点,导致定增市场持续升温。

定增策略今年仍将大放异彩

站在2022年的起点,定增策略能否继续斩获亮眼业绩?

唐光英认为,2020年2月再融资新规颁布后,定增项目的投资门槛降低,折扣率提升,锁定期缩短,极大激活了定增市场的活力,公募、私募等机构争相入场。与此同时,定增项目供给端依然充裕。统计数据显示,截至2021年12月31日,再融资新规发布以来,共有801家上市公司发布定增预案公告,645家获证监会核准批文,每月新增预案数在20家至30家,供给较为充裕。因此,定增项目平均折扣率保持在八五折左右,为策略提供了操作空间。“2022年我们仍将紧抓定增主线,把握布局黄金期。”

“定向增发作为A股直接融资的重要工具,自2020年2月再融资新规实施后重新焕发活力。具有高胜率和高收益率的定增策略将在今年大放异彩。”涌津投资CEO谢小勇表示。