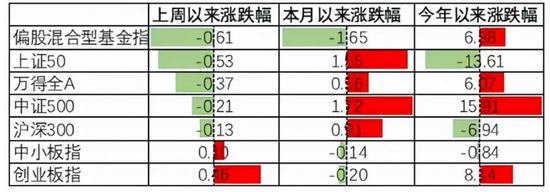

上周市场回顾与分析

上周一级市场共有92只利率债发行,总发行规模为3322亿,净融资额779亿,由于工作日减少,总发行与发行量均明显下滑。国债、地方债和政策性金融债发行规模分别为450亿、2103亿和760亿,净融资额为299亿、1633亿和-1153亿。

二级市场现券利率震荡分化。主要影响因素包括:房企信用风险、能耗双控政策、降准预期、美联储议息会议等。

受跨季及央行投放影响,流动性由紧转松,隔夜多在2%以下。本周建议继续关注央行跨季资金投放情况。

上周国内无重要经济数据公布。从高频数据来看:9月第四周主流工业开工率再次回落;车、房需求依旧低迷;国内定价大宗商品领涨,原油也出现小幅上涨。

美联储提高通胀预期,鲍威尔在新闻发布会上暗示最早可能在11月开始taper;英央行称适度收紧政策的理由增强;美国正式撤销引渡要求,华为副董事长、首席财务官孟晚舟回国。最终10年美债收盘1.47%,较前一周上行10BP。

策略展望

中秋假期能耗双控政策影响面继续扩大,截至目前多省都公布了限产安排。

一方面,限产将直接拖累工业生产表现,稳增长不是目前的首要政策目标。另一方面,在全球供求失衡的背景下,压低国内高能耗行业供给会继续推升上游工业品价格,需关注政策如何应对中小企业成本上升问题。此外,为不进一步推升通胀压力,地产、基建短期难放松。央行对跨季资金的呵护态度较为明显,短期资金面无忧。

海外方面,美联储开始正视通胀问题,不仅在SEP中提升未来通胀预期,鲍威尔在新闻发布会上也暗示如无意外将在11月开始taper,伴随英国央行的鹰派发言,海外长债收益率大幅上行。我们认为加息为时尚早,海外央行近期偏鹰表态更可能是在尝试降低市场的通胀预期。总体来看,目前杠杆策略风险有限,在现有点位上收益性价比高于久期策略。

注:数据截至日期2021/09/24;数据来源:Wind;

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。