1.2万亿民营银行生存状况探析——

铁打的银行流水的行长 强监管让民营银行直面成长的烦恼

证券时报记者 谢忠翔 刘筱攸

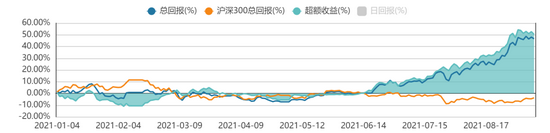

依靠核心系统上云等科技减少运营成本、仰仗互联网和股东场景拓客、专注于普惠小微和零售差异化客群——民营银行6年来一度迅速扩张规模,且净息差一直处于较高水平。

6年时间,基本可以令一种商业模式变得更为成熟,行业发展逻辑更趋清晰。尤其是,风控能力与资产质量在受疫情检验后,民营银行的稳健经营能力应当再上一台阶。不过,民营银行在互联网资产与负债两端遭遇扩张“紧箍咒”之后,正面临成长的烦恼。

业务基本盘出现问题后,现在贴在民营银行身上的似乎都是管理层频繁换血、股东治理问题频出、业务接连被罚等负面标签。

1.2万亿民营银行六像

截至2020年末,17家民营银行的总资产规模共计12397.73亿元。据证券时报记者梳理汇总,有10家民营银行今年上半年的业绩随其上市银行股东所披露的半年报浮出水面。此外,记者获取到部分监管数据,连同财报数据一起,可助投资者一窥民营银行最新经营状况和正在发生的营运趋势。

首先,行业集中度高,有的规模激增,有的明显缩表。民营银行延续并加深了集中度高的特征,仅微众和网商两家银行的资产规模合计就达到6576.86亿元(微众3464.3亿、网商3112.56亿),占比过半,约53.05%。在剩下的半壁江山中,规模分化正在提速。其中,中关村银行和亿联银行上半年资产增速创下新高,分别较年初增长28.19%、20.93%,资产总额分别达到449.74亿元、545.75亿元;而福建华通银行资产总额却较去年末大幅度缩水25.68%,这或与该行互联网存款被监管叫停有关。

其次,盈利剪刀差加大,有的增收不增利,有的增利不增收。分化,已是民营银行营收、净利两端表现的主题词。今年上半年,不少民营银行经营业绩较去年同期均呈现大幅度增长,营收和净利润增幅普遍超出国有银行、股份行和城农商行。比如,中关村银行和华瑞银行营收分别同比增长70.96%、65.29%,苏宁银行、亿联银行和富民银行营收增幅也接近30%。与此形成反差的是,华通银行、新网银行和网商银行的营收出现下降,同比减少11.07%、3.7%、0.26%。

值得一提的是,不少民营银行的营收和净利还呈现反向表现。华通银行、新网银行和网商银行虽营收不增,净利反而大幅飙升;亿联银行、客商银行、华瑞银行和富民银行则遭遇“增收不增利”窘境,净利同比分别下降41.32%、32.3%、3.54%、4.27%。

第三,行业资产质量有所改善,不良率降低。截至今年6月末,民营银行不良余额为102亿元,不良率由去年末的1.27%下降至6月末的1.24%。

第四,盈利动能不减,净息差逆势回到“V”型右侧。17家民营银行的净利润合计67亿元,净息差从2019年末的3.74%降至2020年末的3.67%后,又重新爬坡回升至今年6月末的3.84%。之所以说逆势,是因为大行阵营净息差从2020年末的2.05%降低至今年6月末的2.02%,城商行由2%降至1.9%,农商行则由2.49%降至2.24%。

第五,风险抵御加强,拨备覆盖率首破300%水平线。民营银行加强了拨备水平,风险抵御水平处于较优状态。拨备覆盖率已由去年末的295.44%提升至319.05%。

最后,资本充足率下降,资本补充仍是一道难题。民营银行的资本消耗进一步加剧,资本充足率已由去年末的13.53%降至13.08%,资本约束必然成为民营银行发展的掣肘之一。

管理层频繁“大换血”

9月18日,辽宁振兴银行公告称,辽宁银保监局已核准文远华的董事长任职资格,而这也是振兴银行开业4年来的第二位董事长。就在今年5月,振兴银行新任行长王峰的任职资格获批,这也是该行开业4年来的第三任行长。

长期以来,业内传唱“铁打的民营银行,流水的行长”,虽有戏谑之意,但也侧面反映出民营银行高管变动频繁这一大特点。证券时报记者了解到,由于民营银行具有与传统银行截然不同的展业模式和股东结构,导致不少高管出现“水土不服”,加之招聘市场化,使得近年来民营银行频繁“换帅”的现象屡见不鲜。

自2015年首家民营银行开业以来,频繁“换帅”的问题就一直存在。据证券时报记者不完全统计,目前已开业的19家民营银行中,开业后出现董事长或行长人选变动的多达15家。

以刚刚迎来新董事长的振兴银行为例,该行今年第三任行长刚刚就任,而前两任行长均在任职短短一年后提出离职。除近期董事长和行长换人外,今年该行行长助理、风险总监、内审部门负责人等高管均已发生变动,其中内审部门在7个月内发生两次变动。

任职不满一年即“闪退”的民营银行行长并不少见,例如吉林亿联银行原行长戴兵履任不足11个月就辞职,而现任行长张其广刚于今年9月9日辞职,目前由董秘代为履职。此外,今年5月,天津金城银行在空缺行长3年之后,终于迎来新行长温树海,而到7月,该行董事长却又到龄退休而辞职,目前由温树海代为履行董事长职务。

对于民营银行频频“换帅”,一位银行人士告诉证券时报记者,民营银行高管层的高流动性基本已成为行业常态,多是因为文化融合等方面的原因导致“水土不服”。此外,股东多来自实体企业背景,与传统银行存在明显差异,因此传统银行鲜少出现高管频繁辞职现象,但这在民营银行却成为常态。

股东治理引发股权动荡

民营银行在诞生之初曾受到民营企业的热烈追捧,但如今这类银行的股权似乎遭遇寒流。近年来,金城银行、新网银行、华瑞银行、苏宁银行、锡商银行等一众民营银行的股权结构显得尤为动荡。背靠民营资本迅速成长的民营银行,如今也受到民营股东的制约。

目前,民营银行股权的动荡主要有两类表现形式,一类是由于股东内部治理产生问题后陷入司法纠纷而被强制拍卖;另一类是公司业绩不佳,急于通过抛售资产“回血”。

9月17日,天津金城银行第八大股东一笔6000万股的股权被强制司法拍卖落下了帷幕,在起拍价格相比评估价打了七折之后,仍以流拍告终。该行另一笔9000万股股权的拍卖,在今年两度打折司法拍卖后,一样以流拍告终,目前正处于变卖阶段。

今年5月,四川新网银行第五大股东巨洋集团所持有的6%股权(1.8亿股)被强制拍卖,起拍价格约为3.63亿元。据法院披露,由于巨洋集团与一家公司之间的融资租赁合同纠纷后不履行法律责任,导致法院强制执行拍卖以偿还欠款。不过该笔股权的拍卖随后因巨洋集团提出异议而被法院撤回。

去年10月,无锡锡商银行3.7亿股股份被划分为均等的37笔,即每笔1000万股进行拍卖,合计起拍价3.7亿元。该笔股权归属锡商银行第二大股东江阴澄星实业集团所有,而前者也是因为未履行民事判决的法律责任被强制拍卖。

此外,包括微众银行、苏宁银行、中关村银行在内的多家民营银行也曾被拍卖股权,涉事股东均因司法纠纷而被法院强制执行。

此外,也有股东为上市公司的民营银行由于连续亏损而变卖旗下资产“求生”。今年6月23日,著名服装企业美邦服饰将旗下持有的上海华瑞银行10.10%股权出售给凯泉泵业,股份转让价格合计超4亿元,且美邦服饰似乎有意继续出手华瑞银行剩余的4.9%股权。

一位业内人士对证券时报记者表示,近年来民营银行股权变动有正常因素,但更多是因为民营银行股东自身存在的问题所致。股东频繁变动现象,也给市场带来一定的困惑,即民营银行发展前景和内部治理存在的问题何时能解?

业务违规接连被罚

民营银行内部管理存在问题的另一佐证,即近年来屡屡遭受监管部门的处罚。据证券时报记者梳理,华瑞银行、新网银行、众邦银行等多家银行均在今年收到监管部门大额罚单,处罚事项也复杂多样。

9月1日,上海银保监局对上海华瑞银行开出一份巨额罚单,合计处罚金额超520万元。从具体处罚原因看,华瑞银行在2016年至2020年间涉及的违法违规事实有11项。在管理经营层面,该行不仅未按规定进行信息披露,而且在未经任职资格许可情况下任命高级管理人员,更有重大关联交易未经董事会批准。

在业务层面,华瑞银行的贷款和同业业务等出现多项违规。处罚书中明确显示,华瑞银行违规向关系人发放信用贷款,授信集中度管理严重违反审慎经营规则,放任借款人将流动资金贷款用于股权投资,供应链融资业务没有按规定进行统一授信管理,没有严格监督流动资金贷款的使用情况,同业业务严重违反了审慎经营规则。

此外,华瑞银行还在“房住不炒”背景下,违规向资本金不足的房地产项目发放贷款,个人住房租赁贷款也严重违反审慎经营规则。

与微众银行“势均力敌”的网商银行,去年1月因为重大关联交易未经关联交易委员会审查、未经董事会审议,部分员工提供虚假资料、陈述等,会计运营管理违反基本内控规定等被罚款95万元。

今年7月,新网银行因为未按照规定履行客户身份识别义务、未按规定保存客户身份资料和交易记录、未按照规定报送大额交易报告或者可疑交易报告、与身份不明客户进行交易等四项问题被央行成都分行处罚630万元。

今年8月16日,成立4年的武汉众邦银行也收到了央行武汉分行的150万元罚单,原因是该行未按规定履行客户身份识别义务、未按规定报送可疑交易报告以及与身份不明的客户进行交易。

更早之前的2018年,开业不到半年的苏宁银行因为未按照中国人民银行规定的比例缴存存款准备金,被罚款5.7万元。

分析人士认为,多家民营银行因内控问题收到大额罚单,一方面是由于监管加大对民营银行的关注度,另一方面则是由于民营银行自身合规工作存在薄弱环节,内控管理不到位。也有观点指出,随着监管日趋严格化,银行业快速朝着规范化的方向发展,而受制于业务规模和投入,民营银行在合规方面尚待改善。

北京证券交易所来了,如何开户>>