来源:兴业研究

郭嘉沂 兴业研究首席汇率分析师

张峻滔 兴业研究分析师

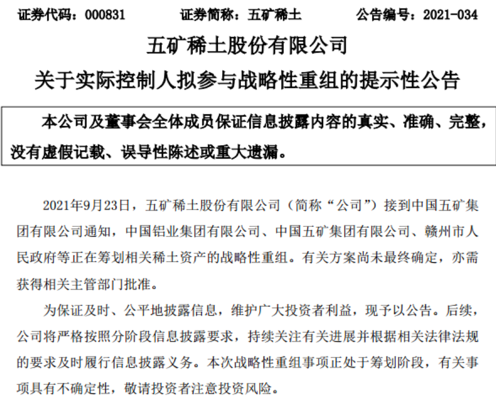

事件:Taper呼之欲出,强化加息预期

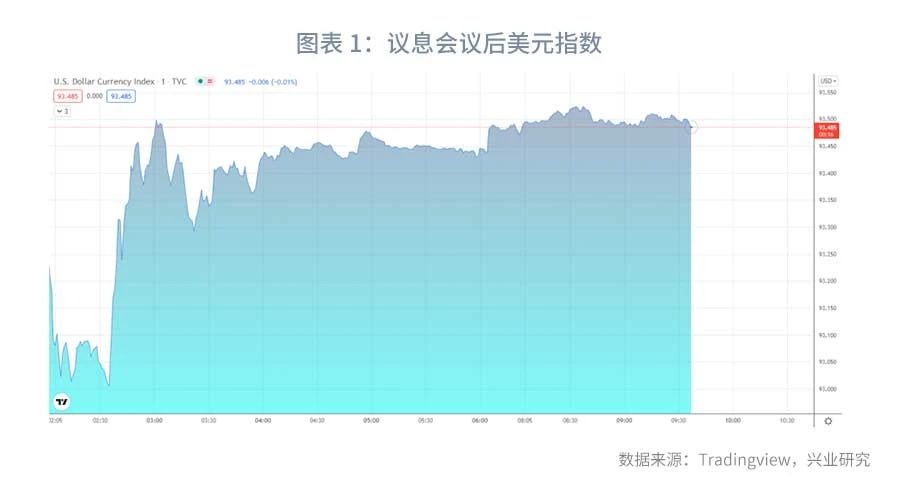

北京时间9月23日凌晨,美联储公布了9月议息会议结果。美联储主席鲍威尔表示削减资产购买(Taper)会很快得到保证,并且将在明年年中完成。FOMC点阵图显示的加息预期较6月进一步强化。整体而言,此次会议论调偏向鹰派。议息会议结果公布后美元指数逼近93.5,金银承压下跌,美债10Y收益率先涨后跌至1.3%,美国三大股指小幅走高。美元兑人民币和3个月掉期点基本平开。

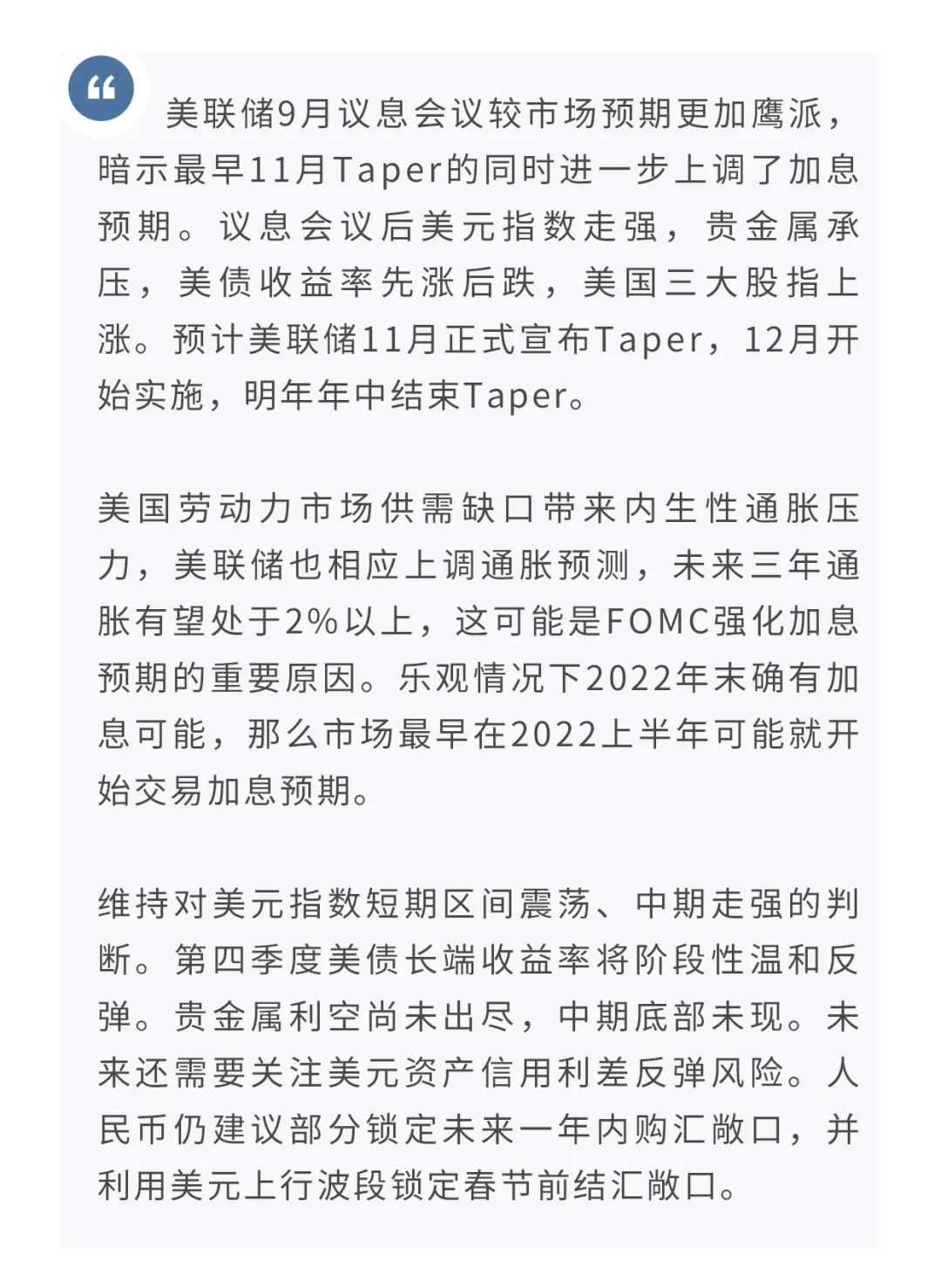

一、较预期更加鹰派

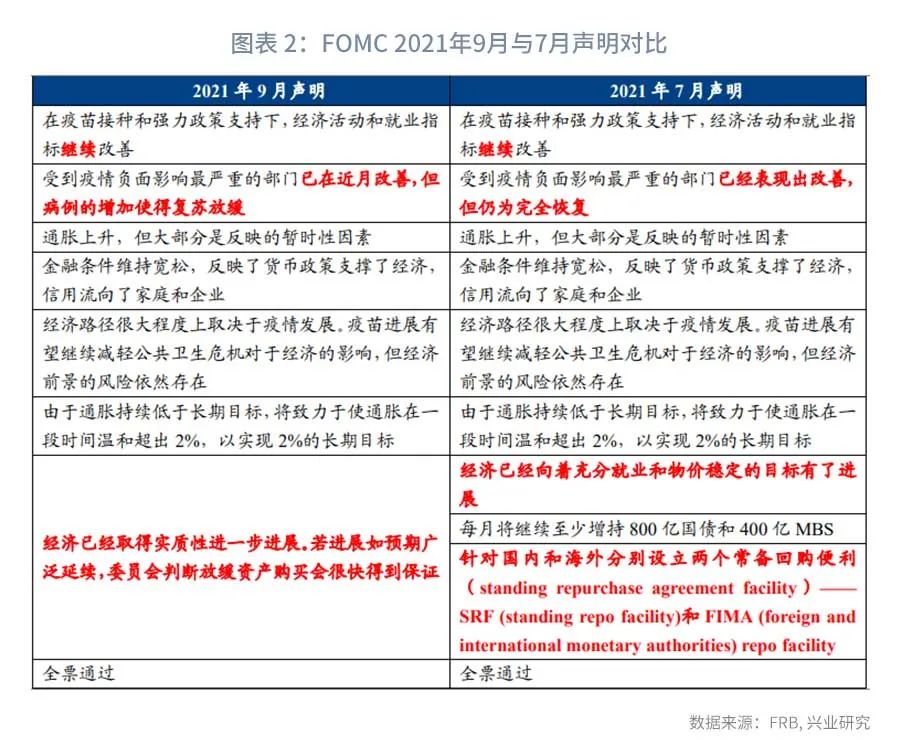

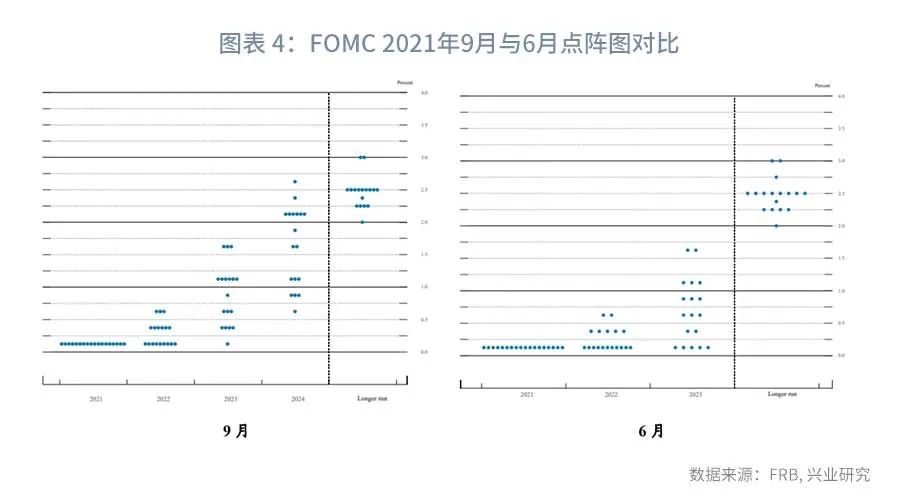

9月议息会议声明在措辞上的最重要变化是承认经济已经取得了“实质性进一步进展(substantial further progress)”,并且放缓资产购买(Taper)“会很快得到保证(…may soon be warranted)”。经济预测方面,下调了年内GDP增速,但上调了明年和后年增速;上调年内失业率;上调年内和明年PCE;上调年内及未来两年核心PCE(未来三年通胀都将维持在2%以上)。加息预期明显强化:FOMC点阵图显示预期2022年加息的委员达到9人(6月为7人),形成9:9平票;仅有一位委员认为2023年不会加息,9位委员认为届时利率会达到1%以上,即加息至少4次。

在新闻发布会上,鲍威尔讲话要点如下:

肯定了经济取得“实质性进一步进展”,并且在明年年中完成Taper是适宜的。

加息有更加严格的条件,Taper不是加息的直接信号。

劳动力市场存在岗位空缺和劳动力闲置。Taper并不需要非常强劲的就业报告,合理良好的报告即可满足条件。

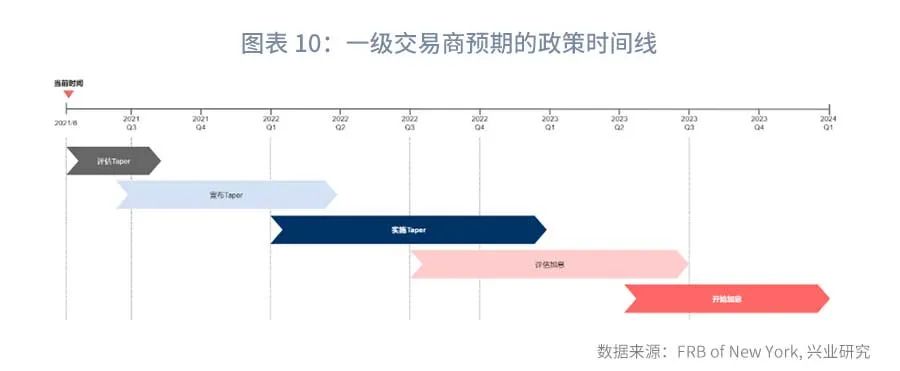

若按照鲍威尔提出的明年年中完成Taper,这比此前一级交易商预期的最早第三季度完成更早,削减购买的节奏更快(大致是每月减少150亿美元变为每月减少200亿美元)。

FOMC委员们的加息预期也比一级交易商更加激进,后者认为2023年前加息的概率很小,而当前已有半数FOMC委员支持明年加息。

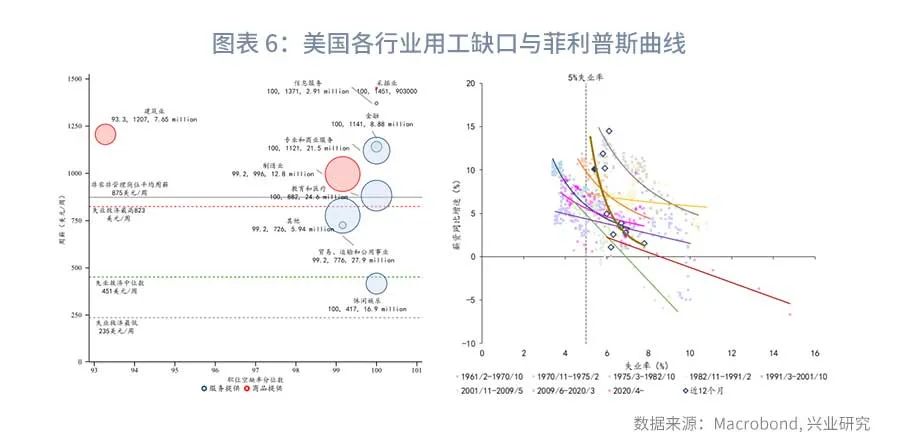

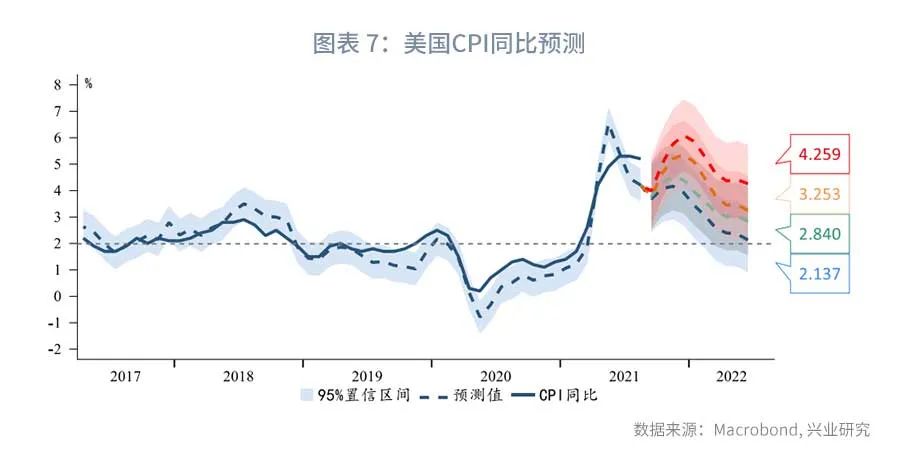

二、内生性通胀压力会导致更快加息吗?

美国劳动力市场仍然紧俏,大多数行业仍存在明显的用工缺口,这也导致了当前薪资水平持续走高,菲利普斯曲线迅速陡峭化。这将给美国带来较强的内生性通胀压力。根据我们的定量模型,若维持当前的高薪资增速,今年第四季度将出现年内第二个峰值,CPI同比增速可能逼近6%。至少到明年上半年,美国CPI同比增速大概率会维持在2%以上。这与美联储上调通胀预测相一致。

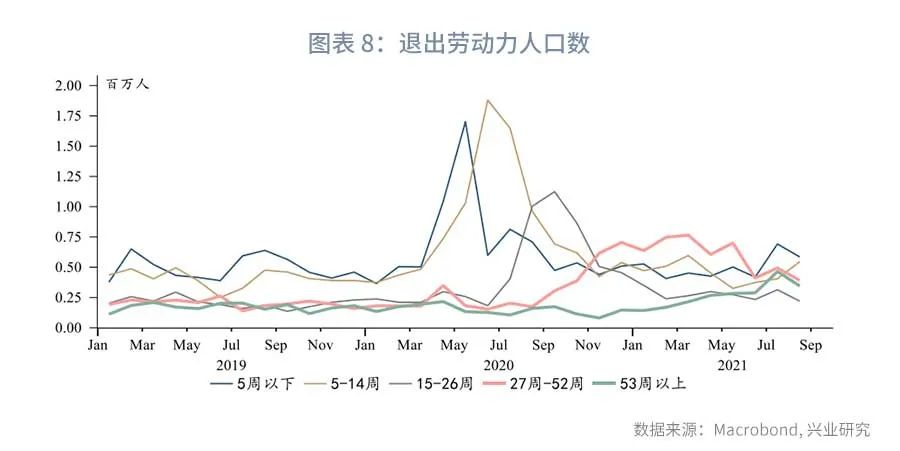

不过随着9月6日后大部分州都已经停发300美元/周的额外失业救济,劳动力正在回归就业市场,尤其是长时间退出劳动力市场的人口数量明显下降。若保持这一势头,用工短缺将有所缓解,通胀压力也相对可控。

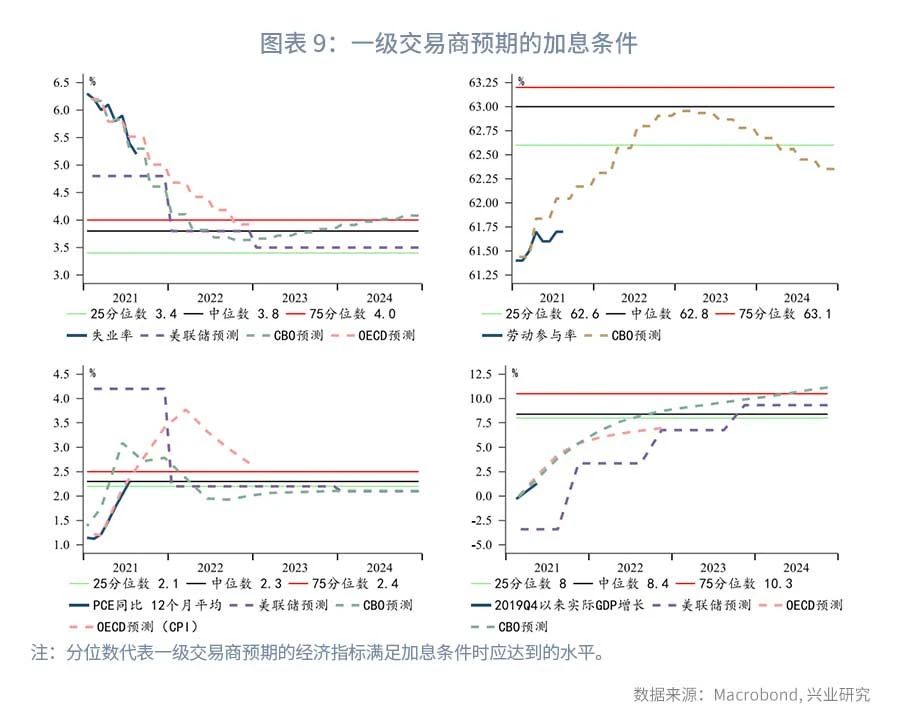

目前而言,通胀压力是加息的最大推手,但除此之外,美联储还需要考虑经济的全面复苏。美联储在一级交易商问卷中关注的指标包括:失业率、劳动参与率、12个月平均PCE同比、2019年第四季度以来实际GDP增长。根据权威机构预测,较为乐观的情况确实有可能在2022年下半年满足加息条件。而根据今年4月美联储提供的政策路线,即9个月完成Taper、再间隔9个月加息,若明年年中完成Taper,则2022年末或2023年上半年确有加息的可能。那么市场有可能最早在明年上半年便开始交易加息预期,进而更快推升美元指数。

三、后市展望

此次议息会议鲍威尔弱化了触发Taper的就业市场条件,即不需要强劲的非农就业,只要合理良好即可。而过去的经济复苏期中,单月新增非农就业平均约为20万人,这是非常容易达成的条件。因而美联储有望在11月正式宣布Taper,12月开始实施。

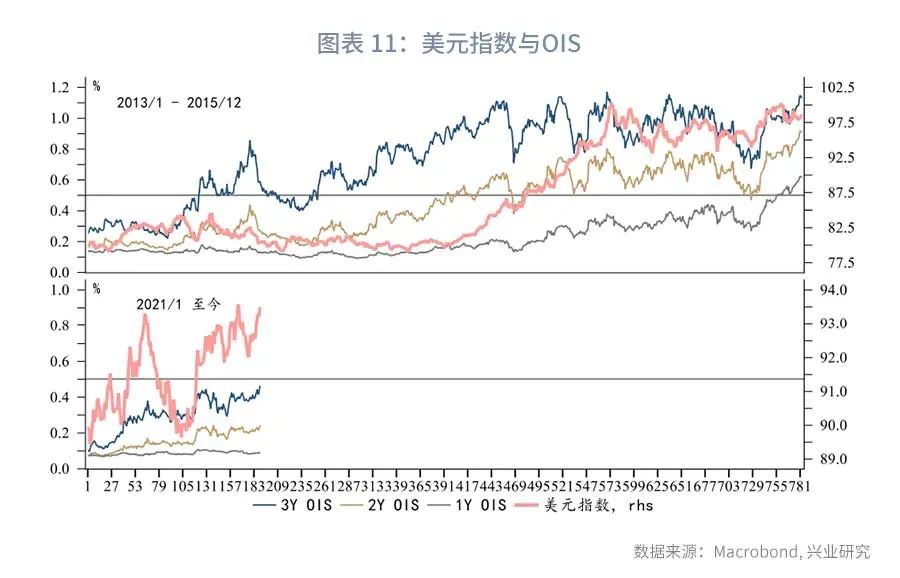

美元指数:短期而言,市场对于美联储强化加息预期仍然将信将疑,目前OIS仍然明显落后于点阵图隐含的加息预期。这可能与近期美国经济数据走弱和风险偏好回落有关。从上一轮加息经验看,在2Y OIS稳定于0.5%以上之前(认为未来2年内至少加息一次),美元指数都难以趋势性走强。在完成Taper之前,加息预期可能都不会是市场交易的重点。我们维持对美元指数短期区间震荡、中期走强的判断。

美国国债:美国新财年预算和提高债务上限悬而未决,限制了美债发行。为了避免实质性违约和政府关门,预计很快会予以通过。按照美国国会办公室的测算,第四季度还有约1万亿美元国债发行,且多为中长期限。集中供给叠加Taper预期,美债长端收益率有望阶段性反弹。不过也应当注意,由于美国经济复苏动能边际减弱,同时美联储被动拉长持有的国债期限(因美国财政部以中长期国债置换到期短债),美债收益率反弹料较为温和。

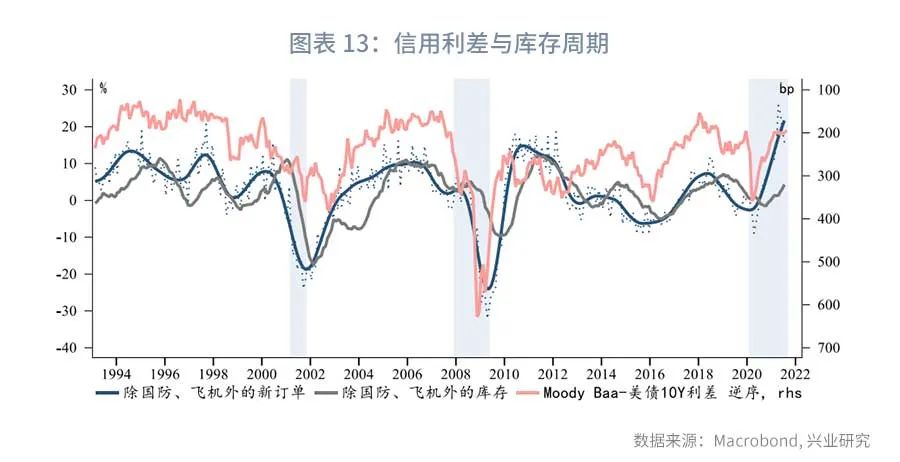

贵金属:目前利空因素尚未出尽,Taper和库存周期的阶段性下行都会拖累大宗商品表现,进而打压贵金属。不过当前大宗商品周期强于2013至2015年,因此贵金属寻底的时间将更短,下探幅度也将更小。Taper靴子落地后贵金属可能迎来反弹,但中期底部还有待确认。

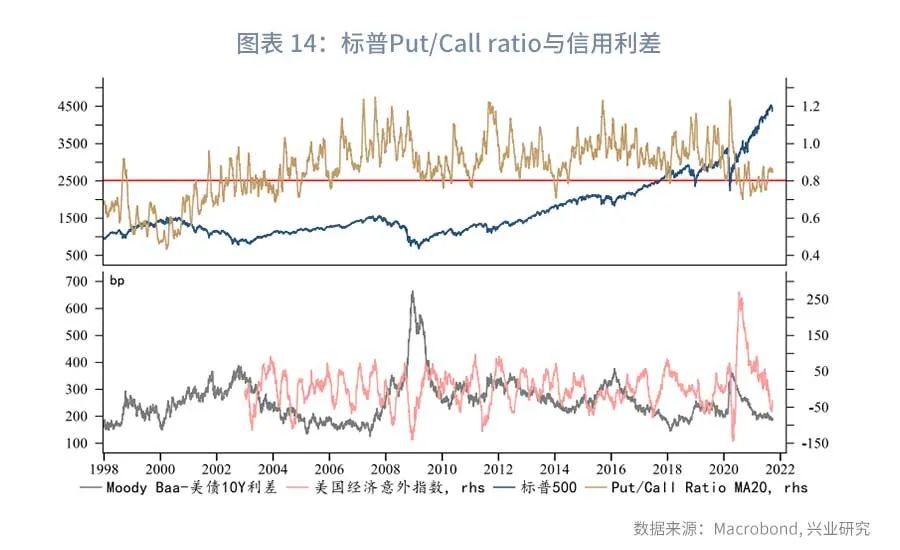

信用利差与风险偏好:若美联储如期在明年年中完成Taper,则会一定程度上重演2014年,即宽松政策撤出与被动补库存阶段叠加。这可能会使得处于低位的信用利差反弹,进而引发风险资产的连锁反应。从标普500 Put/Call ratio水平看,目前仍有较大回升空间。不过与2014年较大的不同是,当前经济意外指数已经处于较低水平,即市场已经对基本面利空有了心理准备,因此风险资产调整的空间可能相对较小。

![[房企图鉴]华润置地:上半年归母净利润131亿元 拿地销售比56%](https://n.sinaimg.cn/finance/transform/44/w550h294/20210923/187f-118efab0f207b008b18411da319c2a90.jpg)