来源:伟哥论市

核心观点

从北上资金净流出标的看,获利回吐是北上资金节后第一个交易日净流出的主要动力,从底部股受到北上资金青睐看,一定程度上预示着市场热点又将转换,回避“涨出来的风险”,寻找“跌出来的机会”,远离“三高”股,挖掘“三低”股,还是主力资金投资逻辑。

盘面分析

隔夜美联储释放模糊的货币政策信号,全球市场迎来全线大涨,昨大盘高开低走后,保持高位震荡。最终,大盘以上涨0.38%收盘,创业板下跌0.57%,两市总成交量较前一交易日增加14.56%,这表明美联储“靴子落地”后,市场风险偏好有所提升,场外资金开始跑步入场,场内资金交投氛围活跃,市场情绪提升,信心有所恢复。

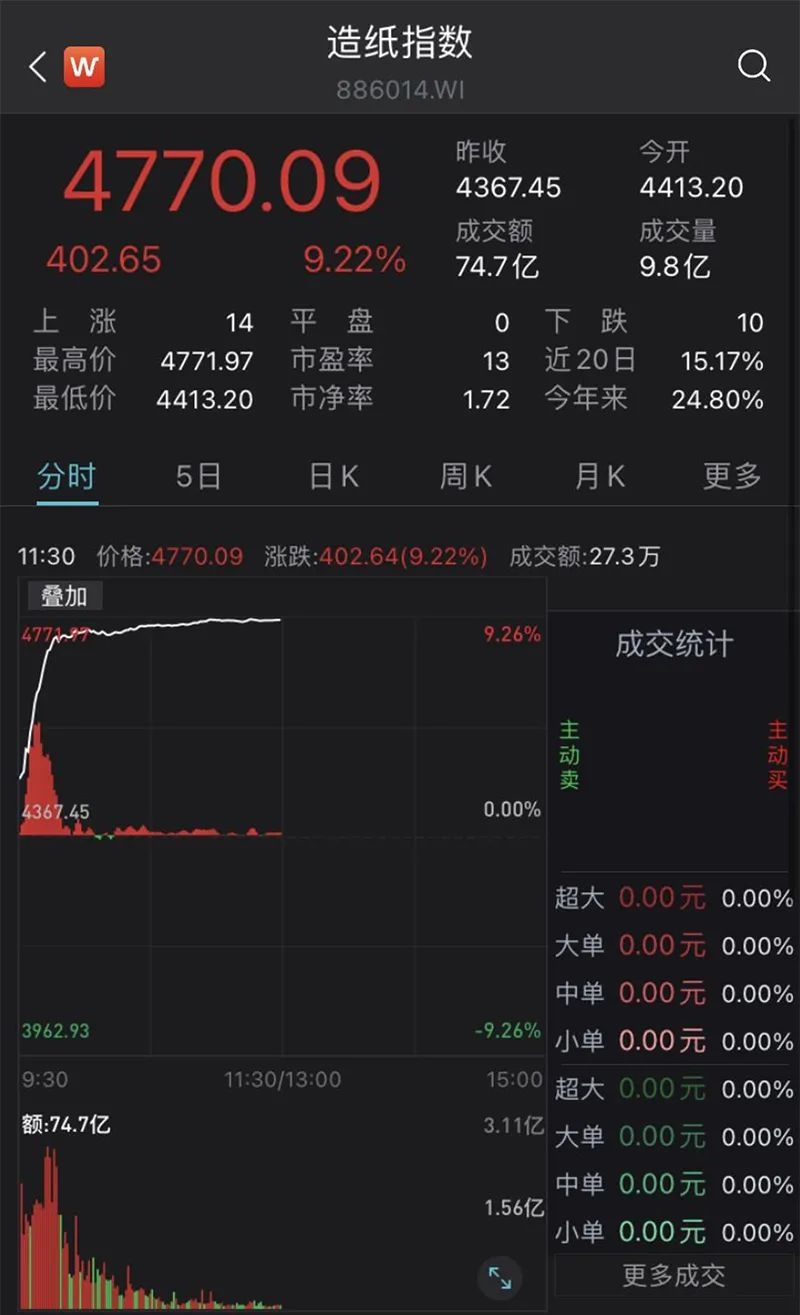

量能有所增加,个股活跃度增加,分化有所增加。当日有70家个股涨停,其中有6家个股为20%涨停板,有87家个股涨幅在10%涨停板之上,有26家个股跌幅在10%跌停板之上,19家个股跌停,涨幅超过5%个股有315家,跌幅超过5%的个股152家。当日涨幅居前的为造纸、环保、军工、食品、华为鸿蒙概念等,跌幅居前的为磷化工、油气、锂电、贵金属等。磷化工在“双控”政策影响下,产能受限,造纸板块全天强势,量能大幅增加,赚钱效应增加,亏钱效应减少,风险偏好提升,题材炒作火热,大盘冲高回落,是周四盘面主要特征。

技术面分析

从技术上看,周四大盘高开高走,盘中一度大幅冲高,午后逐步回吐当日涨幅,尾盘以红盘报收,并呈价涨量增态势。5日均线支撑,10日均线得而复失,盘中留下一个2.83个点的向上跳空缺口,价涨量增的量价关系,日线SKD指标即将金叉,短线大盘盘中还有冲高动力,但缺口的向下引力,加之日线MACD指标仍空头强化,短线大盘盘中震荡还会加剧。

分时图技术指标显示,15分钟SKD指标金叉,30分钟及60分钟MACD指标继续多头强化,短线盘中还将冲高,但60分钟SKD指标死叉,短线盘中还会有反复。

上证50价涨量增,5日线得而复失,日线MACD指标继续空头强化,短线盘中还将有反复,但K线组合的技术形态,技术上存在反弹要求。

创业板价涨量增,5日均线支撑,20日均线反压,10日线及半年线得而复失,价涨量增的量价关系,日线MACD指标的重新金叉,短线有望继续延续反弹走势。

综合技术分析,我们认为,短线大盘向上有量能支持,向下有缺口引力,盘中震荡还会加剧,先抑后扬概率大,“十一”长假前反复挑战3731点附近压力,并完成箱体蓄势运行走势概率大,以时间换空间还是短线大盘主要运行态势。

基本面分析

周三的夜晚注定是一个不眠夜,全球金融市场都在关注美联储议息会议结果,以及美联储声明所透露出的未来货币政策信息。美联储议息会议结果出炉,美联储声明“鸽派”为主,即维持现有0%—0.25%利率不变,在缩债问题上,美联储称可能很快就会放慢购买债券的步伐,美联储点阵图显示,预计2022年底前美联储首次加息的看法各占一半。美联储声明偏“鸽派”的逻辑就在于,声明中提出“‘很快’缩减QE”,那么“很快”有多快,是立即,还是何时,况且也没有给出退出QE的路线图,美联储声明是一个模糊政策的表述。

与此同时,美联储主席鲍威尔在随后的例行新闻发布会上又发表出强硬的“鹰派”声音,他表示“缩减购债规模最早可能在下次会议上得到满足”、“在明年年中前后逐步结束购债规模可能是合适的”,这表明若下次会议开启退出QE之旅,明年年中完全退出QE,按当前1200亿美元购债规模计,就意味着未来每个月要缩减150亿美元购债规模,这对美股流动性压力可想而知,对于美股,尤其是与流动性息息相关的纳指,则是利空,也是美元由跌转升的原因所在。

美联储议息会声明及美联储主席鲍威尔在例行新闻发布会上的讲话,形成了“鸽”声与“鹰”派的相互矛盾,面对充满矛盾表述的美联储货币政策,全球金融市场表现的较为淡定,周三美股以上涨报收,原油期货价格绕75美元/桶震荡运行,巴西央行按原计划加息100个BP,周四的亚洲股市继续按照各自运行规律运行。全球金融市场之所以平静,没有出现预期的波澜,原因在于美联储模糊的政策表述,让全球金融市场迷失了方向,只能静静地等待着美联储及全球其它主要经济体货币政策的变化。

那么,该怎样看待一个充满矛盾的美联储议息会议结果?我们的观点没有变化,那就是不仅要看美联储官员怎样说,更要看他们怎样做,结合美财政部长耶伦有关政府债务危机的警告,再结合国会众议院近期通过一项临时拨款和债务上限法案,以确保联邦政府有足够资金继续运营到12月3日,同时暂停联邦政府债务上限生效直至2022年12月,允许美国财政部在这段时期内继续发债,美联储与美政府联手上演的“双簧戏”才刚刚开演。

面对一个充满矛盾的美联储政策表述,面对一个哭穷闹关门的美政府,面对他们联手上演的“双簧戏”,我们就可以得出这样一个结论,那就是美政府财政货币化之路不会停歇,美政府负责发债,但负责买单的还是美联储,QE怎会轻易地全面退出,退也仅是象征性的,美参院虽会阻挠美财政部要求提高债务上限的要求,但美国会最终还是会通过的,毕竟美政府不能轻易关门,美政府信誉的面子不能再丢了,这就是为什么全球金融市场能够在美政府及美联储折腾之际保持淡定的原因所在。

美联储未来货币政策最坏的取向可谓基本“靴子”落地,若美经济复苏仍存不确定性,若美通胀压力进一步得到缓解,那么美QE退出也就不会“很快”了,外在因素基本上可以明了。内在因素则继续保持稳定,沿着原有的既定方向运行,本周调整LPR的时间窗口开启,但央行继续保持LPR不变,连续17个月保持一年期LPR在3.85%,MLF利率不变,也就意味着LPR难以下调,央行没有下调MLF利率及LPR,既是意在保持货币政策的稳定性及连续性,也是在观察美联储货币政策究竟如何落地。

那么,LPR年内还有没有下调的可能性?我们的观点是,一年期LPR下调的可能性依旧。原因就在于,在全球经济防通胀之际,国内经济则在防通缩,原因就是拉动经济的“三驾马车”连续回落,在房地产调控及恒大违约事件改变国内居民消费预期之际,在进出口因内外多种因素存较大不确定之时,旧的基建投资又空间有限,促进制造业投资以保就业已成当务之急,促进制造业投资的“短平快”方法就是下调融资利率水平,以降低实体经济融资成本。为防通缩,未来下调LPR成市场共识,这也是近期周期板块走强的原因所在。

美联储未来货币政策模糊性落地,全球金融市场未出现波澜,内在环境继续保持稳定,周三大盘的低开高走逆全球走势上涨,增添了市场信心,周四大盘大幅高开,但周期股的获利回吐打压,导致大盘高开低走,盘中波动幅度加大,市场热点盘中转换较快,市场“共振”现象仍未出现,周期与成长间继续呈“跷跷板”现象,但资金主战场仍在沪市的态势未变,甚至继续强化。我们认为,由于“十一”长假的到来为时不远,短期内市场风险偏好并不高,加之周四大盘留下的缺口要回补,“十一”前大盘在3731点下方蓄势运行还是大概率事件。

操作策略

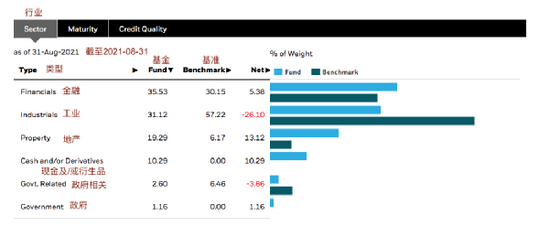

昨是节后北上资金开市第一个交易日,北上资金净流出43.09,其中沪市净流出38.15亿,深市净流出4.94亿,从北上资金净流出标的看,获利回吐是北上资金节后第一个交易日净流出的主要动力,从底部股受到北上资金青睐看,一定程度上预示着市场热点又将转换,回避“涨出来的风险”,寻找“跌出来的机会”,远离“三高”股,挖掘“三低”股,还是主力资金投资逻辑。操作上,轻指数、重个股,逢低关注金融、“中”字头、高端制造、电力、能源、环保及股价处于底部二线蓝筹股,回避近一段时期涨幅过高股及高估值股,对于白酒、医药等传统消费股继续观望为好。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

515850.SH

证券龙头ETF

1.19%

券商

007465.OF

交银创业板50指数C

0.43%

指数

512710.SH

军工龙头ETF

1.77%

军工

164908.OF

交银中证环境治理

3.96%

环保

601117.SH

中国化学

-1.29%

建筑

300170.SZ

汉得信息

2.51%

计算机

600908.SH

无锡银行

2.89%

银行

600030.SH

中信证券

1.99%

券商

300053.SZ

欧比特

2.90%

电子

688599.SH

天合光能

1.31%

光伏

601336.SH

新华保险

1.77%

保险

002196.SZ

方正电机

-0.40%

电气设备

002660.SZ

茂硕电源

2.41%

电子

600089.SH

特变电工

-1.27%

电气设备

数据来源:方正证券研究所 WIND资讯

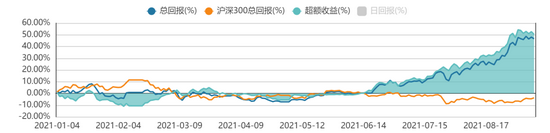

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

北京证券交易所来了,如何开户>>

![[房企图鉴]华润置地:上半年归母净利润131亿元 拿地销售比56%](https://n.sinaimg.cn/finance/transform/44/w550h294/20210923/187f-118efab0f207b008b18411da319c2a90.jpg)

![[房企图鉴]金地集团:上半年营收343亿元 拿地金额924亿元](https://n.sinaimg.cn/finance/transform/770/w509h261/20210923/107c-eaf903179d20727e236cb8a3d5cb0901.png)