来源:华泰证券研究所

*本材料所载观点源自09月21日发布的研报《核心矛盾是能耗政策而非信用政策》,对本材料的完整理解请以上述研报为准。

张馨元 S0570517080005 研究员

核心观点

制造业核心矛盾是能耗政策,中小市值的相对优势阶段性降低

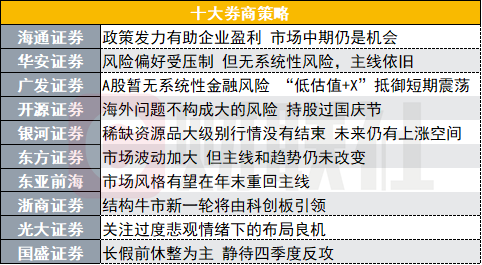

市场高度关注两个问题,一是能耗双控对制造业成本的影响;二是地产企业的债务问题引发流动性担忧。今年以来A股利润分布和资金配置集中于“电力链”上的制造,而非“地产链”上的消费,意味着能耗政策是当前A股核心矛盾而信用政策是A股次要矛盾,“宽信用”确定性高,但难解当前基本面的两个压力,“宽能耗”已在开启,但信心和实效需要度过“三期叠加期”,短期内A股制造业整体股价或承压震荡。另外近期利差环境和后续股票供给对中小市值也不太友好,我们2月以来持续建议配置中证500、中小市值,阶段性转为配置上证50、大市值,超额收益角度继续推荐电力运营商。

本周专题:能耗双控政策进入修正期,但改善实效和市场信心需要时间

去年底以来限电限产大致经历四个阶段,原因从“工业景气+低温寒流”到“工业景气+高温天气+能耗双控”再到“地方对能耗双控目标赶工”,9月中旬能耗政策进入修正期,国家发改委发文完善能耗双控制度,解决“能源消费总量管理缺乏弹性、能耗双控差别化管理措施偏少”等问题。我们认为,政策修正之下原料“有价无量”和制造“有单无利”的压力有望逐步改善,但改善过程一是需要时间(正如2018年信用政策从开始调整到形成实效、恢复信心经历近一个季度时间)、二是暂难有凝聚人心的数据(财报空窗期+信用转宽期+冬季用能期叠加),短期内A股制造业的整体股价或承压震荡。

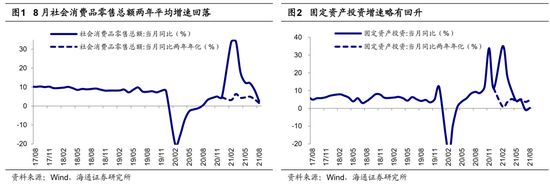

核心矛盾:是能耗政策而非信用政策,“宽信用”不构成A股Q4上行风险

10月之后影响A股的四个时点变量是:1)PPI同比或放缓;2)财报空窗期;3)临近美联储Taper;4)国内信用边际转宽。我们认为,第一个对A股“中性”,第二个对A股偏空,第三个对A股“空压”有限、第四个对A股“多压”有限。“宽信用”难以缓解当前两个基本面压力:电力、运力、资源短缺带来的制造业成本问题;居民杠杆率的硬约束及疫情带来的消费意愿降低→从业人员收入减少→消费能力降低的循环链条。“宽信用”还可能增加上游涨价压力,且7.30政治局会议以来“宽信用”预期已反映在结构性股价修复中,居民杠杆率和缺电双约束下我们预计“宽信用”方向有限制。

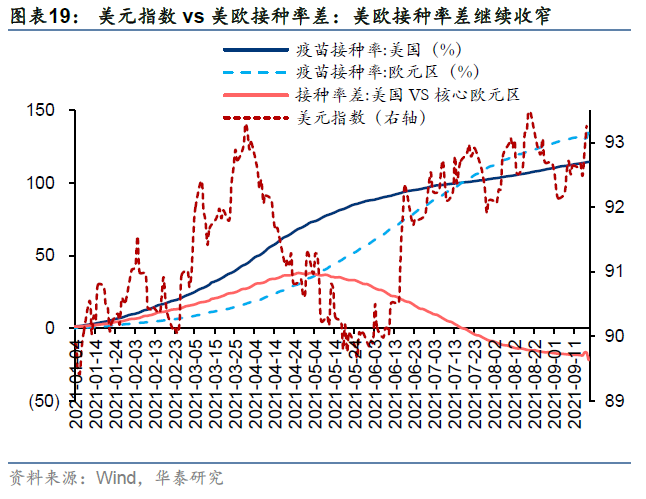

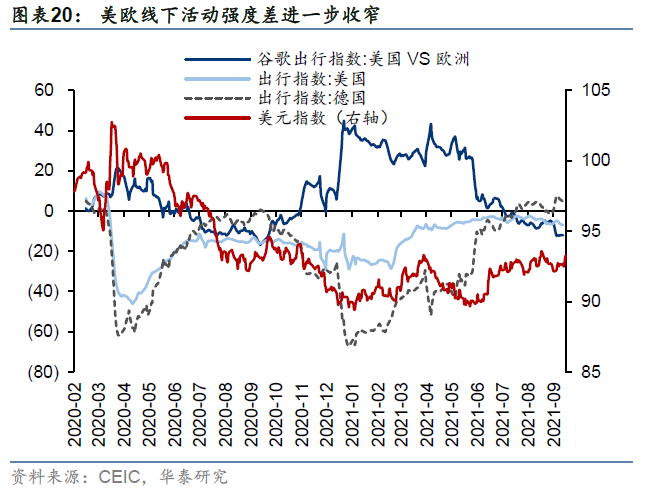

外盘影响:后续Taper对A股“空压”有限,香港与内地地产的阶段不同

中秋假期外盘波动较大,我们认为A股大盘股在全球权益资产中有望逐步具备比较优势:在Taper落地之前,A股核心资产的外水已被挤掉较多,而海外权益资产的水分仍在;在全球类滞胀压力之下,海外政策空间储备不足且存不确定性,而国内政策空间储备有余且拐点将现。港股受本地地产股影响而大跌,但我们认为香港与内地地产的阶段不同,联动效应有限。

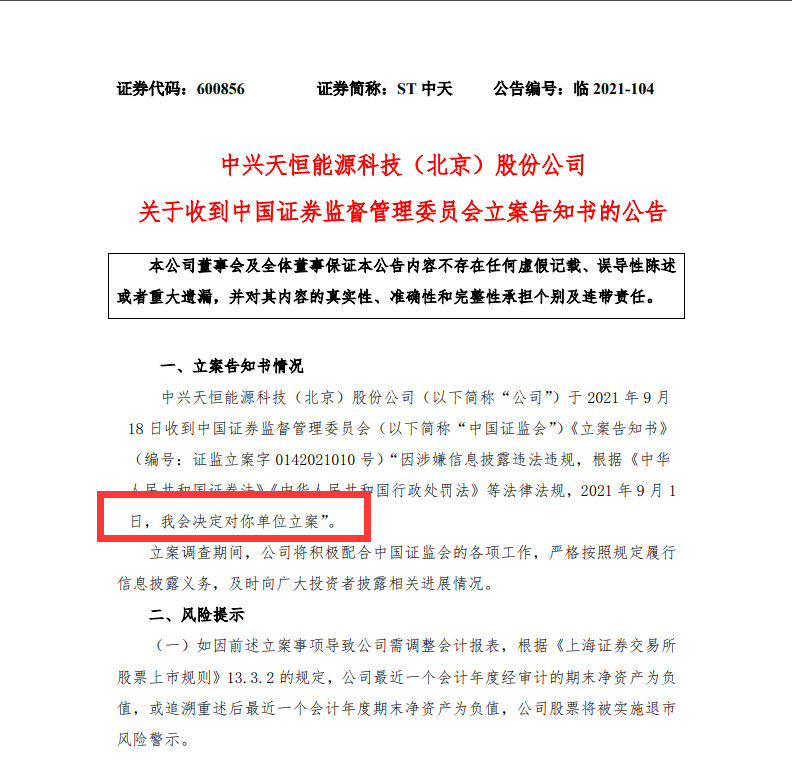

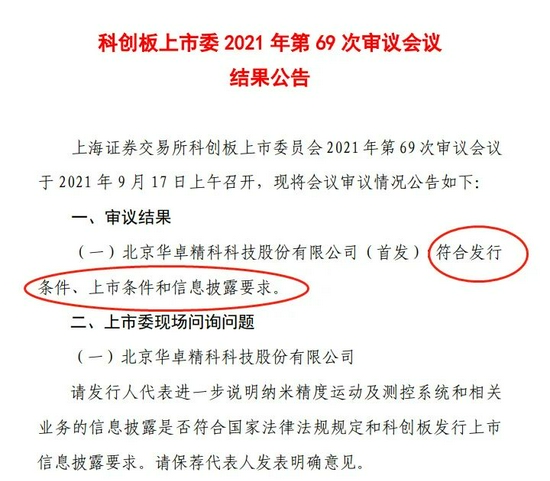

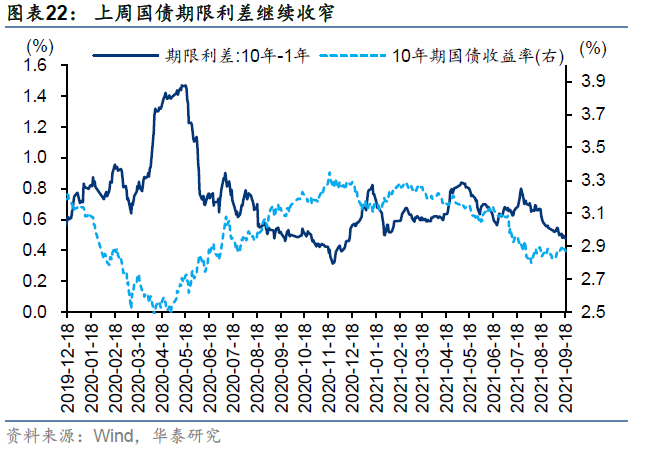

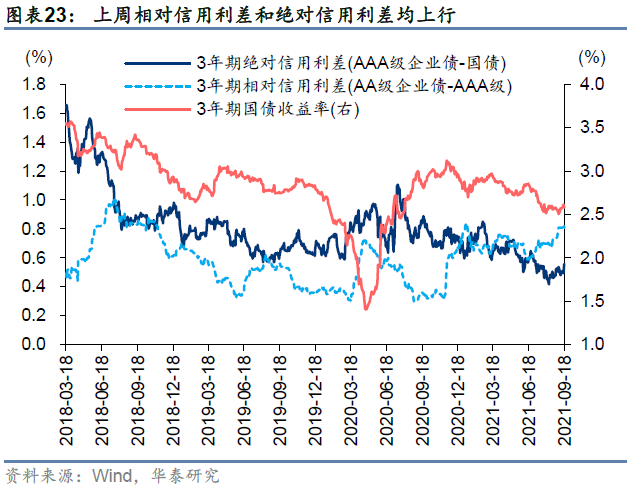

政策解读:北交所个投门槛降低,流动性引导清晰,小市值供给增加

9月17日,北交所明确个人投资者准入的资金门槛为证券资产50万元,相比新三板精选层100万元资金门槛明显降低,流动性引导清晰。考虑制造业成本压力、近期利差环境(期限利差收窄、信用利差走阔)、后续股票供给(北交所开市),我们预计A股中小市值的相对优势阶段性降低。

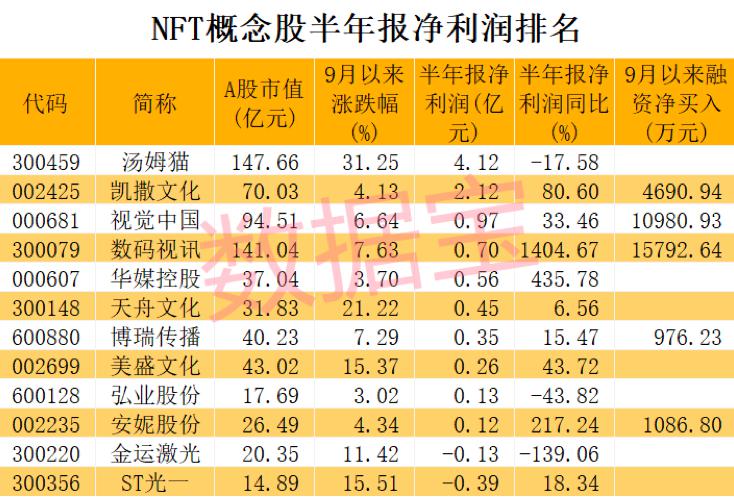

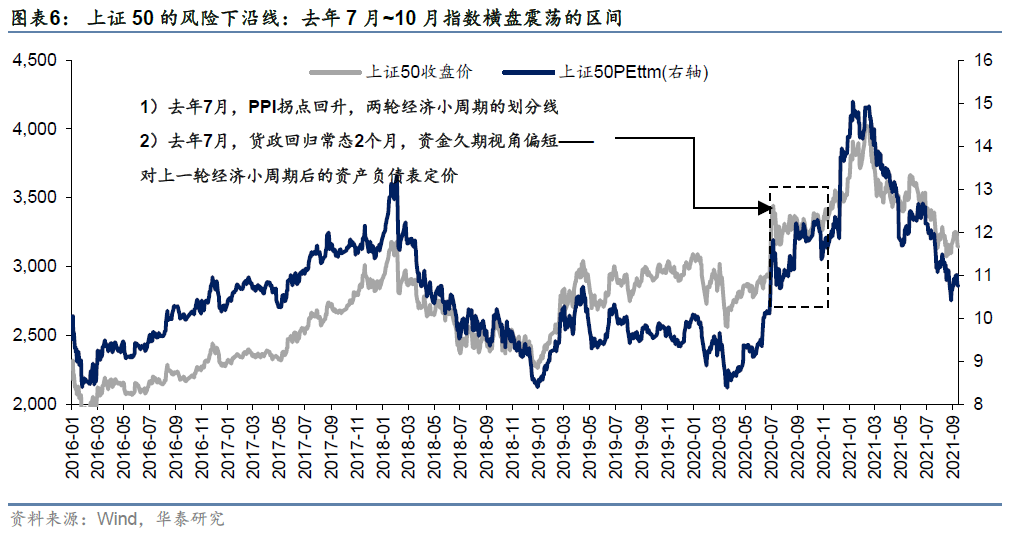

配置建议:超额收益继续关注电力运营商,绝对收益继续关注上证50

2019.11以来我们行业配置策略始终未离开“电力链”;今年8.8以来我们建议做“电力链”的哑铃型配置=上游稀缺资源品+下游电力运营商,9月以来我们建议更多关配置电力运营商,当前超额收益角度维持这一推荐,绝对收益角度关注上证50。

风险提示:全球疫苗接种率及有效性持续低于预期;流动性超预期大幅收紧。

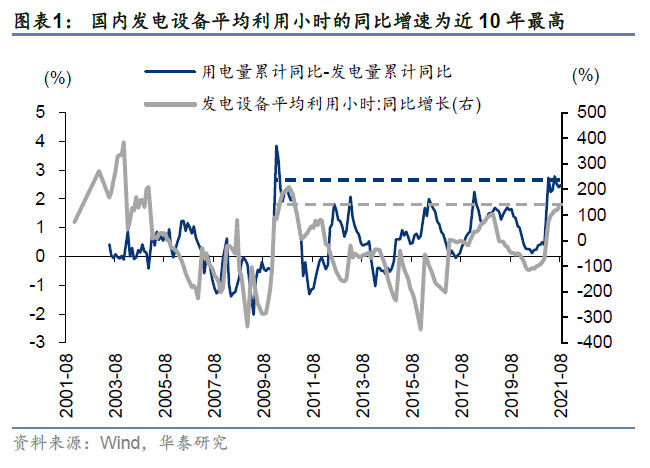

每周专题:能耗双控、限电限产情况分析

近期,市场高度关注能耗双控、限电限产对原料价格、制造成本的影响。去年底至今,国内限电限产、能耗双控的情况可大致分为四个阶段:

1)去年12月,电力输入省,浙、湘、赣等缺电而限电,工业景气+低温寒流双因素所致

2)今年05月,地方发改委,陆续发布年度能耗双控目标,入夏后云、黔等地限电升级

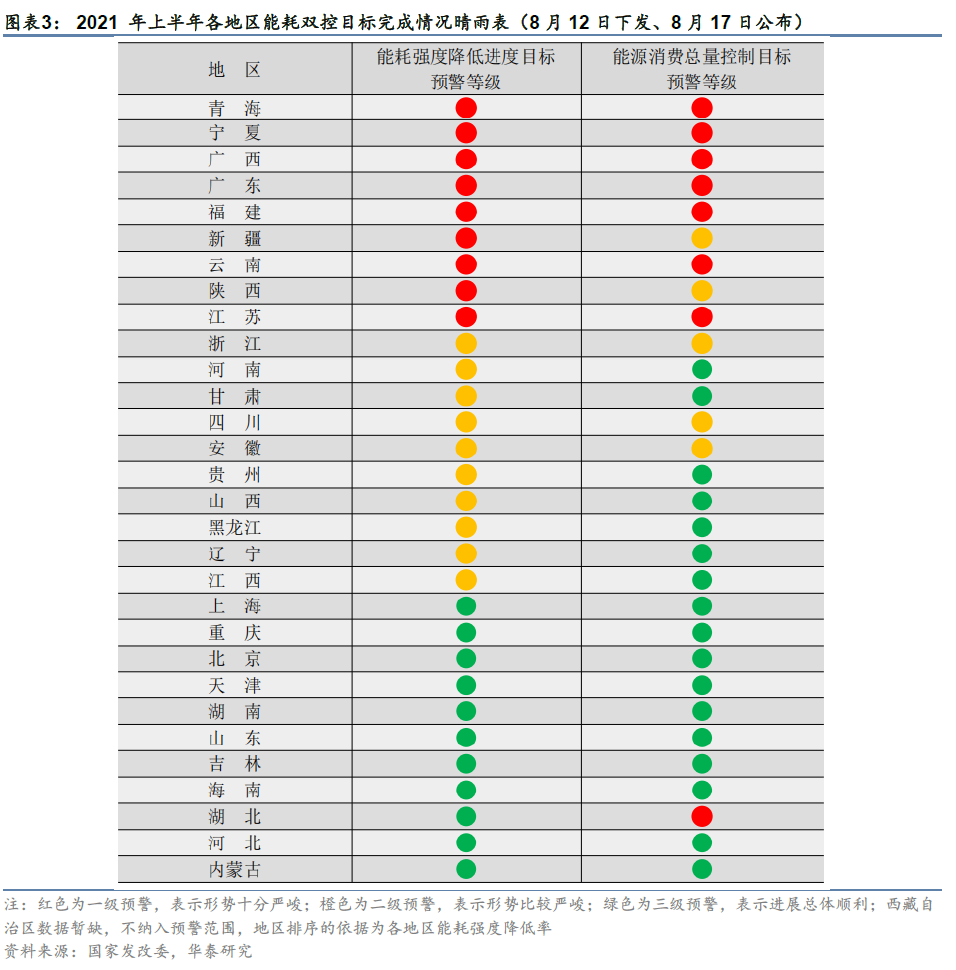

3)今年08月,国家发改委,公布上半年能耗双控情况,双红灯的苏、粤等地限电升级

4)今年09月,国家发改委,开展绿色电力交易试点、发布能耗双控制度的完善方案

限电限产原因从“工业景气+低温寒流”→“工业景气+高温天气+能耗双控”→“地方对能耗双控目标赶工”,9月以来国家发改委推动开展绿色电力交易试点工作,并对能耗双控制度进行完善,解决“能源消费总量管理缺乏弹性、能耗双控差别化管理措施偏少”等问题。

我们认为,当前处于能耗政策的修正完善期,原料“有价无量”和制造“有单无利”的压力有望逐步改善,但改善过程一是需要时间、二是需要搭配凝聚人心的数据,短期内A股制造业的整体股价可能承压震荡:

一、改善需要时间:

1)能耗政策从收紧到调整,无论是实际效果还是市场信心均需要一段时间,正如2018年信用政策的调整自10月左右开启,但实际效果与市场信心是在2018年底左右显现和修复。

2)四季度或处于信用转宽期、并进入冬季用能期,两者对能源价格、材料价格可能产生叠加影响,中长期能耗目标约束与短期能源材料需求之间的矛盾或仍需调和。

二、短期内难有凝聚人心的数据搭配:

1)10月之后A股进入财报空窗期,没有直观的利润率数据可供跟踪;

2)明年上半年A股收入的同比增速有周期性下行压力;

3)海运运力等其他制造业成本问题也需要时间来改善。

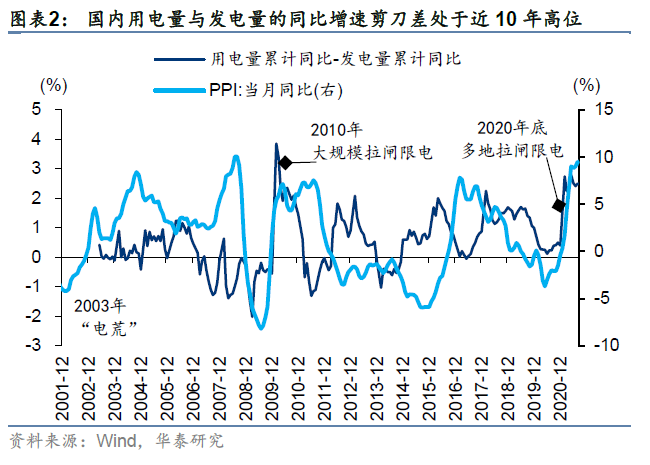

当前,国内发电设备平均利用小时的同比增速为近10年最高、用电量与发电量的同比增速剪刀差也处于近10年高位,电力供给端的增量提效并非朝夕之功,若观测到供给紧张情况改善,则可能意味着电力的需求侧放缓,A股制造业的投资逻辑则更不顺畅。这与当前制造业在海运运力上遇到的问题相似,运力供给端的改善并非朝夕之功,若观测到供给紧张情况改善,则可能意味着海外需求明显放缓,A股出口制造业的投资逻辑更不顺畅。

核心矛盾:“宽信用”难以缓解当前的两个基本面压力

分析A股市场后续的核心矛盾是谁,需考虑A股市场当前的利润分布和资金配置在哪儿——今年以来A股利润的分布和资金的配置集中于“电力链”上的制造,而非“地产链”上的消费,所以我们认为,影响制造业成本的能耗政策是当前A股核心矛盾,而本就对制造业偏宽、但对房地产和基建偏紧的信用政策是当前A股次要矛盾。“宽信用”确定性高但难解当前基本面的两个压力,“宽能耗”已在开启但信心和实效需要度过“三期叠加期”(财报空窗期+信用转宽期+冬季用能期叠加),短期内A股制造业整体股价或承压震荡。

当前基本面的两个压力,难以通过传统的“宽信用”快速缓解,需要靠时间来化解:

1)电力、运力、资源短缺,显著影响中下游制造业成本,供给端问题难以通过“宽信用”在短期内缓解,而“宽信用”的方向选择不同甚至可能进一步增加上游涨价压力;

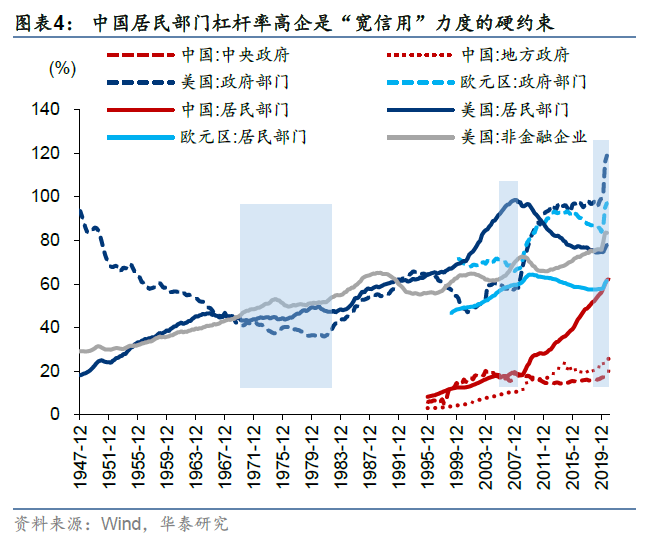

2)居民杠杆率水平有硬约束,而各地散发疫情带来消费意愿降低→从业人员收入减少→消费能力降低的循环链条。

10月之后影响A股的四个时点变量是:1)PPI同比或放缓;2)财报空窗期;3)临近美联储Taper;4)国内信用边际转宽。我们认为,第一个对A股“中性”,第二个对A股偏空,第三个对A股“空压”有限、第四个对A股“多压”有限。

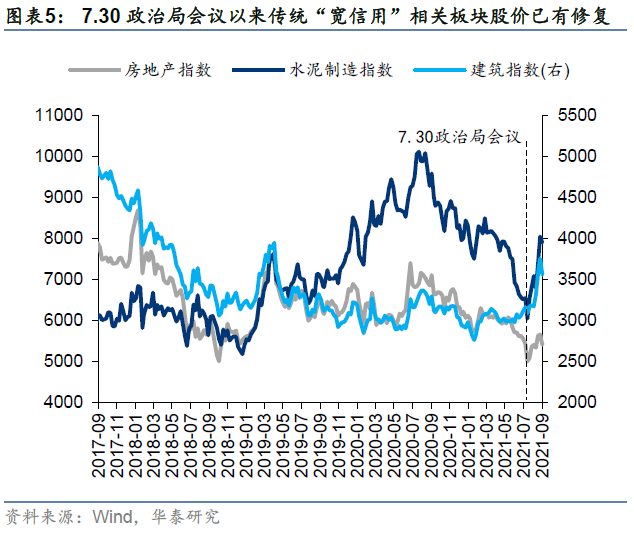

如前所述,“宽信用”并不能快速缓解基本面上的两个压力,甚至可能增加上游价格压力,且“宽信用”预期在7.30政治局会议后已反映在一些板块的股价修复中(如建筑板块、地产龙头等),后续除非“宽信用”的力度超预期,才可能带来进一步显著修复,但在居民杠杆率和缺电双约束下,我们预计宽信用力度不大、方向有限制。

后续美联储Taper对A股影响有限,A股大盘股在全球权益资产中有望逐步具备比较优势。第一,分资本项目和经常项目推导:

1)资本项目方面,由于外资今年未超配A股、中国产业政策的调整又挤出了核心资产的一部分外水,我们认为美联储收水之时,A股所受影响有望小于其他股市;

2)经常项目方面,随海外供应的逐步修复和国内能耗双控政策的修正,原料价格上行压力相比前三季度有望缓和,我们认为国内边际宽松之时,进口价格压力不明显上升而出口价格竞争力有望改善。

第二,从流动性的分配来考虑:美联储收水之时全球流动性的总量减少,但全球流动性的分配仍取决于主要经济体的相对增长能力。本轮美联储收水阶段,我们认为美国的相对增长能力并无优势,其财政债务上限问题、基建方案通过与否等仍存不确定性。但国内政府部门的发力空间有预留、企业部门的投资需求也仍强,信用拐点的明面指引和数据指引均已出现,相对增长有望占优。

总体结论:在Taper落地之前,A股核心资产的外水已被较大比例挤掉,而海外权益资产的水分仍在;在全球类滞胀压力之下,海外政策空间储备不足且存不确定性,而国内政策空间储备有余且拐点将现。

资金面

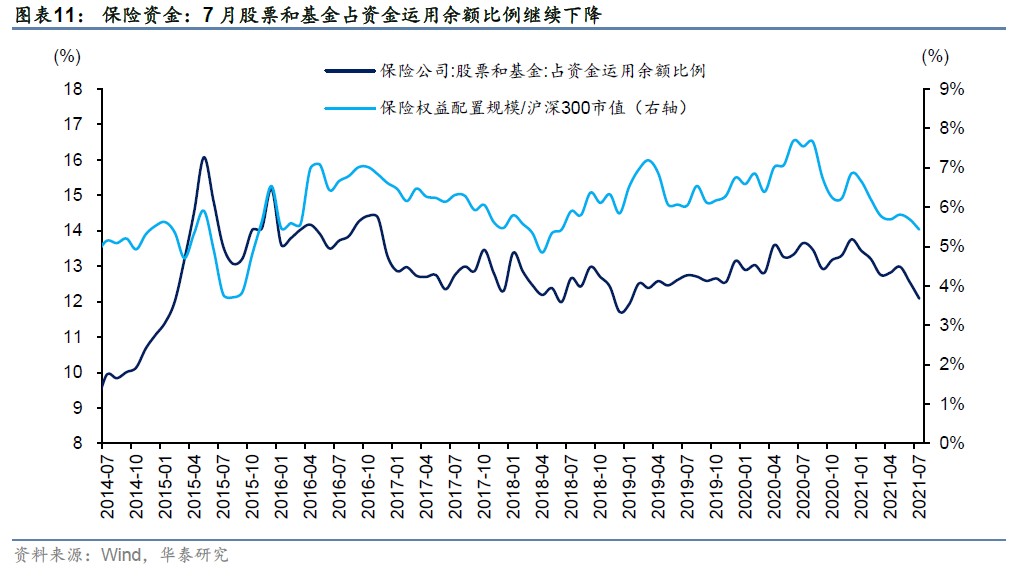

A股资金面:主要增量资金为新发公募基金,险资或仍在减仓

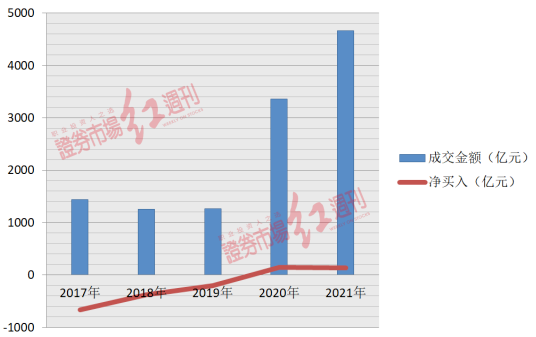

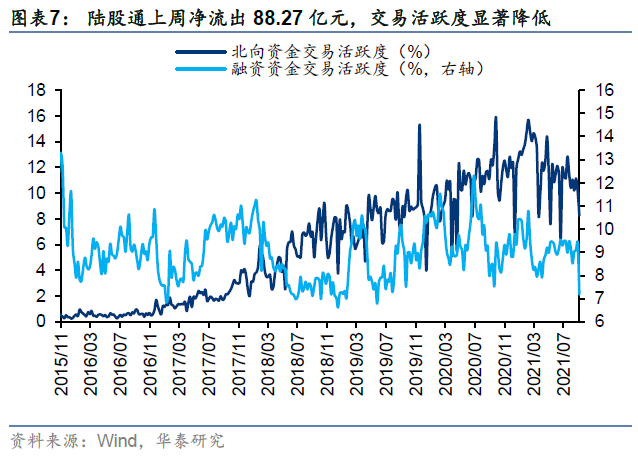

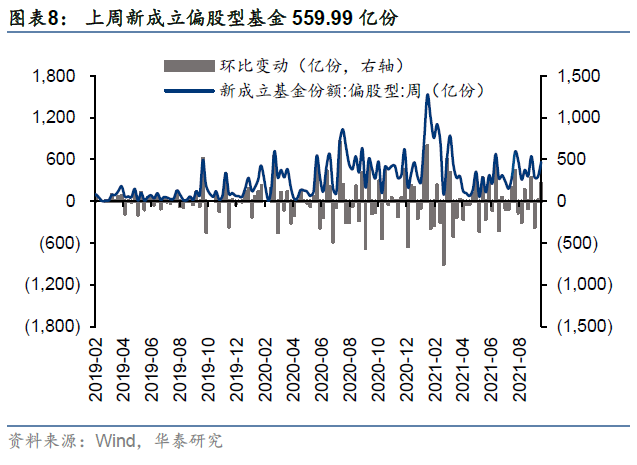

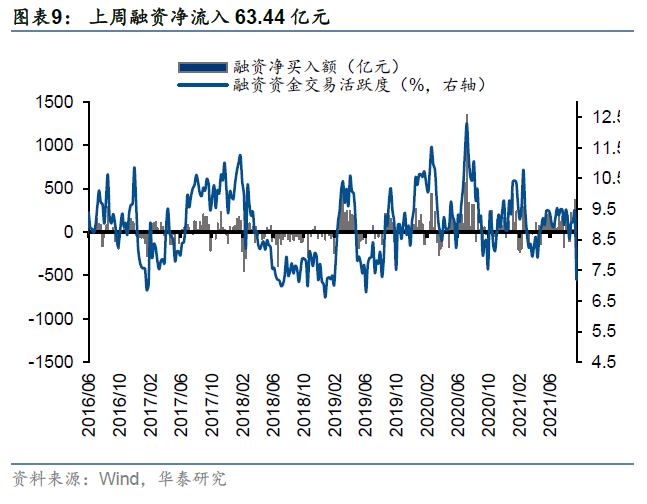

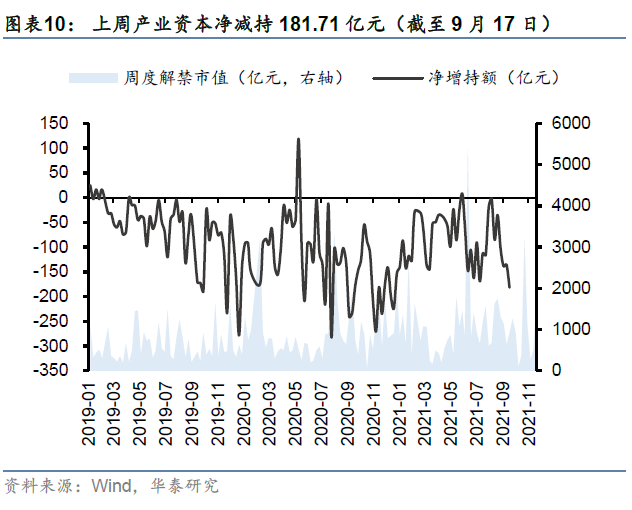

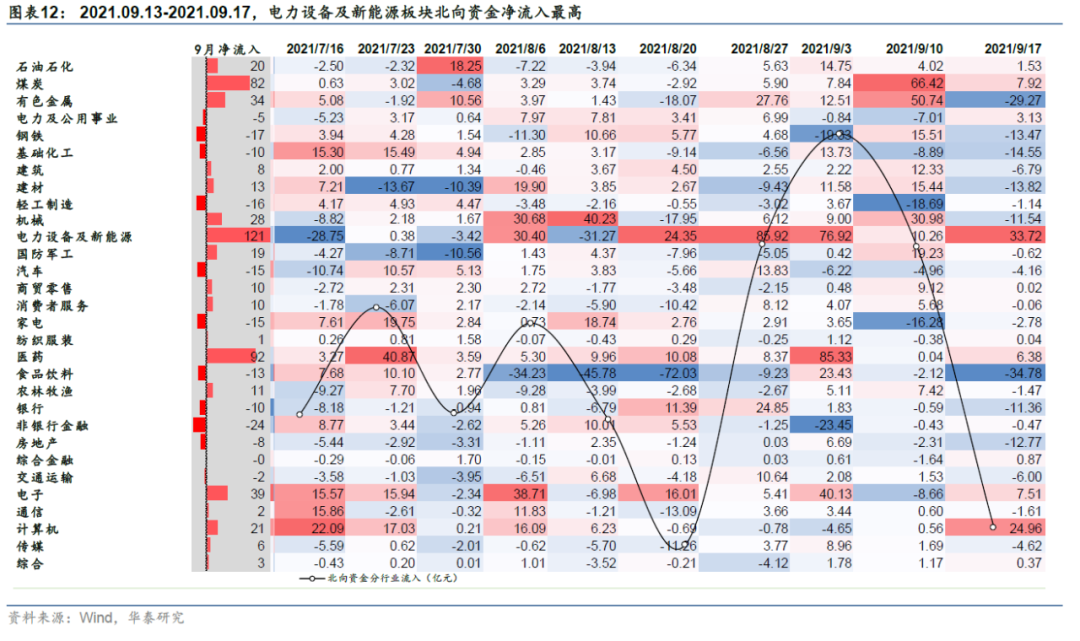

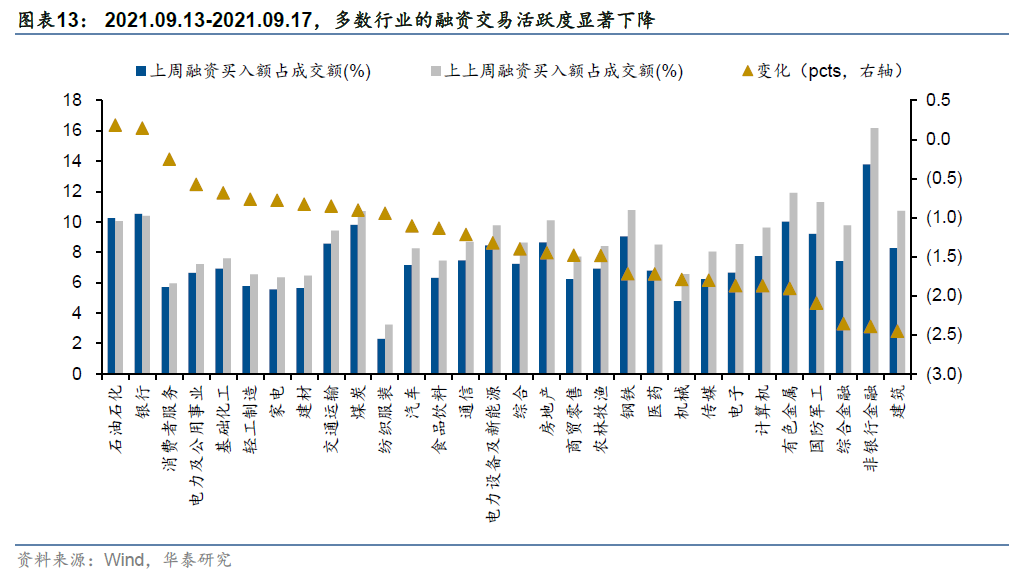

外资方面,上周北向资金净流出88.27亿元,北向资金主要净流入电力设备及新能源(+33.72亿)、计算机(+24.96亿)、煤炭(+7.92亿),主要净流出食品饮料(-34.78亿)、有色金属(-29.27亿)、基础化工(-14.55亿);公募方面,上周新成立偏股型基金559.99亿份,较前一周(351.13亿份)上升;杠杆资金方面,上周融资资金成交占两市总成交比重为7.19%,较前一周明显下降(9.42%),融资净流入63.44亿。产业资本方面,上周产业资本净减持181.71亿元。

港股资金面:上周南下资金净流出

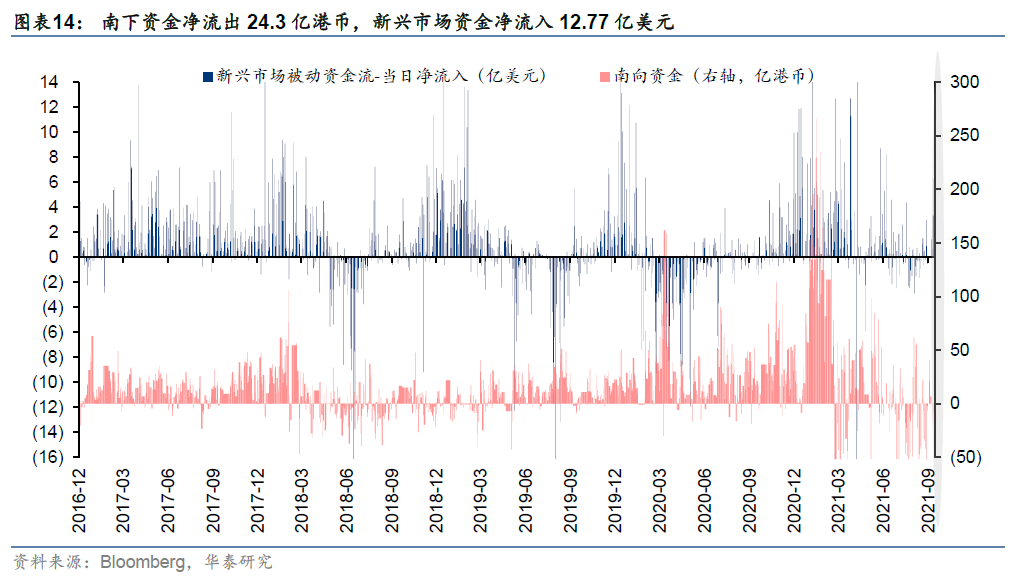

上周追踪新兴市场权益的前50大ETF净流入为12.77亿美元;南下资金净流出24.3亿港币,较上一周净流入(82.3亿港币)由流入转为流出,从分行业南下资金的摆布来看,截至9月17日,材料(+17.76亿港币)、多元金融 (+13.68亿港币)板块净流入居前;耐用消费品与服装(-22.45亿港币)、制药、生物科技与生命科学(-15.33亿港币)板块净流出居前。

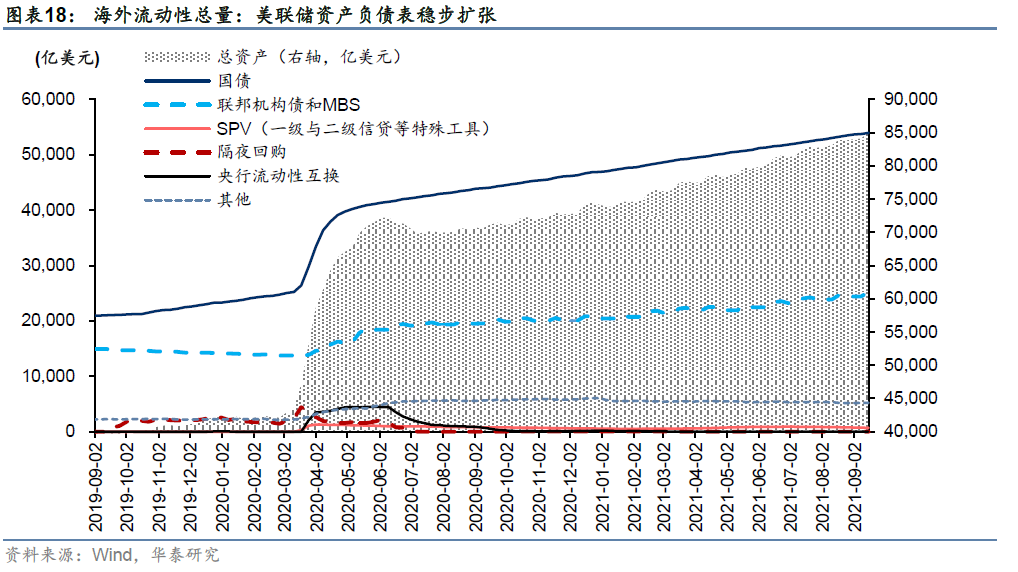

海外流动性:美联储资产负债表稳步扩张

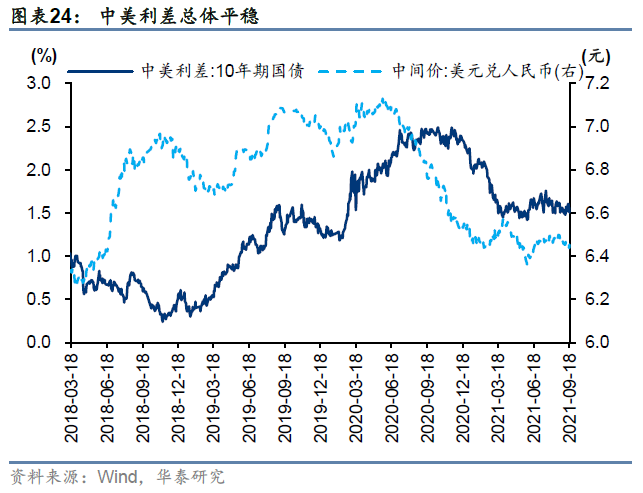

国内流动性:期限利差收窄、信用利差走阔,环境对中小市值友好度下降

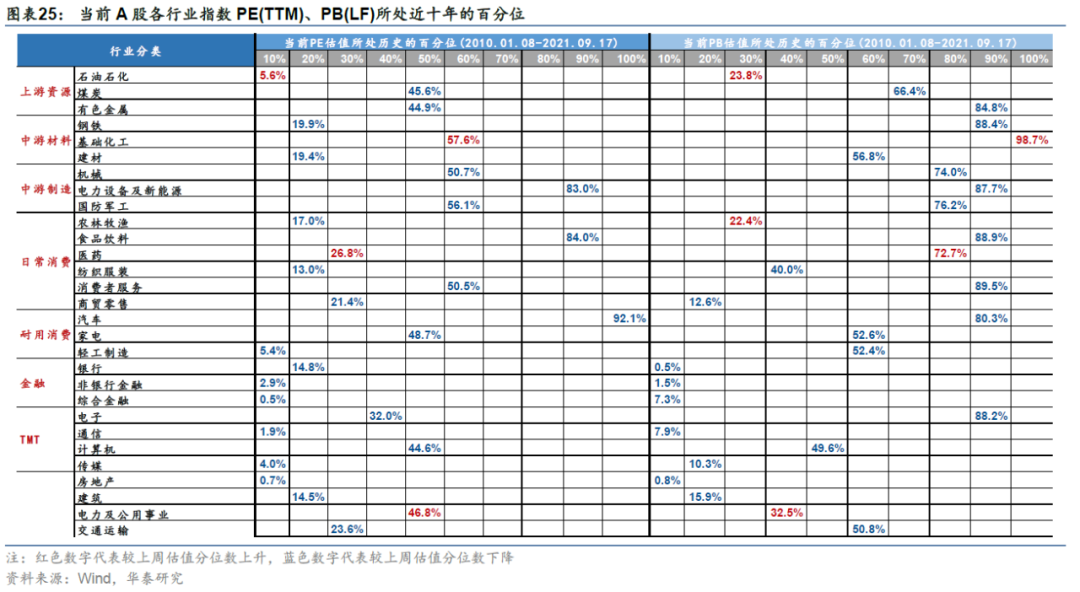

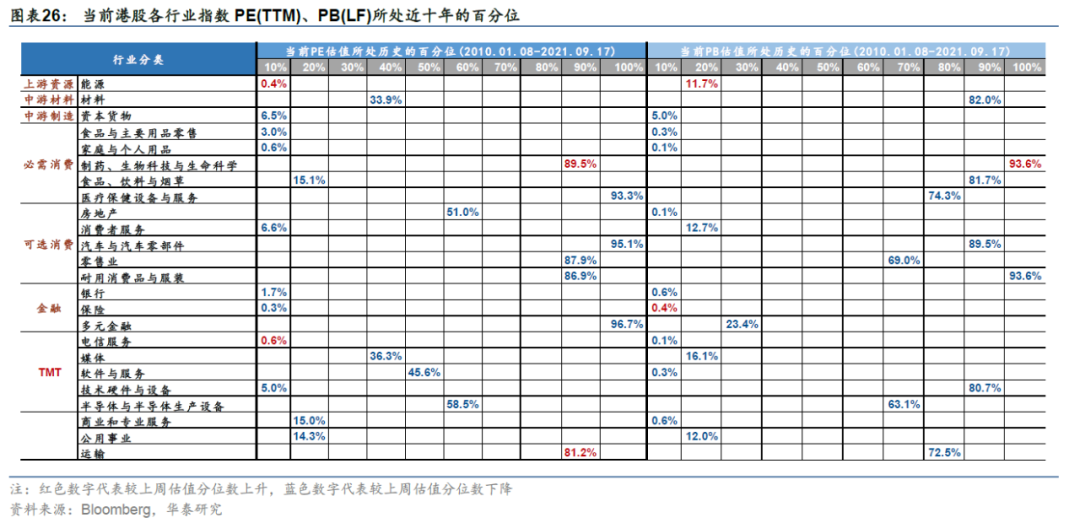

行业估值跟踪

风险提示:

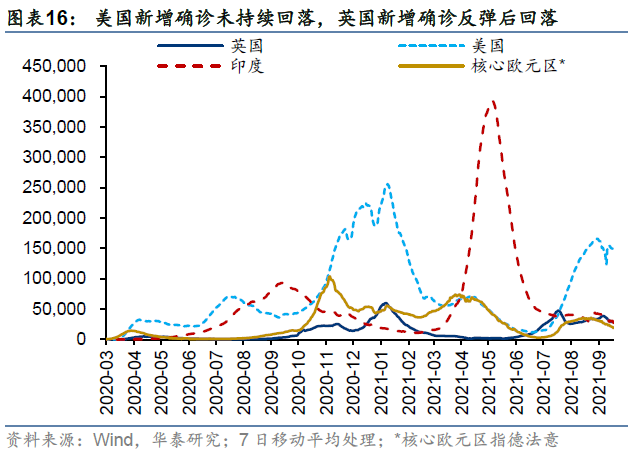

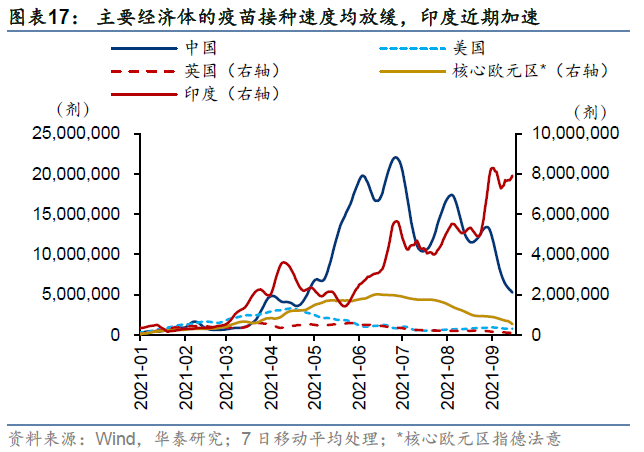

(1)全球疫苗接种率及有效性持续低于预期:疫苗对于变异病毒的有效性仍在验证中,同时疫苗接种率进展也仍存不确定性,可能对全球经济修复预期形成压制。

(2)流动性超预期收紧:过去一年美股散户明显增加、杠杆率升高,若流动性政策早于市场预期而收紧、通胀上行压力超出市场预期,则美股波动大概率明显增大,对A股、港股形成联动影响。

三大炒股神器免费领取!数量有限,先到先得>>