来源:王杨策略研究

摘要

投资要点

9月20日,恒生指数回调3.3%,如何看其影响?我们认为,一则整体对A股的系统性影响较为有限,二则加速资金从传统行业分流,科创板引领的结构牛市将逐步开启。

1.前言:9月是科创板的战略布局期

A股新常态下,指数慢牛但结构牛市常态化,我们认为:

科创板将引领下一轮结构牛市,9月开始转折,未来2-3周步入底部蓄势阶段,更是战略配置窗口,布局戴维斯双击行情,产业线索重视半导体和专精特新小巨人。

2.物换星移,从传统行业到科技创新

9月20日,恒生指数回调3.3%,行业上地产建筑、原材料、金融等行业跌幅居前。具体到对A股的影响,我们认为:

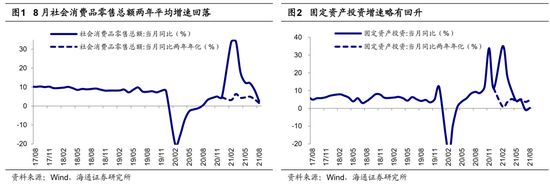

整体对A股的系统性影响较为有限。原因在于,一方面,近年来A股结构牛市常态化,整体估值水平并不高,如中证500的PE-TTM处在10年来7%的分位数,中证1000也仅处在25%的分位数。另一方面,A股大部分板块与港股走势的联动性并不强。

除此之外,科创板引领的结构牛市将逐步开启。原因在于,传统行业中受房地产影响,特别是自7月以来积累了较高涨幅的传统板块,估值或受扰动。而在市场整体无系统风险的背景下,资金从热门赛道分流将加大科创领域的配置。

展望十四五,应战略重视以科创板为代表的科创板块的配置价值。详细分析见《八论科创板:新繁荣周期的开启》,我们从政策、资金、需求等维度系统分析了以科创板为代表的科技创新,正在开启新繁荣周期。

3.结构牛市,新一轮将由科创板引领

对科创板而言,牛市基础有产业崛起、基金低配、估值合理,边际驱动是财报落地、资金分流。

4.两条线索,重视半导体和专精特新

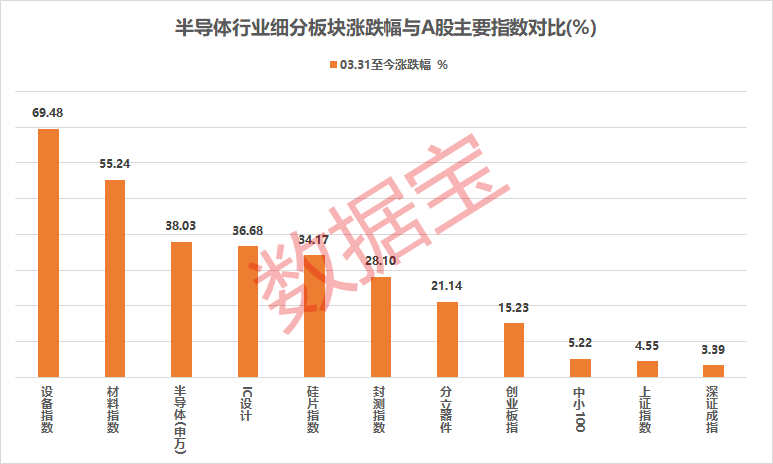

关于科创板的配置方向,一方面,国产替代背景下,半导体产业链步入高景气,关注科创板中的优质半导体龙头;另一方面,重点挖掘,深耕补链强链和“卡脖子”产业等领域的专精特新小巨人。

正文

1、前言:9月是科创板的战略布局期

今年以来,浙商策略团队在三个关键节点的研判得到验证:

3月20日《调整已近尾声》提示“市场步入底部区域”;4月18日《一波吃饭行情,渐行渐进》提示“上半年的黄金投资窗口已打开”;3月28日《等风来,科创板步入战略性底部》,而后发布十六论科创板系列,自底部鲜明提示,科创板牛市已来,刚刚开始。

展望后续市场走势,A股新常态下,指数慢牛但结构牛市常态化,我们认为:经历了8月以来的震荡后,9月开始转折向上,Q4进入做多窗口,价值搭台,科创板走向戴维斯双击(半导体&专精特新)。

就科创板而言,9月4日《十七论科创板:开始战略布局,戴维斯双击行情》提示,9月科创板开始步入戴维斯双击行情的战略配置期。

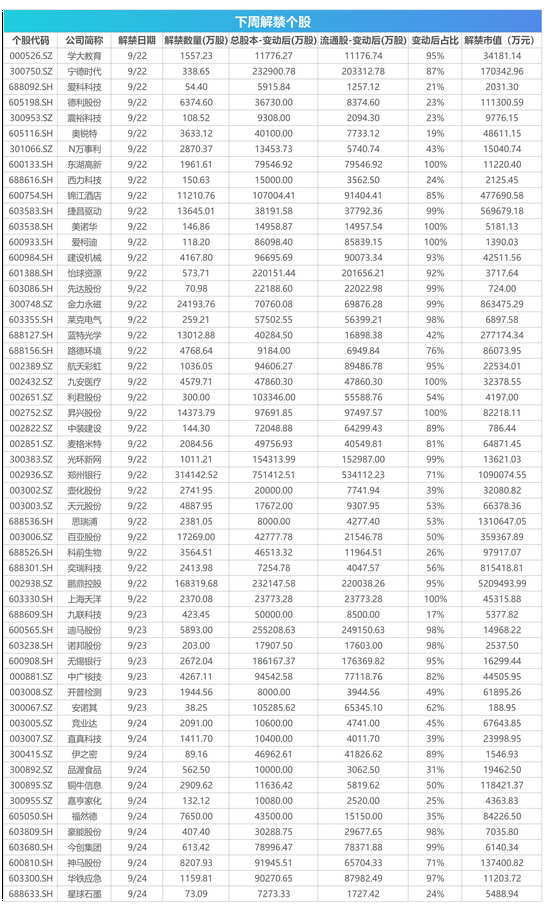

我们认为:经历了牛市第一波回调后,科创板9月开始转折,未来2-3周步入底部蓄势阶段,更是战略配置窗口,布局戴维斯双击行情,产业线索重视半导体和专精特新小巨人。

未来2-3周,科创板指数层面底部震荡蓄势,但结构机会将开始逐步显现。

2.物换星移,从传统行业到科技创新

9月20日,恒生指数回调3.3%,行业上地产建筑、原材料、金融等行业跌幅居前。具体到对A股的影响,我们认为:

整体对A股的系统性影响较为有限。原因在于,一方面,近年来A股结构牛市常态化,整体估值水平并不高,如中证500的PE-TTM处在10年来7%的分位数,中证1000也仅处在25%的分位数。另一方面,A股大部分板块与港股走势的联动性并不强。

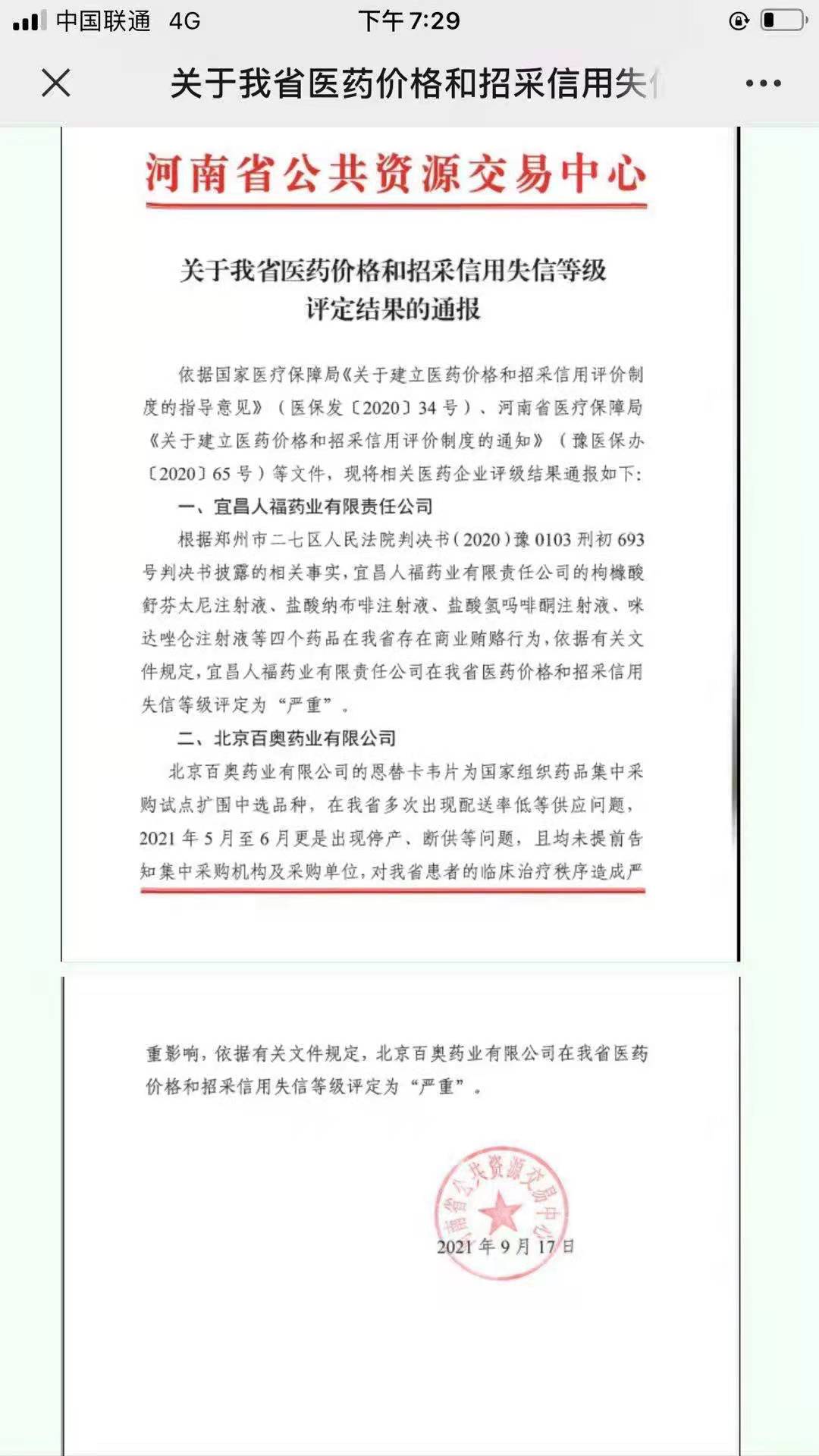

除此之外,科创板引领的结构牛市将逐步开启。原因在于,传统行业中受房地产影响,特别是自7月以来积累了较高涨幅的传统板块,估值或受扰动。而在市场整体无系统风险的背景下,资金从热门赛道分流将加大科创领域的配置。

展望十四五,应战略重视以科创板为代表的科创板块的配置价值。

具体来看,在《八论科创板:新繁荣周期的开启》中,我们从政策、资金、需求等维度系统分析了以科创板为代表的科技创新,正在开启新繁荣周期。

其一,政策层面战略重视科技创新。

回顾十三五,供给侧改革是关键重点,在此经济背景下,传统行业龙头市占率提升的逻辑主导资产价格表现,上证50超额收益显著。展望十四五,科技创新是关键重点,我们认为,以半导体、5G应用、生物医药为代表的科技创新将对未来3-5年的权益资产表现产生深刻影响,应战略重视科创板的配置价值。

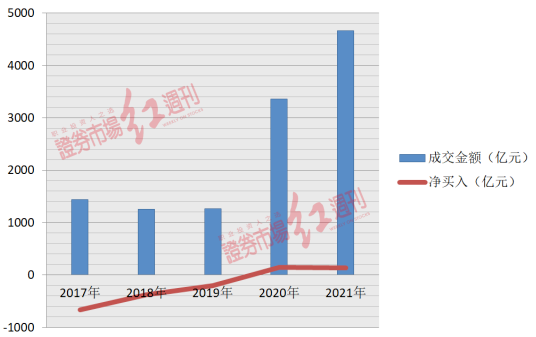

其二,资金层面持续流入科创领域。

无论是科创板IPO募投资金,抑或宏观投资指标,还是上市公司资本开支,半导体、智能制造、信息技术和生物医药等都是重点投资方向。

3.结构牛市,新一轮将由科创板引领

对科创板而言,牛市基础有产业崛起、基金低配、估值合理,边际驱动是财报落地、资金分流。

3.1 牛市基础

对科创板而言,牛市的三大底层逻辑有,产业崛起、基金低配、估值合理。

其一,产业崛起,“无产业,不牛市”,科创板的产业分布以半导体和专精特新小巨人为主。产业的高景气反映到盈利上,结合Wind盈利预测,科创板20年、21年预测、22年预测的归母净利增速分别为57%、76%、35%。

其二,估值较低,截至最新,科创板整体PE-TTM为63倍,对应的21年动态估值为52倍。

其三,基金低配,截至21年中报,主动权益基金的重仓股中,科创板占比仅3.5%。

4.2 边际驱动

在牛市基础上,从估值修复走向后续戴维斯双击的驱动因素有,其一,财报落地使其配置价值显性化;其二,热门赛道资金分流寻求配置。

其一,财报落地。上市公司中报披露完后,三季报业绩预告披露工作目前也正在逐步展开。对成长股而言,戴维斯双击往往源自业绩确认后的估值提升,换言之,财报确认将使得估值合理但盈利加速提升的赛道配置价值显性化。

对科创板而言,Wind盈利预测覆盖率约70%,剔除未覆盖公司,约37%的公司22年预测盈利增速较21年扩大,板块集中在芯片设计、芯片材料、计算机等。

其二,资金分流。我们认为,近期港股走势或进一步加快资金从顺周期流向新兴产业,而横向比较新兴产业的盈利增速、估值水平和基金配置等,以科创板为代表的半导体和专精特新等配置价值显现。

4. 两条线索,重视半导体和专精特新

关于科创板的配置方向,一方面,国产替代背景下,半导体产业链步入高景气,关注科创板中的优质龙头;另一方面,重点挖掘,深耕补链强链和“卡脖子”产业等领域的专精特新小巨人。

就半导体而言,以科创板中总市值在100亿以上的半导体公司为样本,结合Wind盈利预测,整体法下,2019年、2020年、2021年预测、2022年预测的盈利增速分别为12%、157%、76%、24%。假设不涵盖中芯国际,则增速分别为-30%、173%、88%、36%。

具体到公司,多数公司22年盈利预测增速较21年加快,如中微公司、沪硅产业-U、澜起科技、睿创微纳、芯原股份-U等。

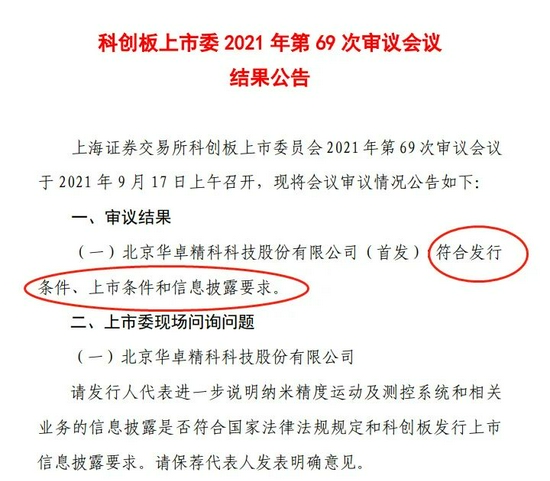

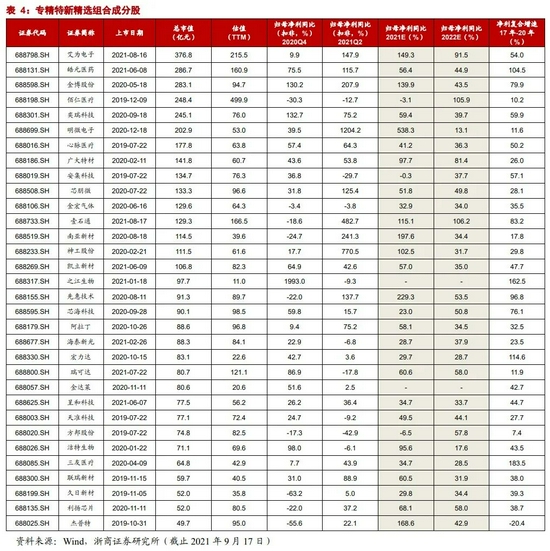

就专精特新这条线索,科创板中专精特新公司有93家,数量较多,基于此,我们构建五项基本面相对优势框架,筛选出32家专精特新精选组合。

五项基本面评估要素有营业收入、归母净利、ROE、研发投入、毛利率,详细分析见《十八论科创板:专精特新精选组合》。

5. 风险提示

1、业绩增速低于预期。如果相关公司实际增速显著低于市场预期,或影响板块后续走势。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。

三大炒股神器免费领取!数量有限,先到先得>>