9月17日,中证消费指数大涨2.28%,是“王者归来”的信号吗?

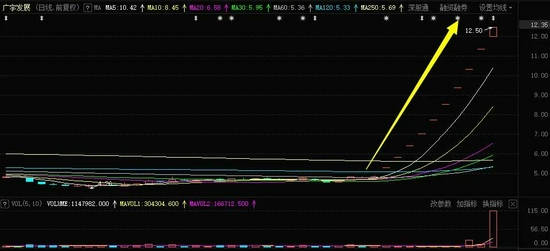

今年春节后,消费板块突然转向急速下跌,开启回调模式,部分消费核心资产跌幅较大,中证消费指数已接近历史最大回撤。

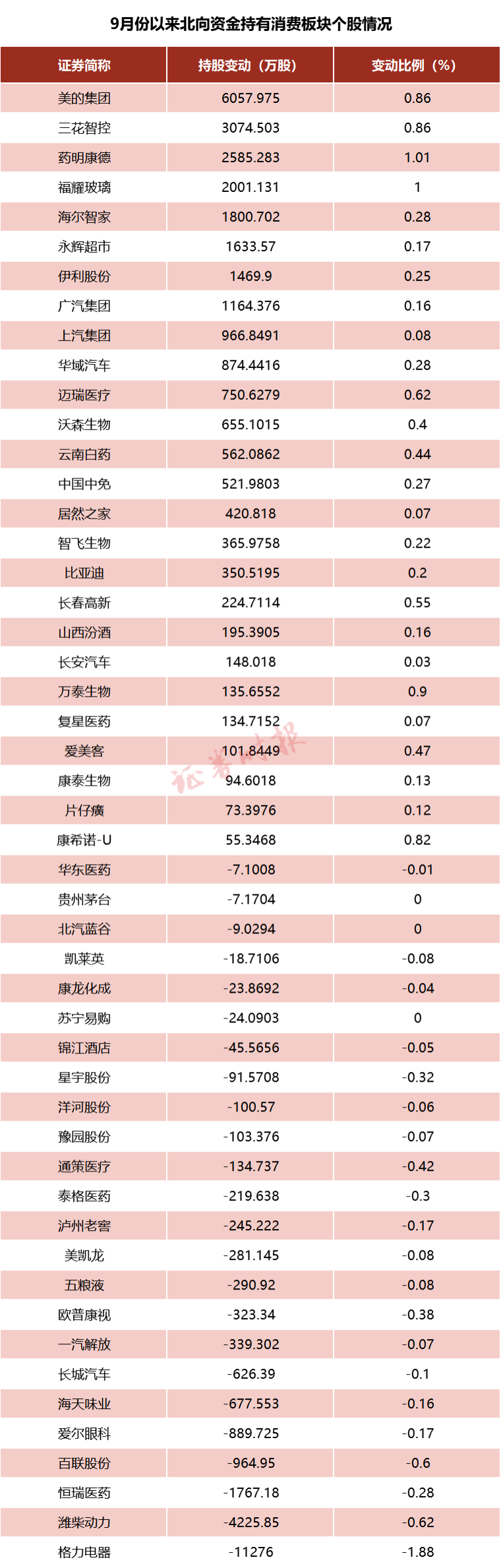

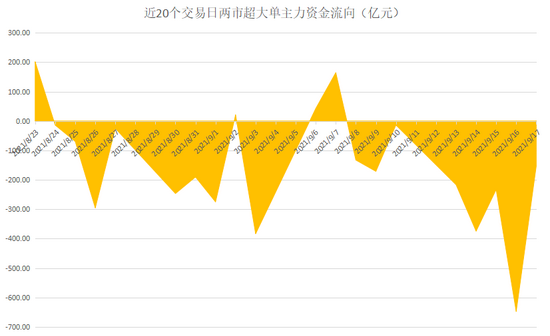

在估值得到消化的背景下,北向资金9月份以来加大了对部分消费股的配置,美的集团、药明康德、永辉超市、福耀玻璃、伊利股份等均在增持名单中。

市场分析人士指出,2021年以来,消费板块的核心主线是回调,副线是补涨。上涨的消费板块多为去年未涨或少涨的,消费板块进入局部补涨阶段。目前消费行情的补涨特征收敛,市场对于消费的投资热度趋于冰点,四季度回暖的概率较大。

9月份外资加仓部分消费股

今年春节以来,在短时间加速上涨后,市场风格突然发生转变,消费风格开始走弱,而周期风格、新能源风格却持续获资金关注。

自春节以来,中证消费指数已经回撤了30%,部分消费股回撤幅度更大,长春高新、恒瑞医药等较年内高点已经腰斩,海天味业、泸州老窖等接近腰斩,贵州茅台、中国中免、美的集团等多股跌近40%。

在消费股估值得到消化的情况下,外资近期开始悄然布局消费股。据证券时报记者统计,自9月份以来,外资对部分消费股有了不同程度增持,美的集团、三花智控、药明康德、永辉超市等均在增持名单中,同时,格力电器、潍柴动力、恒瑞医药等被外资减持。

而从增持比例来看,药明康德、福耀玻璃、美的集团、三花智控、万泰生物、迈瑞医疗等多股在增持比例超0.5%。

具体来看,北向资金在9月初曾接连加仓白酒等消费股,随后又陆续被卖出。Wind数据显示,9月1日至9月3日,北向资金连续3日大手笔买入贵州茅台,期间合计买入125.29万股,如果按照1600元的价格简单计算,增持金额达20.05亿元。

但随后的几个交易日中,贵州茅台又被外资接连卖出,9月份以来,北向资金整体净卖出贵州茅台7.17万股。

证券时报记者查阅五粮液、洋河股份、泸州老窖等白酒股时,也发现了类似情况。

北向资金在美的集团加仓方面似乎更为“坚决”。Wind数据显示,自8月24日以来,北向资金已经连续多日增持美的集团,截至目前,北向资金合计增持7679.29万股,如果按照70元的价格简单计算,增持金额高达53.76亿元。

消费股频获外资机构调研

今年下半年以来,“宁组合”、资源股持续走高,但消费股却持续走弱,市场形成了强烈分化局面。

消费股回撤,国内重仓消费板块的基金经理流年不利,张坤、萧楠、刘彦春、胡昕炜等代表产品今年来的收益排名不太乐观,张坤也曾接连对自己的持仓思路作出反思。

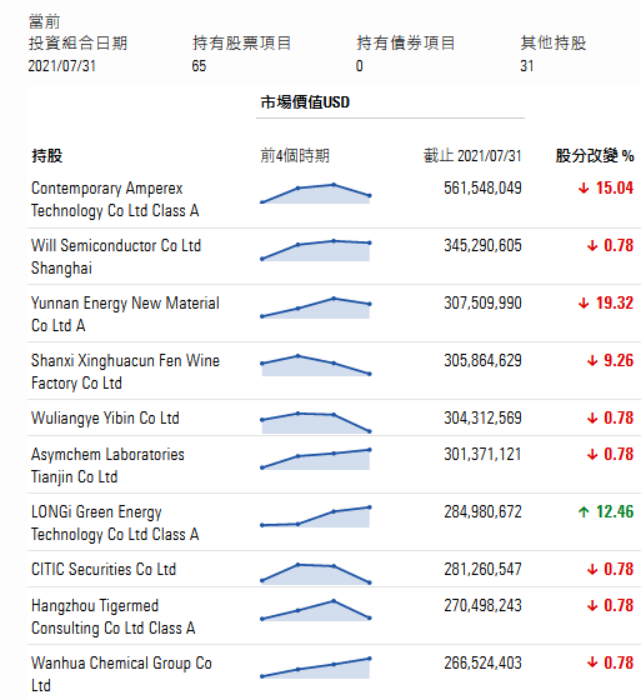

与此同时,部分海外中国股票基金也出现较大幅度回撤,昔日全球规模最大的中国股票基金——瑞银(卢森堡)中国精选股票基金,因今年来收益回撤逾20%,失去了“一哥”的宝座。最新数据显示,该基金目前规模为104亿美元,而安联神州A股基金规模为123亿美元。

据晨星官网数据显示,瑞银(卢森堡)中国精选股票基金7月份重仓持有腾讯控股、贵州茅台、阿里巴巴、中国平安H股等,其中腾讯控股持仓市值达到11.2亿美元,为其第一大重仓股,贵州茅台持仓市值达7.7亿美元。

7月份,瑞银(卢森堡)中国精选股票基金对其持仓未做大变动,只是小幅增持了香港交易所。

而目前的全球规模最大的中国股票基金——安联神州A股基金7月份对其持仓作了较大变动,其第一大重仓股宁德时代被其减持15.04%,恩捷股份、韦尔股份、山西汾酒等也在其减持名单中,隆基股份则获其增持12.46%。

值得一提的是,在消费股回调的过程中,外资机构调研热情并未因此减弱。数据显示,下半年以来,爱美客、恰恰食品、长春高新、涪陵榨菜、三只松鼠、东鹏饮料等多只消费股获机构扎堆调研,其中不乏有高盛集团、摩根士丹利、富达国际等外资巨头等身影。

瑞银资管基金经理罗迪曾表示,目前对资产配置态度偏谨慎,因为下行压力比较明显,波动也在抬升,在整体增长偏弱的环境下,科技类等偏成长风格会有所增长,同时对新能源、石油有色保持兴趣。另外采用偏保守和偏防御性的资产配置,来平衡整个组合风格。

8月消费增速低于预期

国家统计局15日公布的数据显示,8月社会消费品零售总额同比增长2.5%,大幅低于市场预期,2019~2021两年复合增速仅为1.5%,消费受疫情影响拖累较大。

多数机构认为,8月消费数据增速显著回落与疫情零星爆发有关。浙商证券指出,南京疫情传播范围较广,各地“限制流动”和“限制聚集”措施显著升级,除了本地消费受到影响之外,商务出行、文化旅游等跨区域消费也受到明显抑制,航班出行量显著回落。

与此同时,全球范围的“缺芯”影响下,汽车产销量也出现明显下降,中汽协数据显示,8月中国汽车产量同比-18.7%,前值-15.5%。近期被誉为全球“半导体封测重镇”的马来西亚疫情反弹,汽车芯片供应再度告急,丰田、大众、福特、日产等多家汽车巨头已宣布减产。除了汽车之外,“缺芯”已蔓延至通讯器材、家电行业,8月安卓手机出货量有所下降,部分小家电产量也受到微控制芯片短缺影响有所回落。

此外,房地产销售数据回落,地产后周期消费热度有所回落。浙商证券认为,建筑装潢、家电、家具等地产后周期消费增速7月开始有所回落,8月下行更为明显,受下半年以来地产调控政策升级影响较大。8月份30中大城市商品房成交面积同比回落幅度超过20%,13个重点城市二手房住宅成交量同比回落30%以上,楼市热度显著下降。

受消费增速回落影响,9月15日,消费股再现普跌局面,食品饮料、旅游酒店、建材、家电等板块跌幅明显,其中,贵州茅台再次跌至1600元附近,美的集团、海螺水泥、东方雨虹等跌幅也较大。

不过,从目前的预测数据来看,机构对9月消费回暖充满信心。招商证券预计,国内经济不利因素仍是国内本土病例的再度反弹,这将对消费、外贸数据继续造成负面影响。但煤炭产量回升有助于降低PPI同比上行压力,高频数据显示国内经济形势边际改善,社融增速也有望在9月触底反弹。9月国内经济数据结束7、8两月弱势可能性较高,在外需、制造业投资以及高技术产业的拉动下,国内经济将进入下半年的传统旺季时段,经济指标增速有望回升。

大消费能否王者归来?

今年年初,关于消费股“泡沫”的讨论甚嚣尘上,部分消费龙头股自春节以来出现明显回撤,期间虽有部分个股出现急剧反弹,但进入下半年后,基本上回落至了前期低位,有的消费板块股票甚至创下调整新低。

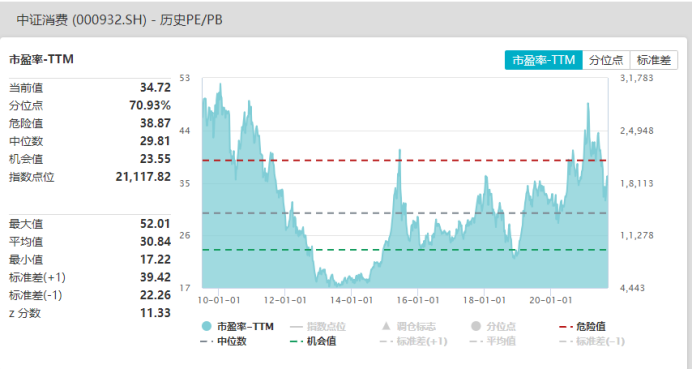

那么,目前消费板块指数已经回调到哪个区间了?据Wind数据显示,目前中证消费指数市盈率为34.72倍,总体还处于偏高区间,但已在向均值30.84倍靠拢。

值得一提的是,自中证消费指数发布以来,该指数最大回撤幅度为42.66%,今年来该指数自高位以来已经回撤了34.33%。

2021年以来,消费增速迟迟未修复到疫情前水平,低于市场预期,在一定程度上影响了消费股的走势。开源证券认为,居民消费意愿不足,导致消费支出增速持续弱于收入增速,是拖累消费修复的重要原因。一方面受疫情环境下,消费偏谨慎的影响;另一方面,也受到疫情后,收入分配差距扩大,居民杠杆率进一步走高等影响。

开源证券表示,今年年中以来,伴随地产、出口动能弱化,经济下行压力增大,促销费政策发力的必要性在不断上升。历轮促消费政策的历史回溯来看,过往周期,政策发力点多集中在汽车、家电、服务等消费领域。值得注意的是,“共同富裕”的大背景下,2021年以来,农村消费相关政策频繁出台,或成为未来一段时期相应政策的重要看点。

国泰君安认为,消费有明显的季节性,其中三四季度是旺季,与居民收入季节性以及三四季度假期旺季有关。疫情和收入分化是制约2021年消费修复的重要因素,疫情缓解叠加收入改善,未来消费将缓步修复,大众、必选消费将有更好表现。

中原证券指出,消费核心资产的跌幅已经较大,对于投资逻辑仍然坚实的股票,投资底部正在形成。四季度是消费旺季,在往年也是触发消费行情的重要节点。如果四季度内需数据有所改善,消费季将会成为触发二级市场行情的因素。

三大炒股神器免费领取!数量有限,先到先得>>

![[房企图鉴]中海地产:上半年净利率20% 销售额2072亿元](https://n.sinaimg.cn/finance/transform/117/w550h367/20210918/f980-72084d248240f43a59822efb791437fd.jpg)

![[中国好公司]安克创新:内重研发直击消费痛点 外重渠道开拓国内营收翻三倍](https://n.sinaimg.cn/finance/transform/776/w550h226/20210918/d797-8e744b11e4b9abad1a723db741ec7484.png)