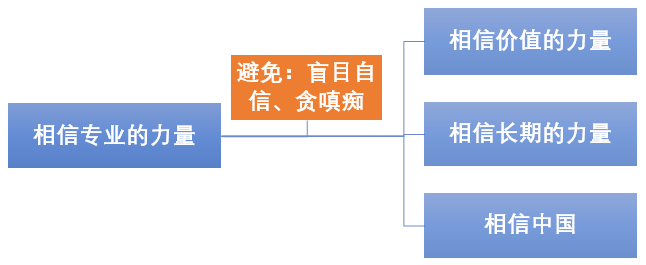

基金投资,对于绝大多数人而言,不是天生就会的,也不太可能轻易掌握。只有在“相信专业的力量”的大前提下,相信价值的力量、相信长期的力量和相信中国;

同时要避免被自己的盲目自信和贪嗔痴所迷惑和左右,保持对自己感知和情绪的觉察。只有这样,才可能做好基金投资,获得长久的优秀业绩。

相信专业的力量

芒格所说:“有些情况下,你不得不承认自己对某些事情缺乏认识,此时最好的方法就是相信专业人士。”只有永葆对专业的敬畏之心,才能最大程度避免滑向无知冒进的深渊。

闻道有先后,术业有专攻,这是难以改变的客观规律。投资看似很简单,但其实是很高深的,有很高的门槛。无论是比尔·盖茨,还是扎克·伯格,甚至芒格,都委托专业机构为自己投资;同样,社保和保险公司,也同样会委托基金等专业投资机构为自己理财投资。

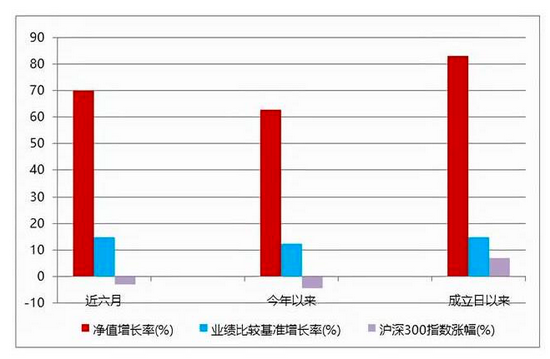

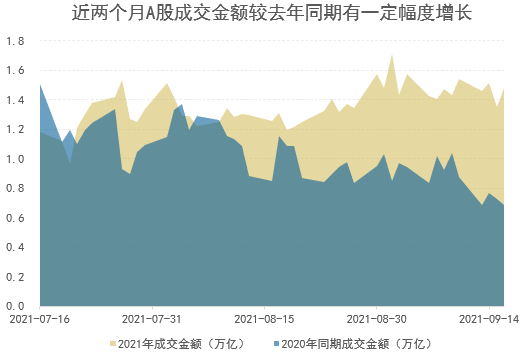

但在我国,“基金挣钱,而基民不挣钱”的现象相对比较普遍,根源之一就在于很多投资者对专业的力量缺乏敬畏之心,甚至排斥专业意见,仅凭自身的感觉追涨杀跌,最终为博取眼前的蝇头小利而失去了中长期的大收益。

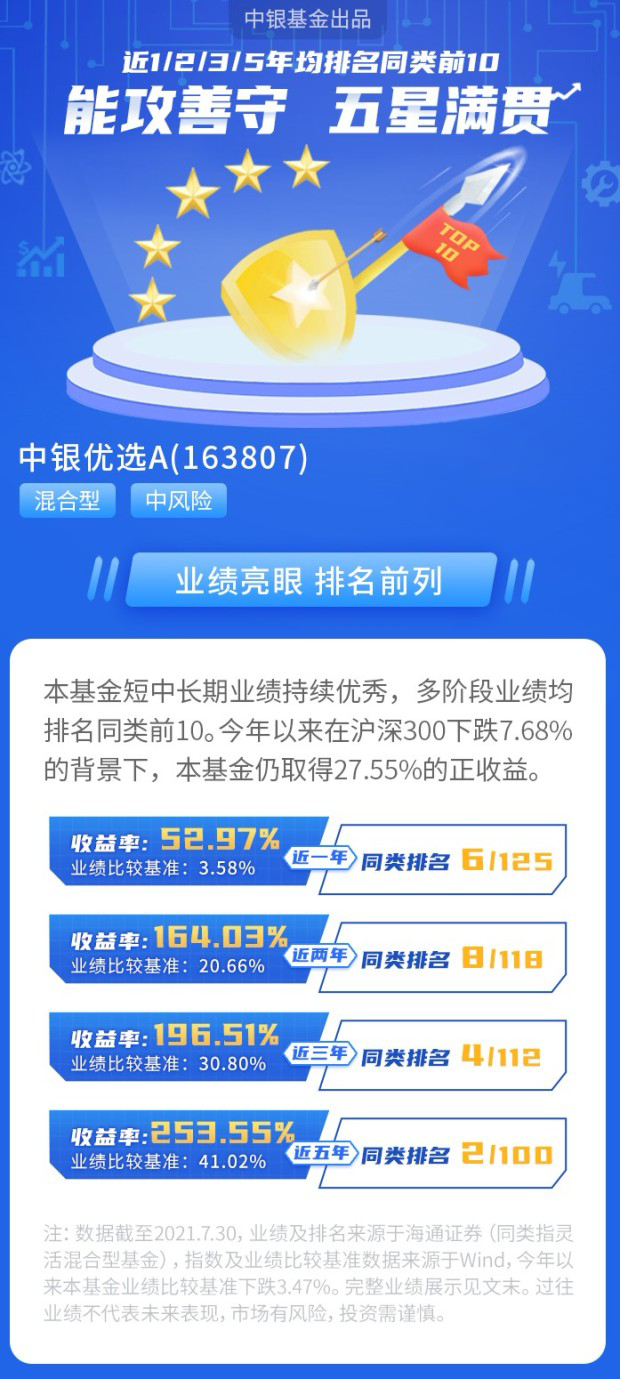

诚然,人不可能不犯错,专业人士也不能保证每次表现出彩。但从实践来看,相比非专业人士而言,专业人士更能把握专业的特点与规律,能站在更高的角度看待问题并应对问题,更具备专业的职业精神与职业操守。

“相信专业力量”的对立面,就是盲目自信,过高的估计自己。特别是在自己投资业绩偶尔超过专业人士之后,更是如此。但把时间拉长来看,一定是专业的力量占据优势。事实上,从中长期来看,基金的平均业绩也要远好于散户。

相信价值的力量

股票是企业所有权的一部分。优秀公司的价值会随着GDP增长不断成长,作为部分所有者,股票的价值也会随着公司价值的增长而增长。要投资成功,就要着眼于公司的价值本身,去跟踪价值的创造和成长。因此,价值投资不是击鼓传花的游戏,不是投资者之间的零和游戏,不是从同伴手中赚钱,而是通过企业持续不断创造价值来获取收益。

很多时候,股票价格会和股票价值发生偏离,甚至幅度还很大,持续的时间很长。但我们要相信,价值终究会回归,真正的价值一定不会被尘埃掩盖其耀眼的光芒。当然,我们在投资入场的时候,也必须要预留很大的回旋空间,这就是我们常说的安全边际。如果你有足够的安全边际,即使面临意料之外的情况,也不至于损失太多。

相信长期的力量

价值的创造、成长和回归需要一定的时间,因此价值投资的本质自然而然就会导向中长期投资。同样,风险的短期波动性会随着时间的推移逐步被市场理解和消化,因此长期持有会降低投资的不确定性。同时,复利的力量也需要较长的时间才能发挥更好的威力,而投资成本也会随着时间的延长而分摊降低。

人们常说,“一年一倍易,但三年一倍难”。原因就在于,在短期内我们可以赌市场的风格和偏好,从而在短期内可能收获随机的高收益,但要稳定的持续的每三年挣一倍,却很不容易。这个市场,能真正盈利的人,基本都是长线投资者,而这也恰恰是最适合个人投资者的生存方式。

相信中国

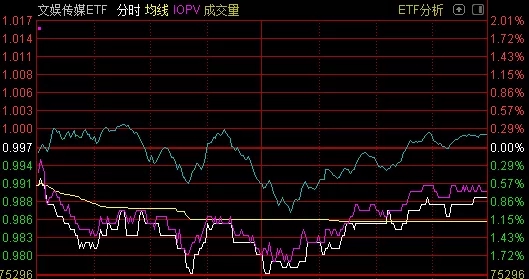

巴菲特的巨大成功就在于他对世界和美国的发展抱有长期乐观的心态,认为美国股市中长期也会相应地昂扬向上。要取得好的业绩,我们同样要对中国的发展充满信心。在经济增速中长期保持较高水平、改革开放力度加大和人民币升值的背景下,国内机构投资者的长线资金也将进一步增加,广大居民的财富也将从以房地产为主转向资本市场,而外资也一直持续流入。

据普遍预计,中国GDP总量可能在2028—2030年超过美国,成为全球第一大经济体。在这些大背景下,我国资本市场存在较好的中长期投资机会。选择基金,委托专业人士参与投资,就有可能分享我国经济和社会发展的丰硕成果。

在坚持以上“四个相信”的前提下,我们还需要加强对自我的认知,搞清楚自己的投资能力和风险承受能力,知道自己的能力圈和边界,挑选适合自己的好基长期相伴。

风险提示:以上内容在任何情况下均不构成投资建议。投资者须仔细阅读基金的《基金合同》《招募说明书》等法律文件及公告,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。基金管理人以诚实信用、勤勉尽责原则管理基金资产,但不保证基金一定盈利和最低收益。基金有风险投资须谨慎。