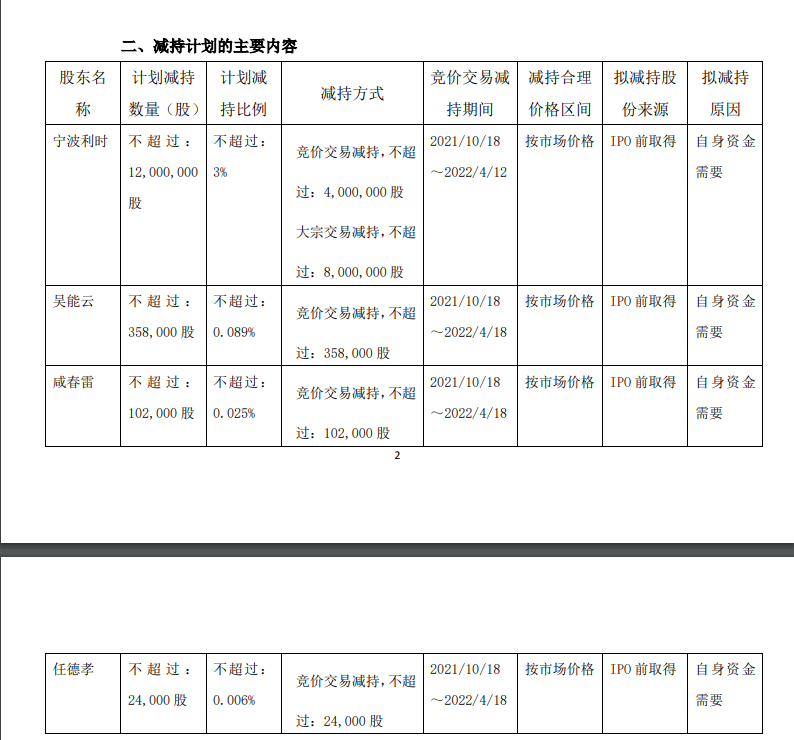

见习记者 格林

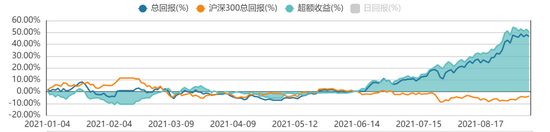

来自三方数据库的信息显示,国内量化巨头九坤投资在海外发行的美元基金,今年业绩爆表。截至7月底,这只名为 “Ubiquant Asia Pacific Quantitative Hedge Fund USD(九坤亚太量化对冲基金美元)”的基金,截至2021年7月底,收益为49.82%,位居该机构收取的全球同策略基金榜首,在相对价值大策略类别中领先第二名近25个百分点。

各个机构对对冲基金的分类不同。好买基金研究中心总监介绍,如果是广义上的相对价值策略,国内的市场中性策略一定程度上也可归于这个大类。

九坤投资在关于该产品的介绍中写道:这只基金设立于2016年2月。主要投资于多个亚太市场股票。基金试图通过不同的市场中性策略来达成目标。据此判断,九坤的这只美元基金可看做一只市场中性策略基金。

在曾令华看来,整体来看,市场中性策略最后的收益均可归结为以下几点,首先是阿尔法部分的多头超额收益,二是股指期货的对冲成本,三是净敞口的暴露。在他看来,今年中国的市场中性策略比较好做,对冲成本低,涨得是小票,市场没有一致预期,有利于掘取阿尔法。换言之,如果基金的投资范围包括中国市场,可能得益于天时、地利。

目前这只基金的规模为3.22亿美元。从2019年5月底到2021年的8月底,规模从1700万美元涨到了3.22亿美元,增加了近18倍。

机构提供的关于该基金的规模材料

而有机构认为,这类策略有望继续享受良好的策略环境。

例如,格上财富指出,国内股票中性策略依然预期会有正向的获利水平。

格上财富指出,从成交额和个股振幅来看,近期市场交投处于比较活跃的位置,所以比较有望赚取超额。近期近月对冲成本处于低位,但可以观察到对冲成本上升,可能是市场对于中性策略产品需求增加导致,但总的来说,策略环境还比较友好。

格上财富认为,目前来说,市场的热点不断切换,对于量化策略来说更有望选择到阶段性有机会的个股,目前管理人盈利能力体现在风格上,策略管理人的选股能力很重要。在当前对冲成本处于中低位的背景下,近期策略的赚钱效应有望延续。

击败众多巨头

如果单论今年前7个月的业绩,九坤旗下这只产品击败了众多外资巨头。例如,贝莱德旗下的BSF Americas Diversified Equity Absolute Return Fund,今年前7个月收益11.67%。 量化巨头马歇尔韦氏和伦敦另一家机构Lumyna Investments合作的基金Marshall Wace TOPS UCITS Fund,今年前7个月收益约10.51。先锋领航旗下的Vanguard Market Neutral Fund Institutional class,今年前7个月收益9.43%。这些巨头短期收益均不敌九坤旗下美元基金。当然,这些基金投资的范围和九坤投资不同,不完全具有可比性。7个月的业绩说服力也比较有限。

但是,九坤的这只美元产品今年业绩爆发,可能说明,量化投资已成全球竞技的平台。中国机构在积极出海,而且短期来看,部分机构已暂露头角。此外,海外巨头积极也在参与中国市场掘金。

随着中国市场的赚钱效应越来越为海外投资者重视,他们不仅来设立私募基金,而且也在离岸通过发行离岸产品的方式参与中国市场,成为中国投资的海外代言人。部分机构的产品受到了资金的拥护。记者发现,桥水和Two Sigma都在离岸发行了中国基金,满足海外客户参与中国市场的需求。

量化投资大爆发

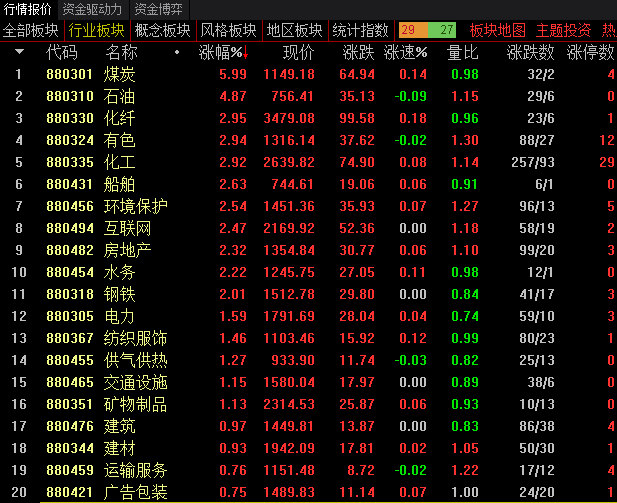

量化投资最近处于风口浪尖。

证监会主席易会满9月6日在第60届WFE年会开幕式上致辞时指出,在成熟市场,量化交易、高频交易比较普遍,在增强市场流动性、提升定价效率的同时,也容易引发交易趋同、波动加剧、有违市场公平等问题。最近几年,中国市场的量化交易发展较快。

为何2021年量化基金表现如此亮眼?中信证券这样解释,对比2020年持续“抱团”的行情,2021年市场的结构性机会轮动和扩散,相对有利于量化策略的表现。而量化私募经过连续三年的积累,叠加今年指数增强策略的大爆发,吸引了大量私募。尤其是知名的量化私募,被资金大力追捧,一批私募晋级为百亿私募,有的规模一度突破千亿元。为控制规模,不少量化私募纷纷封盘。

而来自私募排排网数据的显示,截至8月底,百亿量化私募数量已经达到20家,共完成1930只私募新产品的备案,在百亿私募新发产品中已经占据半壁江山。其中,灵均投资、九坤投资、明汯投资、宁波幻方量化、启林投资、衍复投资、诚奇资产等年内新发产品数量均在100只以上。

全球十大对冲基金量化基金占8席

中国量化私募空间大

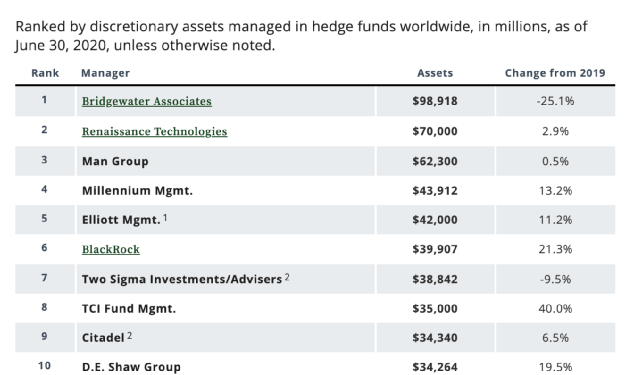

根据美国投资杂志“养老金与投资”基于去年6月底的数据做出的统计,目前全球前十大对冲基金中,有8家为量化投资机构。剩余两家,TCI基金管理策略是基本面研究驱动的,而Elliott 管理则是股东积极行动主义的。这类策略通过大额买入,成为公司的重要股票,积极参与公司治理等方式来获取收益。除此之外,全球前十大对冲基金中都为量化投资机构,分别是桥水基金、文艺复兴科技,英仕曼,千禧年管理,贝莱德旗下的另类投资机构,Two Sigma,城堡基金,德劭集团等。

也有机构认为,未来中国私募证券投资行业的版图会与之类似。这样来看,量化私募还有广阔的空间。