今年以来离职基金经理增加23%创近6年同期新高

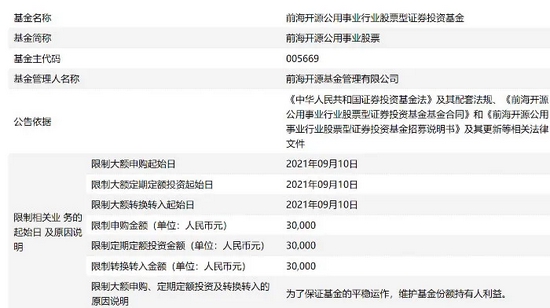

中国基金报记者 张燕北

铁打的基金公司,流水的基金经理。在股市行情大起大落,市场风格大转换的背景下,今年的基金经理离职潮比以往来得“汹涌”一些。截至目前年内离任基金经理超220位,创近六年同期新高记录。其中中小型公募人才压力更大,基金经理流失持续加速。

伴随着行业发展步伐加快,公募面临越来越激烈的人才竞争。如何让优秀投研人员有归属感,投入和回报对等,成为全行业需要思考的重要问题。

年内229位基金经理离任

创近6年同期新高

Wind数据显示,截至9月10日,2021年以来,已有来自104家基金公司的229位基金经理离职。对比历史同期来看,今年的基金经理离职数量仅次于2015年,处于历史第二高位水平。

2015年同期,共有247位基金经理离职。在当年的公奔私大潮中,全年奔私公募基金经理接近250位。而在2016年至2019年同期,离任基金经理数量分别为111人、120人、124人、166人。

即使在基金经理变更异常频繁的2020年,同期也仅有186位基金经理离职,涉及90家基金公司。对比来看,今年以来离任基金经理数量同比增加了23.12%,近几年行业人才流动呈现加速态势。另据数据显示,2020年全年共有257位基金经理离职,涉及106家基金公司,9月尚未过半,今年离职的基金经理数量已达去年全年的近9成。

对此华南一位公募人士表示,离职潮跟行业的迅速扩容有关,在基金数量迅速增加的背景下,基金经理的基数大了,离职的人数也会增加。另外一位基金市场人士表示,公募行业近两年迎来大发展,产品数量暴增,基金经理快速扩容后市场出现大幅波动,基于各种因素,包括个人更好发展、优胜劣汰等,离职数量上升是自然结果。

华南一位基金公司人事部人士表示,对于基金经理而言,离职也并非都是主动所为,不少基金经理的离任或受业绩考核等因素的影响。今年以来趋于极致的结构性行情对基金经理形成考验,尤其下半年持续波动的市场和板块轮动的加快更是拉大主动权益基金的业绩差距,部分基金经理“踩点”失误导致业绩垫底。随着公募行业竞争日趋激烈,基金经理优胜劣汰将成为常态。

不过,也有业内人士认为,离职人数看起来较多,主要是由于基数的增加。好买基金研究中心总监曾令华直言,今年虽然是创新高,但是比较上增加幅度不大。

曾令华分析称,“从近三年的同期来看,2019年1-9月基金经理离任165位,占当时2076位基金经理的7.95%。同期2020年,离任185位基金经理,占2305位基金经理总数的8.03%,今年到目前225位基金经理离任,占2613位总数的8.61%。可以看到是占比是略有提升,但总体是稳定的。至于人数看起来比较多,主要还是基数也比较大。”

短期和长期激励相结合

让优秀投研人员有归属感

“留住核心人才”是公募行业老生常谈的问题。公募面临越来越激烈的人才竞争,该如何应对?

曾令华表示,基金管理行业是打工“塔尖”。让优秀投研人员有归属感,投入和回报对等,才能够更好地保持团队人员稳定。

“为留住人才,目前主流做法是短期激励和长期激励相结合,短期激励是指奖金,长期激励是指员工持股计划等。”另一位业内人士表示,随着越来越多基金公司推行员工持股计划,明星基金经理升任公司高管已成为基金行业的新浪潮。继张坤、刘彦春之后,明星基金经理萧楠近期也被提拔为公司副总经理,成为“绩优则仕”的最新案例。

一位大型券商基金评价中心主任表示,基金公司开始注重内部人才的培养,这两年,通过事业部、股权激励等手段凝聚了一部分核心人才,部分人才甚至从私募流向公募。但是,多数公司基金经理培养机制仍有待完善。该基金评价中心主任说道,具备培养机制和环境的大型基金公司应更加注重内部人才的培养,“老人带新人”,避免青黄不接现象的出现。

同泰基金投资总监杨喆介绍道,为巩固投研实力、提高投研人员获得感,公司投研团队形成了良好、轻松的氛围,基金经理持续地带动研究员进行课题研究,形成投资研究成果分享给整个团队,提高整体的投研水平。个人拓宽了视野,提升了能力,使得公司的投研团队能够快速地进入公募基金行业参与竞争,缩短与优秀公司的差距。

事实上,在引进培养高层次国际化专业人才,提升人才队伍稳定性,建立长期正向高效的激励约束机制等方面,目前仍存在部分难点和障碍。上述业内人士直言,“长期正向的激励通常与股权挂钩,因此难点和障碍往往在于股东能否理解和支持,以及是否有意愿落实到位。”

同泰基金总经理马俊生指出,要培养并留住优秀人才首先,需要保持投研理念的统一。必须坚持基本面研究为核心驱动力、坚持纪律性长期投资理念。其次是决策过程的统一,即基金经理和研究员基于更深入透彻的研究做决策,理解底层逻辑,然后按照一致的框架产出报告。

超400位新人走马上任,基金经理新聘人数再迎“小高潮”

中国基金报记者 陆慧婧

公募基金行业在迈向23.5万亿的过程中,作为行业的中流砥柱,基金经理队伍也在不断地“吐旧纳新”。

Wind数据显示,截止9月11日,今年以来全行业共有442位新人走上基金经理岗位,相比去年同期增加了30%,嘉实、鹏华、安信、广发、华宝等7家基金公司今年新聘基金经理数量都超过10个之多。

从上述新任基金经理接管的基金来看,今年基金经理“走马上任”呈现出以下几类特点:一是从成立门槛较低的发起式基金做起,逐渐积累过往业绩记录;二是与老基金经理合管,采取以老带新的模式;三是接手公司内部部分规模较小且业绩记录一般的基金,以期通过未来业绩带动基金规模增长。

今年以来新任基金经理人数已超400位

公募基金只数突破8000只,远超沪深两市上市公司家数,对于投研人员的需求也在持续提升。

据Wind数据统计,截止9月11日,今年以来新任基金经理共有442人之多,去年同期新上任基金经理数量仅为339人,同比增幅超过30%。

大型基金公司由于产品数量较多,人才的需求也相对较大,嘉实、鹏华、广发、华夏、南方等多家头部基金公司今年以来新任基金经理超过10人之多。

以嘉实基金为例,今年以来新任基金经理人数多达15人,暂列基金公司榜首,无论是指数、固收还是权益条线的基金经理都在扩容。从新任基金经理的过往从业背景来看,既有内部自主培养,也有同业跳槽的案例,例如,今年5月起任嘉实先进制造股票基金基金经理的刘杰,他自2006年起就加入嘉实基金,,历任研究部分析师、机构投资部投资经理,直到今年开始接手公募基金。除此之外,嘉实也从招入不少同业优秀基金经理,目前担任嘉实医疗保健、嘉实医药健康、嘉实创新先锋三只基金基金经理的郝淼,原先是宝盈医疗健康沪港深股票的基金经理,另外两位新任基金经理——郑伟彬、余红,之前曾在中邮基金任职。

在一位基金公司人士看来,“基金经理的新老更迭其实一直都在发生。由于公募基金行业的蓬勃发展,每年都有大量的新鲜血液涌入投研岗位,成为基金经理的储备资源,而成熟基金经理的产品增聘和新产品发售,会为新手提供掌管产品的机会。这对行业来说,也是是人才培养和储备机制运作良好的表现。”

也有北京基金公司人士表示,新人不断涌现,也是行业头部化的自然结果。“部分基金具有完备投研体系、人员储备,强品牌和渠道,有能力持续推出新人。”

好买基金研究中心总监曾令华则称,尽管新手上任管基金的人数变多,但目前来看,全行业基金经理总的管理时间是在增长,平均管理年限并未下降。

在同泰基金投资总监杨喆看来,今年的市场风格转换,抱团股逐渐瓦解,市场热情主要集中在中小盘的成长企业,对大资金量的基金并不是特别友好。管理规模较大的基金经理,在股票交易时会产生一定的冲击成本,因此很难获取短期行业轮动的收益;同时,较大的资金量受流动性限制,在参与市值较小公司的投资机会时也存在一定的束缚。于此同时,市场中也有一批基金经理正处于快速成长阶段,尤其在抱团股瓦解的情况下,市场或许会更青睐管理规模适中的中生代基金经理。在目前的市场环境下,同泰公司会提供更多的机会,持续助力研究员提高能力圈,逐步成长为基金经理助理、基金经理。通过人才梯队建设,已经形成了以基金经理为主、研究员为辅的人员结构;一些有经验的研究员加入公司以后,经过严格的内部培养机制,会持续有优选的研究员成长为基金经理。

顶流基金“增聘”、接管迷你基金等现象同时发生

今年以来,一些新的现象也为业内关注,一方面是部分“顶流”基金经理独自管理多年的明星基金开始增聘基金经理合管,例如,交银施罗德基金经理杨浩管理的交银施罗德新生活力和交银施罗德内核驱动分别增聘田彧龙和封晴为基金经理,共同管理旗下基金;另一方面则是,基金公司分配“顶流”基金经理接管“迷你基金”,希望通过基金经理的投资能力将一些濒临清盘线的基金“救活”,例如诺安基金蔡嵩松今年5月22日接管了诺安创新驱动基金,该基金今年二季度末规模仅有6314万元,华安基金刘畅畅今年8月10接管的华安安华基金二季度末规模不足2000万元。

“基金经理的历史业绩,对公募基金产品的销售有较高的影响力,缺乏历史业绩的新生代基金经理,也难获得市场的认可。“顶流”与新生代基金经理共同管理,是为这些新生代基金经理提供实操机会、积累历史业绩及市场认知度的有效途径。”上海一位基金经理如此评价。

也有北京基金经理表示,目前基金经理“新老搭配”对基金投资管理的影响不好判断。“搭配的模式可能是分仓,也可能是共同决策,是否有正向贡献,需要基于内部数据分析。”

也有业内人士指出,今年市场的波动加大,投资机会层出不穷,新老搭配在稳定组合已有特点和特征的基础上能够更有效捕捉新的投资机会,有助于收益率的提升。

除此之外,公募基金投研体系整体维持“有上有下”的机制,基金经理转岗“回炉”做研究员今年也有新的案例。

8月10日,北信瑞丰现金添利发布调整基金经理的公告,董鎏洋卸任基金经理一职,继续从事公司研究相关工作。

也是在8月10日,鑫元基金发布《鑫元安硕两年定期开放债券型证券投资基金基金经理变更的公告》,公告显示,原基金经理王海燕因岗位调整离任,之后将转任研究员工作,另一位基金经理郭卉未来将独立管理该基金。事实上,今年4月起,因公司业务调整,王海燕已陆续卸任多只基金的基金经理,之后开始卸任公司固收总监一职,直至近期开始转任研究员。

在一位基金公司人士看来,通常从研究员到行业专家,再到基金经理,是一条相对主流的投研人才职业发展路径。但是,每个人的能力禀赋其实存在差异,研究和投资也有差异,并不是每个擅长研究的人就必然擅长投资。

好买基金研究中心总监曾令华认为,基金经理转任研究员过往也曾出现,在他看来,“能上能下”的机制是不错的,同时也应当让优秀研究员拿的工资和奖金与基金经理相媲美。

“部分基金经理转任研究员,一定是经过了对自身能力禀赋的审慎评估,选择了最适合自己的道路。”上海一位基金经理表示。