编辑:朱益民

近日,交银施罗德明星基金经理杨浩管理的两只产品——交银新生活力、交银内核驱动——同时发布公告称,将增聘基金经理。

其中,交银新生活力增聘田彧龙,交银内核驱动增聘封晴,二人分别与杨浩共同管理上述两只基金。

多方市场信源向21世纪经济报道记者确认,本次两只产品增聘基金经理的原因,或与明星基金经理杨浩疑似患上抑郁症有关。

“目前不知道轻重,不过基金经理患抑郁症不稀奇,是否严重到影响管理产品,暂时需要观望一段时间,毕竟,他的背后有那么大一个研究团队。”有渠道人士称。

截至发稿,本报记者未联系到交银施罗德官方回复。

另一方面,上市公司公告显示,8月20日,杨浩还代表交银施罗德调研了宇瞳光学,或说明其健康状况尚未十分糟糕。

目前,杨浩在管的产品共有3只,分别是:交银定期支付双息平衡、交银新生活力、交银内核驱动。

这3只产品在今年2月净值纷纷创历史新高了之后,便开启了一路下跌模式,管理规模亦受到影响。

尤其是本次增聘基金经理的交银新生活力,其管理规模从2020年12月底的160.92亿,下降到2021年6月底的128.26亿,是杨浩管理的3只产品中,规模下降最快的一只基金。

实际上,由于上述3只基金是同一位基金经理管理,净值走势几乎趋同,在基金产品的中报中,前十大重仓股亦高度相似,都是很明确的大盘风格。

例如上述交银新生活力,中报前十大持仓股分别是:海康威视、芒果超媒、视源股份、顺丰控股、美的集团、中天科技、三环集团、顾家家居、绝味食品、荣盛石化。

这其中,芒果超媒、绝味食品、顺丰控股等股票,自年初以来一路下跌,而它们又都是杨浩愿意长拿的“爱股”,从2020年年初以来,就开始被杨浩重仓。

“尤其是顺丰,一季报出来后,业绩打了市场一个‘措手不及’,连吃两个跌停;半年报数据依旧未改善,股价一直盘旋在低位。对杨浩来说,也许是研究足够深入,对公司有信心,但市场资金不买账,反应在股价上,就是一只趴着。再到基金产品的净值上,基民就不一定有信心了。”有机构人士称。

相关基金的评论下面,亦有基民要求更换基金经理。

也许意在维护基民情绪,于是9月4日,交银新生活力、交银内核驱动同时发布公告称,将增聘基金经理。其中,交银新生活力增聘田彧龙,交银内核驱动增聘封晴。

而增聘的两位共同管理的基金经理,都是比较契合今年市场行情的中小盘、或者说创新风格。

封晴此前管理交银先锋混合,截至2021年6月底,该只基金的规模只有11.98亿元。相较业内的“先锋类”基金来说,业绩表现也较为一般。即使以今年3月的净值低点2.2988元来算,到近期的净值高点2.9285元,增长也不过27.39%。

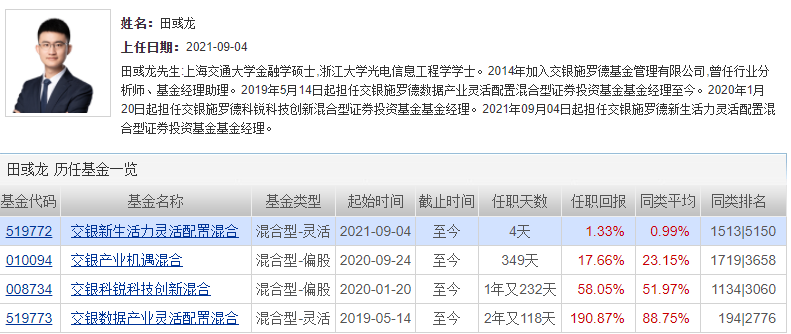

田彧龙在与杨浩共管基金前,同时在管3只基金,分别是:交银产业机遇、交银科锐科技创新、交银数据产业灵活配置,对应的最新管理规模分别是38.87亿、4.93亿、18.49亿。业绩表现同样不算出彩。

以规模最大的交银产业机遇为例,今年3月净值最低点0.9207元、到今年8月的净值最高点1.2291元,区间增长率为33.50%。

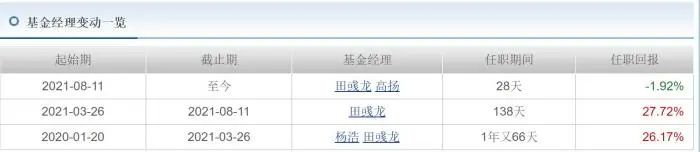

此外,交银科锐科技创新这只产品同样值得注意。早在2020年1月,田彧龙就与杨浩共同管理,随后到2021年3月,杨浩退出;5个月后,该只基金加入新生代基金经理高扬,与田彧龙一起管理。

尽管该只基金的净值呈现逐步上升的态势,但随着基金经理几番变动,起管理规模从最初发行时的9.73亿,在杨浩退出后一度降到4.60亿。

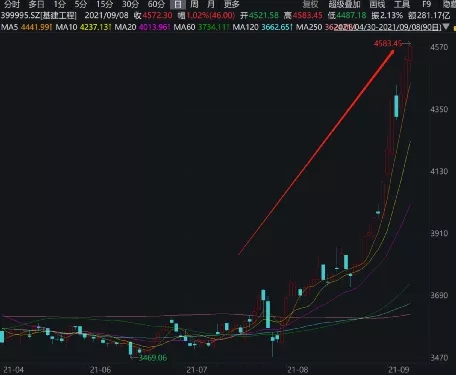

(交银科锐科技创新基金经理变动情况)