财联社(上海,记者 卢丹)讯,受设立北京证券交易所消息刺激,今日A股市场反响热烈。券商、创投、金融科技板块个股应声大涨,在券商板块中,申万宏源、第一创业盘中一度收获涨停,东兴证券、中金公司、东北证券、长江证券等涨幅居前。

券商板块中,第一创业看上去似乎先知先觉,昨日提前上涨,今天则与申万宏源一起充当急先锋,为何是这两家涨势最猛?从多家券商非银团队的研究中可以找到答案。

中信建投非银团队从数量和质量两个维度,分析了券商在新三板的竞争格局。无论持续督导/做市的新三板挂牌公司数量,还是从主办券商的执业质量评价,申万宏源都排行上市券商第一,可从北交所的设立中受益最多。

开源证券非银团队认为,精选层公司或直接登陆北交所上市,同时后续上市公司或由创新层公司产生,中信建投、申万宏源、中泰证券、长江证券在精选层和创新层储备丰富的券商有望直接受益。

券商迎来新一轮业务较量

证监会在阐释建设北京证券交易所的主要思路时表示,要处理好“两个关系”。一是北京证券交易所与沪深交易所、区域性股权市场坚持错位发展与互联互通,发挥好转板上市功能。二是北京证券交易所与新三板现有创新层、基础层坚持统筹协调与制度联动,维护市场结构平衡。

北交所也将以现有的新三板精选层为基础组建,与创新层、基础层一起组成“升级版”新三板。

这将促进券商哪些业务的发展?东兴证券非银首席分析师刘嘉玮表示,北交所设立对券商业务的影响,主要体现精选层转板保荐和新三板做市挂牌方面。北交所成立可能会加快转板和挂牌速度,提高交易活跃度,同时利好券商跟投收益兑现。

中信建投非银团队认为北交所设立有助于拓宽券商展业空间。其中,最直接的业务指向新三板。

该团队从数量和质量两个维度,分析了券商在新三板的竞争格局。新三板储备项目数量丰富的券商,可以从北交所设立中受益最多。

一是券商新三板储备项目排名。

数据显示,当前精选层持续督导家数最多的上市券商分别是中信建投(9家)、申万宏源(6家)和国元证券(4家);创新层+精选层持续督导家数最多的上市券商分别是申万宏源(128家)、长江证券(49家)、东吴证券(47家)和中信建投(43家);创新层+精选层+基础层持续督导家数最多的上市券商分别是申万宏源(609家)、东吴证券(282家)、中泰证券(271家)和长江证券(257家)。

图片来源:中信建投非银研究

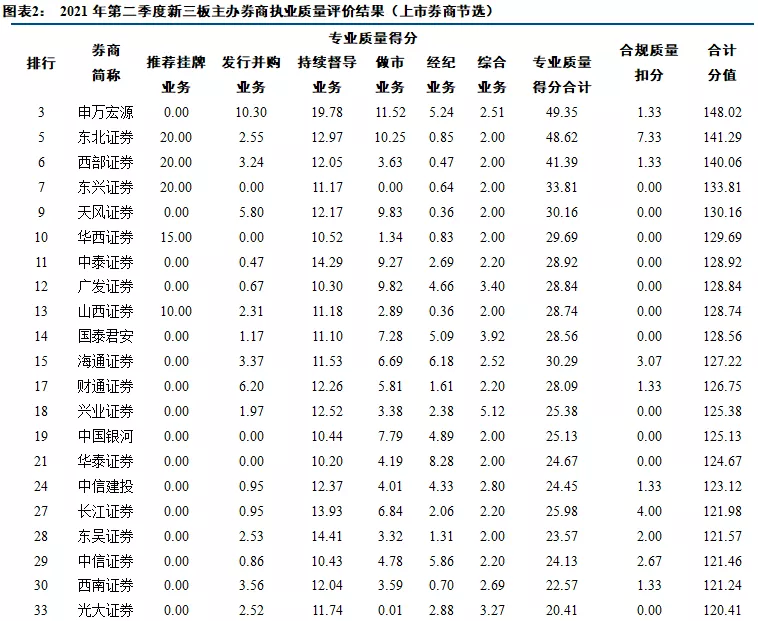

图片来源:中信建投非银研究二看主办券商的执业质量评价。

从各家主办券商的执业质量评价来看,根据全国股转公司发布的《2021年第二季度主办券商执业质量评价结果》,执业质量得分最高的上市券商分别是申万宏源、东北证券、西部证券、东兴证券和天风证券,这些券商普遍在各项细分业务上都获得了较高的专业质量得分,反映出其全面的新三板市场竞争力。头部券商的执业质量得分普遍在第10-30名之间。

图片来源:中信建投非银研究

图片来源:中信建投非银研究开源证券非银团队研究显示,2021年2月以来,新三板精选层转板上市基础性制度建立,新三板公司转板上市进入实操阶段。截至2021年9月2日,精选层挂牌企业总数66家。新三板储备量丰富、业务较强的公司有望直接受益,目前中小券商在新三板业务方面较强,精选层及创新层挂牌家数前三的券商分别为申万宏源(95家)、中信建投(70家)、中泰证券(58家)。

开源证券非银团队认为,精选层公司或直接登陆北交所上市,同时后续上市公司或由创新层公司产生,中信建投、申万宏源、中泰证券、长江证券在精选层和创新层储备丰富有望直接受益。

招商证券非银团队分析,由于过往盈利情况差异巨大,券商对主板业务更为聚焦,对新三板投入有限,部分中小券商在新三板业务上具有一定特色。

经纪、投行、直投等也将明显受益

安信证券非银团队认为,券商对新三板企业的服务体系已经较为成熟,包括推荐挂牌、发行并购、做市、经纪、转板上市保荐与承销等等。北交所设立之后,虽然新三板整体贡献业务相对较小,对于券商收入贡献占比普遍小于1%。但随着监管下一步配套相应支持政策,推动券商整体参与度,将极大激活目前精选层公司的流动性和融资功能。而作为重要金融中介主体的券商,其经纪、投行、直投等多项业务也将明显收益。

对于经纪业务,随着下一步券商将通过加大做市力度,提升北交所挂牌机构的流动性,更好发现中小企业价值,提升对应企业吸引力。将来随着北交所市场流动性提升,做市业务收入有望提升,市场交易量提升也将带动相应经纪业务收入的增长。

对于投行业务,下一步北交所的设立将使得挂牌中小企业获得市场的关注,将有越来越多目前处于创新层的机构谋求北交所IPO,利好券商IPO业务提升。此外,北交所的设立还将推动这些中小企业后续再融资和财务顾问需求的增多,利好于此前具备丰富新三板储备的中小券商。不过,北交所实施注册制,对于负责督导、持续跟踪的券商也提出了更高的要求,具备优秀的价值发现、尽职调查以及发行承销能力的券商将更占据优势。

对于直投业务,此前监管层放开保荐机构直接投资新三板精选层公司的时点限制,新三板保荐也将不受“保荐机构及其控股股东、实际控制人、重要关联方持有发行人股份合计超过7%”的限制,推动保荐机构参与做市、运用子公司直接投资挂牌公司。将来随着北交所制度和市场流动性的提升,也有望为券商的长期股权投资贡献增量业绩。

开源证券非银团队认为,北交所设立目的在于承接新三板目前机制,加大对中小企业融资支持,未来北交所在交易机制和上市发行制度上均有望向上交所和深交所看齐,有望提升直接融资占比,同时带来资本市场扩容,利好证券行业经纪、投行、直投等多项业务。

招商证券非银团队认为,资本市场再迎时代机遇,证券行业有望紧扣金融支持实体、促进中小企业良性发展的时代需要;资产端再迎政策利好,提前孵化专精特新企业有助培育更多优质资产,与财富管理快速发展的负债端向好局面形成呼应。

申万、东吴、长江发声:力争为中小企业发展做出更大贡献

北交所设立的东风,进一步吹动了新三板改革的号角,中国资本市场改革发展又迈出关键一步。

对申万宏源而言,北交所的设立意义尤为重大。申万宏源不仅是国内最早投身新三板市场建设的主办券商之一,而且是目前市场上唯一拥有成建制新三板业务团队的头部券商。

申万宏源介绍,公司高度重视新三板业务的发展,将新三板业务列为公司的战略业务和特色业务,坚定看好新三板市场并坚持投入,逐渐形成了覆盖推荐挂牌、持续督导、发行融资、研究、直投及做市的新三板产业链,拥有市场上最全的投资三板客户群体,包括主流PE、VC、并购基金、产业投资基金、券商资管及直投、公募基金、阳光私募、信托计划、上市公司资源、以及下沉至全国300多家证券营业部的数量庞大的高净值个人投资者等。

做市业务上,申万宏源是2014年8月首批展开做市业务的做市商,截至目前,团队已为累计341家企业提供做市服务,目前存续项目162家。参与首批做市79家,行业排名第一;主办做市39家,行业排名第一。

督导新三板挂牌上,截至目前,申万宏源累计共督导新三板挂牌企业607家,督导企业家数连续9年在新三板市场排名第一;累计推荐挂牌企业800余家,位于新三板行业第一;累计为挂牌企业提供定向发行800余次,发行次数位于新三板行业第一;累计为挂牌企业进行股权融资共339亿元,融资金额位于新三板行业第一。2020年新三板创立精选层,截至目前,完成6单精选层挂牌及发行,募集资金13.42亿元,位居行业前列。

申万宏源表示,将一直坚守和深耕新三板,继续把服务中小企业全生命周期发展、服务国家“专精特新”战略要求,作为投行业务的重要使命,不断完善推荐挂牌、定向发行、并购重组、上市保荐、做市交易、行业研究、财富管理、资产配置等一揽子综合金融服务,力争为中小企业创新发展做出新的更大贡献!

东吴证券介绍,作为新三板市场首批参与者,于2009年3月取得主办券商业务资格,专设“中小企业融资总部”作为扎口管理部门。历经十多年精耕细作,东吴证券始终高度重视新三板业务布局,坚持服务中小企业的使命,多项重要业务排名常年均稳居行业第一方阵。

东吴证券表示,此次设立北京证券交易所是新三板改革的深化延续,站上新的历史起点上,东吴证券将抢抓改革机遇,继续贯彻“坚持根据地、融入长三角、服务中小微”战略,以多年积累的专业优势深入服务好新三板及拟北交所上市企业,为“打造服务创新型中小企业主阵地”贡献力量!

长江证券今日在互动易平台表示,公司在新三板业务上一直在坚守并持续投入,经过多年发展,推荐挂牌、股票发行、持续督导等各项业务指标均位居行业前列,呈现稳健均衡的发展特点。后续公司将继续围绕新三板深化改革、设立北京证券交易所的契机,提高对成长型企业的服务资源有效配置,夯实公司级中小企业综合服务平台,助力中小企业通过资本市场成长发展。

三大炒股神器免费领取!数量有限,先到先得>>