江南时报讯 紫金银行(601860.SH)8月28日发布2021年上半年业绩报告。报告显示,紫金银行上半年实现净利润7.49亿元,季度环比增幅27.05%;资产总额、存款总额、贷款总额稳步增长,资产质量持续改善,支持实体经济成效明显。战略转型促动下,紫金银行二季度业绩明显回暖。

作为全国首家A股上市的省会城市农商行,紫金银行发展备受业界瞩目。2021年紫金银行启动新一轮战略规划,“脱胎换骨”阵痛下营收承压,也孕育出新的动能与生机。从半年报来看,紫金银行上半年在内部机制、金融创新、特色发展呈现全新面貌,未来发展充满空间与想象力。

看数据,发展态势稳中向好

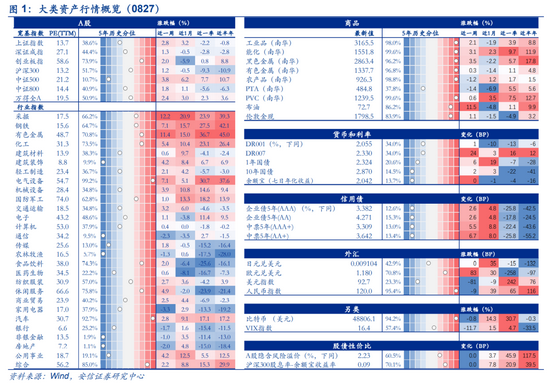

截至报告期末,紫金银行资产总额、存款总额、贷款总额分别达到2279.56亿元、1546.09亿元、1345.35亿元,增幅分别为4.73%、4.34%、11.47%。在江苏农商行系统中,紫金银行存贷规模稳居前列。

综合效益上,报告期内,紫金银行年化资产收益率(ROA)0.67%,年化资本收益率(ROE)9.86%,保持稳中有进态势;基本每股收益0.2元,每股净资产4.18元,市盈率、市净率均高于上市银行平均水平。资产质量方面,报告期末,紫金银行的不良贷款率为1.67%,较年初下降0.01个百分点,资产质量继续提高;拨备覆盖率为218.18%。资本充足率方面,报告期末,紫金银行的资本充足率为15.14%,一级资本充足率为10.03%,核心一级资本充足率为10.03%。

此前6月28日,英国《银行家》(The Banker)杂志公布的“2021年全球银行1000强”榜单中,紫金银行在该榜单中排名第505位。连续6年跻身该榜单,展示了紫金银行较强的竞争能力和良好发展态势。

新战略,打开特色化发展新空间

战略规划考验前瞻力,决定发展路径,重塑商业模式和核心竞争力。2021年紫金银行启动十四五(2021-2025)发展战略规划,迎来特色化、差异化发展崭新机遇期。

从中报表述看,紫金银行新规划承继“坚守定位,回归本源”的指导思想,进一步构建“12345”全新战略脉络:即一个目标:打造成为特色鲜明、服务领先、业绩突出的一流上市农商行,最佳省会城市农商行;两个坚持:坚持服务实体经济;坚持做小、做散;三个发展(发展理念):合规发展、高质量发展、特色发展;四大重点:场景银行、社区银行、财富管理银行、交易银行;五个聚焦(转型关键):聚焦产品、服务创新;聚焦资源重新配置;聚焦模式转换;聚焦重点工作(以十大工程为核心);聚焦理念重塑(以党建引领为方向,以企业文化为动力)。

走过启动之年“上半场”,紫金银行新规划取得成效,全新驱动力正在形成。报告期内,紫金银行“两个坚持”迎来收获,“增户扩面”成果明显。报告期末,紫金银行1000 万元以下小微贷款(含个体工商户)新增建档户数 3.7 万户,新增授信户数0.9万户,新增用信余额 61.1 亿元,新增用信户数 5200 户;城乡居民贷款新增建档户数10.1万户,新增授信户数1万户,新增用信余额 21.3 亿元,新增用信户数6070 户;农户小额信用贷新增建档户数 34.8 万户,新增授信户数 24.9 万户;个人存款结算户(1万元以上)新增2.1万户;三代社保卡发卡41.04万张 ;手机银行客户数新增29.6万户。

与此同时,紫金银行特色发展与产品创新再上新台阶。上半年,首笔票据融资质押业务成功落地,“金陵惠农小额贷”重磅推出,首笔“保e贷”顺利投放,“见贷e贷”进入市场,掀起金融补位营销热潮。

促转型,大零售业务孕育新势能

零售银行业务已成为推动银行业整体收入池增长的主要动力。报告期内,紫金银行积极推动大零售转型工作,重点强化客户经营,通过深耕客户做大资产、营收,实现客户和业务的内循环。

报告期末,紫金银行零售贷款余额360.83亿元,较年初增加63.95亿元,增幅21.54%,显著高于贷款总量增幅。其中,个人消费贷较年初净增30.4亿元,增幅57.45%,个人按揭贷款较年初增加12.19亿元,增幅7.2%。储蓄存款767.70亿元,较年初增加86.52亿元,增幅12.70%。2018年以来,储蓄存款保持着较高增长幅度,平均增幅在15%以上。

大财富管理是零售竞争的“核心赛道”。紫金银行紧密围绕“以客户为中心”的经营理念,搭建“VIP客户-财富客户-私人银行客户”的三级财富体系,形成“网点大堂经理-分支行理财经理-总行私人银行家”的客户分层经营模式,健全零售版块专业分工与统筹相结合的机制,提升零售客群精细化管理能力和财富队伍的综合服务能力。

润“绿色”,ESG体系引领可持续发展

紫金银行在新规划中提出建设绿色银行(E)、责任银行(S)、治理银行(G)各项子战略,将ESG理念作为银行核心价值观贯穿始终。

新发展阶段,发展“含绿量”就是“含金量”。报告期内,紫金银行积极响应国家以绿色信贷支持循环经济发展,发布了全国农商行首份ESG报告,并正式签署采纳联合国《负责任银行原则》,成为国内第十家签署PRB的商业银行,被列入江苏省绿色金融专委会副主任单位,获得“江苏省绿色金融十大杰出机构”荣誉。按照“投向绿色、授信绿色、渠道绿色、服围绕重点产业”导向设立首家绿色支行,积极发挥绿色金融“三大功能、五大支柱”在双碳目标实现中的促进作用。截至报告期末,紫金银行绿色贷款余额89.35亿元,增幅达83%,是各项贷款增速的6.9倍。

惠小微,支持实体经济成效明显

实体经济是金融本源,“三农”“小微”是农商行立业之本。报告期内,紫金银行倾力支持实体经济,存贷规模明显提升。其中贷款余额1345.35亿元,同比上升11.47%;涉农及小微贷款占比53.55%,较年初提升1.17个百分点。

报告显示,紫金银行不断强化南京农村金融市场主力军作用,在服务中小企业方面发挥重要作用,发展的可持续性不断提升。截至报告期末,紫金银行小微企业贷款余额为647.35亿元,其中普惠型小微企业贷款余额为222.77亿元,较年初增加56.94亿元,增速为34.34%,高于全行贷款平均增速22.83个百分点。普惠型小微企业贷款户数为12202户,较年初增加3530户。

报告期内,紫金银行紧跟监管政策导向,加大产品服务创新、优化业务审核流程,聚焦服务实体经济,提升小微企业融资的可获得性。从担保方式看,信用方式贷款余额206.19亿元,较年初增加70.84亿元、增幅52.34%,占比15.33%,高于各项贷款平均增速。其中,制造业信用贷款15.94亿元,较年初增加6.02亿元,占全部制造业贷款的19.55%。

强防控,“1+10+4+N”措施见证担当

责任银行是ESG理念应有之义,也是紫金银行一直以来的文化所向与价值追求。

南京禄口机场突发疫情以来,紫金银行党委认真落实中央、省、市及上级监管部门各项疫情防控决策部署,积极践行社会责任,推出强化疫情防控和业务经营工作“1+10+4+N”措施,即:开展“党员干部先锋行动”、落实十项措施加大金融支持力度、强化四个保障让金融服务不断档、“N”种应对绷紧疫情防控这根弦,潜心让紫金担当成为保障经济社会稳定、护佑人民群众生命健康安全的“坚实屏障”。

疫情影响下,紫金银行为中小微客户提供“线上金融+企业办公”服务,落实“防疫专项贷”及专项服务方案,对防疫相关服务订单金额80%核定授信额度,重大特殊项目最高可按订单金额100%给予信贷支持。对暂时遇到经营困难小微企业,紫金银行不盲目抽贷、断贷、压贷,对满足条件的执行延期还本付息政策,帮助企业渡过难关。

记者了解到,上半年紫金银行股东大会高票通过了一项稳增股价方案,紫金银行董监高基于对未来发展前景的信心和成长价值的认可,决定于5月24日至11月23日增持公司股份。截至目前,该行董事长、行长等高级管理层以自有资金通过上海证券交易所交易系统以集中竞价的方式积极增持公司股份,已完成增持计划的66.90%。值得关注的是,该行第三大股东江苏苏豪投资集团有限公司,在一季度已增持1000万股份的基础上,二季度继续增持6500余万股,持股比例已接近5%,更加彰显大股东对该行价值的认可。

以诚相守,不负所期。2021年,紫金银行已走过10个年头,放眼未来,十四五发展战略规划开启新征程,紫金银行如何展现更“稳”的成绩单、践行更“优”的高质量发展路径,值得我们期待。

标签:; ;银行;紫金银行责编:张东海