国内货币政策能够保持定力,尽可能维持正常状态,维护人民币实际购买力,却难以扭转全球主要央行大放水引发的原材料价格暴涨,输入性通胀压力。相反,还要妥善应对因境内外货币政策分化引发的人民币汇率超调风险。

7月份数据发布后,引发了国内经济超预期下行的担忧。市场有人将其归为宏观政策偏紧。7月份M2、人民币信贷和社会融资规模增速较多回落,似乎更加印证了这种观点。那么,当前货币政策太紧了吗?应对疫情冲击,货币政策能做什么,不能做什么?

美联储货币超级宽松亦非万能

新冠疫情暴发之初,美联储果断采取零利率加无限量宽的超级货币刺激政策,获得了各界高度评价。今年6月份议息会议上,美联储在大幅提高今年通胀和增长预测值的同时,重申提高通胀容忍度,维持货币宽松直至充分就业和物价稳定目标取得实质性进展,确保货币政策持续为经济修复提供强有力的支持。

至今,美联储除略微上调超额准备金利率(IOER)和隔夜逆回购利率各5个基点外,维持了联邦基金利率目标区间不变、每月增持不少于1200亿美元国债和住房抵押贷款支持证券(MBS)不变。今年,美联储的货币宽松更多体现在数量上。

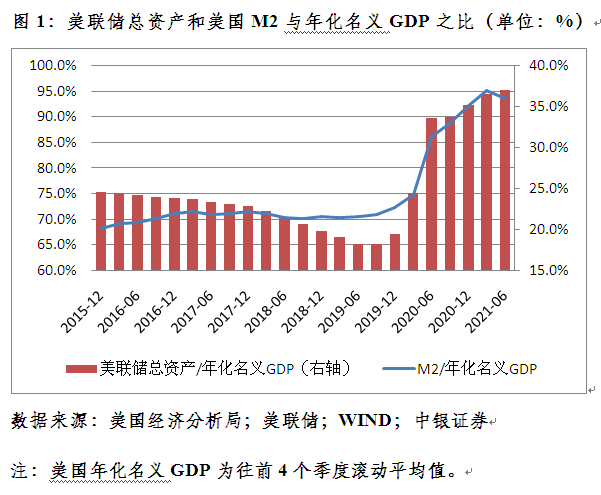

截至二季度末,美联储总资产与年化名义GDP之比为37.0%,较上年底提高4.9个百分点,去年全年上升17.5个百分点;美国M2与年化名义GDP之比为93.5%,较上年底提高1.3个百分点,去年全年上升21.3个百分点(见图1)。截至8月20日,当周美国金融条件指数处于近年来负值区间底部,显示市场流动性十分充裕(见图2)。

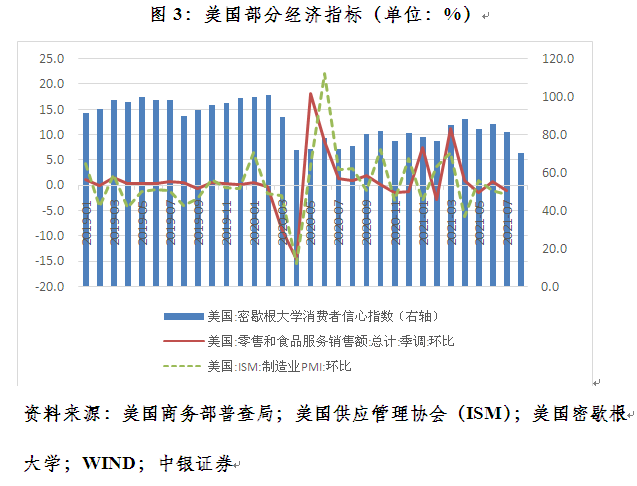

尽管如此,二季度美国经济环比折年率增长6.6%,与8.4%的市场预期相去甚远。近期,美国消费者信心指数、ISM制造业PMI、零售和食品服务销售额等都环比回落(见图3)。美联储和国际货币基金组织对今年美国经济增长7%的预期恐将落空。日前,高盛已将美国三季度经济增长预测值从9%降至5.5%,全年由6.4%降至6%。

但没人将此归咎为美联储货币政策,而是强调德尔塔病毒变异带来的超预期冲击。当地时间8月17日,美联储主席鲍威尔指出,新冠疫情给美国经济带来了永久性的变化,“我们要仔细观察经济如何继续度过疫情,努力理解经济变化的方式及其对政策的影响”。8月27日,他在杰克逊霍尔全球央行年会上表示,美联储可能在年底前开始缩减资产购买,不过加息的可能性依然遥远。

今年以来中国稳健的货币政策略偏宽松

中国央行多次表示,判断货币政策松紧要看市场流动性,而判断流动性松紧又要看资金价格也就是利率变化。其中,判断短期利率走势首先要看政策利率,主要是央行公开市场7天逆回购和MLF利率,而不应过度关注公开市场操作数量和银行体系流动性,因为后者会根据财政、现金等多种临时性因素及市场需求情况灵活调整,其变化不完全反映市场利率走势,也不代表央行政策利率变化趋势。其次,观察市场利率重点要看DR007及其在一段时间内的平均值,而不是个别机构的成交利率或时点利率。

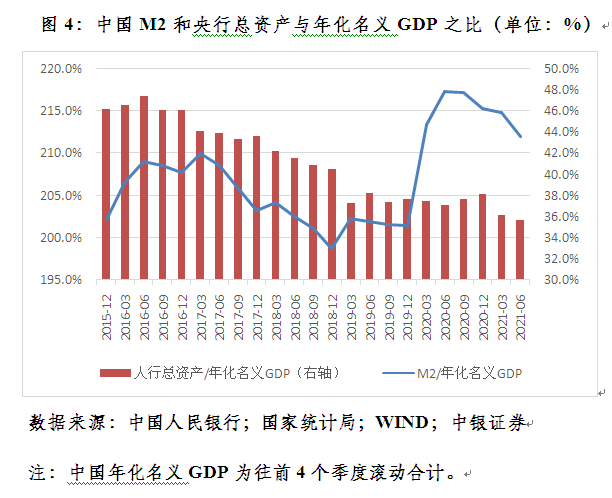

从数量看,今年前7个月,央行资产规模减少7174亿元,主要因为对商业银行债权减少了1.17万亿元,反映央行通过公开市场操作、MLF、TMLF、SLF、PSL等工具净回笼了货币。到6月末,央行总资产与年化名义GDP之比35.7%,较上年底回落2.5个百分点,去年全年上升0.5个百分点;M2与年化名义GDP之比为212.0%,较上年底回落3.3个百分点,去年全年上升13.9个百分点(见图4)。

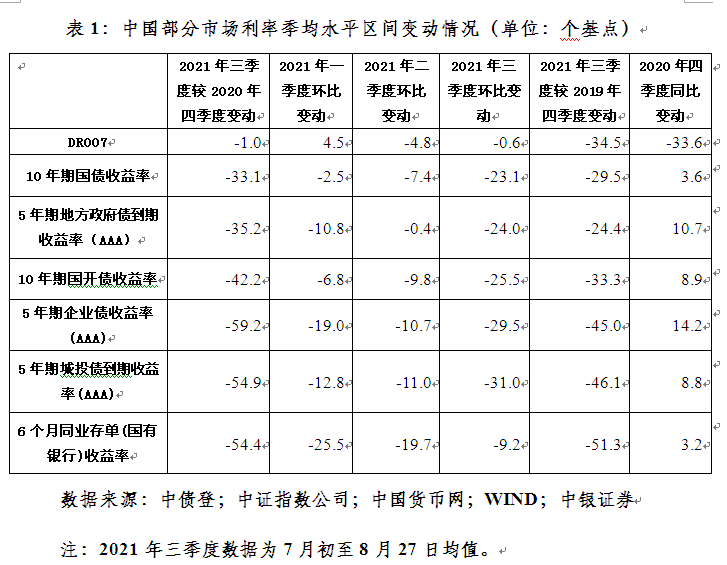

从价格看,过去10个多月,央行公开市场7天逆回购和1年期MLF利率均未做调整,但市场利率自今年二季度起回落。前三季度,季均主要市场利率累计回落1至59个基点,除DR007外基本都是逐季下行。其中,三季度,季均市场利率较2019年底(疫情前夕)低了24至51个基点,而去年底,除DR007外的其他市场利率都高于上年底(见表1)。

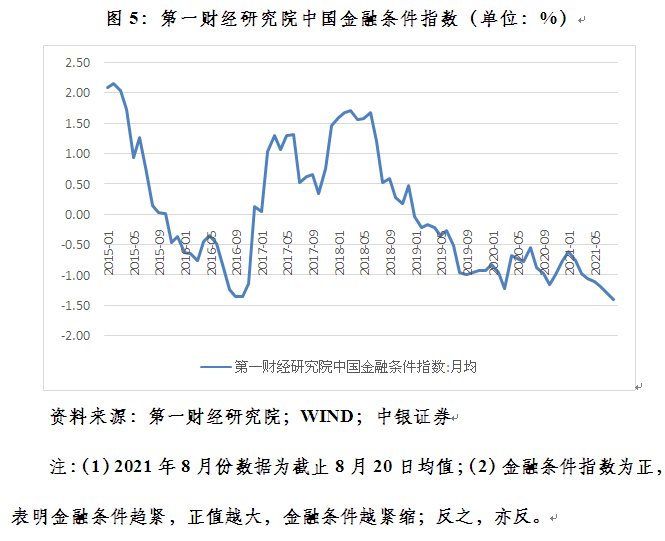

按照前述判定标准,今年稳健的货币政策应该算是略偏宽松,在某种意义上还超过了去年。根据第一财经研究院编制的数据,1月份为月均金融条件指数的年内高点,此后逐月回落。8月份(截至20日),月均金融条件指数为-1.39%,是2015年初以来最大负值(见图5)。这也印证了上述判断。

客观看待M2、人民币贷款和社融增速较快下行

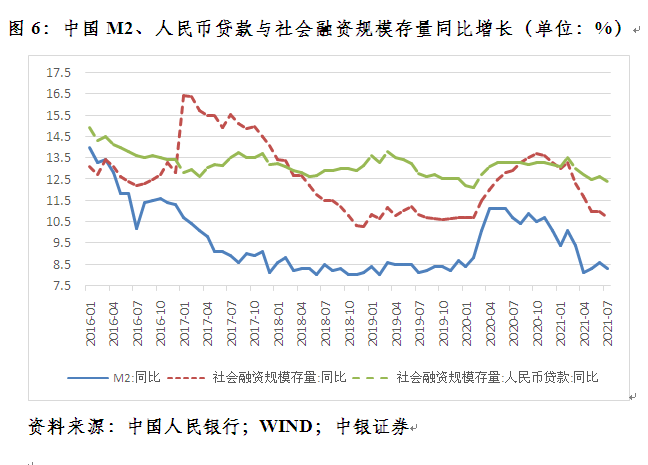

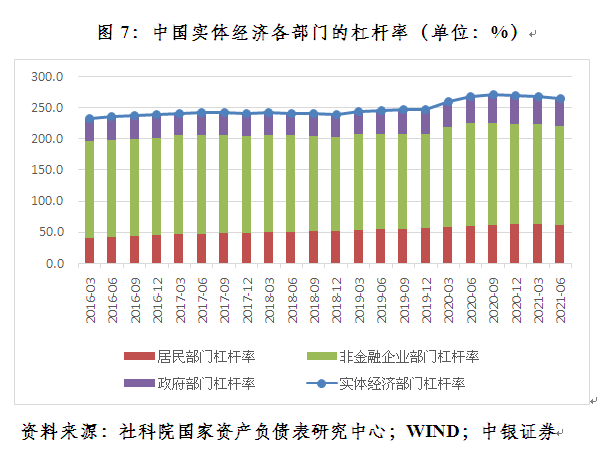

据央行统计,到7月末,M2同比增长8.3%,增速同比回落2.4个百分点;人民币贷款余额增长12.3%,同比回落0.9个百分点;社会融资规模增长10.7%,同比回落2.2个百分点(见图6)。根据社科院的数据,上半年,宏观杠杆率回落4.7个百分点,其中,非金融企业、居民和政府部门分别回落3.5、0.2和1.0个百分点(见图7)。

但是,从两年复合平均看,M2和社融增速与名义GDP增速基本匹配,较好从数量上体现了货币政策稳字当头、跨周期调节的思路。截至6月末,M2平均增长9.8%,较2019年同期增速高出1.3个百分点;社融平均增长11.9%,较2019年同期高出0.7个百分点(见图6)。上半年,名义GDP平均增长8.6%,较2019年同期高出1.0个百分点。由于M2和社融平均增速略高于同期名义GDP增长,到6月末,实体经济部门宏观杠杆率为265.4%,较2019年底仍高出18.9个百分点(见图7)。

正如去年中国宏观杠杆率上升主要不是因为(分子)信用膨胀,而是因为(分母)名义GDP增速较低一样,今年上半年下降也不是因为信用紧缩,而是因为名义GDP增速较高。这部分反映了通胀去杠杆的效果。去年,中国名义GDP仅增长2.5%,平减指数为0.7%;今年上半年增长16.6%,平减指数为3.8%。

此外,今年前7个月社融同比少增3.73万亿元,很大程度与去年初1.8万亿元支持抗疫和复工复产专项贷款再贷款政策到期自然退出,以及去年6、7月份发行1万亿元抗疫特别国债而今年不再发行有关。

支持疫后经济恢复,货币政策也有边界

2019年底中央经济工作会议指出,我国正处在转变发展方式、优化经济结构、转换增长动力的攻关期,结构性、体制性、周期性问题相互交织,“三期叠加”影响持续深化,经济下行压力加大。疫情持续演变使之更加严重甚至产生新挑战。今年4月30日和7月30日中央政治局会议,在肯定经济持续稳定复苏的成绩时均指出,当前国内经济恢复不均衡、不稳固。

近日,央行召开货币信贷形势分析座谈会,强调要统筹做好今明两年宏观政策衔接,保持货币政策稳定性,增强前瞻性、有效性,把服务实体经济放到更加突出的位置,以适度的货币增长支持经济高质量发展,助力中小企业和困难行业持续恢复,保持经济运行在合理区间。这引发了市场对于央行货币进一步宽松的憧憬。然而,面对前述老问题、新挑战,货币政策也不能包打天下、包治百病。

货币政策能够提供流动性支持,却不能解决疫情扩散和病毒变异问题。现在疫情蔓延、疫苗接种和病毒变异在赛跑,抗疫政治化更阻碍了国际防疫合作,放大了疫情全球大流行的风险。

疫后国内经济重启,呈现供给好于需求、外需好于内需、工业好于服务业、线上业务好于线下、上游企业好于中下游的K形复苏,加重了中国经济面临的结构性、体制性、周期性问题。而货币政策特别是利率政策主要是总量工具,对此有一定的局限性。

货币政策本身不是外生而是内生的,能够提供流动性,却不能强迫企业融资扩大生产、增加员工,也不能强迫地方政府发债搞基建。货币政策能够帮扶中小微企业、困难行业,维持资金链不断,却不能解决疫情、汛情造成的全球供应链中断、国际物流等问题。货币政策能够引导银行增加信贷投放,缓解市场主体现金流压力,却不能解决企业和家庭的开支问题。

国内货币政策能够保持定力,尽可能维持正常状态,维护人民币实际购买力,却难以扭转全球主要央行大放水引发的原材料价格暴涨,输入性通胀压力。相反,还要妥善应对因境内外货币政策分化引发的人民币汇率超调风险。

有鉴于此,面对全球疫情持续演变的挑战,应在疫情防控常态化前提下,进一步打好财政、货币和结构性政策的“组合拳”。不宜用宏观调控替代改革和市场,而要在增加政策透明度和可预期性基础上,继续深化改革、激发市场活力。不宜混淆财政与货币的功能,而要在区分两个“钱袋子”定位的基础上,以财政政策和货币政策为主要手段,就业、产业、投资、消费、环保、区域等政策紧密配合,完善宏观经济治理体系。

(作者系中银证券全球首席经济学家)

三大炒股神器免费领取!数量有限,先到先得>>