热点栏目

热点栏目 “平安是个综合性金融公司,近10年我们又在用科技赋能金融主业,因此相对一般企业会显得复杂。如果我们不规范运作,市场就很难看得懂平安。”近日,中国平安监事会主席孙建一在深圳第一高楼平安金融中心接受上海证券报记者的专访,分享了平安在上市公司高质量发展方面的探索与经验。

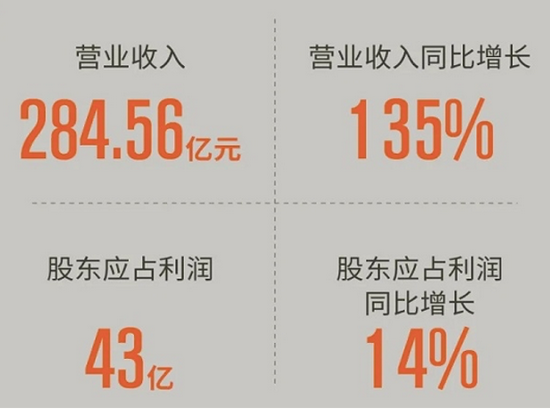

从中国改革开放的“探路者”,到新时代的“示范区”,深圳书写了世界城市发展史上的奇迹。作为深圳优秀企业的典型代表,中国平安汲取改革开放的养分,同样创造了全球企业发展史的奇迹――仅用33年的时间,中国平安便从一家只有13名员工的小型保险公司,成长为拥有近140万名员工、2.23亿客户、6.27亿互联网用户的大型综合金融集团,连续12年入选《财富》世界500强,并从最初的第462位逐年前进至第16位,位居全球金融企业第2位,中国内地混合所有制企业第1位。

如今,中国平安已发展成为以综合金融业务为核心,科技创新业务赋能发展的个人金融生活服务集团,并同时在上海和香港两地上市。在孙建一这个为中国平安服务了30年的“老兵”看来,平安这艘“巨轮”能够长期稳步前行,盈利能力持续提升,其中一个重要原因就是公司崇尚“规范经营”,并形成了科学的公司治理架构及风险防范机制。

“五会一体”科学决策

确保公司规范透明

“我认为,高质量的上市公司至少具有三大特征:规范、透明,有活力和韧性。”孙建一说。

正如孙建一所言,中国平安借助旗下平安寿险、平安产险、平安养老险、平安健康险、平安银行、平安信托、平安证券、平安资产管理及平安融资租赁等子公司经营金融业务,借助汽车之家、陆金所控股、金融壹账通、平安好医生、平安医保科技等子公司、参股及合营公司经营科技业务,向客户提供多种金融产品和服务,业务显得相对复杂。

对内,要让这台庞大、复杂的“机器”高效运转且保持在正确的航道上;对外,要让市场看得懂。孙建一认为,首先必须规范经营。

为了保障平安规范运作,平安通过不断探索和实践,建立了党委会、股东大会、董事会、监事会及执行委员会的“五会”治理体系。

党委会在企业经营中处于“把方向、管大局、保落实”的领导核心和政治核心地位。孙建一说,平安不是一家国有企业,但非常注重将党建工作与现代企业制度有机结合起来,让党委在混合所有制企业里面发挥作用。

平安股权结构分散,没有控股股东也没有实际控制人。平安始终坚持股东“三不”原则(不向公司派管理层、不与公司发生关联交易、不参与公司日常经营管理),确保大股东依法依规参与公司治理,有效防范股东利用地位损害公司、中小股东及各利益相关方的合法权益。

董事会不仅关注于公司治理,还注重公司战略的前瞻性、引领性、准确性,关注公司长期、可持续发展。执行委员会是董事会下的最高执行机构,负责公司日常经营管理,贯彻执行股东大会和董事会的决议。监事会代表股东大会监督董事会及管理层。

孙建一指出,在过去很长一段时间里,平安的“五会”各归其位,不缺位、不越位、不错位,保证各自在公司发展中发挥作用,同时也保证公司每个议案的程序合规、合法、合理,为平安规范透明、朝着清晰的战略目标前进提供了重要保障。

近年来,中国平安持续推进“金融+科技”“金融+生态”转型。为进一步深化“一个客户、一个账户、多种产品、一站式服务”的综合金融经营模式,平安以客户服务为导向,逐步形成了清晰的“个人业务+公司业务+科技业务”三大事业群及架构。为提升对整体经营、风险管理的驾驭能力,平安完善了公司执行委员决策机制和组织体系。

“这几年,新的形式要求我们建立了联席会议决策机制,会议成员包括执行董事、党委成员及其他管理层,也有监事会成员列席监督,以此保证我们的决策尽可能减少失误。”孙建一指出。

平安还增设了3位联席CEO,分别领导“个人、公司、科技”三大业务群,与风险管理、内控合规职能执行官一起,对各自分管条线形成更深入、更全面、更清晰的矩阵管理。

“这个决策机制是平安的一个创新:一方面,将党建工作融入公司治理和日常经营;另一方面,也充分发挥了监事会的监督作用。很多企业对我们的做法很感兴趣,有不少企业来平安学习。”孙建一说。

科技赋能

搭建分业综合金融“防火墙”

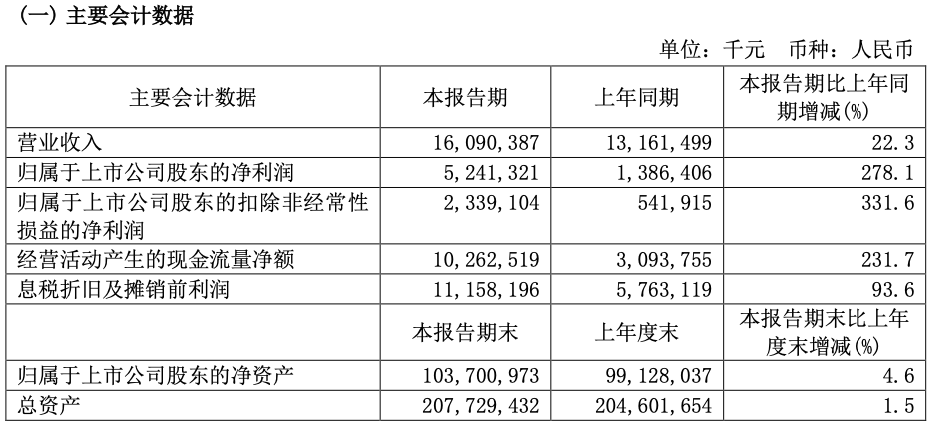

中国平安是我国三大综合金融集团之一,也是全球首批系统重要性金融机构。截至2021年上半年,平安集团总资产超过9万亿元,管理着2.23亿个人客户和6.27亿互联网用户的长期保险金、养老金、银行存款、证券投资资金。

孙建一说,作为一家综合金融集团,平安深知责任重大,不容任何疏忽和闪失,必须不断增强公司系统性的风控能力。

目前,综合金融模式已经成为平安的发展优势,为了让综合金融更好提升效率、优化成本、服务客户,平安形成了独特的集中运营职能,即通过多渠道获客、各系列产品中台集中、各专业公司后台集中,提升服务效率、降低运营成本、优化客户体验,最终实现“一个客户、一个账户、多个产品、一站式服务”的目标。

为适配分业综合金融体制,平安探索建立了一套集中管理、防范风险的运营机制,即“251体系”。

具体而言,“2”是指集团与专业公司双重风险矩阵管控体系;“5”是指按照国际标准构建覆盖信息安全风险、资产质量风险、流动性风险、合规操作风险、品牌声誉风险五大风险条线的管理框架,实现从上至下、端对端的风险联控;“1”是指统一的风险监控及经营检视平台。

近年来,在“金融+科技”战略指引下,平安将数字科技全面渗透到金融风险管理当中,将“251体系”中的“1”,升级为iRisk,即平安智风控,通过交互分析平台、AI工具平台、数据标签平台,实现智慧风控和精益管理。

“平安搞科技,最开始源于用科技赋能管理、赋能风控,数字化可以让公司治理更加高效、智慧,我们尝到了很多甜头。”孙建一说,近年来,平安不仅仅用科技赋能自己的业务,也尝试赋能行业、市场,平安的科技板块也迅速发展起来。

目前,中国平安已经在人工智能、区块链及数字医疗等尖端技术上建立起全球的领导地位。截至2021年6月,平安的科技专利申请数累计达34920项,较年初增加3508项,位居金融科技、数字医疗专利申请榜单全球第一位,位居人工智能、区块链专利申请榜单全球第三位。