热点栏目

热点栏目 借着新冠检测需求暴增的东风,这家原本藉藉无名,市值不到百亿的小公司一跃成为A股“业绩预增王”,受到资本市场热切关注,股价曾连续5个交易日20%涨停,创造了科创板历史记录。

业绩大增是好事,然而公司却在大赚14亿后直接掏出12亿购买理财产品,各大股东也忙着减持套现,面对研发投入不足、毛利率下滑、市场份额被蚕食等诸多风险,热景生物究竟还能“热”多久?

上半年净利暴增743倍 股价却意外大跌

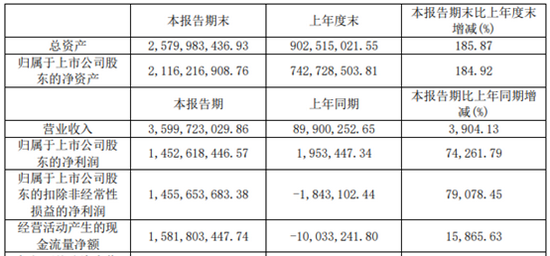

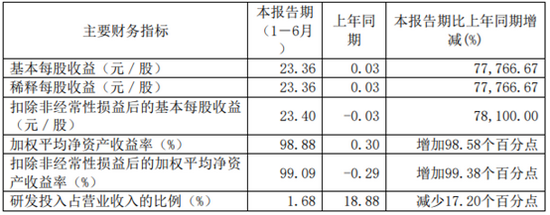

8月25日晚间,顶着A股“业绩预增王”名号的热景生物发布了2021年度上半年度业绩公告,报告期内公司实现营收36亿元,同比增长3904.13%;净利润14.5亿元,同比增长74261.79%;净资产21.16亿元,同比增长184.92%。

对于业绩大幅上升的原因,热景生物表示,公司的两款新型冠状病毒抗原快速检测试剂产品于3月获得德国联邦药品和医疗器械研究所(BfArM)用于居家自由检测的认证,可以在德国的商超、药店、互联网商店等销售,导致公司的外贸订单爆发式增长。

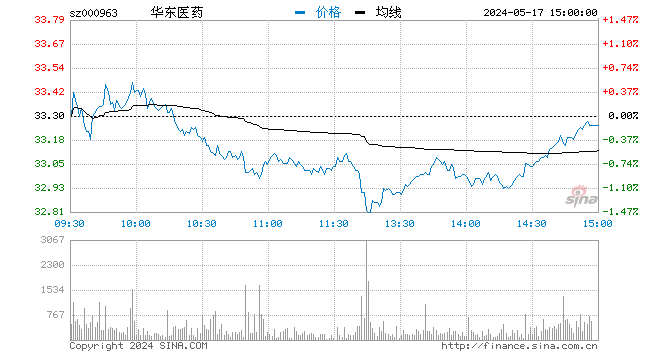

按照二级市场的规律,业绩爆炸式增长往往能带来股价的相应飙升,令人意外的热景生物今日股价反倒是飘绿了,截止收盘,股价报146.84元,下跌4.68%,总市值91.33亿元。

业绩暴涨、股价大跌,这是为何呢?或许与几个月前的一波大涨行情有关。

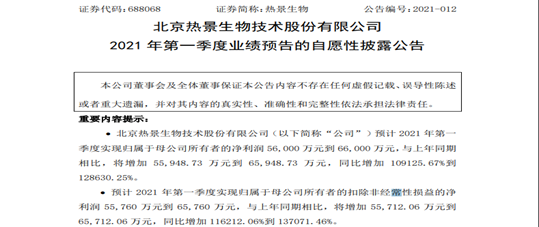

此前4月12日,热景生物披露了2021年一季度业绩预告,预计报告期内实现归母净利润5.6亿元-6.6亿元,同比增加109125.67%-128630.25%。

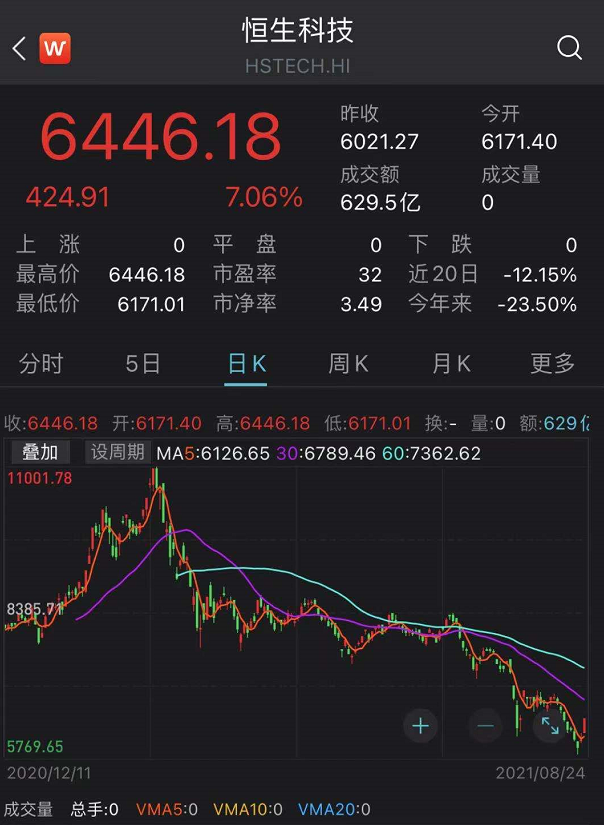

这则堪称逆天的业绩预增公告直接让热景生物从不到百亿,在资本市场上藉藉无名的小公司一跃成为A股“业绩预增王”,受到各路资金的热捧。随后5个交易日,热景生物连续斩获20cm涨停,一举创造了科创板历史记录。

当月热景生物股价连续拉升,从42元攀升到238.88元的历史最高峰,累计涨幅超过400%。不过到达峰值不久就迅速回落,之后几个月陷入震荡调整,期间连续几波利好消息也未能带领公司走出低迷状态。

毛利率下滑、市场份额面临萎缩 高增长能否持续?

上市公司二级市场上的表现往往由行业政策面、市场情绪面以及公司基本面等多方面因素决定,为何投资者不再看好热景生物的前景呢?热景生物的业绩到底成色几何,未来是否具有可持续性?

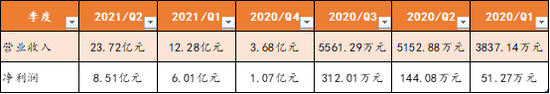

首先,需要知道热景生物业绩爆炸式增长的原因。从内因上看,主要是公司上一个报告期的营收净利基数太低,2020年上半年热景生物的净利润仅195.35万元,分母小就使得业绩增幅非常惊人。

从外因上看,热景生物所在的体外诊断赛道借助新冠疫情的东风起飞,疫情不仅带火了口罩、防护服等相关产业,也把核算检测试剂等产品抬上了风口。当然,这风还能吹多久就无人可知了。

热景生物自己也承认,上半年业绩大增的原因主要是公司的两款新冠病毒检测试剂产品获得德国联邦药品和医疗器械研究所(BfArM)用于居家自由检测的认证,导致公司的外贸订单爆发式增长。

其次,热景生物面临的外部压力着实不小。海外有罗氏、雅培、西门子等跨国巨头,国内有迈瑞医疗、新产业、万泰生物、万孚生物等行业巨擘,这些公司在国内中高端市场中占据相对垄断地位,不论是市场规模还是研发实力,热景生物都难与之匹敌。

随着这些巨头在新冠检测项目上的投入布局慢慢变现,加之产品本身具有很强的技术迭代属性,热景生物的先发优势势必将逐渐衰弱,市场份额很可能会被一步步蚕食。

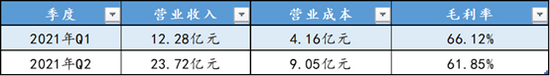

此外,新冠检测相关产品的高毛利率究竟能延续多久也是一个重要问题。分析热景生物今年上年的营收数据可知,一季度公司毛利率为66.12%,二季度毛利率为60.87%,下降了近6个百分点。

也就是说,随着行业内项目的相继投产,规模效应下新冠检测产品的利润空间将会被进一步压缩,热景生物的毛利率将逐步回归到一个合理区间。

大赚14亿却拿12亿买理财 意在规避风险?

市场向来是一个优胜劣汰的地方,正常来讲,上市公司赚到钱后都会抓紧扩产或投资,一方面巩固自身的护城河,另一方面可以拓宽业务线,达到做大做强的目的。甚至部分现金流短缺的公司,哪怕去二级市场募资、去向银行借款,也要和竞争对手抢占市场,毕竟一步落后步步落后。

不过热景生物的管理层却不这么想,和我们这些普通小市民一样,赚了钱之后直接拿去存银行、买理财了。

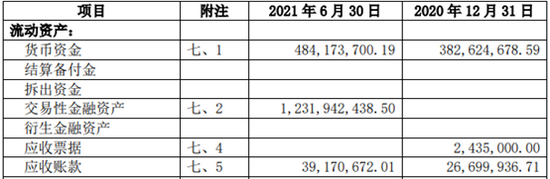

最新的资产负债表显示,截止2021年6月30日,热景生物的总资产为25.80亿元,其中流动资产就有20.66亿,占比超过80%。具体来看,其中货币资金为4.84亿,交易性金融资产更是高达12.32亿元。对此,公司在财报中解释说交易性金融资产都拿去购买银行理财产品。

查阅公司财报发现,热景生物的各项收益性指标在大幅增加的同时,研发投入占营业收入的比例却从上年同期的18.88%下降至1.68%,足足下降了17个百分点。公司的外部标签是科创板上市的生物高新技术企业,而按照当前研发占比不到2%的情况来看,高新技术似乎有些名不副实了。

热景生物缺钱吗?并不缺,银行存款加上买的理财产品足足超过17个亿,然而公司还是舍不得花钱搞研发,不愿意去扩大生产,这资金利用效率确实让人堪忧。当然,还有一种可能就是公司管理层自己也不看好市场行情,提前把钱存银行,以规避未来可能的风险。

股东忙着减持套现 热景生物还能“热”多久?

在股价短期飙升之后,热景生物的股东也坐不住了,纷纷开始减持套现计划。

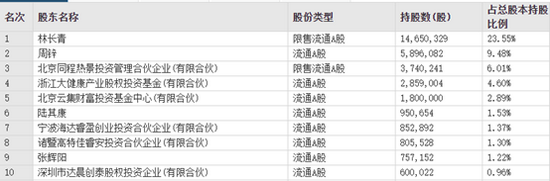

7月17日,热景生物发布了股东及董监高减持结果公告,公司董事周锌在3月1日至7月13日期间,减持1,164,441股,占公司总股本的1.87%,累计减持金额为 1.02亿元。股东浙江大健康基金在4月16日至4月23日期间,减持621,936股,占公司总股本的1%,累计减持金额8782万元。

对比公司披露的前十大股东名单后发现,上半年减持的不仅有持股比例在5%以上的大股东,还有中小股东。其中,个人股东张辉阳减持1,108,702股,占总股本的2.58%。机构股东宁波海达睿盈减持664,549股,占总股本的1.55%;高特佳睿安减持579,868股,占总股本的1.35%。

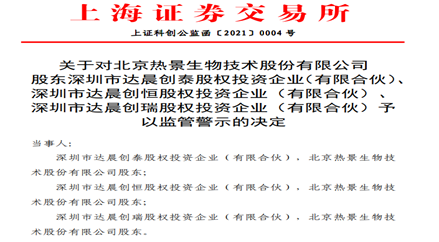

这还是走合法减持路线的,也有股东搞违规减持。4月13日-15日期间,正值热景生物股价高点,公司前十大股东达晨创泰、达晨创恒和达晨创瑞违规减持所持有的公司股票约137万股,减持价格为69.64-100.28元/股,占公司总股本的2.20%。按最低价计算,达晨系股东最低套现9533.66万元。

尽管事后热景生物发布公告解释称,由于工作人员疏忽减持细则程序规定导致违规减持事件的发生,但仍旧引发了诸多投资者的不满。

值得一提的是,热景生物或许内控真的有问题,前脚才因为股东违规减持道歉,后脚又沾惹上了短线交易。8月23日晚间,热景生物公告称,收到上交所对公司监事韩伟予以的监管警示函。

起因是什么呢?原来是在韩伟担任公司监事期间,其配偶于2021年3月12日至4月20日期间,陆续买入公司股票1.8万股,买入金额合计90.61万元;后于4月20日,卖出公司股票3000股,卖出金额42.95万元。按照上交所规定,韩伟配偶6个月内被买入又卖出的行为,构成短线交易的违规行为。

结语

外部风险愈发严峻:疫情形势风云变换,新冠检测赛道能否延续强势难以确定,加之行业内巨头加快布局,磨刀霍霍逐步蚕食现有市场份额。

内部经营问题重重:产品结构单一,毛利率出现下滑信号,业绩能否保持高增长态势尚且存疑,另有企业人心不稳,各大股东纷纷减持套现。

内忧外患下,顶着A股“业绩预增王”名号的热景生物究竟未来何去何从?

三大炒股神器免费领取!数量有限,先到先得>>