曲艳丽|文

吴邦栋说,从业十数年,从未遇到过今年这么极致的市场。

选股过程中,有诸多审美角度,但今年,我们都遇到了:①核心资产②低估值③高增速。市场总是处于把某一个角度的选股审美发挥到极致的状态。

春节之前讲究赛道,核心资产是唯一。3月份又特别悲观,低估值大行其道。如今又把高增速这种单一标准的选美方式发挥到极致。

市场如此,对基金经理的考验自然加剧。市场调整时,吴邦栋较早地认同了“买高增速的公司”,从季报的重仓股变化可以看出,他从“大酒”到“小酒”,从大CXO到小CXO,从而提升了整个组合的收益率。(CXO=医药外包赛道统称)

3月始,中证500跑赢沪深300,已持续数月。站在当下,吴邦栋认为,这种风格的修复已经到了尾声。

“未来两到三个月,大概率蓝筹和价值风格逐渐占优。”吴邦栋判断。

1

2015年6月,吴邦栋加入华泰柏瑞基金。

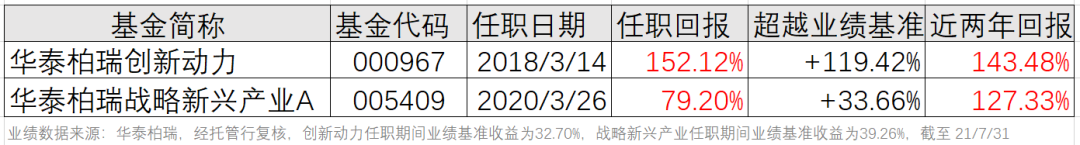

他的代表作华泰柏瑞创新动力,自2018年3月14日管理至今,任职回报152.12%,近两年回报143.48%,是一只被银河证券/海通证券/晨星中国认可的五年期五星基金。(华泰柏瑞,经托管行复核,2021.7.31)

分年度看,华泰柏瑞创新动力呈现着长跑特征:牛市跟得上、熊市跌得少。

在华泰柏瑞基金,吴邦栋有“高景气猎手”之称。

但他对景气度有着不一样的阐述,或者说,更确切的定义。

有些公司的业绩虽然尚未爆发,但它的景气在改变,这种改变可能来自于商业模式的变化,可能来自于公司治理的改善。吴邦栋说,从过往经验来看,这类景气度的投资更可能获得高收益。

这些迹象,往往早于业绩增速的实际拐点。市场的普遍观点是,高业绩增速是高景气的代表,而吴邦栋将判断依据前置。

而这些景气改变的端倪,体现在现金流的质量、营收增长、利润率的变化等多维角度中,也即,隐藏在数据中。

吴邦栋是基金经理中的“考据派”,典型处女座,财报和模型的原教旨主义者。一切向好或向坏的迹象,务必显现在真真切切的事实和证据上。

他一定要看到落实在财报上,这是自我说服的第一条。其次,公司角度给予的反馈,与财报两相对应。

每一年,吴邦栋都抓住了一些景气度向上的细分赛道,比如2019年PCB(印制电路板)、2020年原料药,2021年逆变器。

如果只能用一句话形容,“有逻辑的增长”是他对景气度最核心的定义。

2

在华泰柏瑞基金,吴邦栋和张慧搭档共管创新动力多年。张慧成名甚早,注重Calmar比值,以“漂亮画线高手”著称。(Calmar=年化收益率/最大回撤)

同张慧类似,吴邦栋也非常注重自己的产品画出的超额收益曲线。换言之,对组合的攻防两端能力都有很高的要求。

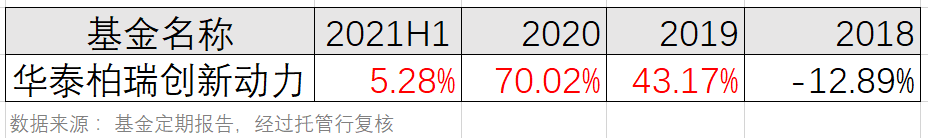

这种要求体现为选股过程的步步为营。他的整个选股,实际上是从4000余只股票最终落到几十只股票的过程,从筛选行业、到初选池、到精选池,层层递进。

初选池象征着公司自身质地的优质,如同“三好学生”。而精选池,是本年度景气度较高、或景气度反转的公司。

也就是说,初选池是盾,建设防御性;精选池是矛,抬升收益率。

每年年报季之后,吴邦栋会完成精选池的筛选,大概几十只股票。

中报之后,吴邦栋对池子做一定的更新。这种更新基于两层:①对盈利的切换,把对景气度的判断切换到下一年。②衡量其中一些股票的预期收益率是否合适。

与众不同的是,吴邦栋衡量估值的尺子,是市现率PCF模型,即市值与经营性现金流的比值。

“一个公司经营的状况好不好,现金流远比净利润重要。”吴邦栋认为。市现率PCF模型,更关注一个公司的实际运转状况是否在发生改善。

也许是搭档多年的互相影响,吴邦栋与张慧均以组合管理见长。他构建组合,在于“均衡”二字,以消费为底仓,成长则侧重于选股的有效性而非堆仓位,避险需求时切换配置一部分金融。

很显然,这种思路,是为了控制波动和回撤,提高组合对于不同市场风格的适应能力。

对话吴邦栋

问:处女座是如何做基金经理的?

吴邦栋:处女座对股票有自己的要求,可能比较苛刻。有些公司涨得很好,但不在我选股审美上,我也不会买。

问:你是如何选股的?

吴邦栋:这三个圆圈,是我筛选股票的三个步骤。圆圈从大到小,就是股票池逐渐缩窄的过程。

第一步,筛选行业。两个角度:①盈利模式的可持续性,to C的产品或者to B/to C的服务业。②中期市场空间足够大,当前渗透率低。

第二步,筛选初选池。通过量化指标,粗筛出市场上优质的公司,先不论景气度高低,将初选池缩小至几百只。

如何界定一个公司是否优质?①股东回报水平,即ROE。②经营是否良性。③市场交易是否活跃。股票投资要考虑流动性,很多小市值公司,当市场下跌,会体现出beta性。

第三步,建立精选池。我会选择当年景气度较高或景气度反转的公司。

初选池是过去品行优良的“三好学生”,精选池是今年更努力、更勤奋、成绩更突出的。

问:你的景气度标准是什么?

吴邦栋:市场上大多数基金经理将高业绩增速和高景气划为等号。

这一点我认同,但我觉得这并非最重要的。我还看重一些其他方面的景气度,比如,一个公司的商业模式是不是发生变化?它的营收是不是已经开始率先获得高增长?它的利润率是不是已经开始出现拐头?

问:很少有人会如此详细地定义景气度是什么。

吴邦栋:这是我作为主动基金经理,选股最核心的部分。

问:如何用简单的语言去描述它?

吴邦栋:两个方面:①落实到财报上。我说服自己的第一条,就是一定要能从数据中看到,利润是有增长的。②增长有逻辑。公司角度给予的回馈,跟财报两相对应。

问:对你而言,财报是一个非常有安全感的锚吗?

吴邦栋:对,因为它是有法律效力、经过审计的。

在投资过程中,苛求财报一定要满足审美标准,当然这样也会丧失很多机会。

A股上市公司众多,我要做的事,是选到审美认可的公司,并认为以半年或一年时间计能够获得投资收益,我并不需要每一个机会都参与。

一个节奏

问:你在全年是有一个筛选的节奏的?

吴邦栋:精选池大概几十只,一般在每年年报季之后完成选择过程。

因为这一时期,财报信息非常多,且过了一季度,陆续有一些迹象显现,调研和访谈专家都会有落实的反馈。

每年中报之后,我再对股票池做一定的更新。

A股市场有一种有效性,出完年报和一季报,然后在随后的几个月内把看好行业的预期演绎到极致。当中报公告完,卖方(券商分析师)会把全年盈利预测调到一个最终的结果、甚至超调。

所以,这种更新是基于对盈利的切换,把景气度切换到下一年,以及识别把估值打出泡沫的股票,在哪个位置卖掉。

问:如何识别?

吴邦栋:我会在中报披露之后,衡量其中一些股票的预期收益率是否合适。

那就要说到,我如何看待估值。我会用市现率PCF的估值方式,即市值与经营性现金流的比值。

问:市现率PCF是一个普世性的估值方式吗?

吴邦栋:一个公司的经营状况好不好,现金流远比净利润重要。

我认为,估值并不仅仅是价格与盈利的比值(即市盈率PE),而是一个公司的整体市值与其实际运转的比值,现金流更能衡量这一点。

问:你的组合管理风格是什么?

吴邦栋:以消费为底仓,成长为弹性。在成长仓位上,我认为选股的有效性高于堆仓位。

相比其他消费成长型基金经理,我也很擅长于金融板块。有时候市场比较疯狂,能挑到的股票很少,我会看看银行股是不是在比较低的位置,买一些作为底仓。

实际的组合会分散配置,过往数据来看前十大重仓占比40%上下,最终集中在一些景气赛道上。子行业可能较集中,如过去两年的PCB(印制电路板)、原料药、今年的逆变器。

未来2-3个月,蓝筹和价值风格更占优

问:对后市怎么看?

吴邦栋:历史来看,从来没有过一个市场在3500点出现系统性风险。

在流动性中性略宽松的状态下,估值并非系统性高估,我觉得不必太悲观。我们需要寻找的是结构性机会。

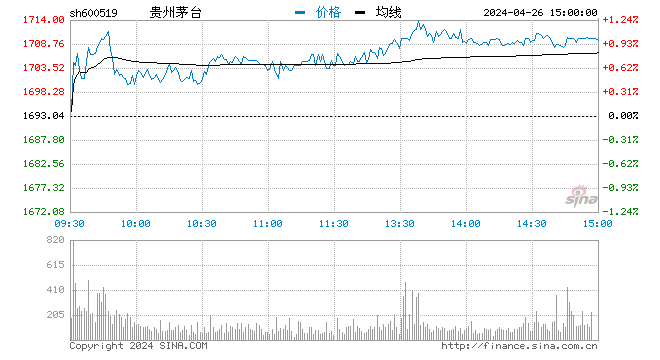

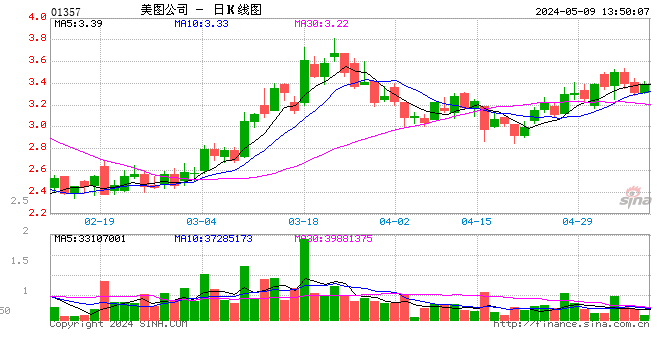

中证500和沪深300的比值图中,自去年7月至春节之前,一路深V下探,即中证500持续跑输沪深300,2月份核心资产崩掉,3月初始,中证500持续跑赢沪深300,已经持续了五个月。

市场逐渐达成共识:①市值下沉。②买高增长的公司。去年讲长期格局,今年只看增速快不快。

站在当下,修复可能已经到了尾声。历史上没有出现过一种风格相对于另外一种风格长达半年以上的修复。

配置上,我更看好银行股和一些二三线的消费。

未来两到三个月,蓝筹和价值风格大概率更占优。

问:是否当市场形成共识时,就是共识反转的时候?

吴邦栋:对,市场形成共识是因为大家都买进去了。

问:看好哪些方向?

吴邦栋:中期看好的方向,集中在新能源车、半导体。新能源车,我将原先持有较多的中游,向上游和下游扩散。上游景气度持续更久,中游扩产后会有价格战,下游会有更多推出爆款车型的整车。半导体长期也有一定的市场空间。

短期市场过于悲观的消费白马,有错杀的情况,我也会积极关注。

追求漂亮的净值曲线

问:如何用一句话来形容你的风格?

吴邦栋:追求高收益的同时也要控制回撤。

问:在华泰柏瑞基金,你与张慧合作搭档很久,你们之间有哪些共同点?

吴邦栋:我们性格很契合,都不是想要追求高波动、短期爆发性的基金,而是追求一个漂亮的净值曲线,持有体验好。

问:你觉得,做漂亮的净值曲线,最核心的一点是什么?

吴邦栋:第一种方式,你一直交易,一直做风格切换,可能你买的很多股票都涨涨跌跌、或者在横盘,但是风格切换和交易做得好。

另外一种方式,如果你是选股型选手,不做风格切换,那就不要拒绝右侧。

我的大部分股票都是右侧买入,我没办法做市场上最早发现它的人。最早发现它的,一定是比较专的人。但我希望能够把握住它景气度加速的时段。

「基金投资需谨慎。」