本报记者王思文

站在创业板改革并试点注册制一周年的时间节点回眸,创业板已经拥有超1000家上市公司、超13万亿元市值;一年间,作为资本市场中一支重要的机构力量,公募基金在创业板注册制改革后的市场上所起的作用举足轻重。

创业板注册制改革以来至今,至少有45只创业板主题基金正式成立,分属28家公募基金公司,基金首次募集规模合计达530亿元。其中6只产品实现一日售罄,受到市场资金热捧。募集规模最大的基金产品是4只中证科创创业50ETF,规模均约在30亿元。

蛋卷基金总经理栾天昊在接受《证券日报》记者采访时表示:“接下来,基金的参与如果能够更好地帮助创业板企业发现价格、完善定价机制,将无疑对整个市场和社会发展创造更大的价值。”

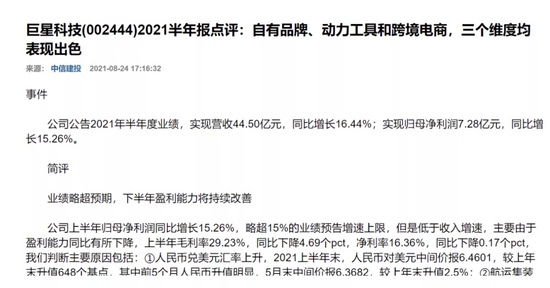

近一年创业板主题基金

净值平均增长29%

从创业板注册制实施后成立的第一批4只创业板主题基金,到近期的科创创业50ETF联接基金,一年时间里,公募新发基金市场的名单中出现了大量以“创业”为主题命名的新基金产品,基金产品类别包括主动权益类基金、被动指数型基金。在创业板类新基金的队伍中,既有风险较为稳健的ETF爆款基金,也有两年定开的偏股混合型基金。

北京地区一位布局创业板投资的公募基金经理在接受《证券日报》记者采访时表示:“这些主题基金主要是通过战略配售、新股申购和二级市场精选个股等方式,捕捉创业板注册制改革带来的机遇。为此,这些基金还在投资比例范围上有明显的规定,如基金投资于创业板的股票资产占比不能低于非现金资产的八成。创业板注册制改革后,有不少创新创业类优质企业上市,公募基金在布局创业板的投资中,为投资者创造了很多超额收益,这是创业板注册制改革的成果带来的。”

一年间,这些创业板主题基金也为投资者递交了一份很好的成绩单。东方财富Choice数据显示,一年以来,创业板主题基金的平均复权单位净值增长率达到29%。

“创业板试行注册制一年,市值和成交量均有明显涨幅,公募基金参与的效果较好,相关基金数量接近翻倍,重仓创业板的市值增长超过100%。”栾天昊对《证券日报》表示。

加仓创业板股票

成主动权益类基金共识

最近一年,公募基金作为专业的机构投资者,对创业板的投资布局力度也越来越大。

数据显示,2020年二季度中,主动偏股型基金对创业板的重仓仓位由一季度的18.3%提升至25%,重仓持有的前50家上市公司中,有11家是创业板上市企业,重仓增持最多的前50家上市公司中,有15家创业板上市企业。以各板块自由流通市值占比为参考,全市场公募基金对创业板的超配幅度为1.75%,环比提升2.17个百分点,主动偏股型基金对创业板的超配比例创下2018年以来新高。

“今年以来,主动偏股型基金在创业板的配置上呈现出‘两头抓’的特征,大市值与小市值股票均受到关注,中等市值股票则遇冷。”信达证券策略首席分析师樊继拓表示,二季度,主动偏股型基金对创业板中2000亿元以上市值股票的超配幅度达到16%,环比增加5.74个百分点,创历史新高;对小于50亿元市值股票的低配幅度为12.61%,较一季度15.74%的低配幅度改善了3.13个百分点。

某大型公募基金经理对《证券日报》记者表示:“当下不少基金产品布局了创业板中科技创新产业的龙头上市公司,重点分布在生物科技、新能源和新一代信息技术等三大战略新兴产业,这些产品其实具有长期配置价值,投资者可以多关注。”

易方达科创创业50ETF基金经理成曦对《证券日报》记者表示:“我国目前正处在由要素驱动转向创新驱动的新发展阶段,高质量发展是当下的重要主题,经济增长动力从注重数量的要素投入正加速转变为注重质量的创新驱动。科技创新成为国际战略博弈的主要战场,亟需完善国家创新体系、加快建设科技强国、实现高水平科技自立自强。在这样的背景下,我们对于科技行业和其中关键赛道的投资价值长期看好。”

三大炒股神器免费领取!数量有限,先到先得>>