1、一句话概括万家全球成长?

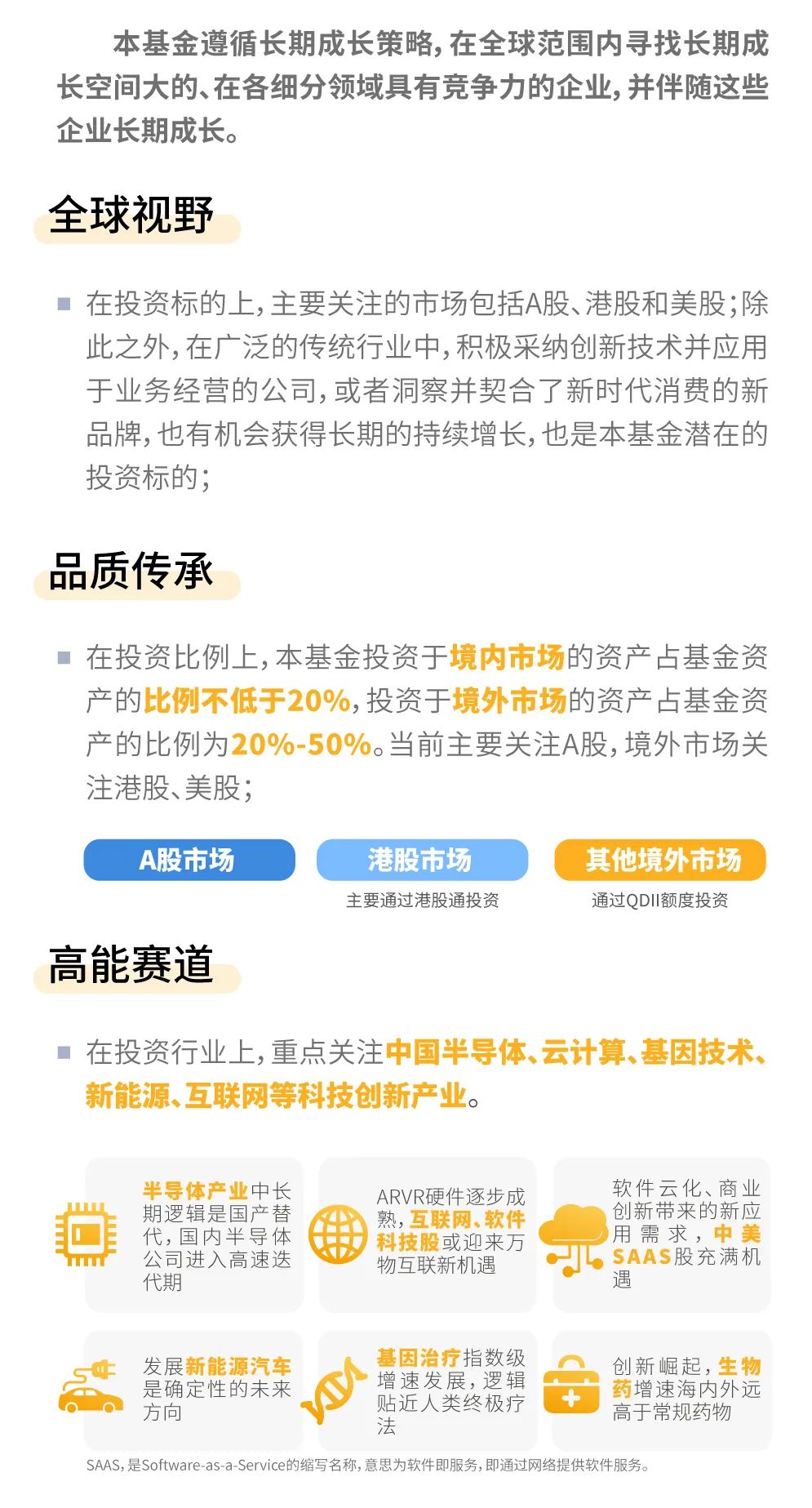

万家全球成长一年期持有混合基金,将以全球视野捕捉科技创新领域投资机会,网罗全球资本市场新兴产业优质个股。

2、为什么投资科技创新要全球配置?

首先,从A股市场来看,当前国内科技创新行业处于国家需要、政府支持、企业积极响应的产业发展环境,我们期待三到五年,或者五到十年以后,中国科技行业也出现一批世界级体量的公司。科技创新是很重要的领域和方向,我们期待,未来五年最好的选择就是科技。

再者,放眼全球资本市场,科技类新兴产业优质的公司并不局限于A股。科技创新领域是全球化竞争的市场,其产品和技术是全球通行的,不像消费品领域可能带有特定的地域需求。我们对科技类新兴产业的研究也是如此,在研究国内公司成长脉络时,我们会对海外成熟公司做对比研究。从对科技类新兴产业投资的角度来看,A股、港股和美股市场可以互为补充,在全球范围内配置科技创新领域,是在原有A股策略的基础上,进一步扩大投资边界,为投资者争取全球科技类新兴产业广阔发展所带来的红利。

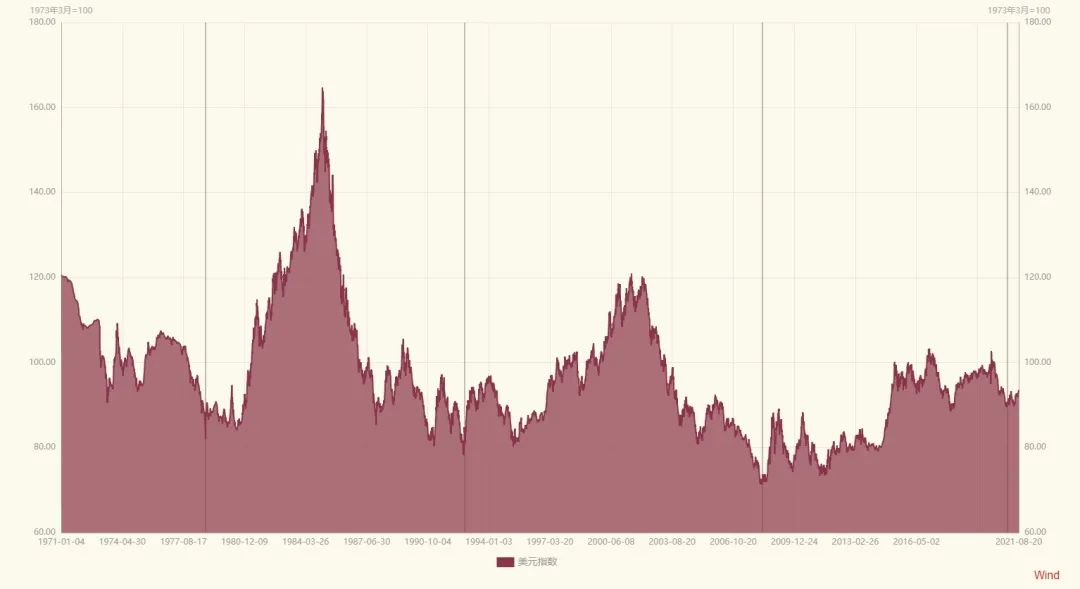

3、美联储加息预期背景下,

如何看待海外资本市场投资?

今年以来投资者对于全球政策的收紧抱有预期,因为随着疫苗注射的推进,新冠疫情逐步得到控制,经济逐步恢复,相对宽松的环境可能会有所改变。预期由来已久,所以年初全球资本市场,包括A股在内,发生了阶段性的调整。站在当前时点来看,科技板块前期已经过调整,板块整体估值水平阶段性不高,风险得到了释放,行业的景气度有望从下半年持续至2022年。

我们认为,任何政策的调整都不是非零即一的过程,收紧的过程也会有相当长的过渡时间,比如持续两、三年,甚至更长时间。在这段时期中,市场可能会呈现非常丰富的结构性机会。

4、拟任基金经理是谁,

投资能力圈多大?

清华大学计算机应用技术博士,拥有14年研究及投资经验,其中7年投资管理经验;

2018年11月加入万家基金,现任投资研究部基金经理;历任交银施罗德基金投研部研究员、高级研究员,光大保德信基金投资部高级研究员、基金经理。

在全球范围内挖掘长期成长股,黄兴亮与万家投研团队有着扎实的研究基础和底蕴。科技创新始终是全球性的产业,国内外企业最终都要面向全球市场同台竞争。在研究和跟踪国内科创企业的过程中,我们大量地参考了类似行业海外公司的发展历程,在这种行业对比中,对海外市场积累了很深的认知。万家投资团队始终以广阔的全球视野,在科技创新领域进行投资研究,投资能力圈覆盖多个市场。

5、拟任基金经理黄兴亮业绩如何?

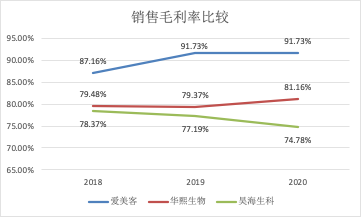

以黄兴亮管理时间较长的万家行业优选为例,过去三年收益超300%,全市场同类排名第2。

自黄兴亮管理以来,万家行业优选揽获金牛奖、金基金奖权威大奖,荣膺晨星中国、银河证券和上海证券★★★★★评级。

6、万家全球成长怎么做好跨市场投资?

7、在实际投资中,如何挑选全球范围内具有比较优势的上市公司?

在投资过程中,我们会将国内和海外的类似行业、不同阶段的对标公司进行对比,从而形成不同的视角和判断。

比如全球半导体行业是平稳增长的,中国企业的机会在于份额的扩张、本土供应链的成熟,所以半导体在全球来看是相对平稳增长的行业,但是对中国来讲可能就是成长属性非常强的行业。对于这类行业,我们关注的重心在国内这些不断壮大的产业链公司,因为他们正在积极扩张,获得更大的份额。

对于海外相对比较成熟的行业,会参照海外产业发展的规律,比如行业的主要竞争要素是什么、最后大致会形成怎样的格局,并以此来寻找机会;对于在国内过分乐观的领域,市场给的估值也比海外高得多,我们会保持相对谨慎,比如行业逐步走向成熟阶段以后,是否会面临比较大的周期波动的阶段、估值是否带来很大的压力,这些都是我们在投资中会考量的要素。

又如医药行业,尤其是基因技术领域,这几年海外创新药企在基因疗法、免疫和细胞疗法等前沿生物药领域蓬勃发展,mRNA疫苗在新冠疫情中得到了大规模的验证。在这方面,国内企业还相对薄弱,而海外市场已经有一批出色的基因技术公司,值得投资者关注。

还有一些领域,比如云计算,国内市场和国外市场齐头并进,各自都形成了一些领军企业和一定层次的竞争格局。对于这类领域,我们会同步关注国内企业和海外企业,按照国内和国外产业所处的不同阶段来做不同的选择。

8、万家全球成长如何控制风险?

从基金投资角度来看:

在日常研究中,我们通过深度研究,以挖掘全球具有比较优势的公司;

当公司未来发展预期、经营状况、行业竞争格局等关键因素发生变化时,及时退出;

当上市公司股价短期下跌,且我们仍然认可其长期趋势不改时,会择机逆向增持;

我们相信市场短期的波动在所难免,但从长期来看,我们有信心为投资者争取全球科技类新兴产业发展所带来的红利。

从产品设计与持有人来看:

本产品最短持有期限一年,能有效避免非理性的追涨杀跌,使得投资人获得持有期内真实投资收益,拥有更好的投资体验。

9、万家全球成长的建仓思路是?

本基金建仓节奏将根据市场环境相机抉择,当市场大幅下跌、风险大量释放时逐步加仓,当市场短期上涨过快,则谨慎布局。

10、万家基金的股票投资实力如何?

万家投研团队拥有近百位投资研究人员,权益投资团队平均拥有逾10年经验,研究团队全方位覆盖各个行业。以“主动管理”和“深度研究”为特色,历经市场牛熊考验,长期投资业绩居于行业前列。

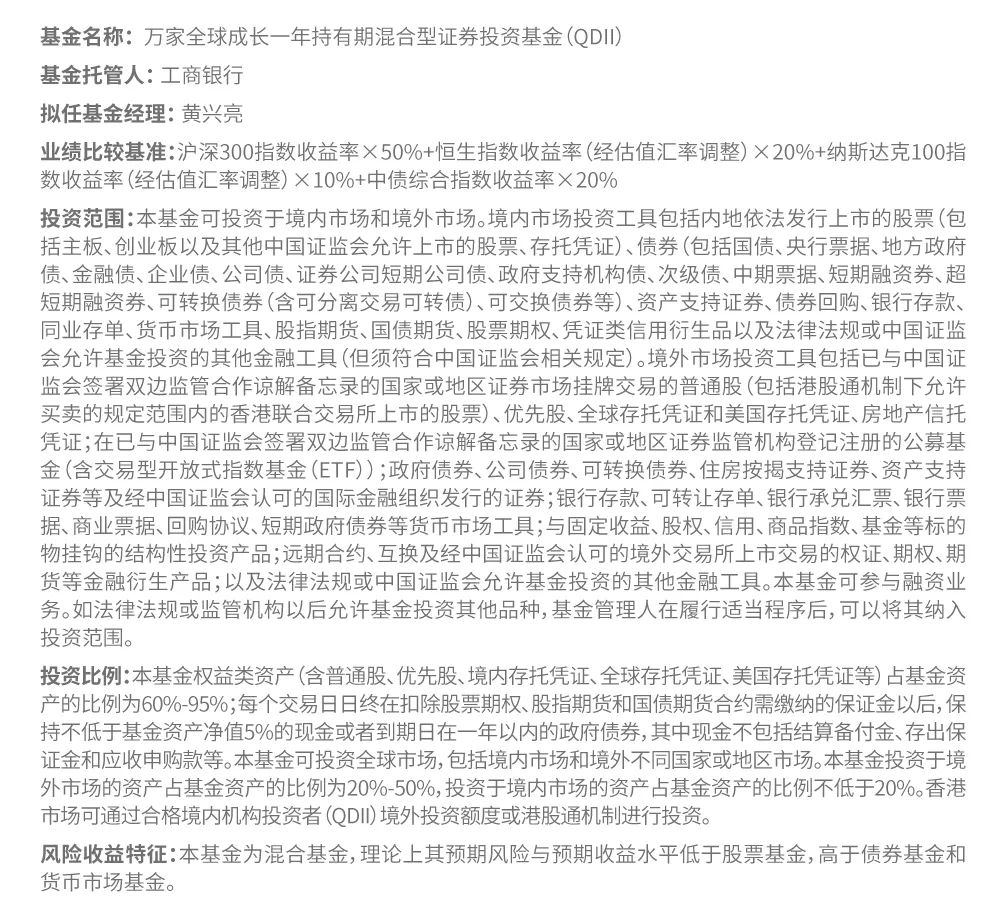

11、万家全球成长的基本信息?

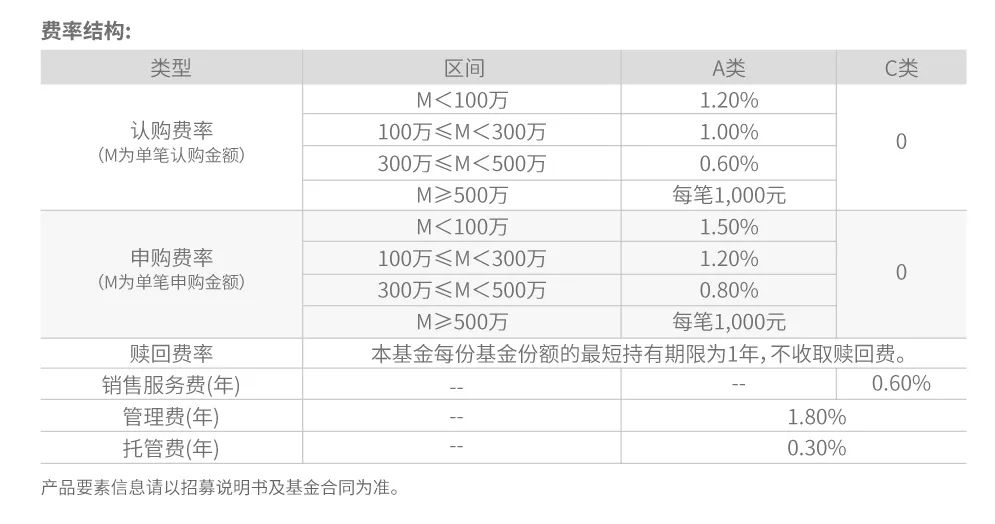

12、万家全球成长购买费率?

(滑动展示完整风险揭示书)

风险提示:基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。本基金特有风险包括但不限于(1)区域配置及境外市场风险:本基金可投资于全球证券市场,包括境内市场和境外不同国家或地区市场。这些国家或地区的证券市场的投资风险将对本基金的投资业绩产生重要影响。(2)本基金权益类资产(含普通股、优先股、境内存托凭证、全球存托凭证、美国存托凭证等)占基金资产的比例为60%-95%,属于权益类资产仓位偏高且相对稳定的基金品种,投资者面临无法获得收益甚至可能发生较大亏损的风险。(3)通过内地与香港股票市场交易互联互通机制投资于港股通股票的风险。证券市场因受宏观经济等因素影响而引起波动,将引起基金收益水平发生波动的潜在风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、风险揭示书、产品资料概要等法律文件,了解基金基本情况。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。在代销机构购买时,应以代销机构的风险评级规则为准。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金投资需谨慎。

基金业绩:万家行业优选成立于2005.7.15(2013.8.28由万家公用事业行业股票基金转型为本基金),2015-2020年净值增长率分别为:77.01%,1.59%,0.81%,-12.66%,89.83%,97.32%;2015-2020年业绩比较基准收益率分别为:6.98%,-8.16%,17.32%,-19.66%,29.43%,22.61%。现任基金经理黄兴亮(2019.3.2至今)。

万家经济新动能混合成立于2018.2.7(2018.9.17由万家家乐债券型证券投资基金转型为本基金),A类2018-2020年净值增长表现为:-5.88%,44.80%,59.16%;C类2018-2020年净值增长表现为:-6.05%,42.63%,58.37%;2018-2020年业绩比较基准收益率为:-4.32%,26.16%,20.70%。现任基金经理黄兴亮(2019.10.30至今)。

万家科技创新混合成立于2020.1.7,A类2020年净值增长表现为:23.72%;C类2020年净值增长表现为:23.12%;2020年业绩比较基准收益率为:40.15%。现任基金经理黄兴亮(2020.01.07至今)。

万家自主创新混合成立于2020.2.10,A类2020净值增长率为:44.12%;C类2020净值增长率为:43.48%;2020业绩比较基准收益率为:23.98%。现任基金经理黄兴亮(2020.2.10至今)。以上数据均来自各基金定期报告。