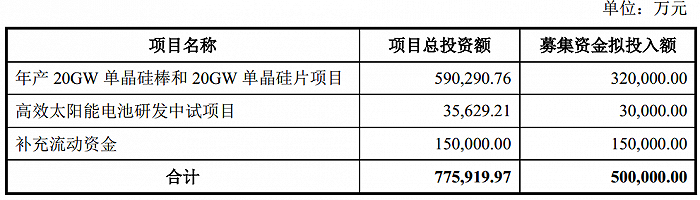

我国的养老保障体系主要由三个层次组成:由政府主导的社会养老保险,由企业主导的企业年金和职业年金,和由个人主导的市场化养老计划。一般称之为三支柱。

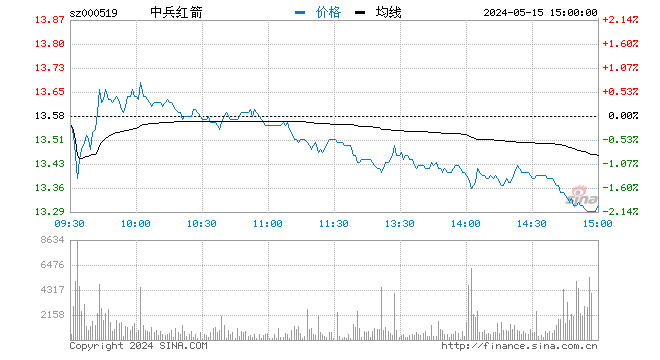

图表1 我国养老保障体系层次及结余规模

数据来源:人社局、社保基金理事会

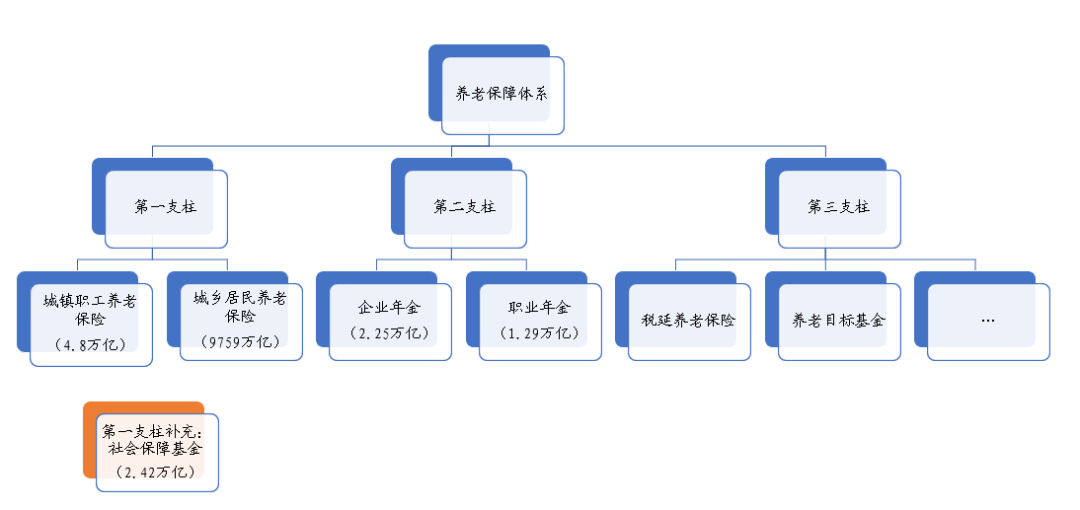

1、第一支柱大家都比较熟悉,常常听到的“五险一金”中的养老保险就是它了。第一支柱——社会养老保险具有立法强制性特征,由用人单位和职工共同缴纳,只要和用人单位建立劳动关系,就应当缴纳。如果是没有用人单位的非从业人员(如个体户或农村居民),则需要自行缴纳,政府还会给一定的缴费补贴。所以社会养老保险有两种类型:城镇职工养老保险和城乡居民养老保险。

图表2 城镇职工和城乡居民养老保险缴费规则

(北京为例)

数据来源:北京人社局

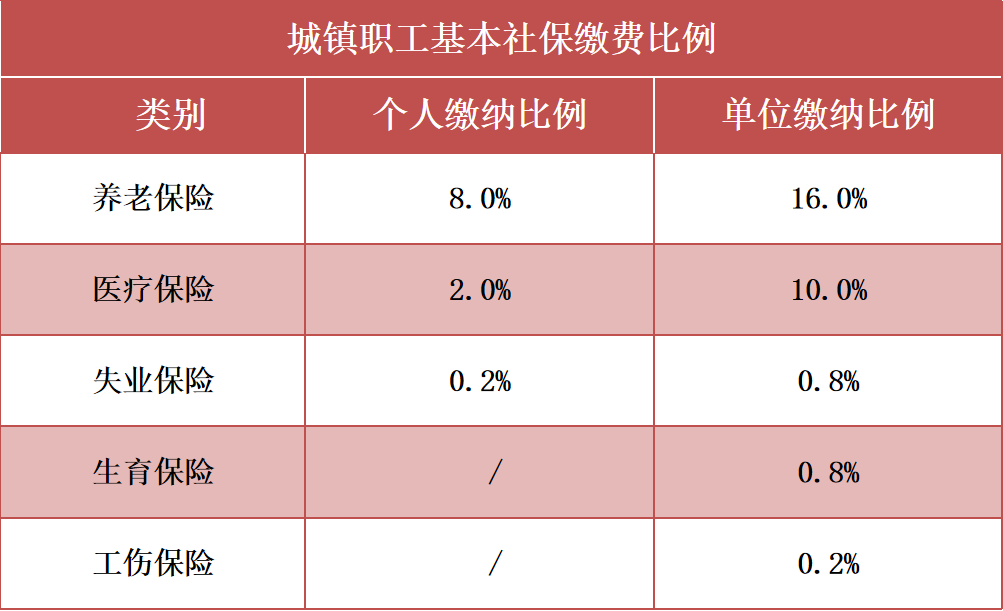

数据来源:北京人社局图表3 城镇职工养老金领取规则

数据来源:人社部

备注:本人平均缴费工资指数=(a1/Al+a2/AZ+....+an/An)/N,a1、a2.....an 为参保人员退休前 1 年、2 年.......n 年本人缴费工资额;A1、A2……An 为参保人员退休前 1 年、2 年......n 年当地职工平均工资;N 为企业和职工实际缴纳基本养老保险费的年限。

由于是政府统一主导、且具有强制性特征,第一支柱社会养老保险覆盖人群非常广,是社会养老保障体系的主要支柱。2020年全国参加基本养老保险的人数已达9.99亿人,参保率超过90%。1但由于广覆盖的原因,养老保障程度则较低,目前城镇职工养老保险的替代率(退休人员平均收入/职工平均工资)在40%左右2,也就是说目前退休职工能领到的退休金占当前平均工资水平的40%左右。

我国第一支柱社保养老制度最主要的特征是“现收现付”,也就是当前的劳动力缴纳养老金来承担上一代退休人口的养老支出。随着我国劳动力人口红利弱化,社会老龄化程度加深,未来劳动力人口的养老负担会越来越大,未来第一支柱持续运营是存在压力的,可能出现入不敷出,替代率下降等情况,所以二、三支柱的发展非常重要。

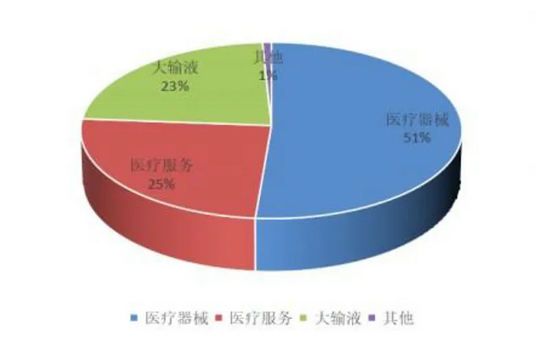

2、第二支柱企业年金(事业单位—职业年金)在我国的普及度、覆盖面都比较低,所以相对社保养老金大家比较陌生。企业年金是由企事业单位自愿建立的职工退休计划,委托给第三方机构保管(银行)和市场化机构运营(基金公司)。与社保养老金一样,企业年金由企业和员工共同缴费,具体比例由企业自主协商确定,但对缴费上限比例有一定的规定。企业年金的领取条件和权益归属也比较灵活。与第一支柱的社会养老保险相比,企业年金由第三方机构市场化运营,投资效率和收益率都较高。

建立企业年金的企业多集中于烟草、铁路、电力等垄断性行业及大型金融机构,中小民营企业本身税负压力已经较大,鲜少建立企业年金。企业年金个人缴费部分可以抵扣个税,但力度不大。2020年全国有10.5万户企业建立企业年金,参加职工2718万人。3当前企业年金的作用、地位和承担在整个养老保障体系内占比还很小。

12021年2月26日,国新办就业和社会保障情况新闻发布会披露

22020年全球财富管理论坛首季峰会,楼继伟:”养老金第一支柱平均替代率已不足50%”。2019年退休人员平均收入/城镇单位在岗职工平均工资=43%

3《2020 年度人力资源和社会保障事业发展统计公报》

3、第三支柱是指由个人主导、自愿参与的市场化养老计划,但在账户设立、税收优惠、投资运营等方面有较为统一的制度安排。我国的第三支柱制度还没有完全建立,目前尚处于试点和初期发展阶段,可供选择的金融工具较少。目前在我国“第三支柱”的可选金融工具主要有:商业保险机构发行的税延养老保险和公募基金发行的养老目标基金。税延养老保险有一定的个税缴纳优惠政策,养老目标基金目前还没有。但未来在第三支柱制度框架落地铺开后,税收优惠政策或将普及各类产品。

上文已经讲过,劳动人口红利减退、老龄化程度加深导致第一支柱可持续性承压,我国的养老保障制度势必会转型,第二、三支柱是未来重要发展和支撑。但第二支柱的发展较受制于企业较为沉重的税收负担,第三支柱个人主导的市场化养老计划发展更为重要和可期。

下期我们将介绍基金公司运营的第三支柱产品——养老目标基金。

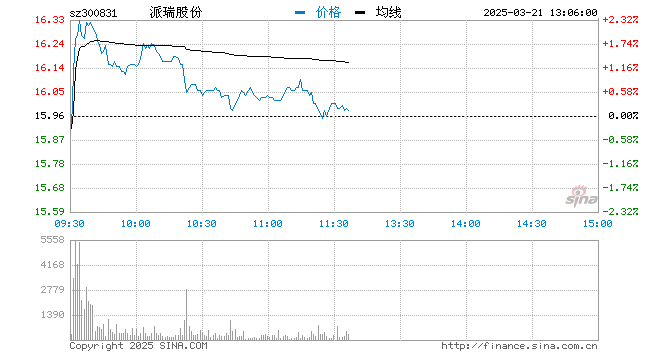

产品推荐:银华尊和养老2035三年持有混合(FOF)

(简称“尊和养老2035”)

数据来源:银华基金官网

数据来源:银华基金官网01

采用目标日期策略

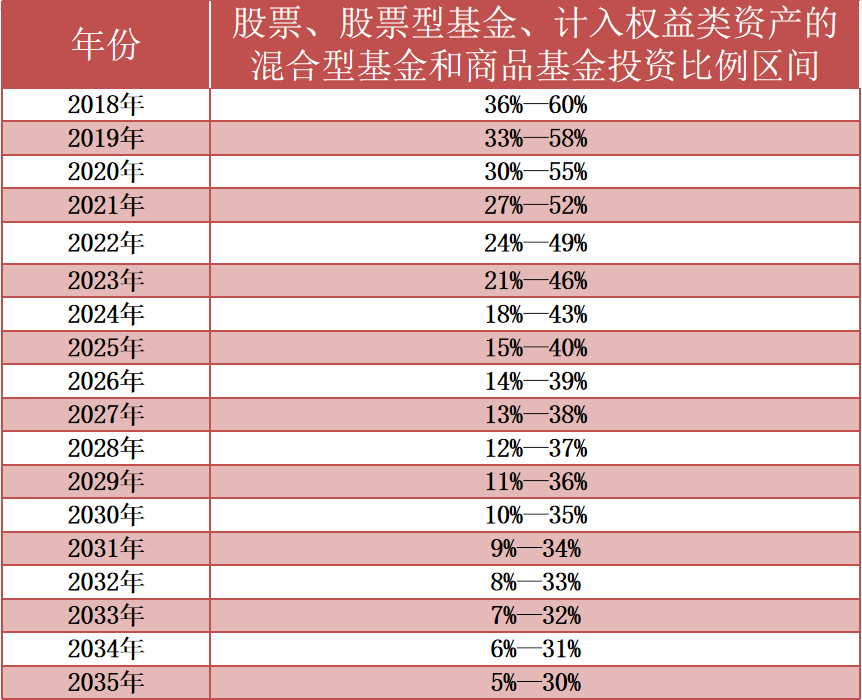

主要围绕2035年前后退休的投资者(主要覆盖70后和80后)设计,在投资者不同的生命阶段,匹配不同的风险偏好,从而动态调整各类资产配置比例。随着目标日期的接近,以及在目标日期之后,基金的资产配置方案越来越保守。基金的权益类资产投资比例从较高的位置逐步降低,同时固定收益类资产和货币类资产的配置比例逐步提高。

数据来源:《银华尊和养老目标日期2035三年持有期混合型基金中基金(FOF)基金合同》

02

“银华尊和2035”是一只开放式基金,以FOF形式运作

申购后最短持有期限3年,到达目标日期2035年后将转型为混合型FOF,不再设置投资人持有的最短持有期限。“银华尊和2035”以FOF形式运作,投资组合比例为:80%以上的基金资产投资于证券投资基金(含QDII基金、香港互认基金),其中,基金投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的比例合计原则上不超过基金资产的60%。

03

严格设置投资目标

在长期战略目标资产配置框架下,通过实现当期资产收益的最大化,力求实现基金资产的长期增值和总收益最大化。

通过三大策略来构建投资组合:资产配置策略、调整策略以及风险控制策略。

风险提示:本产品中“养老”的名称不代表收益保障或其他任何形式的收益承诺,本产品不保本,可能发生亏损。市场有风险,投资需谨慎。过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金详情请仔细阅读基金合同、基金招募说明书和基金的风险揭示书。