来源:陈果A股策略

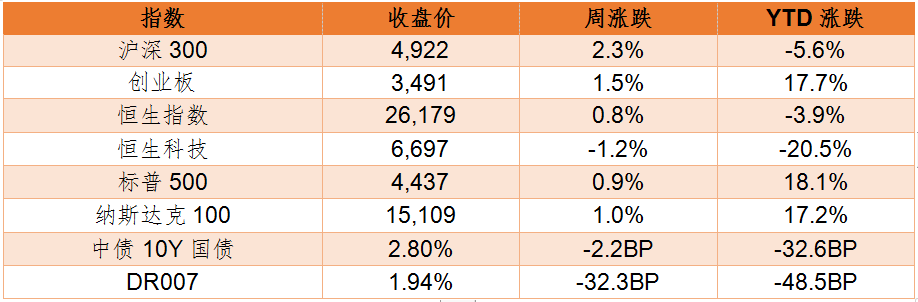

核心观点

■宏观流动性与资金价格:

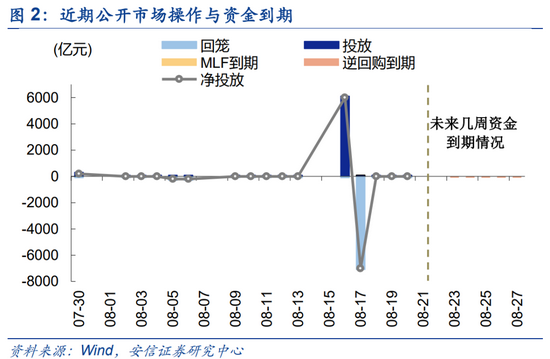

央行6000亿元MLF操作略超市场预期,有望一定程度缓解市场对政府债券发行加快的担忧。未来一周资金到期压力不大。

7月经济数据下行略超预期,10Y国债收益率重回下行;LPR利率维持不变、海外缩减预期造成小幅扰动。预计中短期利率进一步下行空间有限,整体维持震荡,对权益市场扰动或有所加大。

疫情反弹叠加Taper预期升温,全球市场小幅震荡。美联储FOMC 7月会议纪要预计年内将达到缩减购债的门槛;美国、日本、马拉西亚等国疫情持续恶化。

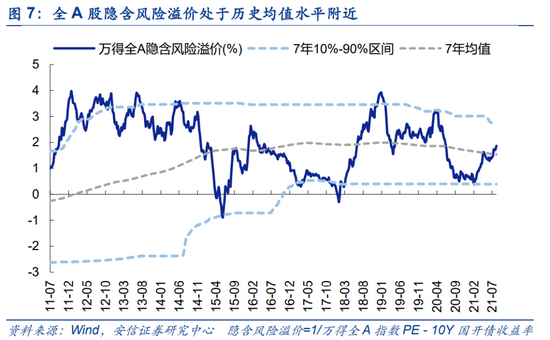

A股隐含风险溢较前周下降0.14%。“沪深300股息率-余额宝7日年化收益率”下降0.09%。

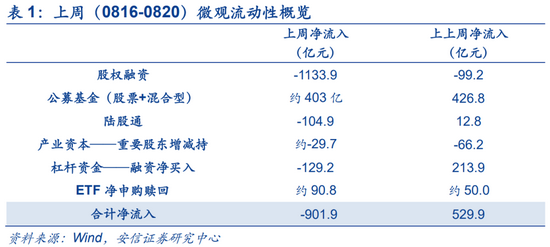

■微观流动性与资金供求:

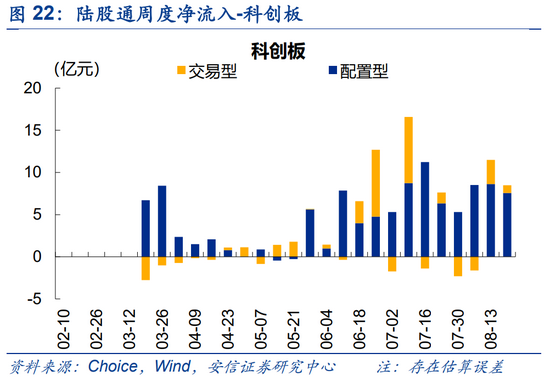

受市场波动影响,近两周基金发行速度有所趋缓,发行速度由550回落至400亿/周左右。新能源、双创类行业主题基金持续热销,6月以来已有21只科创创业50ETF完成发行(近一周8只),7月以来已有28只新能源相关基金完成发行(近一周4只)。去年重仓消费的大型基金今年以来表现不佳,近一个月部分回撤幅度普遍在15%左右,预计短期赎回压力仍存

整体看,上周陆股通整体流出规模有限,全周净流出104.9亿。行业上主要集中在食品饮料;而对医药、电气设备、电子仍保持净流入。市场调整或更多来市场内部因素(内资机构博弈、行业基本面及监管等)。迈瑞医疗上周大跌23.8%,但获陆股通净买入20.9亿,居个股之首。

资金需求方面,当前股权融资规模、产业资本净减持均处于正常水平,近期可关注后续中国移动上市交易对流动性预期产生的扰动。8月整体解禁规模与7月基本持平;科创板解禁高峰过半。本周解禁规模较大的个股包括安克创新(约147.9亿)、红塔证券(约146.3亿)、泰康医学(约99.9亿)、美畅股份(约90.9亿)、今创集团(52.4亿)。

■机构行为观察:

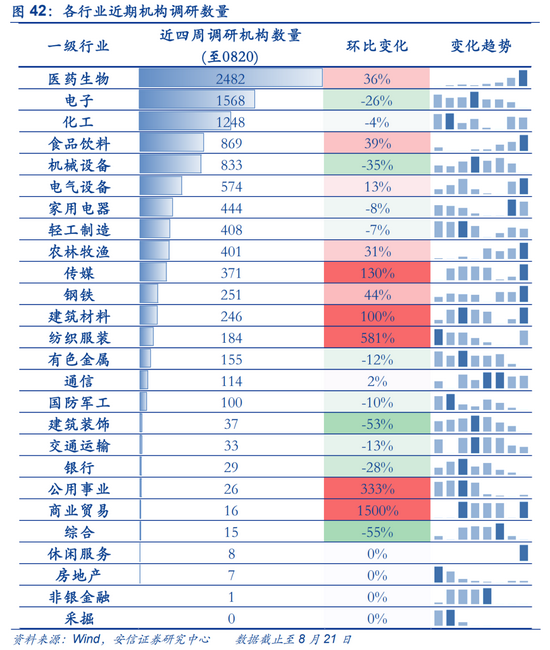

近期机构调研数量整体有所下降,热度较高的行业包括电子、医药生物、机械设备、计算机等。近四周调研热度环比提升的一级行业包括轻工、食品饮料、化工等。调研热度明显上升的二级行业包括农产品加工、化学制药、玻璃制造等。

■风险提示:数据统计存在误差

正文

1.宏观流动性环境与资金价格

央行6000亿元MLF操作略超市场预期,LPR利率维持不变。近一周(0816-0820),央行逆回购等量等价续作;6000亿元MLF操作对冲到期7000亿,利率2.95%与此前持平。央行表示缩量续作考虑到7月全面降准等因素,并“充分满足金融机构流动性需求”。此次操作略超市场预期,有望一定程度缓解市场对政府债券发行加快的担忧。未来一周资金到期压力不大。

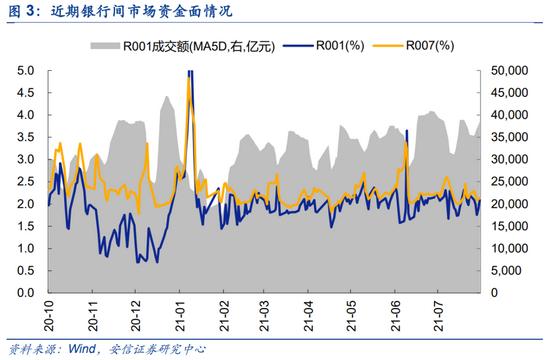

银行间资金面维持宽松。8月20日,R007和DR007均价为2.14%和2.09%,较前一周变化-7bp和-10bp; R001和DR001均价2.09%和2.05%,较前一周变化-11bp和-10bp。近一周银行间流动性较前周明显宽松,隔夜回购成交量有所回升。

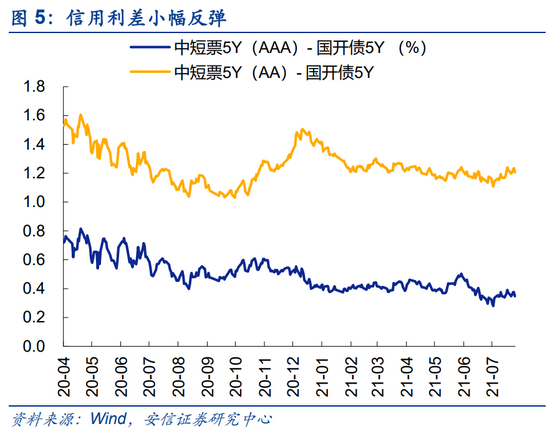

7月经济数据不及预期,无风险利率重回下行。受灾害和疫情影响,7月经济数据下行略超预期,工业、投资、出口等数据增速有不同程度放缓,社零总额环比季调转负,房地产销售出现大幅回落,城镇调查失业率小幅上行。叠加央行MLF续作超预期,市场宽松预期再度再起。同时,LPR利率维持不变、美联储关于缩减的表态造成小幅扰动。整体看,继上周反弹后,本周10Y国债收益率小幅下行。

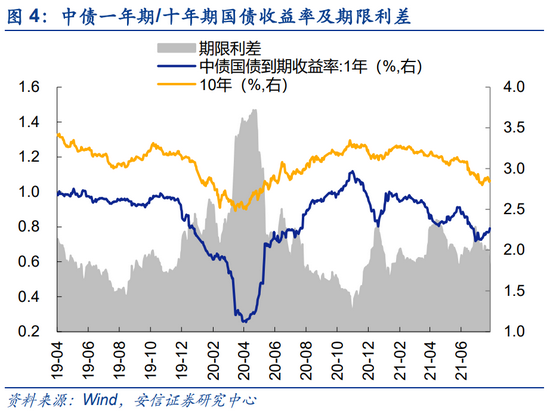

至8月20日,一年期国债收益率和十年期国债收益率报2.27%和2.85%,较前周变化+4.7bp和-2.7p;期限利差(10Y-1Y)为48.4bp,较前一周收窄7.5bp。7月以来,一年期短端国债收益率累下行16.1bp,十年期国债收益率累计下行22.5p,期限利差收窄6.5bp。

当前经济下行已是共识,无风险利率已处于低位,现有逻辑已基本为市场充分消化;考虑到未来灾害疫情因素消退、融资需求回升、海外货币政策调整等因素,预计中短期看利率进一步大幅下行空间有限,整体维持震荡,对权益市场扰动或有所加大。

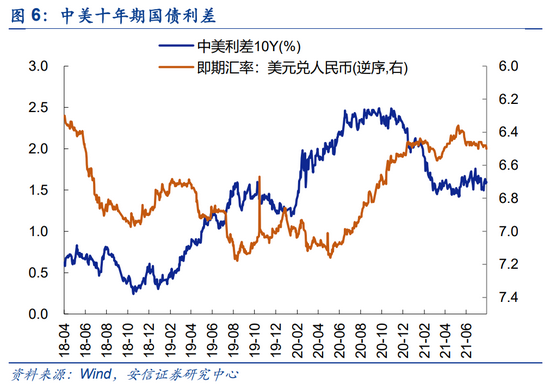

疫情反弹叠加Taper预期升温,引发全球市场震荡。美联储FOMC 7月会议纪要显示,美联储今年可能会达到缩减购债规模的门槛,少数几位决策者希望在未来几个月就开启taper进程。疫情反弹叠加Taper预期升温,本周全球股市普遍调整,大宗商品遭受重挫。但Taper预期升温的同时,美债收益率仍维持小幅下行,美元指数创下年内新高,或反映市场避险行为。

鲍威尔在杰克逊霍尔年会上讲话时间确定。美联储主席鲍威尔将在当地时间8月27日上午10点(北京时间27日晚上10点,周五)在杰克逊霍尔年会上就经济前景发表讲话。据澳联邦银行等机构此前预计,鲍威尔或将在此次会议上宣布缩减购债规模的具体计划。

美国、日本、马拉西亚等国疫情持续恶化。8月以来美国已报告超150多万例病例,新增确诊数重回全球第一。日本新增确诊病例连创新高,日本将东京等地区紧急状态的封锁措施延长至9月12日,并将封锁范围扩大到另外七个县。马拉西亚疫情持续恶化,消息称意法半导体在马来西亚的Muar工厂因疫情再次停产,或将再度对汽车芯片产业链造成冲击。至8月20日,中美十年期国债利差1.59%,较前一周上升0.3bp,人民币较美元贬值0.31%。7月以来,中美十年期国债利差累计下行3.6bp,人民币兑美元贬值0.62%。

A股隐含风险溢价处于历史均值水平附近。截至8月22日,A股隐含风险溢价为1.86%,较上周下降0.14%。“沪深300股息率-余额宝7日年化收益率”为0.08%,较前周回升9.6bp。

2. 微观流动性环境与资金供求情况

2.1. 增量资金

公募基金

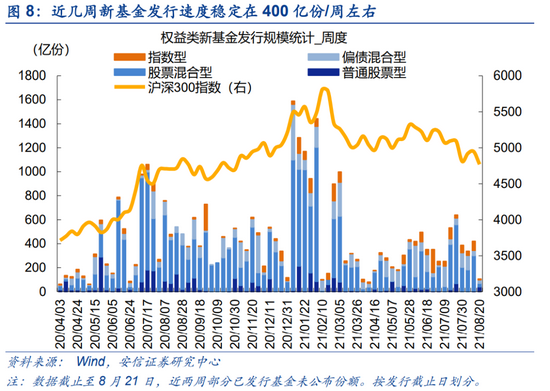

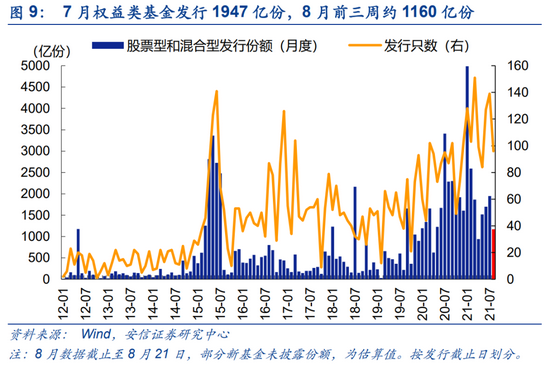

近几周新基金发行速度稳定在400亿份/周左右。至8月21日已有披露情况,8月已有96只基金完成发行,合计募集约1160亿份。7月共139只权益类基金完成发行,合计募集规模1947亿份,持有期一年以上份额占比约28%。前几周新基金发行速度在550亿/周左右,近两周受市场波动影响回落至400亿/周左右。

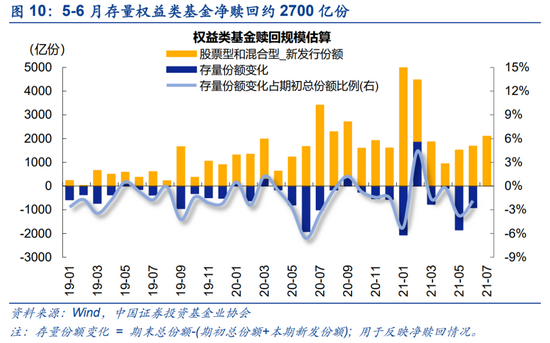

通过公募基金为市场增量资金其实相对有限,存量博弈的格局或将持续。据证券投资基金业协会推算的5-6月存量基金净赎回规模约2700亿份,或与近期股票型基金总体净值回升下投资者兑现收益有关。去年重仓消费而表现优异的大型基金今年以来表现一般,近一个月部分头部基金回撤幅度普遍在15%左右,预计短期赎回压力仍存。

新能源、双创ETF持续热销。6月以来有21只科创创业50ETF完成发行(近一周8只),含两只日光基,合计募集超250亿份。7月以来已有28只新能源相关指数基金完成发行(近一周4只),合计募集已超120亿份。

预计本月将有44只行业主题类指数基金完成发行,主要包括新能源(车)*16、双创50*9、芯片电子*4、信息技术类*2、医药*2、消费*1,有望为相应板块带来定向增量资金。

近期新能源、双创行情火热,并传导至基金发行和交易行为,媒体及市场关于公募追逐热点的报道和讨论明显增加;参考去年科技类基金发行的窗口指导,后期可关注相关监管动向。

私募基金

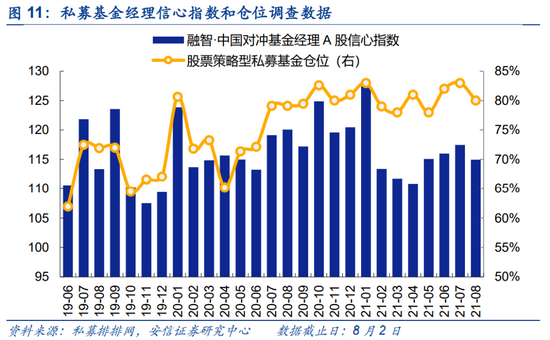

2021年8月,中国对冲基金经理A股信心指数为114.94,环比降低2.13%,结束了从今年4月以后,连续三个月的上涨趋势。从仓位来看,目前股票策略型私募基金的平均仓位为80.0%,环比上个月下降3.0%;25.3%的私募目前处于满仓状态,相比上月显著减少10.6%。

(注:信心指数反映私募基金经理对未来一个月市场的看法,仓位为月初的调查数据)

陆股通

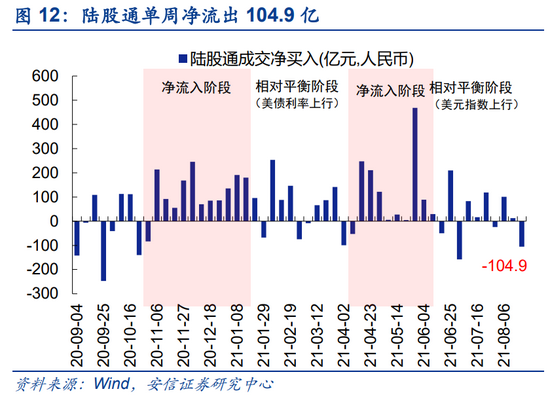

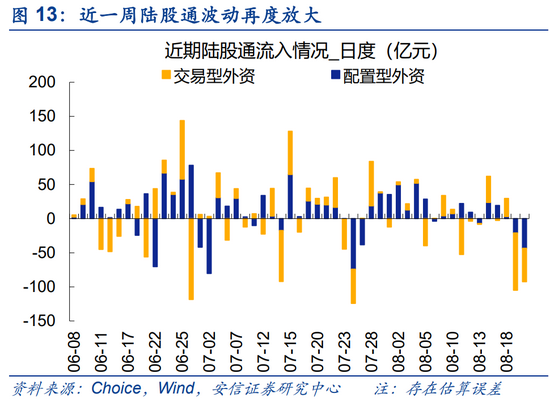

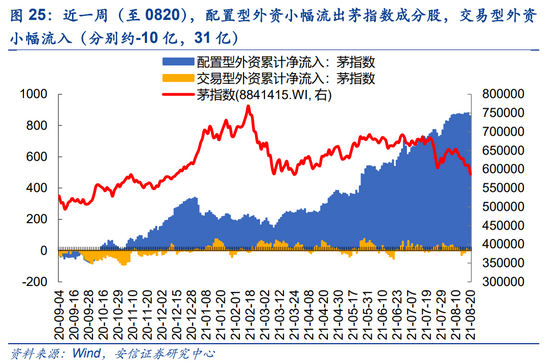

上周(0820)陆股通资金波动再度放大,全周净流出104.9亿。受疫情反弹和Taper预期升温等外部因素影响,上周北上资金先流入后大幅流出,周四、周五就分别流出107.8亿和108.2亿。全周来看,交易型、配置型分别净流出约30亿、75亿。

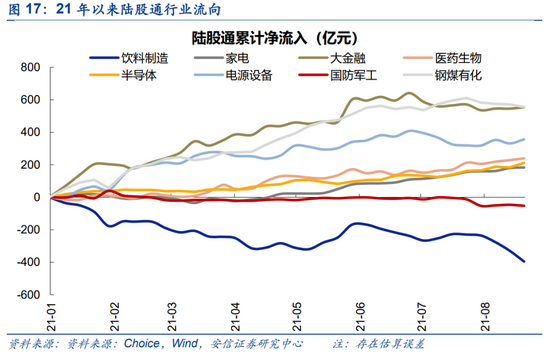

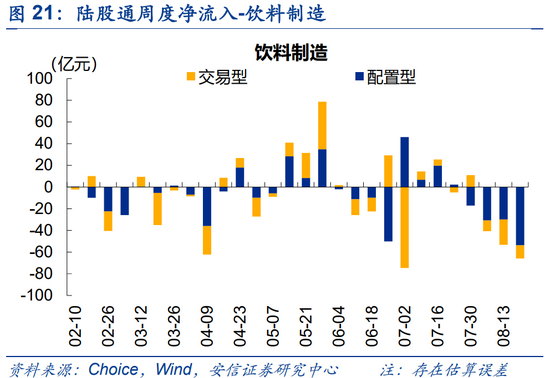

整体看,本周陆股通整体流出规模有限,行业上主要集中在食品饮料;陆股通日均成交额约657亿,占全A成交金额仅5.7%,较前期有所下降。我们认为,外资流出仅影响部分行业,市场调整或更多来自于“政策风险→市场担忧外资流出→内资机构调仓”的内资博弈逻辑,以及行业基本面和监管因素的影响。以医疗板块为例,本周医疗板块大幅调整,陆股通依然维持小幅净流入;迈瑞医疗上周大跌23.8%,但陆股通大幅净买入20.9亿,为上周净买入金额最多的个股。

(注:交易型和配置型资金按陆股通托管机构划分,交易型包括内资券商、内资银行港资券商和外资券商,配置型包括外资银行和港资银行。历史数据表明配置型整体风格更为稳定,前瞻性更强。)

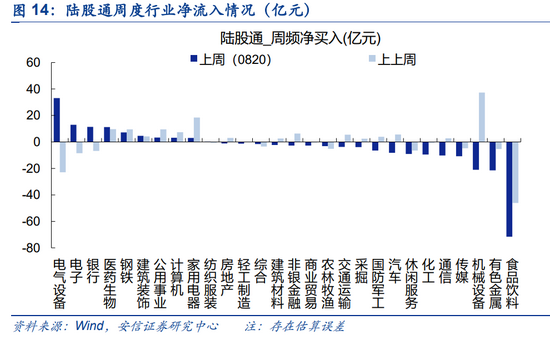

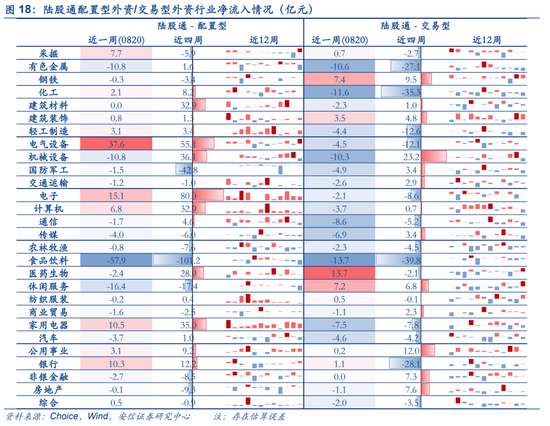

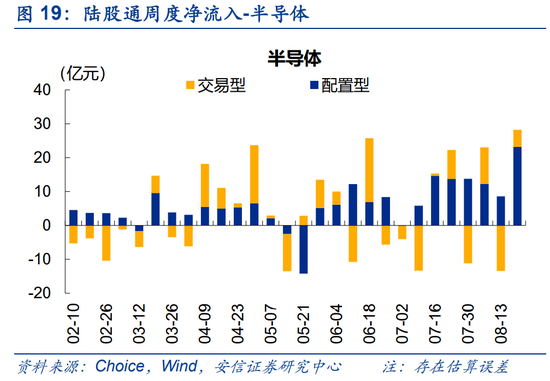

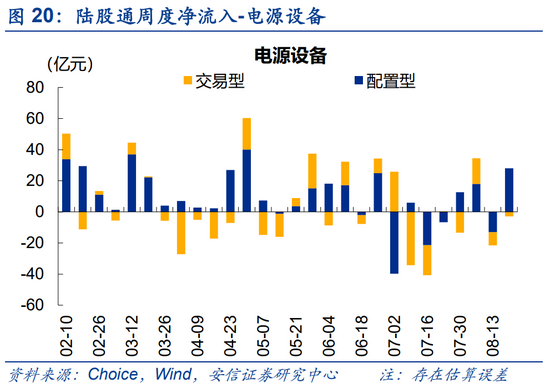

上周陆股通增配电气设备、电子、银行等;食品饮料、有色、机械遭净卖出较多。以周频看,电气设备(约33亿,配置型资金为主)、电子(约13亿,配置型资金为主)、银行(约11亿,配置型资金为主)获北向资金净增持居前;食品饮料(约-71亿,配置型资金为主)、有色(约-23亿,两类资金并重)、机械(约-21亿,两类资金并重)遭净卖出较多。

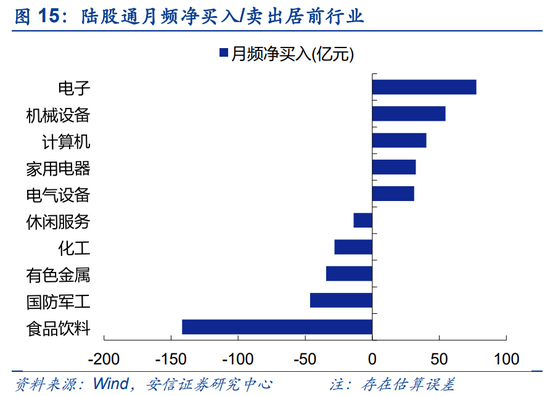

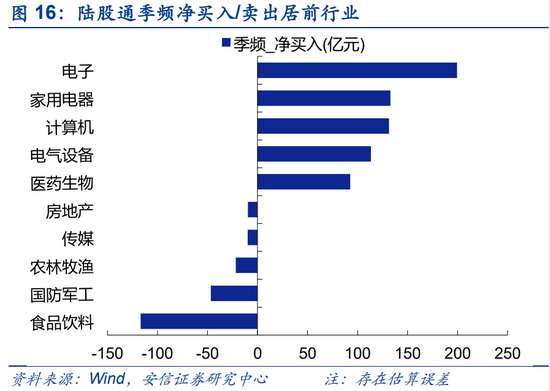

近四周来看,电子(约77亿,配置型资金为主)、机械(约55亿,两类资金并重)、计算机(约40亿,配置型资金为主)、家电(约33亿,配置型资金为主)净流入居前;食品饮料(约-142亿,两类资金并重)、军工(约-42亿,配置型资金为主)、有色(约-32亿,交易型资金为主)、净减持居前。

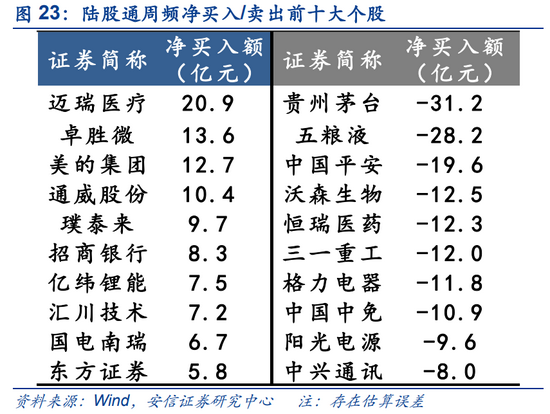

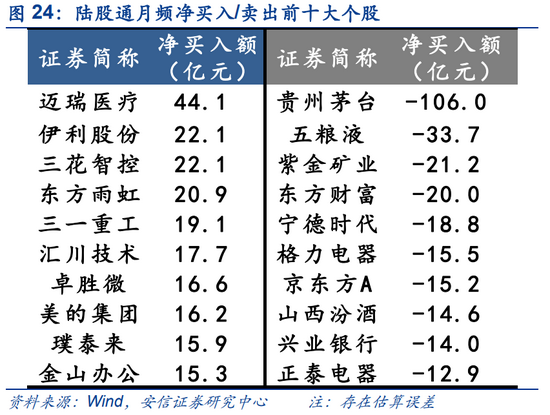

迈瑞医疗、卓胜微、美的集团、通威股份、璞泰来等获净买入居前;贵州茅台、五粮液、中国平安、沃森生物、恒瑞医药遭净卖出居前。迈瑞医疗、美的集团、招商银行、三花智控等连续多周获大幅净流入居前;贵州茅台、五粮液、宁德时代、东方财富、东方雨虹等连续多周遭净减持居前。

港股通

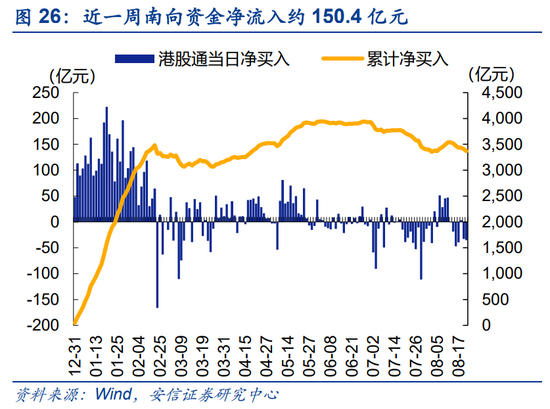

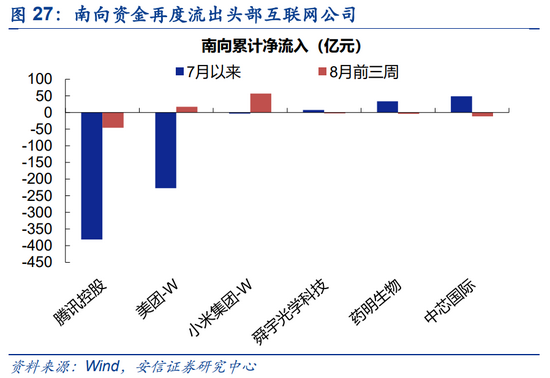

港股通近一周净流出150.4亿元,再度流出头部互联网公司。7月以来港股通大幅净流出以腾讯、美团等互联网平台公司,而中芯国际、药明生物等偏向于硬科技板块的个股仍保持小幅净流入;8月前两周流出趋缓,近一周港股通再度净流出腾讯控股约55亿。

融资融券

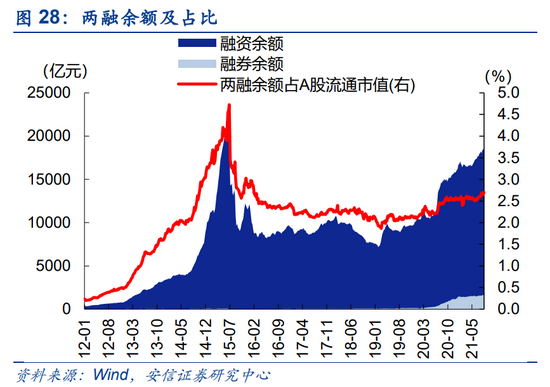

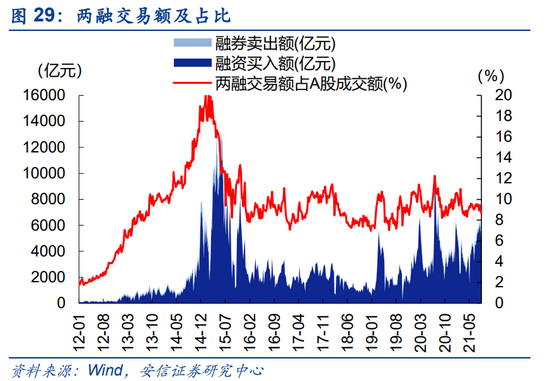

上周杠杆资金活跃度小幅下降。上周(0813-0820)两融余额18411.4亿元,较前期减少129.2亿元;两融余额占A股流通市值2.70%,较前期下降0.05%,为16年以来最高值。两融交易额5377.01亿元,占A股成交额8.63%,较前期下降0.5%。

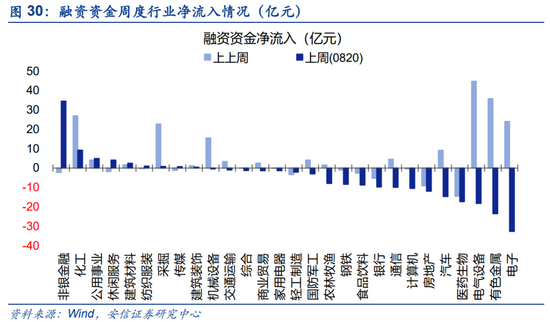

融资资金本周净流入券商、化工居前。以周频看,至8月20日,券商(34亿)、化工(9亿)、公共事业(4亿)获杠杆资金净增持居前;有色(-23亿)、电气设备(-18亿)、医药(-17亿)净减持居前。

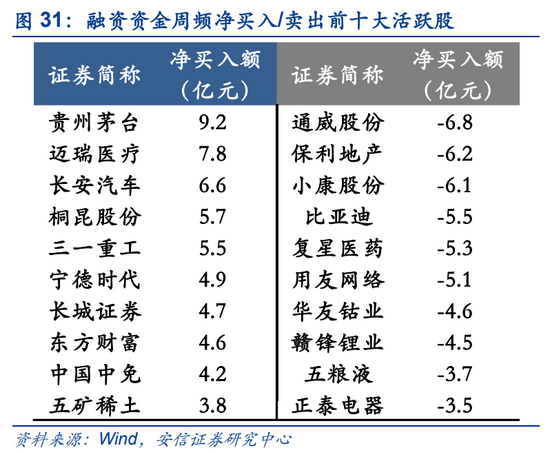

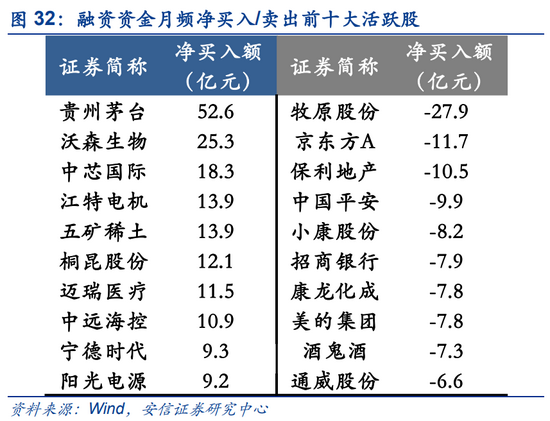

杠杆资金有抄底贵州茅台和迈瑞医疗迹象。以周频看,贵州茅台、迈瑞医疗、长安汽车、桐昆股份、三一重工等获净流入居前;通威股份、保利地产、小康股份、比亚迪、复星医药遭净流出居前。

以月频看,贵州茅台、沃森生物、中芯国际、江特电机、五矿稀土等净流入居前;牧原股份、京东方A、保利地产、中国平安、小康股份等净减持居前。

股票型ETF

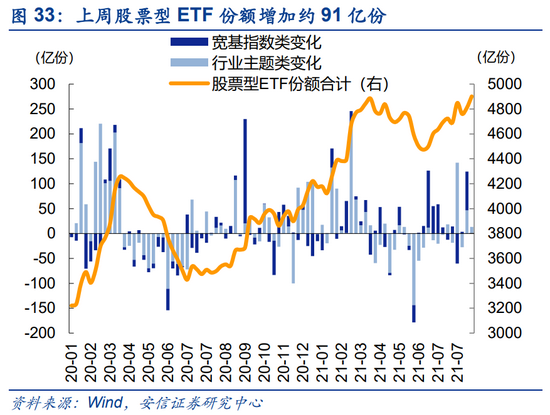

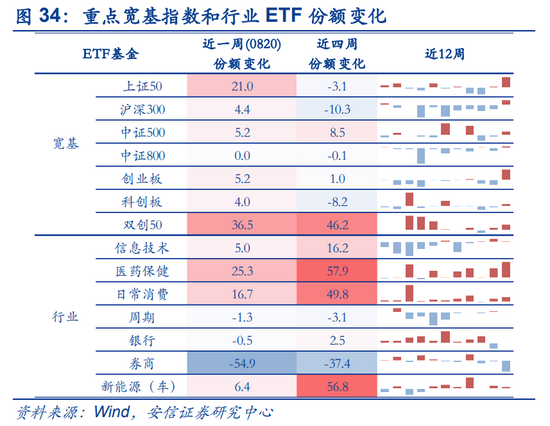

股票型ETF份额增加约91亿份。分类看,宽基指数型增加约77亿份;行业主题类增加约13亿份,其中,双创50(+37亿)、上证50(+21亿)、医药(+25亿)、日常消费类(+17亿)ETF份额增加较多;券商类(-55亿)份额减少较多。

2.2. 资金需求

股权融资

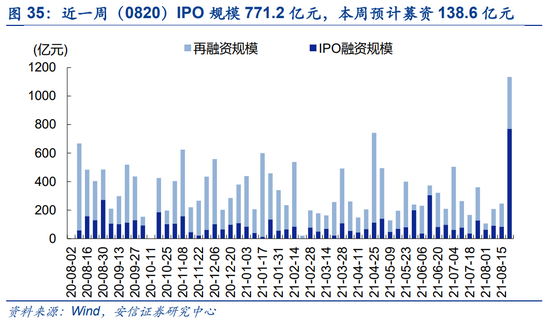

本周资金需求处于相对正常水平。按上市日划分,受中国电信上市影响,近一周(0820)股权融资规模共1133.9亿元,较前期明显上升,处于历史较高水平,其中IPO融资771.2亿元。预计本周(0816-0820)将有4只新股将进行网上发行,预计募资23.0亿元。

8月18日,证监会公告核准中国移动股份有限公司的发行申请。按照中国移动招股书披露,此次上市拟募集资金约560亿元,超越刚上市的中国电信(541.6亿)和去年中芯国际(532亿),成为近十年来A股最高IPO募资额。

产业资本和限售解禁

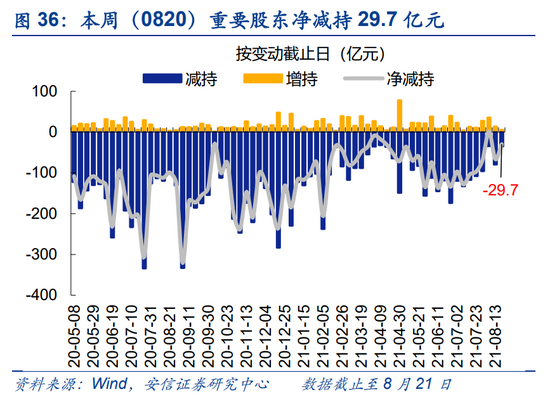

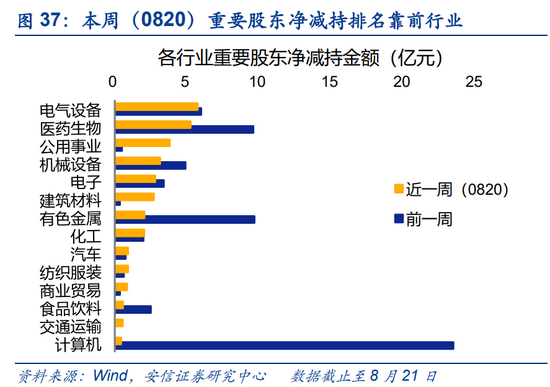

上周减持处于正常水平,7月后整体禁压力有所降低。至8月21日已有披露,近一周重要股东净减持29.7亿元,较前期(净增持66.2亿元)有所增加,为近两年来正常水平;净减持金额较高的行业包括电气设备(5.7亿)、医药(5.2亿)。

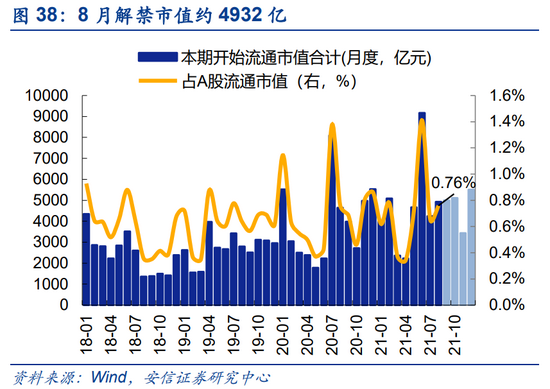

限售解禁方面,近一周(至0820)限售解禁规模约661.6亿元,未来一周规模约923.9亿元,处于历史正常水平。本周解禁规模较大的个股包括安克创新(约147.9亿)、红塔证券(约146.3亿)、泰康医学(约99.9亿)、美畅股份(约90.9亿)、今创集团(52.4亿)。

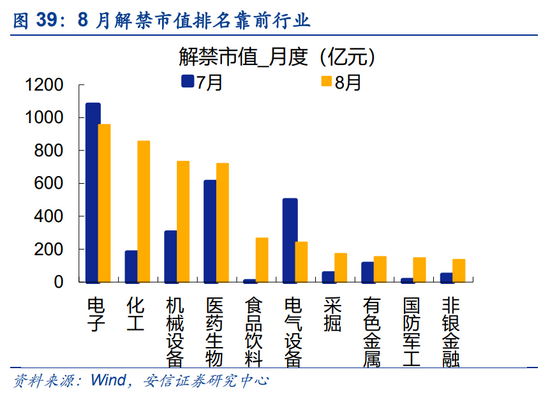

8月解禁规模预计为4902亿元,主要集中与电子行业(约4127亿),解禁压力较上一月下降,但仍处于历史相对高位。

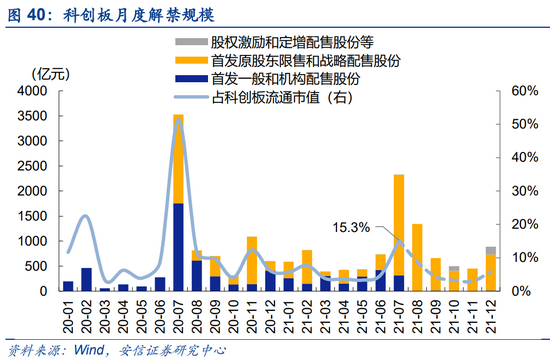

。7-8月科创板解禁有所提升,解禁股份主要有两部分:一方面是由于19年7月科创板开板初期IPO数量较多,两年后券商跟投部分的首发战略配售股份解禁期满,此部分约500亿;另一方面由于去年中芯国际、君实生物-U、寒武纪-U、康希诺-U等市值较大的企业于去年7-8月密集上市,一年后首发原股东限售和首发战略配售股份解禁期满,此部分约2500亿元。

3. 机构行为观察

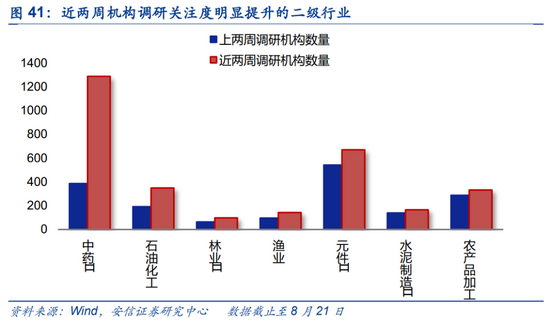

机构调研:中报季到来,近期机构调研数量整体回升,热度较高的行业包括医药生物、电子、化工、计算机、食品饮料等。近四周调研热度环比提升的一级行业包括医药、食品饮料、农林牧渔、传媒、钢铁等。调研热度明显上升的二级行业包括中药、石油化工、水泥制造、元件等。

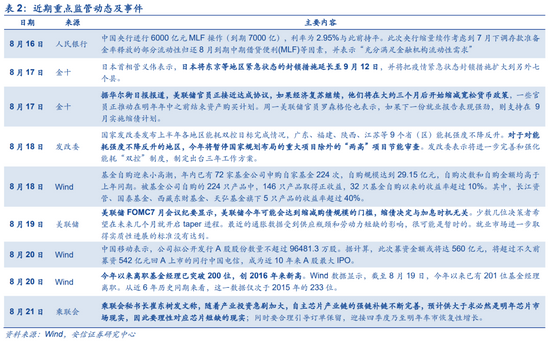

4. 近期重点监管动态及事件

三大炒股神器免费领取!数量有限,先到先得>>

三大炒股神器免费领取!数量有限,先到先得>>