上证报中国证券网讯(记者 朱文彬)今日起,顶流基金经理刘格菘挂帅的新产品——广发行业严选三年持有期基金(A类:012967,C类:012968)正式“上架”。

该产品是刘格菘首次担纲三年持有期基金。持有期的设置,将有利于基金经理坚持中长期投资策略,同时也有利于持有人坚持长期投资,从而尽可能获取长期的超额回报。

被称作“成长一哥”的刘格菘,成名于2019年。那一年,由他管理的广发双擎升级、广发创新升级、广发多元新兴分别以121.69%、110.37%、106.58%的年度收益率,包揽了全市场主动权益类基金前三名,名震业内。

难能可贵的是,2020年,在管理规模跃升行业前列时,刘格菘的4只代表性基金,依然取得了60%-70%的年度回报,超过偏股型基金平均40%的收益率水平。今年以来,A股波动加大,刘格菘管理的基金在前7个月全部取得正收益,有2只基金的收益率超过10%。

从管理百亿规模跃升到当前的超750亿元,刘格菘取得不错业绩的背后有着独到的投资内核。

从投资方法论看,刘格菘采用的是中观行业配置,用统一的供需框架考察不同类型的资产。他会重点关注两类资产,一类是供需较稳定的业绩匹配类资产,如大消费行业,可用GARP策略研究,追求性价比,赚企业成长的钱;另一类是供需格局明显变化的价值创造类资产,如新能源车、光伏等行业。

以供需框架为基础,从中性角度出发研究,做非中性配置,是刘格菘投研策略的特色之处。过去6年,他花了很多精力跟踪28个一级行业,把行业数据纳入供需框架,然后选4-5个行业配置,并根据行业成长空间的稳定性、持续性和性价比调整配置比例。

复盘刘格菘过去三年的持仓,TMT占比较高,虽然是核心持仓,但并不是唯一。尤其是最近一年,制造业、大消费占比时常与之并驾齐驱。

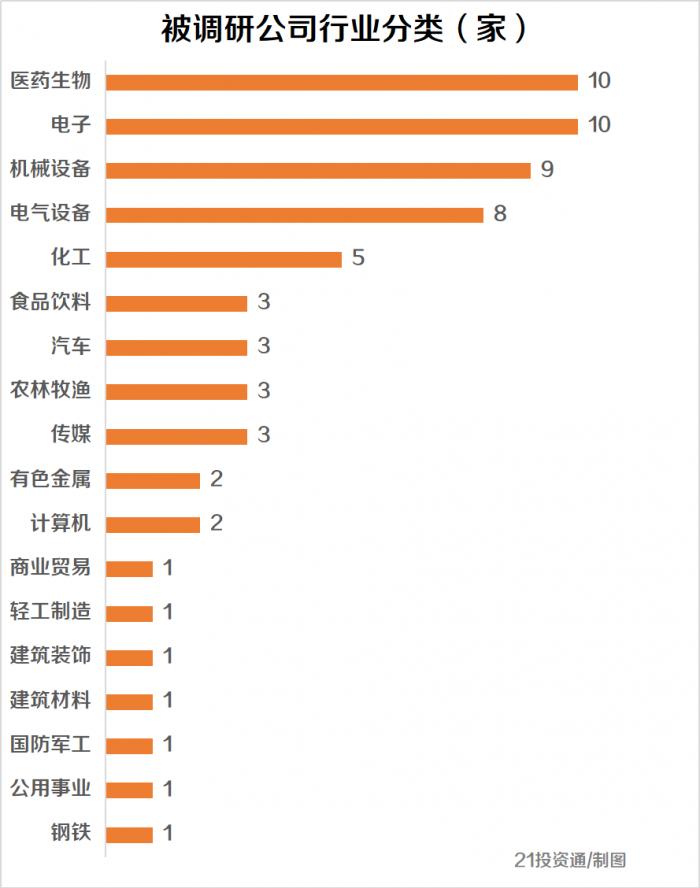

展望后市,刘格菘近期表示,未来关注两类具有“全球比较优势”的制造业:一类是国内跟其他国家相比处于“技术领先+成本领先”阶段的行业,如光伏、锂电池、新能源汽车整车等;另一类是通过不断追赶,从过去技术落后到现在达到成本领先的行业,包括面板、化工、汽车产业链、家电、医疗器械等。