澎湃新闻记者 李潇潇

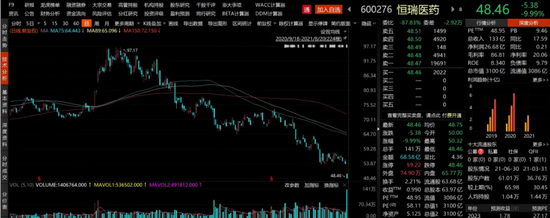

8月20日,有“药中茅台”之称的“医药一哥”的恒瑞医药罕见跌停,截至8月20日收盘,恒瑞医药跌停,报收48.46元/股,较年初最高97.23元已经腰斩,市值也从最高接近6200亿元跌至3000亿元附近,被药明康德(维权)、迈瑞医疗等医药细分领域巨头赶超。

值得一提的是,历史行情显示,这是恒瑞医药自2015年8月以来首次以跌停收盘。

消息面上,8月19日晚间,恒瑞医药公布2021年半年报,营收132.98亿元,同比增加17.58%;归属于上市公司股东的净利润约26.68亿元,微增0.21%,增幅创下自2003年以来的最低纪录。

上半年业绩是此次跌停的导火索,更长远来看,恒瑞医药背后还面临更多压力和挑战。

集采:中标与否都有影响

恒瑞医药成立于1970年,2000年在上海证券交易所上市,是老牌的医药企业,早期发展以仿制药起家,之后在创始人孙飘扬的带领下进行创新转型,上市了现在为人所知的卡瑞利珠单抗为代表的创新药物。

转型之下,恒瑞医药的仿制药业务并未完全抛弃,在创新药烧钱投入的大背景下,仿制药的销售为其持续发展提供了不容忽视的支撑。从中报可以看到,恒瑞医药创新药收入比重提升,上半年实现销售收入52.07亿元,同比增长43.80%,占整体销售收入的比重为39.15%。反过来说,仿制药仍然提供了60%以上的收入。

自2018年“4+7带量采购”以来,以“降幅大”而出名的国家药品集采,成为仿制药以及相关企业需要考虑的大事,恒瑞医药也不例外。

恒瑞医药在中报里提到,自2018年以来,公司进入国家集中带量采购的仿制药共有28个品种,中选18个品种,中选价平均降幅72.6%,对公司业绩造成较大压力。2020年11月开始执行的第三批集采涉及的6个药品,报告期内销售收入环比下滑57%。

进集采,影响产品销售收入,不进集采,同样影响很大。

今年6月23日的第五批集采中,碘克沙醇为代表的造影剂也首次被纳入集采名单,恒瑞医药作为国内“造影剂三巨头”之一备受关注。同时,恒瑞医药的碘克沙醇(100ml:27g)在集采前刚刚通过一致性评价,累积研发投入857万元。

但令人意外的是,恒瑞医药在这一品种上并未中标。2020年PDB数据库的样本医院中,造影剂产品碘克沙醇销售额14.89亿元。当时业内分析人士指出,恒瑞医药因此失去规模十几亿元的公立医院市场份额。拟中选结果公布后的第二天,也就是6月24日,恒瑞医药股价收跌4.43%,报68元/股。

创新药:面临竞争压力

仿制药被压价,创新药的格局也并不总是乐观。

恒瑞医药在半年报中提到,国内创新型生物医药行业同质化竞争严重,研发、人力、生产等各项成本快速上涨,生物医药创新面临严峻挑战。

以恒瑞医药的重磅产品PD-1抗肿瘤药卡瑞利珠单抗为例,截至今年6月,已经获批了6个适应证,是目前国内获批适应证最多的PD-1产品,且覆盖拥有肝癌、食管癌、肺癌、淋巴瘤4大适应证,可谓占尽优势。

但与此同时,PD-1产品也是竞争激烈的肿瘤药,此前国内已经有四款国产的PD-1单抗,包括百济神州的替雷利珠单抗、君实生物的特瑞普利单抗、信达生物的信迪利单抗、恒瑞医药的卡瑞利珠单抗。

四大国产PD-1在过去多轮国家医保谈判中上演了“降价”大战,过去年治疗费用高达十几万的产品降低至万元以下。今年年初的国家医保谈判中,恒瑞医药卡瑞利珠单抗200mg规格从19800/支的原价降低到2928元/支,降幅达到85%。经过报销,患者年治疗费用不到一万元。

医保谈判的逻辑是实现以价换量,但从恒瑞医药的中报来看,降价并未换来更多的收入。恒瑞医药并未透露卡瑞利珠单抗的具体销售数据,但提到,自2021年3月1日起开始执行医保谈判价格,降幅达85%,加上产品进院难、各地医保执行时间不一等诸多问题,造成卡瑞利珠单抗销售收入环比负增长。

PD-1产品的竞争并非局限在上述四家。8月5日,康方生物和正大天晴共同开发的派安普利单抗获批上市,成为第五款获批上市国产PD-1。誉衡药业/药明生物研发的抗PD-1全人创新抗体药赛帕利单抗也已进入“在审批”状态,有望成为国内获批的第6款国产PD-1单抗。

在PD-1这个赛道拥挤的领域,内卷式的竞争将愈演愈烈,如何寻找差异化竞争,成为包括恒瑞医药在内的企业们都在思考的问题。

“裁员”传闻与换帅

仿制药和创新药两大业务板块的业绩压力也影响到了恒瑞医药的人事。

就在半年报发布前后,有市场消息称“恒瑞医药大幅度裁员”,8月20日,澎湃新闻记者求证恒瑞医药(600276)公关人员,对方说:“昨天的公告里已有了回应。”

记者注意到在“经营情况的讨论与分析”部分,恒瑞医药提到“精兵简政”的方针。

恒瑞医药在财报中称,自2018年以来,公司进入国家集中带量采购的仿制药共有28个品种,中选18个品种,中选价平均降幅72.6%,对公司业绩造成较大压力。与此同时,国内创新型生物医药行业同质化竞争严重,研发、人力、生产等各项成本快速上涨,生物医药创新面临严峻挑战。为此,公司迫切需要集中资源在创新和国际化方面实现快速突破。报告期内,根据创新和国际化战略发展需要,公司围绕“精兵简政、资源整合、加强管理、提质增效”十六字方针,推进运营改革,加速转型升级。

实际上,在半年报发布之前,恒瑞医药就发生了重要人事变化,即周云曙辞职,创始人孙飘扬回归。业内对孙飘扬是否能带领恒瑞医药重回企业高光时刻,存在不同评判,但达成一致的是,恒瑞医药将面临调整。

从中报来看,恒瑞医药将宝压在了创新和国际化两个方面。也是在半年报中,恒瑞医药也详细披露了已上市创新药后续主要临床研发管线情况、在研创新药主要临床研发管线以及公司重要产品临床研究情况。有媒体称其“首次大尺度公开创新管线”。

另外,半年报的研发投入也可以窥见恒瑞医药在创新和国际化上的决心。上半年,恒瑞医药研发投入25.81亿元,同比增长38.48%,研发投入占销售收入比重达19.41%,创历史新高。在国际化方面,上半年,恒瑞医药在海外研发支出6.43亿元。

恒瑞医药是否能重回“医药一哥”?

虽然2021年半年报的答卷并不漂亮,但业内对恒瑞医药的预判仍多为积极。

国联证券8月20日研报提到,恒瑞医药的创新以及海外市场值得期待。公司的海外临床已经有7个项目处于III期,且国内的创新研发中,PD-1多个瘤种的拓展、吡咯替尼的辅助治疗拓展、瑞马唑仑在无痛胃肠镜中的使用、新品海曲泊帕乙醇胺、氟唑帕利、贝伐珠单抗的增量等,将会在未来逐步兑现,增厚业绩。

对于集采等政策的影响,国联证券认为,恒瑞医药是A股制药龙头企业,研发管线的转化、销售能力均已得到验证;目前创新药收入占比已达到四成,随着创新药占比提升,后续受集采的负面影响减弱。

国盛证券在研报中提到,恒瑞医药PD-1、吡咯替尼、19K、瑞马唑仑等创新药放量将快速拉动收入增长,未来三年公司创新药收入占比有望提升至50%。看10年维度,鼓励创新带来的国内用药结构发生变化,龙头集中度提升,恒瑞远未到天花板。基于集采的影响,下调盈利预测,但看好公司长期发展,维持“买入”评级。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>