导读:本系列研究旨在为个人和家庭基金理财优选择选标的。此研究从基金分类、投资风格、历史业绩、历任经理、回撤测试、择时能力、择股能力、绩效评估等方面进行研究作出评级,并于文末提供是否配置建议。评级“A-”级别以上的基金优先作为实现投资理财目标的参选标的。(当前版本:7.2)

注:此文成文日期2021.8.11

也可直接⇨【定制您中意的基金评级】

本文提纲:①基金图文透析;②综合评述及建议;③是否入选优选基金01

图文透析

1

基金出镜

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

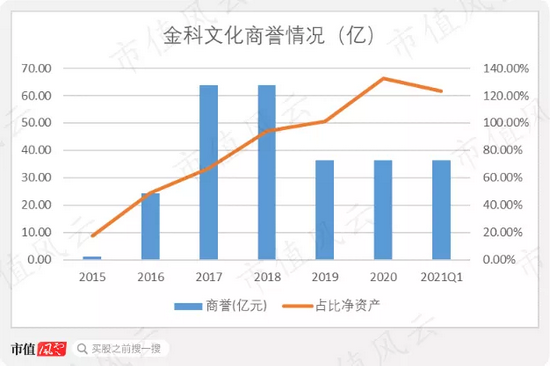

截止今日,该基金成立以来6.1年,年均复利收益率16.33%;同期沪港深通指数年均复利0.84%。近五年年均复利收益率20.22%,同期指数复利回报率7.68%。

现任经理上任以来5.8年,任职以来年均复利收益率17.60%;同期指数复利回报率6.43%。

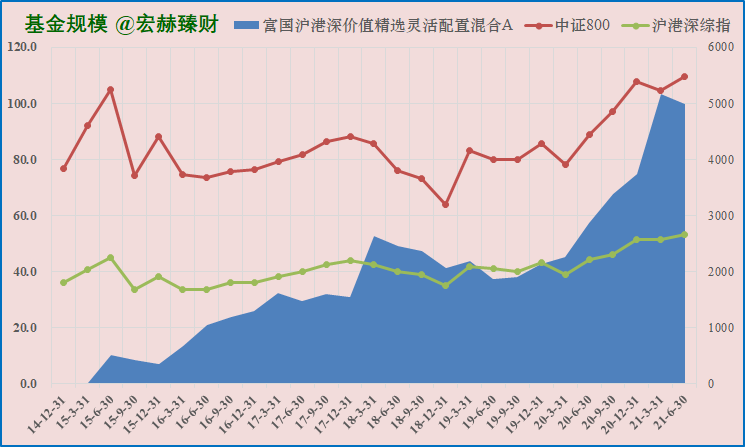

a. 基金季度规模趋势图:

当前规模100.9亿。该基金规模逐步提升。

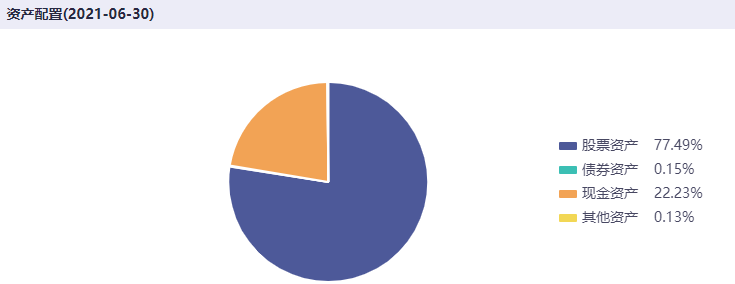

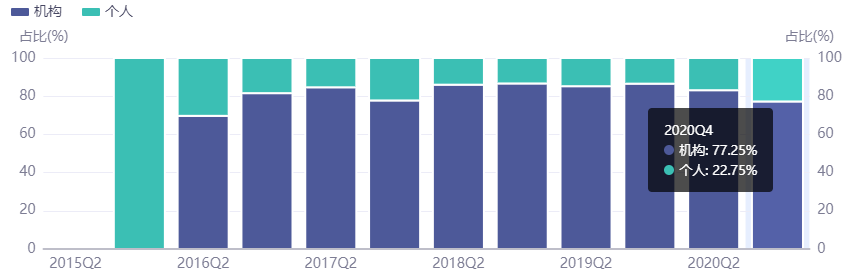

b. 最新披露季报资产配置及持有人结构图:

2021Q2股票资产占净值比77.49%;债券0.15%;现金22.23%。

2020Q4机构投资者占比:77.25%。

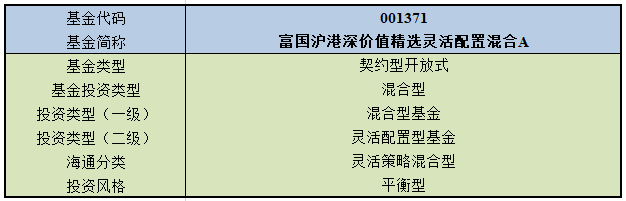

2基金分类及投资策略阐述

a. 基金详细分类表:

富国沪港深价值精选是一只覆盖沪港深三地上市股票标的资产增值型灵活配置基金。

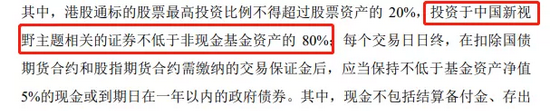

契约规定股票仓位【0-95%】(其中,投资于A股的股票的比例占基金资产的0-95%,投资于港股通标的股票的比例占基金资产的0-95%);债券及其他仓位【5%+】

宏赫统计历史仓位【股票仓位范围:65-89%;债券仓位范围:0%】

b. 基金目标和原则:

目标:本基金主要投资于质地优良、估值合理的上市公司股票,通过精选个股和严格风险控制,追求基金长期资产增值,并争取实现超越业绩比较基准的收益。

原则:---

c. 决策依据(摘要):1、大类资产配置

本基金采取“自上而下”的方式进行大类资产配置,根据对宏观经济、市场面、政策面等因素进行定量与定性相结合的分析研究,确定组合中股票、债券、货币市场工具及其他金融工具的比例。

2、股票资产配置

本基金管理人将坚持行业配置策略与个股精选策略相结合;个股选择层面,遵循自下而上的积极策略。

本基金对境内股票及港股通标的股票的选择,主要采取价值型选股策略。以公司行业研究员的基本分析为基础,同时结合数量化的系统选股方法,精选价值被低估的投资品种。

3

成立以来年度收益一览

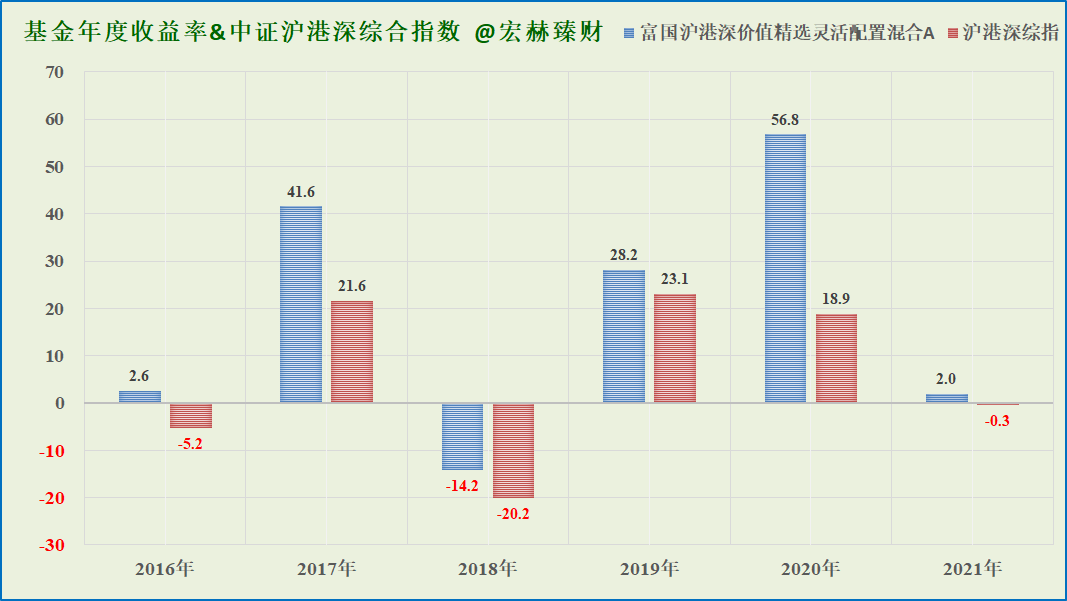

a. 基金年度收益PK指数图表:

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

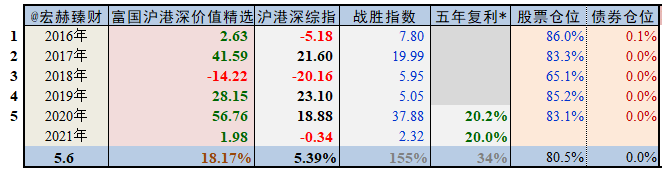

自2016以来至今5.6年时间,该基金累计收益率155%,同期指数累计回报率为34%;平均股票仓位为80.5%,债券仓位0.0.%;实现年均复利增长率为18.17%,同期指数为5.39%。经指数收益调节后年化收益率水平参考值【19.45%】

在5个整年度评测期战胜指数5期,胜率【100%】;今年以来收益率1.98%,暂时持续战胜指数。

4

历任基金经理业绩宏赫评级

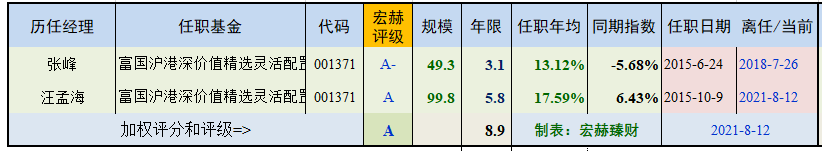

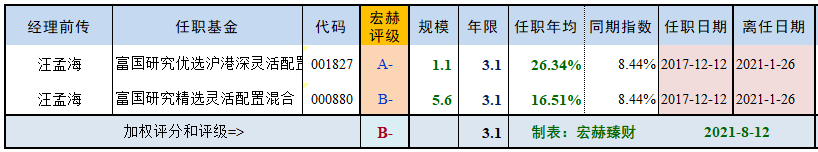

a. 历任基金经理

张峰(20150624-20180726)

汪孟海(20151009-至今)

该基金成立以来,历任2位经理,平均任期4.5年。

历任经理管理能力加权宏赫评级【A】;

现任经理管理能力获得宏赫评级【A】。

现任经理简介

汪孟海,自2010年6月至2014年8月在中国人保资产管理股份有限公司任银行/外汇业务部研究员;2014年8月至今在富国基金管理有限公司任QDII基金经理助理。

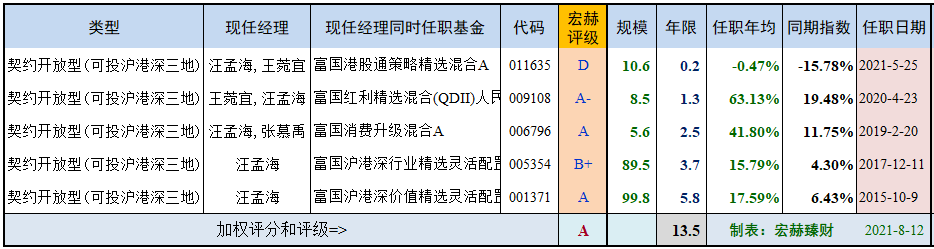

基金经理至今共管理过7只基金,当前管理基金如下:

b. 现任经理同时在任管理主动管理型基金

现任经理同时管理着5只基金的叠加13.5年时间加权评级为【A】。目前汪孟海经理【不是】该公司权益投资决策委员会成员。任职--。

c. 现任基金经理前传

5

基金净值回撤压力测试

近十年最大回撤率为:23.02%,近五年最大回撤率为:23.02%。

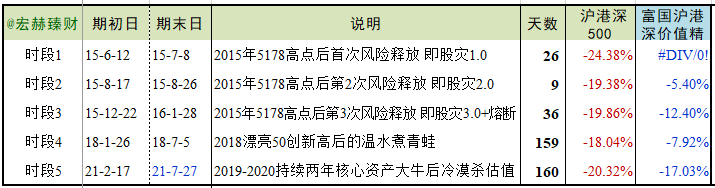

宏赫臻财选取了中股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-1:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,沪港深500指数下跌19.38%,同期本基金下跌:5.40%。

市场短期下跌Top-2:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,沪港深500指数下跌18.04%;同期本基金下跌:7.92%。

--- ---

市场长期下跌Top-1:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,沪港深500指数下跌38.51%;同期本基金下跌:--%。

市场长期下跌Top-2:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,沪港深500指数下跌26.33%;同期本基金下跌:22.13%。

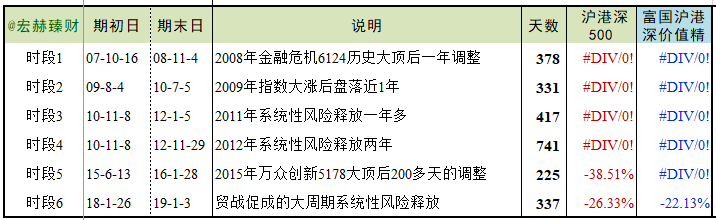

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

市场长期回撤测试

综合回撤得分【2.22】分。

受损较大:长期时段6,是指数损失的84.05%。

受损较小:短期时段2,是指数损失的27.85%。

可自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

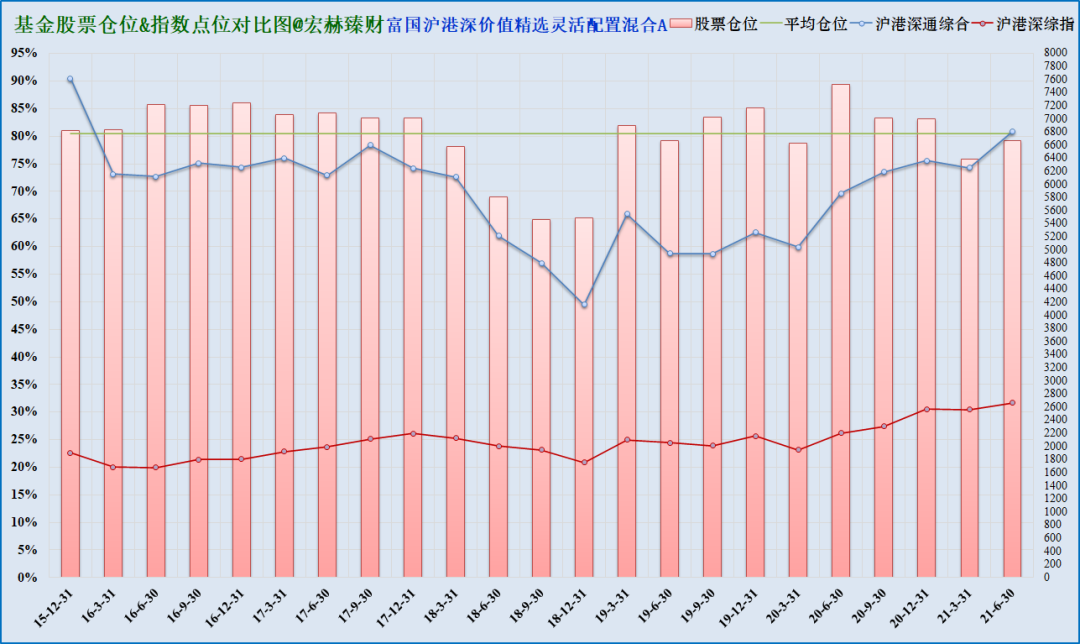

a. 成立以来基金仓位变化&指数走势图

注:上图为沪港深综指启用以来该基金仓位(柱线)与指数(折线)对比,期间调仓平均幅度4.0%,最大调仓幅度16.8%,现任经理管理期间平均股票仓位80.5%,平均调仓幅度4.0%。

注:上图为沪港深综指启用以来该基金仓位(柱线)与指数(折线)对比,期间调仓平均幅度4.0%,最大调仓幅度16.8%,现任经理管理期间平均股票仓位80.5%,平均调仓幅度4.0%。

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,可以浏览我们的基金评级专栏,待跟踪看完所有我们评级过的公司以便有较好的横向对比考量。

【HH】择时分析

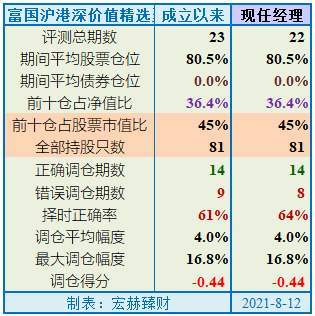

♦基金自成立以来23个季度考量期间,历任经理平均全部持股81只,前十占投资比45%。

♦现任经理管理22个季度期间,平均持股81只,前十占投资比45%。股票平均仓位80.5%。

♦调仓幅度:在2018年富国沪港深价值精选的仓位有一定的下降,也没有之前稳定,之后基金的仓位在80%波动。择时功效小,基本是顺势操作,调仓幅度不大。

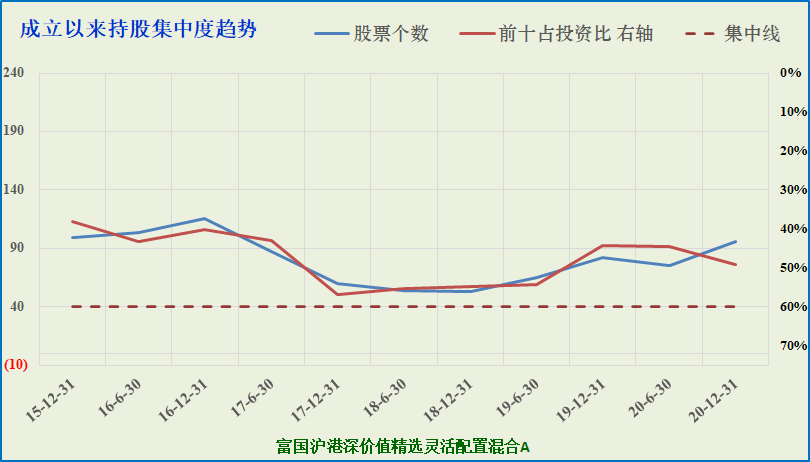

♦持股集中度:持股个数分散,十大重仓股中等。持股集中度并不算高,投资风格上相对偏保守。

♦择时风格:仓位择时【】持股择时【】持股成长【√】策略平衡【】

b. 全部持股个数分析

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

红色线和蓝色线均在集中线下为优。

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

(同上)

7

基金经理择股能力分析

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

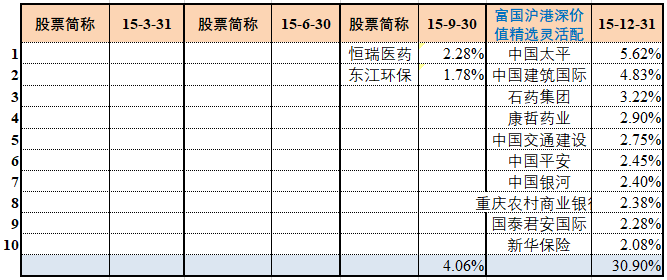

a. 2015年中小创世界时的持股

时任经理:张峰、汪孟海

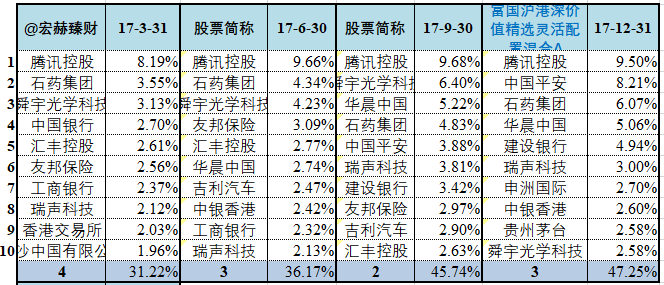

b. 2017年漂亮50估值回归时的持股

时任经理:张峰、汪孟海

考察2:该基金近2-3年持股明细

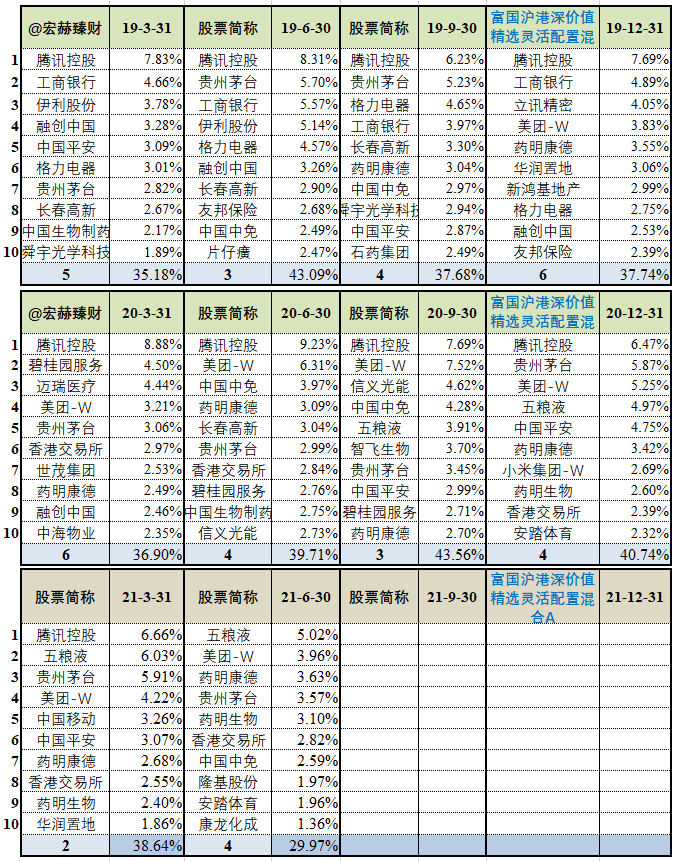

近2-3年本基金持股明细表

时任经理:汪孟海

注:左下角黑色个位数字为本季度十大重仓股调换个数,比如5表示本季度相比上季度十大重仓股有一半系数更换。

近12个季度评测期,本基金平均每季换股【3.8】只

2021年2季度新换入【中国中免、隆基股份、安踏体育、康龙化成】

期间谈恋爱对象 :--(苦恋还是热恋都值得关注)

【HH】现任经理择股分析

频度:十大重仓股换股频度:【中+】

持股特点:比较灵活,行业覆盖较多。选股较灵活,有一定思考。

近四季择股之高价值企业基因:【高】

近四季择股之价值成长偏好:【成长】

8

投资组合绩效评估

夏普指数

夏普指数(Sharpe Ratio),是指经风险调整后的基金绩效指标。反映了单位风险基金净值增长率超过无风险收益率的程度。夏普指数代表投资人每多承担一分风险,可以拿到较无风险报酬率(定存利率)高出几分的报酬;若为正值,代表基金承担报酬率波动风险有正的回馈;若为负值,代表承受风险但报酬率反而不如银行利率。

本基金近五年夏普指数值【2.47】;全部所研基金范围【1.15-4.16】。

在目前研究过的基金中位列【31/149】。

注:夏普指数越高越好,代表改基金组合有越佳的整体风险调节后回报(risk adjusted return),如果投资者组合的夏普比率大于市场指数,便代表基金经理管理有增值。

特雷诺指数

特雷诺指数(Treynor ratio)用TR表示,是每单位风险获得的风险溢价,是投资者判断某一基金管理者在管理基金过程中所冒风险是否有利于投资者的判断指标。

特雷诺指数越大,单位风险溢价越高,开放式基金的绩效越好,基金管理者在管理的过程中所冒风险有利于投资者获利。相反特雷诺指数越小,单位风险溢价越低,开放式基金的绩效越差,基金管理者在管理的过程中所冒风险不有利于投资者获利。

本基金近五年特雷诺指数值【0.16】;全部所研基金范围【0.07-0.28】。

在目前研究过的基金中位列【43/149】。

已完成评级研究的公募基金夏普指数、特雷诺指数排序参见【基金评级专栏】

[注]:以上数据来源:宏赫臻财基金研究中心,iFinD,净值日:21/08/12

9

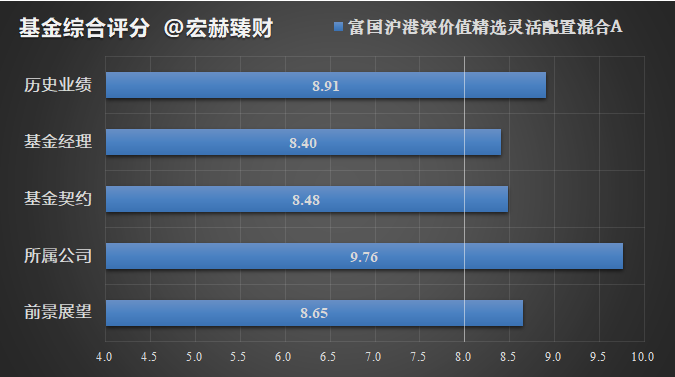

宏赫公募基金评分及全景图

宏赫臻财公募基金评分涉及下面五项评分内容,其中1、2项为纯定量分析评分;其他项为定量+定性分析综合得分。打分标准涉及所属公司、历史业绩、现任经理、契约配置、风险调控、前景展望等内容,本基金具体五项得分如下:

评级富国沪港深价值精选宏赫公募基金评测最终得分:【8.82】宏赫评级【A】说明:满分为10分,得分达到或接近10分表示该基金可以较长期进行重仓投资,且基本不需要跟踪调换。分值越高意味着基金成为理财利器属性越强。

建议投资评级为“A-”级以上的公司。关注“B+”级以上公司。

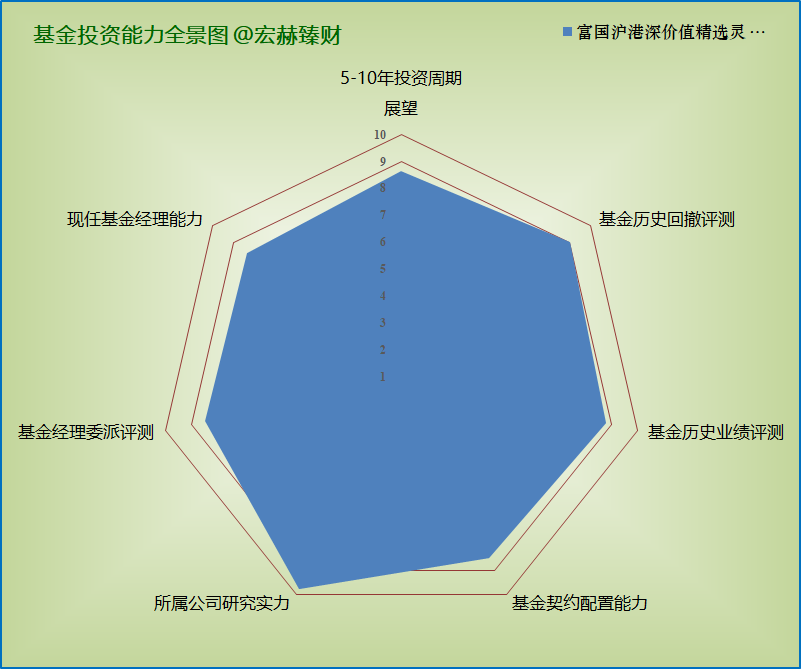

宏赫公募基金投资能力全景图

10

总结陈述及投资建议

(点左下方阅读原文查看)

……

……

小结

基金评测-富国沪港深价值精选

最新评测综合得分【8.82】,宏赫评级【A】。

基金成立至今6.1年,年均复利回报率16.33%,同期指数0.84%。

近五年年化回报率20.22%,同期指数7.68%,近五年最大回撤率23.02%。

现任经理管理5.8年,年均复利17.60%。平均股票仓位80.5%,平均全部持股81只,十大重仓股占股票市值比45%,择时正确率64%,调仓平均幅度4.0%;基金成立以来平均每季度换股3.8只,五年夏普指数排名31/149。

该基金是否入选宏赫优选50基金库?以及是否入选宏赫臻选20基金?

该经理是否入选宏赫优选20经理?

声明:

以上内容仅供基金投资者分析参考,基金投资有风险。

查看基金评级说明【点击这里】

定制基金评级研究【点击这里】

交流群:honghe918

200+优质基金研究

一揽子打包购买更划算=>