21世纪经济报道记者李域 深圳报道

作为亚洲地区资产管理规模最大的投资机构之一,高瓴资本的持股动向备受关注。

8月17日,高瓴旗下专注于海外二级市场投资的基金管理人主体HHLR Advisors公布了2021年二季度美股13F持仓数据。

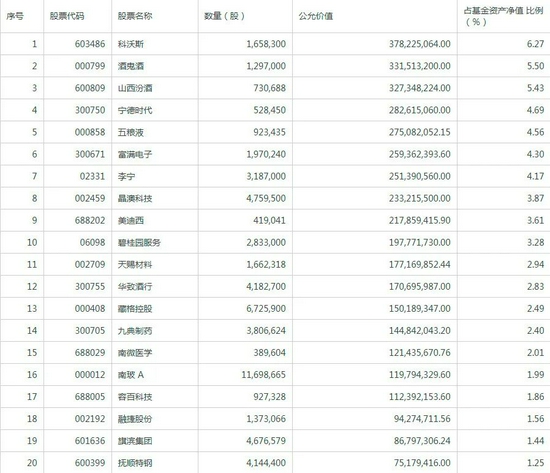

数据显示,高瓴在美股共计持有89家公司,持仓总市值约97.14亿美元,前十大持仓标的占比61.24%。

从持仓数据来看,高瓴在二季度分别减持了拼多多、京东等电商股。

此前一天,在A股市场上,国内头部CDMO(医药外包合同研发生产)公司凯莱英发布的半年度业绩报告显示,高瓴资本在二季度减仓了约220.26万股,减仓幅度达到50%。

生物医药和消费互联网历来都是高瓴二级市场的投资主线,那么二季度的减持动作,释放了怎样的信号?

减持拼多多和京东

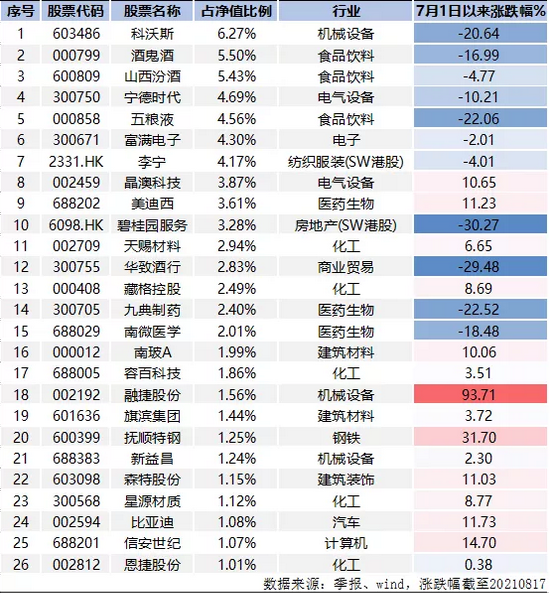

截至二季度末,高瓴的美股持仓中,前十大重仓股主要包括中概股、生命科技、先进制造等投资主线。

十大重仓股分别为百济神州、拼多多、爱奇艺、天境生物、恩斯塔、Zoom、BridgeBio、爱彼迎、京东和赛富时,合计持有市值近60亿美元。

从持仓数据来看,在第二季度,高瓴对拼多多和京东这两家中概股继续进行调仓。

在减持方面,高瓴二季度减持最多的是拼多多,截至一季度末持仓1022.29万股,二季度末持股数量为690.21万股,大降32.48%。高瓴亦大手笔减持了京东,减持幅度达到11.51%。

与此同时,在前十大重仓股东,高瓴还减持了优步(Uber)和Zoom。

从二级市场表现来看,拼多多自今年2月创下212.6美元新高后,股价就一路下跌,最低跌至77.66美元,跌幅高达61.3%。

有私募基金人士表示,减持一面可能是因为拼多多前期涨幅较大,正常止盈,另一方面是符合宏观政策导向。

此前,东吴证券首席经济学家任泽平发文称,什么是大势?就是降低房地产、金融、教育、互联网等的利润和垄断,以及由此引发的过去长期对民生和实体经济的挤压和成本,大力发展制造业、硬科技、实体经济、新能源、新基建、资本市场等。百年未遇之大变局,也是百年未有之大机遇。看清这一大趋势,至关重要。

减持医药股凯莱英

8月17日,凯莱英再度大跌6.74%,收报350元/股。

此前一天,凯莱英股价跌停,跌幅10%,报375.3元。

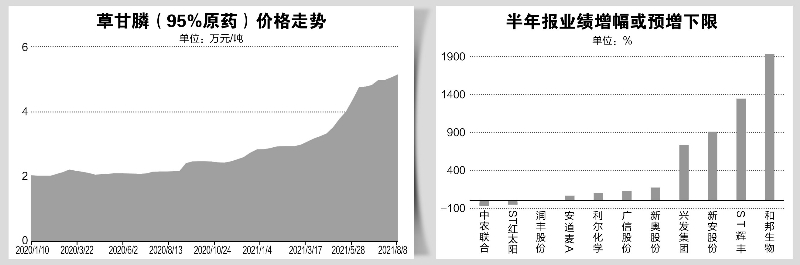

作为国内头部CDMO(医药外包合同研发生产)公司凯莱英披露的半年度报告显示,公司2021年半年度实现营业收入17.6亿元,同比增长39.04%;净利润4.29亿元,同比增长36.03%。

值得关注的是,高瓴资本在二季度大幅减持了凯莱英220.26万股,减仓幅度高达50%。

据悉,高瓴减持的股份来自于去年参与凯莱英的定增。

2020年10月12日晚间,凯莱英发布公告披露了非公开发行股票发行情况报告书,非公开发行新增股份1017.87万股预计于10月16日上市,募资金额23.11亿元。发行对象共有9家,其中高瓴资本获配440.53万股,获配金额约10亿元。

上述私募基金人士认为,减持可能是高瓴的止盈,定增发行价格为227元/股,有接近一倍的收益;另外也可能是估值较高。

对此,凯莱英证券部相关人士表示,公司生产经营正常,半年报显示公司持续稳健增长。股价涨跌,短期肯定会有波动,不用过分担忧。

加码硬科技、碳中和

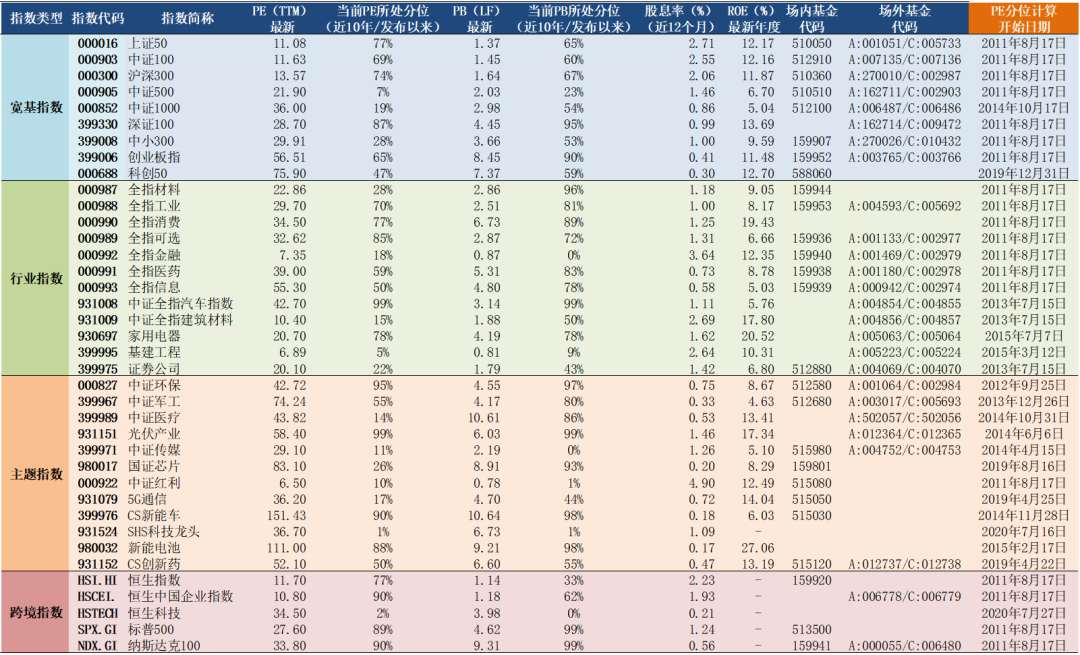

从高瓴的美股持仓来看,生物医药和硬科技依旧是高瓴二级市场团队重点投资方向。

高瓴的89个持股公司中,生物医药领域的企业占比近一半,百济神州是第一大重仓股。2016年,百济神州在纳斯达克上市,2018年登陆香港联交所。7月28日,百济神州在科创板IPO提交注册,拟募资200亿元。

涂鸦智能、赛富时等硬科技、云计算、人工智能公司依旧是高瓴二级市场团队的重点布局方向。

此外,高瓴继续加码新能源投资力度,二季度继续对小鹏、蔚来加仓,显示其继续看好碳中和、新能源的投资方向。

高瓴曾表示看好未来两到五年里科技领域的半导体、前沿科技、新能源、智能硬件等四大细分赛,并将硬科技称为“历史性的结构性投资窗口期”。

高瓴的持仓逻辑符合近期备受关注的摩根士丹利最新报告《中国正在重置其经济底层逻辑》。

报告的核心观点是,现在正是中国经济和资本市场一个重要的转折点。新目标带来的经济底层逻辑的重置以对互联网巨头监管为标志,中国正在转换经济发展的底层逻辑:从增速优先转向兼顾公平,对于部分高垄断---进而带来高ROE---行业可能有影响。

摩根士丹利认为,仍需要暂时回避政策利空的行业板块(民生、安全相关的标的)。更多关注,清洁能源、数据和网络安全、高端制造、半导体供应链可控、创新生物药等新经济板块。