邹慧

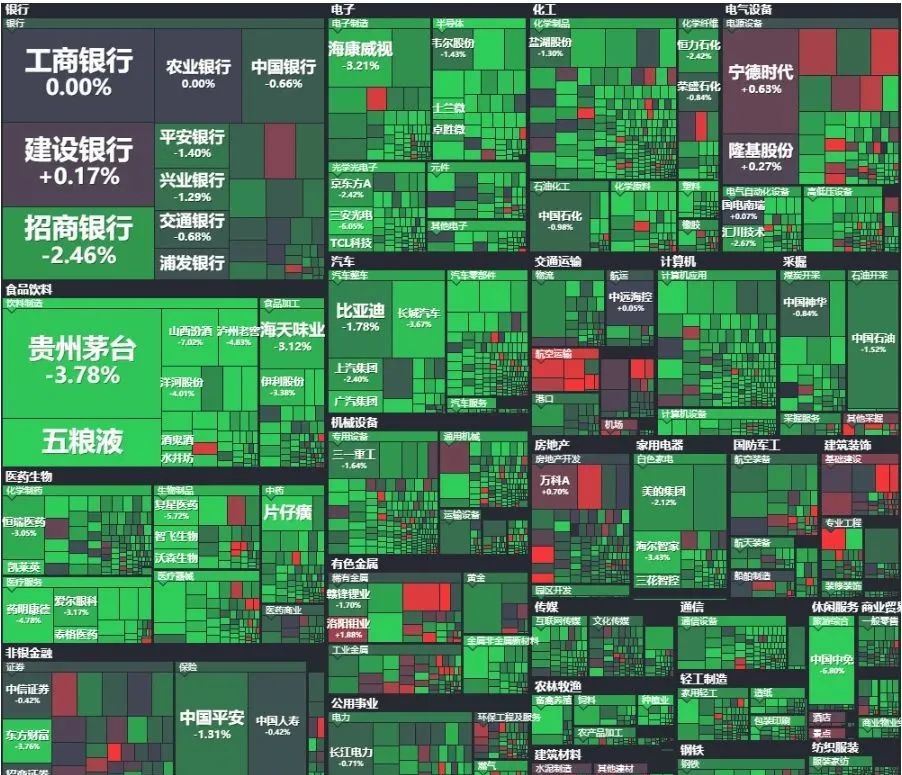

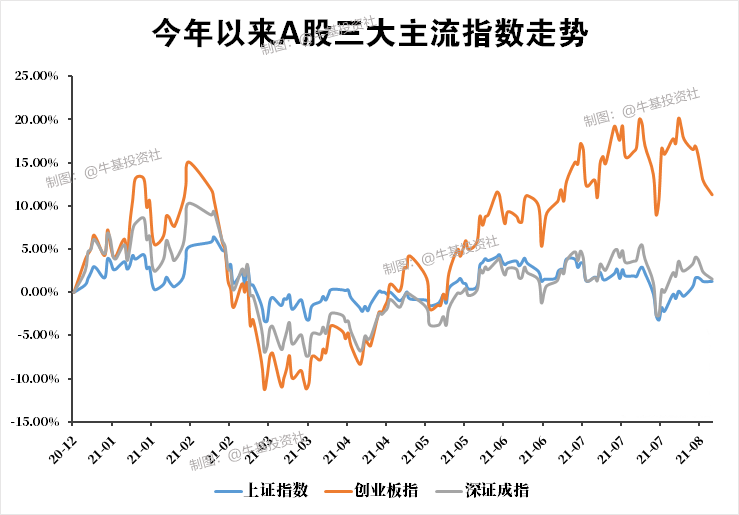

今年以来新能源板块涨幅明显,成为A股投资新风口。兴业基金研究部副总经理、兴业能源革新股票拟任基金经理邹慧表示,新能源产业链条长、范围广、空间大,在“碳中和”大势下,短期看好风电,从长远发展来说,看好新能源汽车、光伏和新材料。

邹慧为复旦大学金融学硕士,拥有16年证券从业经验,先后任职东方证券、长江证券等多家券商,2018年3月加入兴业基金。他管理的兴业研究精选混合于2020年11月25日成立,银河证券数据显示,截至8月6日,该产品成立以来净值增长率已达48.97%,今年以来基金净值增长率为35.26%。

回避抱团与高估值

邹慧坦言,自己的持仓和市场主流做法有较大差别:第一,没有赌在一个赛道里,配置比较均衡;第二,没有偏重在核心资产这块。“从今年一季度开始,自己决定走市值下沉这条路。以新能源为例,2030年实现‘碳达峰’,2060年实现‘碳中和’,其实涉及的面非常广,新能源上中下游产业链会不断有新的标的出现,结合当时的估值,再去选一些性价比较高的标的。”

据邹慧介绍,他管理的兴业研究精选混合自成立起选股α较为显著,建仓初期的安全垫积累以部分低估的核心资产为主,采取逆向投资的策略,如医药行业。而在赛道选择中低配高估值行业,如食品饮料,较好地回避了今年2月以来的核心资产回撤。同时,结合宏观环境变化,邹慧较早地进行了仓位市值下沉的动作,开辟了“第三战场”,选股视野从核心资产龙头公司切换到细分行业隐形冠军。

“受益于国产替代、成本优势、技术突破、供应链配套以及强大的服务能力,中小市值‘隐形冠军’们的成长空间正在逐渐打开,估值的性价比优势也将进一步体现。”邹慧说。

碳中和背景下投资机会多元

“碳中和”背景下,相关领域的优秀公司也将迎来高速成长的战略机遇期。邹慧认为,从全球来看,碳排放主要来自电力行业和交通行业,这两大行业在减排目标兑现过程中将涌现巨大的投资机会。

邹慧表示,配置会偏制造领域。一方面,他最早的行业研究始于电力设备与新能源,中游制造业始终在自己的能力圈范围内;另一方面,经过2018年贸易战和2020年疫情两轮冲击后,他判断国家可能慢慢地从以消费为主导的模式转向以制造为主导的模式。

“新能源产业链条非常长,短期看好风电。”他说,当前风电估值相对便宜,且风电装机的当期渗透率为12.8%,后期规模效益会显现。

从长远发展来说,邹慧更看好新能源汽车和光伏。他认为,光伏行业在退出补贴后,预计将展现出超预期的成长性,行业标的或将迎来业绩和估值双提升,同时,随着上游硅料价格开始回落,有利于下游需求的激发。新能源车方面,长期电动化趋势越发明确,产销两旺叠加渗透率不断提升,共同支持板块健康上行。而且,国内产业链中游供应商,如动力电池等,已建立起较深的成本壁垒,并形成良好的竞争格局,全球视角下具备明显的比较优势。

此外,邹慧认为,今年下半年或明年储能可能会迎头赶上,随着可再生能源占比提升,以及国内利好政策不断出台,储能已逐渐发展为刚需,用户侧、发电侧、电网侧、输配侧及辅助服务等应用领域广泛多元。

邹慧表示,新材料也是重点关注领域,合成生物技术产业化进展迅速,市场规模持续扩大,新能源上游材料、电子材料、半导体材料、光学材料、可降解塑料等有大量可挖掘的投资标的。

风险提示:投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

以上信息仅供参考,不作为任何法律文件。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文来源:中国基金报