来源:川阅全球宏观

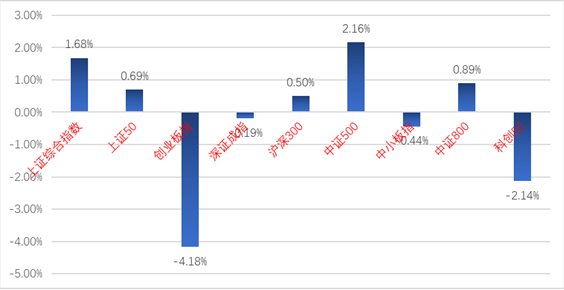

7月经济数据超预期下滑,我们认为其背后既有“假摔”,即长三角台风、河南洪涝灾害、新一轮局部疫情的暂时性冲击;亦有“真跌”,即内生的结构性的下行。分部门来看, 7月工业、社零销售的下滑更多有“假摔”因素,但基建投资、房地产投资、制造业投资的走弱则反映出“真跌”(图1)。应如何看待7月经济数据走弱对政策的影响呢?我们认为在“跨周期调节”下,政策的着眼点已由短及长,更倾向于新一轮疫情得到控制后统筹四季度和明年的经济工作,因此短期内不应指望财政发力的立竿见影,而货币政策进一步降准则可以期待。

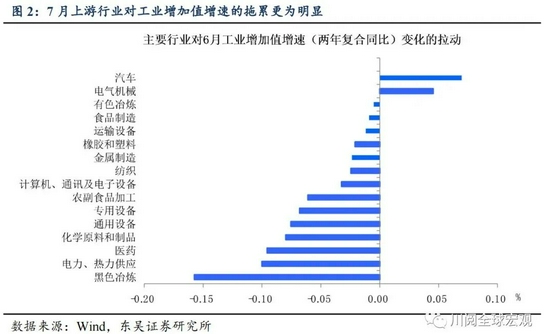

7月工业生产的走弱受出口回落、极端天气、环保限产的共同影响。随着出口的回落,7月工业企业出口交货值的两年复合增速由6月的7.9%下滑至6.2%;与之同时,我们发现7月上游行业对工业生产的拖累更为明显(图2),这与二季度中下游行业拖累工业生产的情形完全不同,但与7月全国二产用电量增速和高炉开工率的显著回落是一致的,反映出极端天气和环保限产因素的负面影响。

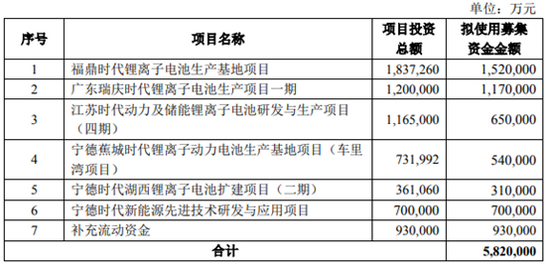

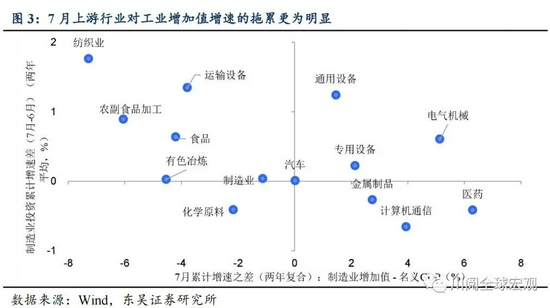

7月制造业投资增速结束了此前的回升态势。我们认为这并非意外,此前上游原材料上涨对于中下游需求的抑制,已经影响到制造业企业企业的盈利前景,叠加7月企业中长期贷款的回落,未来制造业投资的回升可能遭遇瓶颈,仅在结构上有亮点。如图3所示,7月分布在第一象限中的行业增加值增速高于 GDP 增速,因此在政府稳定制造业比重的要求下,未来其投资的回升更具持续性。

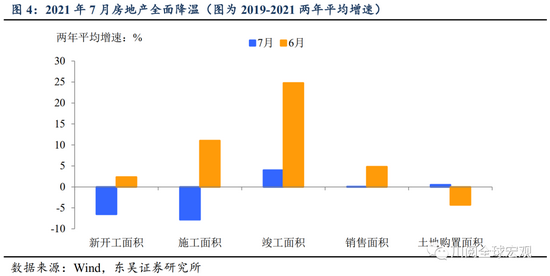

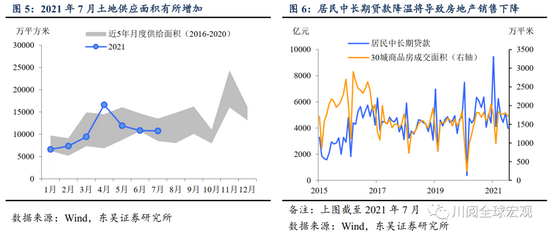

政策未见拐点,房地产“真跌”。受政策、极端天气和疫情蔓延的冲击,房地产投资和销售全面降温。从面积角度,新开工、施工面积7月同比增速由正转负为-6.5%和-7.8%(两年平均增速,下同)。而此前的主要支撑竣工和销售同比明显放缓(图4)。7月由于供给面积环比增加,土地购置同比由负转正,但鉴于7月底8月初多地叫停第二批集中供地以及土地交易价格受限,土地购置在8月将对房地产投资产生更大的拖累(图5)。值得注意的是融资端持续收紧,居民按揭的下滑给销售带来较大压力(图6)。

基建投资“真跌”,年内反弹空间有限。1-7月基建投资(不含电力)的累计同比增速回落至4.6%(前值7.8),7月单月的两年复合增速则由6月的2.6%降至-1.7%。我们认为当前基建投资的疲软是结构性的:既有项目储备的不足的问题(图7),亦有地方隐性债务严控的抑制,因此并非靠专项债的加速发行能够解决。这方面尤为值得参考的是2018年下半年,当时8-10月的三个月内加速发行了全年85%的专项债额度,但四季度基建投资仅温和回升(图8)。考虑到当前的跨周期调节,今年下半年财政发力在诉求并不像2018年那么强烈,因此我们预计未来基建投资回升的空间有限。

7月消费疲软更多受局部疫情和极端天气扰动。7月社零同比增长8.5%,较2019年7月平均增速3.6%,为年内仅次于1-2月3.1%的新低。从结构上看,商品零售对7月社零同比的拖累大于餐饮、限额以下消费拖累大于限额以上(图9);分产品看,7月除珠宝、汽车外的产品两年复合增速均较6月下滑,其中必选消费(如饮料、日用品、烟酒)仍好于可选消费(如家具、家电、服装)(图10)。

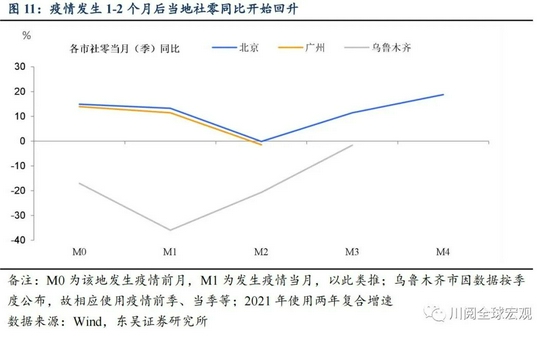

参考我们此前梳理的历次局部疫情对当地消费冲击持续时间为1-2月(图11),结合7月下旬出现疫情扩散的江苏、湖南、云南、河南四省2020年社零规模占全国22%,我们认为7月社零年内次低增速更多为“假摔”因素。展望后市,局部疫情反复下,居民可支配收入恢复缓慢、储蓄率回落空间受限,预计年内消费复苏难有超预期表现。

风险提示:病毒变异导致局部疫情控制难度加大、政策变化超出预期。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>