文章来源:二鸟说

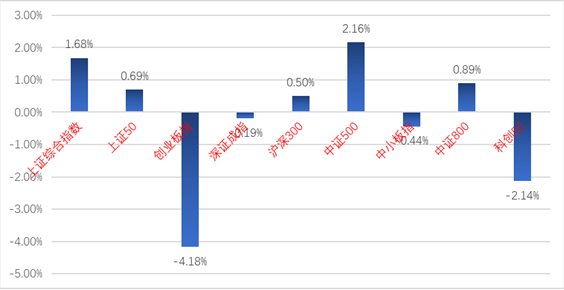

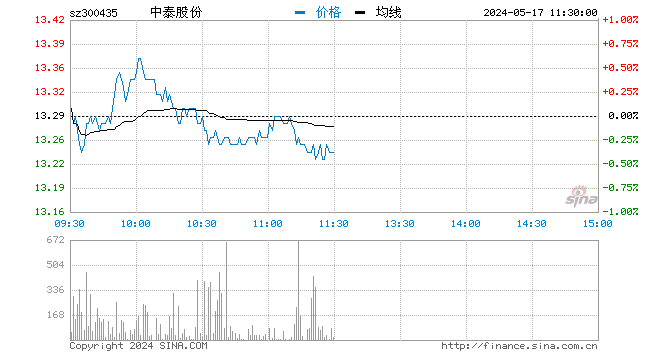

这两年,估值似乎不那么重要了。去年是抱龙头股,只要沾上“茅指数”,统统干上天。今年以来,“茅指数”有散伙的趋势。但出来的这部分资金并不是跑到“低估值”那里去了,反而又抱向了新的赛道股,现在大家管它叫“宁指数”。这些股票的估值本身就不低了。而一些低估值的股票始终没有得到资金的青睐,股价一直不振。

按传统的价值投资理论,资本具有逐利性,会不停的追逐具有更高性价比的股票,水应该是往低处流。市场目前的这种走势,用传统的价值投资理论是无法解释的。

为了解释目前的这种现象,一些机构也提出了新的理论,比较典型的如“基本面趋势投资”。通俗的说,就是基本面投资+趋势投资。只要基本面行,符合时代的特征,一旦形成趋势,动量就会进一步强化。

我们不是大师,无意去评论这两种投资理论。一个投资理论或投资方法,能够为市场所接受并传承下来,那长期下来肯定是有效的。但也没有任何一个投资方法能做到全市场通吃。在特定的时间段,会面临阶段性失效的问题。

这两年为什么价值投资会暂时失效,基本面趋势投资更有效呢?我想了一下,可能和宏观环境有一定关系。去年年初新冠疫情爆发之后,生产生活秩序到现在仍未恢复到疫情之前的状况。这段时间货币政策较为宽松,流动性非常充沛。说通俗一点就是:实体经济不太好,但钱非常多。

那这些钱要有地方去啊。在这种情况下,就只能搞确定性最强的那些股票。所以大家看到了去年的“茅指数”。去年搞了一年,那些“茅指数”的股价基本上都搞到位了。今年就换了一批股,就是现在大家看见的“宁指数”。像新能源、高端制造等,都是符合当前政策导向、景气度较高的大赛道。

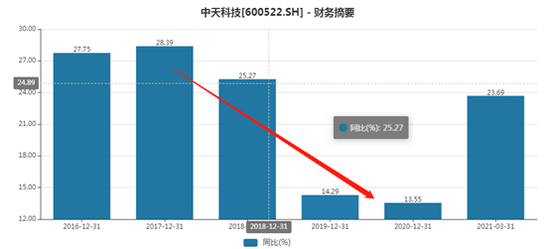

那为什么不去那些低估值的股票呢?前面说了,实体经济不太好。这些低估值的股票,基本面或多或少都是有一些问题的。而目前社会经济、生活状态仍处于非正常状态,不确定因素很多。只有等到新冠疫情彻底扑灭,或社会经济完成常态化,恢复到疫情之前的水平,实体经济好转,资金或许会流向这些股票。

做价值投资的朋友,不要一味称基本面趋势投资是“泡沫”。现在的这些股票的估值,在当前市场环境下是有一定合理性的。当然,股价也不能无法无天涨到天上去。股价仍然要受基本面和估值的制约。一方面,业绩增长起码要跟得上股价(我们暂时还不要用“支撑”这个词)。另一方面,估值要受流动性的制约。目前这个估值,是当前这个流动性的环境下给出的。一旦监管层收缩货币政策,收回流动性,市场是没法给出这么高的估值的。对不起,那个时候就要杀估值了。春节后的那波杀跌,就是由流动性收紧的预期引起的。

做基本面趋势投资的朋友,也不要一味称价值投资是“廉颇老矣”。价值投资符合资本市场运行的规律,经历过时间的检验,是站得住脚的。虽然近两年因新冠疫情的特殊原因,表现不太好,但拉长时间来看,还是有效的。随着社会经济逐步恢复到疫情之前的常态,传统行业里面一些优质上市公司,其投资价值逐渐显现,自然会脱颖而出。并且价值投资强调估值,本身应定位于“高胜率”的投资策略,而非“高赔率”的策略。价格随价值波动,投资要坚守企业的价值,这个原则在任何时候都不会错。

现在,这两个方法有如跷跷板,两边各翘了一部分人。跷跷板后面翘向哪边,我觉得要关注两点。一是疫情的进展,实体经济恢复的情况;二是货币政策和流动性回收的情况。如果控制疫情取得突破性进展,社会经济生活逐步恢复常态,流动性收紧,跷跷板可能会翘向低估值那边。反之,如果仍是目前这种状况,流动性未回收,跷跷板就仍会在基本面这边翘一段时间。

如果让我做选择的话,我会选择站在跷跷板的中间,做均衡布局。虽然两边都翘不了多高,但无论跷跷板怎么动,我都不会倒。

本文转载已获得原作者授权,文章观点仅代表作者观点,不代表本公众号立场,文中投资建议仅供参考。