最近, 隋田力事件可谓震惊市场。

一是,牵涉金额巨大,截止目前不完全统计,已经提示出现应收、预付等资产可能产生的损失金额或超过240亿元,而相关媒体统计的交易规模或超过900亿元;

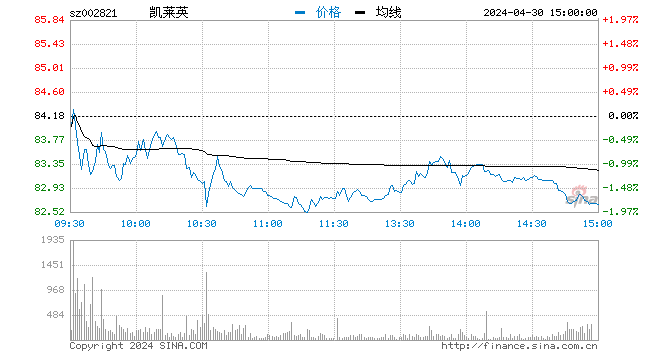

二是,牵涉面之广,牵扯上市公司或超15家,如上海电气(维权)、宏达新材、瑞斯康达、中天科技(维权)、汇鸿集团、凯乐科技(维权)、中利集团、康隆达、*ST华讯(维权)、ST新海(维权)、宁通信B、航天发展、江苏舜天、浙大网新、亨通光电等均牵涉其中。

随着事件不断发酵,一张以“专网通信”为载体的贸易网逐渐浮出水平。随着媒体不断深挖,这张贸易网最终共同指向隋田力,相关人士直指这就是融资性贸易骗局。

是否是骗局还没有确切定论,但是15家上市公司都踩雷是事实,究竟是隋田力手法滔天,还是另有隐情?

我们先全面复盘15家上市公司交易细节,看看是否能够追踪到隋田力的操盘痕迹。

国企被拉入交易环节

据相关报道,隋田力的这张贸易网络上下游高度重叠,这里不再赘述。

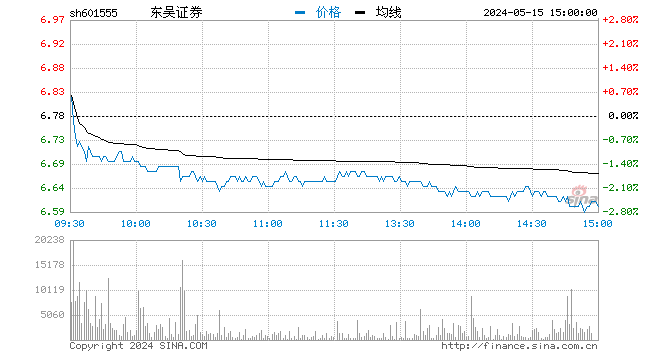

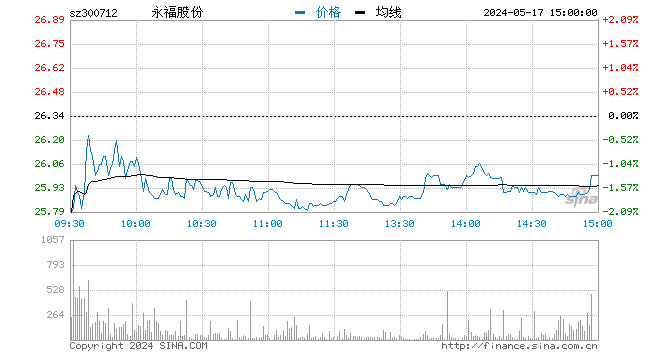

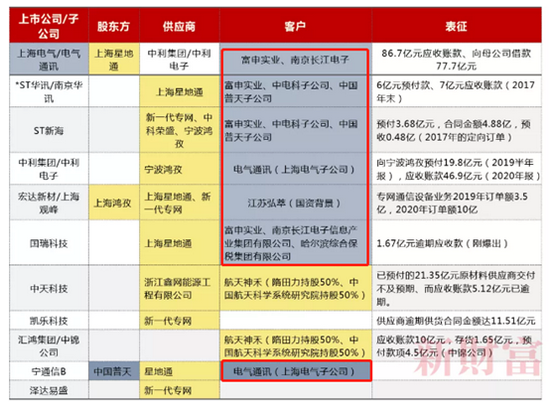

我们发现,在众多上市公司下游客户中,同样也出现很多国企身影,以下新财富整理截图:

据媒体不完全统计,富申实业出现在了7家上市公司(新海宜、华讯方舟、凯乐科技、瑞斯康达、中利集团、上海电气、国瑞科技)的客户名单中;

航天神禾出现在了5家(汇鸿集团、凯乐科技、飞利信、中天科技、中利集团);

普天信息出现在了4家(新海宜、华讯方舟、凯乐科技、宁通信B);

环球景行则是3家(凯乐科技、瑞斯康达、上海电气);

南京长江电子也是4家上市公司(上海电气、国瑞科技、宏达新材、中利集团)。

富申实业公司实控人为“上海市人民政府第五办公室”,首创集团为北京国资委100%持有,环球景行为重庆国资委;南京长江电子实控人为中国电子信息产业集团有限公司。

而航天神禾由中国航天系统科学与工程研究院和北京赛普工信投资管理有限公司各持股 50%,据中天科技公告显示,中国航天系统科学与工程研究院的提名董事人选占董事会多数席位,且属于中国航天科技集团有限公司之直属事业单位。因此,航天神禾的实际控制人或为中国航天科技集团有限公司。

但上市公司应收款暴雷背后却出现了以上国企身影,且有的已经被起诉。

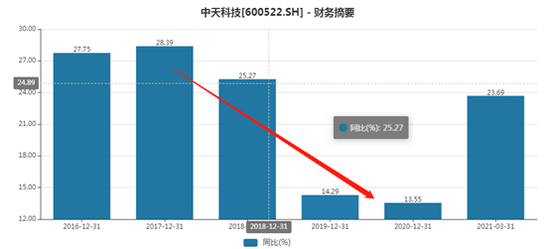

2021年5月底,上海电气在暴雷的44.6亿元应收款中,有北京首都创业集团、哈尔滨工业投资集团、富申实业公司和南京长江电子等;2021年7月13日,国瑞科技(300600)自爆1.67亿元应收款坏账,而富申实业公司、南京长江电子等为其客户;2021年7月22日,中天科技公告称,已预付的21.35亿元原材料供应商交付不及预期、而应收账款5.12亿元已逾期,在该业务中,供货商为浙江鑫网能源,而客户为航天神禾。

引入国企上海电气做托盘交易?

浙江鑫网向首创贸易购买商品已支付10%的预付款。首创贸易表示货已全部交付浙江鑫网,而浙江鑫网迟迟未结尾款。随后,首创贸易向浙江鑫网发起诉讼。

根据中国庭审公开网公布的庭审记录发现,这批货物由隋田力控股的新一代专网发起订购需求。然而,这贸易链条并不是由首创贸易直接触达,而是先通过首创贸易向上海电气订货,发给浙江鑫网,再由浙江鑫网发货给新一代专网。

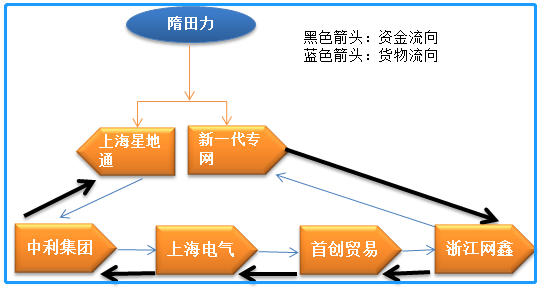

因此我们可以看到一条完整的货物流通链条,即:

上海电气流向首创贸易,再流向浙江鑫网,最后触达新一代专网。

由于上海电气并未公开采购上游,但是我们通过上市公司信息交叉验证后,一条完整贸易流通链条似乎正逐渐浮出水面。

中利集团与上海电气,于2017 年 11 月、 2018 年 2 月与其签订协议销售专网通信产品,截止2020年年,应收款余额为5.07亿元,其中一至二年账龄金额为2.7亿元,二至三年为1.09亿元。

也就是说,中利集团也是上海电气的上游,而中利集团的上游最终是隋田力控制的上海星地通等。2017 年 6 月末,中利集团预付账款余额较2016年末增加8.96亿元,增幅为 66.36%,主要新增上海星地通、上海鸿孜等预付款。

至此,这条贸易链条似乎形成了一条完整的闭环,像极了循环贸易方式,即货物流向可能是:

隋田力相关公司流向中利集团,再流向上海电气,接着流向浙江鑫网,最终回归到隋田力相关公司。

在这条贸易链条中,由于100%预付款与10%的预收款商业模式,因此上游优先获得资金使用权。换言之,这个链条本质就是,以贸易为载体,达到了资金融通功能,这也就是媒体质疑的融资性贸易问题。大致示意图如下:

新浪财经上市公司研究院提炼

新浪财经上市公司研究院提炼上面示意图也可以发现,这条贸易链是否顺畅循环下去的关键在于,隋田力不跑路,资金不发生断裂风险。

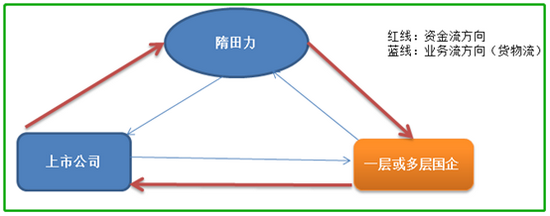

以上是嵌入国企多层的贸易链条,也存在仅嵌入一层国企的链条。

2020年,中利集团向汇鸿集团供货2亿元,而汇鸿集团下游为隋田力的航天神禾。

中天科技与汇鸿集团,2020 年末,中天科技与江苏汇鸿国际集团中锦控股有限公司签订高端通讯产品销售合同,含税金额3.99亿元,当年未实现销售。值得一提的是,中天科技下游为航天神禾等。

我们可以看出,中利集团与中天科技等上市公司的贸易链条,以国企汇鸿集团为中介点,最终流向隋田力相关公司。

综上,我们或可以提炼出一个精简的贸易链条,即隋田力手法之一或将资金方国企拉入到贸易链条,似乎通过上市公司之间的贸易来“掩护”,以100%预付与10%的预收的不对称模式,最终成功套取并获得了中间方的资金使用权。

新浪财经上市公司研究院提炼

新浪财经上市公司研究院提炼至于为何有些上市公司为何愿意参与其中,这背后的原因我们下一篇重点分析,我们这篇重点是国有企业,为何这么多国企都会参与其中呢?

国有企业涉融资性贸易?

我们先科普一下何为融资性贸易,一句话总结就是以“以买卖之名,行借贷之实”。

融资性买卖合同的特点在于:融资性买卖合同往往表现为三方或者三方以上主体之间进行闭合性循环买卖以实现贷款资金的流转和回收,并通过买卖合同差价获取固定收益,闭合性循环买卖合同中的标的物通常存放于第三方仓库中不实际交付流转。

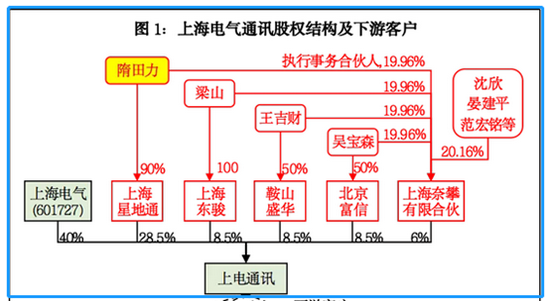

回到隋田力事件,我们也同样发现交易网络背后存在几方或多方参与。同时,我们也注意到,上海电气设立的上海通讯,上海通讯看似40%属于上海电气一股独大,但是控制力似乎并没有那么强。根据相关媒体梳理结果看,持股上海通讯60%的其他股东似乎都与隋田力关系密切,背后实际控制人目前或还是个谜。

那为何有的国企会参与这种可能是融资性贸易的交易当中,充当这种影子银行的角色呢?

第一,我们的融资结构主要以间接融资为主,而在这种融资结构中,国企由于当地政府或中央信用背书,因此相比民企,可能较容易获得金融机构资金支持,同时资金成本也降低;

第二,国企以规模做大为主的绩效考核机制下,或使得一些国企对这种融资性贸易模式产生依赖。因为,融资贸易最大特点能够循环贸易,使得规模做大,当国企遭遇增长瓶颈时,这种融资性贸易或许相关利益人的达成业绩考虑目标的一个不错选择。

但是,上述涉及的国企也可能仅仅是参与普通贸易,对于这种融资性贸易监管是明令禁止的。

因为这种合作以融资为目的,一旦实际贸易出现问题,资金链断裂,国企则成为最后支付人,承受巨大损失。而且在这样的贸易过程中,由于上下游客户都由他人控制,存在极大的资金风险、法律风险以及虚开增值税发票等风险。隋田力事件牵连部分国企不得不采取法律诉求维护权益,这或是一个比较值得铭记的教训。(公司观察/夏虫)

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>