曾经男性占绝对优势的基金行业,如今女性基金经理也能顶半边天,毕竟在投资中“业绩才是硬道理”。随着公募基金二季报披露完毕,一批管理能力优秀、业绩靓丽的女性基金经理脱颖而出,华商基金“价值投资女神”吴昊,就是其中非常具有代表性的一位。

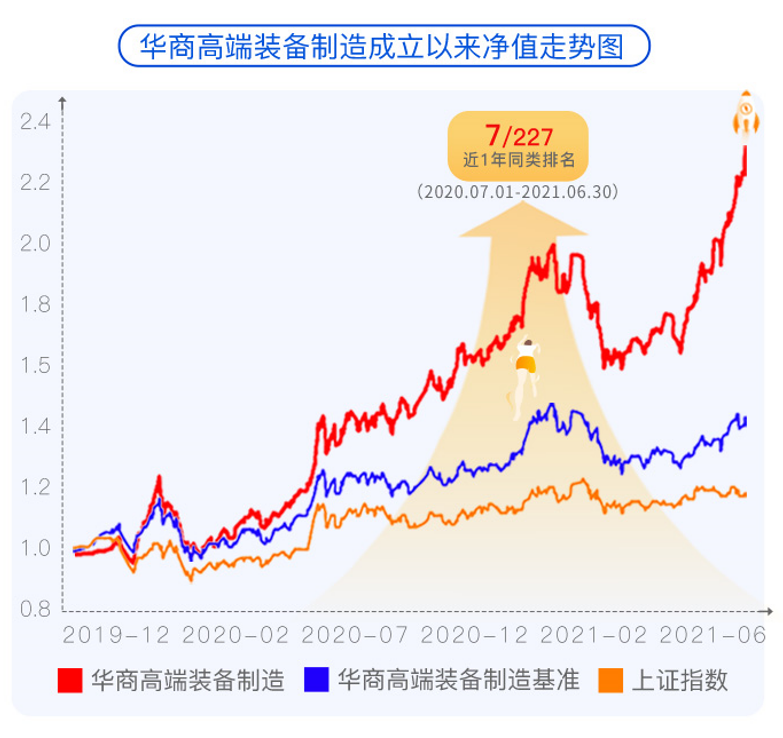

二季报显示,截至6月30日,吴昊所管理的华商高端装备制造基金产品过去一年累计收益86.78%,同类排名高居7/226。前瞻后市,吴昊表示,未来较为看好工程师红利等背景下科技创新、制造升级的大机会,配置方向将围绕产业转移、进口替代、制造升级、技术创新展开,挖掘产业升级受益标的。

只有看得广才能不偏不倚,

看得深才能不离不弃

吴昊给人的第一印象就是女性的细腻与亲和,接触久了会为她的笃定与飒爽所感染。气质美如兰,才华馥比仙。身为经济学博士,吴昊经历了“卖方研究员——买方研究员——基金经理”的成长历程,拥有着11年的投研经验。历经多轮牛熊市场跌宕,其投资理念和框架不断完善,吴昊坦言,“我的投资手段与市场并无二致,所赖两点持而保之,一曰‘广’、二曰‘深’。‘广’指的是覆盖范围,平日所学、所见、所想,无一不纳入研究;‘深’指的是深入程度,产业周期的景气特征、经营周期的兴衰交替、市场周期的估值轮回。只有看得广才能不偏不倚,看得深才能不离不弃。”

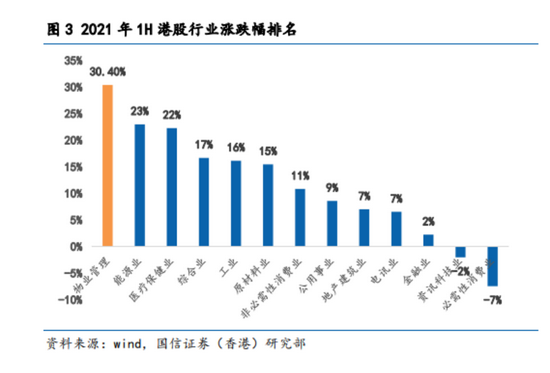

回顾今年二季度的市场,吴昊表示,二季度经济相对走弱,货币政策处于偏宽松的状态。制造业受到缺芯和原材料双重影响,扩张力度在减弱,服务业的增速也在减弱,市场对宏观的关注点聚焦在成本端和经济增长前景的担忧上。二季度市场结构呈现出明显的分化,成长风格主导市场,高景气行业如CXO、医美、新能源、半导体等取得了非常明显的超额收益。她管理的产品则正是紧紧抓住了上述结构性机会,使得两只基金净值不断冲高。

高端装备制造是可做长远、

做深入的投资方向

对行业研究涉猎广泛的吴昊,具有深厚的行业研究功底,尤其专注高端制造领域研究超过8年,逐步构建了此领域的投资能力圈,擅于把握高端制造板块的中长期趋势。吴昊对高端制造领域的发展前景十分看好,她认为高端装备制造已是“天时、地利、人和”,是可做长远、做深入的投资方向。

从天时角度看,我国劳动力成本一直在上升,只能通过技术进步、提高劳动生产率,突破我们的中等收入瓶颈。从地利角度看,基于低廉的劳动力成本和最大的消费市场,经过多年的积累,我国已经有了非常完备的产业链。此外,我国从1999年开始扩招,每年高等院校毕业生超过500万人,拥有非常坚实的工程师团队基础。从人和角度看,一方面,国家政策始终支持高端制造;另一方面,如今国内企业发自内心呼吁国内进口替代,很多制造业龙头都在迅速扩大供应商的国产比例。

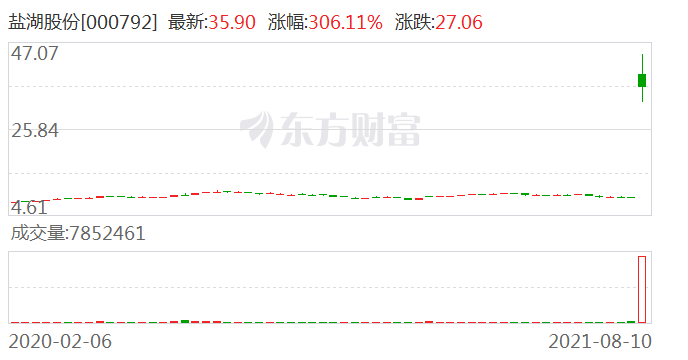

近年来在国产替代与政策利好的催化下,高端装备制造行业景气度持续,也验证了吴昊对该领域的中长期看法。Wind数据显示,2020年1月1日至2021年7月23日,中证高端装备制造指数的累计涨幅67.81%,大幅跑赢同期上证指数、沪深300、深证成指16.40%、24.23%、44.08%的涨幅,中长期超额收益明显。

前瞻后市,吴昊表示,未来较为看好工程师红利等背景下科技创新、制造升级的大机会,配置方向将围绕产业转移、进口替代、制造升级、技术创新展开,挖掘产业升级受益标的,同时将更加审慎的进行盈利预测,考虑估值与业绩匹配性,结合基本面与流动性对组合进行动态评估和调整,力争为持有人带来更好的投资回报!

福利来了↓

-数据声明&风险提示-

数据说明:文中同类基金排名数据来自银河证券,时间截至20210630,华商高端装备制造股票属于分类“股票基金-标准股票型基金-标准股票型基金(A类)”、华商新常态灵活配置混合属于分类“混合基金-灵活配置型基金-灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类)”,文中近1、2、3年时间区间分别为20200701-20210630、20190701-20210630、20180701-20210630。华商新常态灵活配置混合近1、2、3年分别排名同类41/485、33/461、37/383。

吴昊历任所管理产品:华商新常态混合(20180712-至今)、华商高端装备制造股票(20191210-至今)、华商领先企业混合(20210120-至今)、华商主题精选混合(20170726至20180810)。截至20210630,吴昊具有11.1年证券从业经历(7.2年证券研究经历,3.9年证券投资经历)。

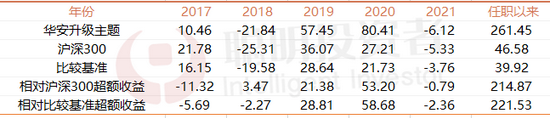

以下吴昊管理的全部基金近五年年度业绩及比较基准,数据均来源于基金定期报告。任职回报率来源于华商基金,同期业绩比较基准来源于定期报告与Wind。

华商新常态混合成立于20150629,近5年基金经理变更情况:吴鹏飞(20150629-20160829)、高兵(20160805-20180716)、吴昊(20180712至今)。业绩比较基准为:沪深300指数收益率*65%+上证国债指数收益率*35%。2016-2020份额净值增长率分别为-5.45%、-3.74%、-36.67%、53.86%、80.29%,2016-2020业绩比较基准增长率分别-5.88%、14.06%、-15.25%、24.54%、19.11%。吴昊任职回报率及同期业绩比较基准为(20180712-20210630):183.35%、39.78%。文中过去1年、过去3年分别为20200701-20210630、20180701-20210630,同期业绩比较基准为17.44%、37.25%。

华商高端装备制造股票成立于20191210,近5年基金经理变更情况:童立(20191210-20201225)、吴昊(20191210至今)。业绩比较基准为:中证高端装备制造指数收益率*70%+中证全债指数收益率*20%+中证港股通综合指数收益率*10%。2020年份额净值增长率为89.70%,2020年业绩比较基准增长率为35.37%。吴昊任职回报率及同期业绩比较基准为(20191210-20210630):133.74%、50.45%。文中近一年即为:20190701-20210630,同期业绩比较基准分别为:29.53%。

华商主题精选混合成立于2012-05-31,近5年基金经理变更情况:梁永强(20120531-20180711)、马国江(20150408-20160819)、吴昊(20170726-20180810)、周海栋(20180411-20190823)、童立(20190308-今)。业绩比较基准为:沪深300指数收益率*75%+上证国债指数收益率*25%。2016-2020年份额净值增长率分别为-18.48%、-21.52%、-32.30%、62.12%、46.46%,2016-2020年业绩比较基准增长率分别-7.40%、16.22%、-18.21%、27.79%、21.45%。吴昊任职回报率及同期业绩比较基准为(20170726-20180810):-27.95%、-5.28%。

截至2021年6月30日,吴昊任职华商领先企业混合基金不足半年,在此不附任职回报率等业绩数据信息。

风险提示:基金过往业绩及净值高低不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。敬请投资者于投资前认真阅读基金的《基金合同》和《招募说明书》等法律文件。以上内容不代表投资建议,市场有风险,投资需谨慎。