华安基金饶晓鹏:我追求基本面与行业轮动结合,基金经理的护城河是保持开放心态和不断磨练方法论

来源:聪明投资者

如何在不理性的A股市场中获取收益,是令投资人头疼已久的难题。

提到短期投资,多数人会认为做短期交易是非理性的追涨杀跌,贪婪与恐惧主宰一切。

而华安基金的饶晓鹏认为,A股是一个弱有效市场,尽管拉长时间看企业盈利能力是股价涨幅的主要来源,但是短期情绪波动对于A股的影响也较大。因此在关注长期基本面的前提下,他认为也要关注市场的行业轮动。

饶晓鹏硕士毕业于北京大学光华管理学院国民经济系,本科毕业于中国人民大学数学系,大学毕业后,他便进入了基金行业。

到现在,饶晓鹏已经积累了13年以上基金行业从业经验,其中包括超过7年的公募基金投资经验,历经多轮市场牛熊转换。截至8月2日,其任职超过2年的基金,任职以来的回报均超过150%。

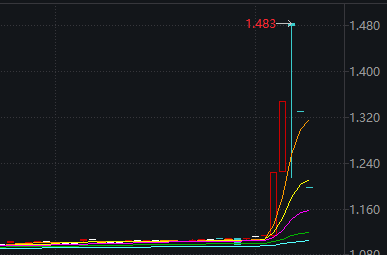

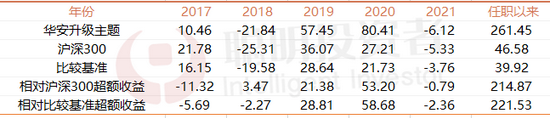

以其管理时间最久的华安升级主题混合为例,该基金自2015年9月7日起由饶晓鹏管理,历经了2015年以来的“股灾-反弹熔断暴跌-结构性牛市”等多轮震荡调整和牛熊转换,长期收益大幅跑赢主要指数。

自任职以来,该基金取得了261.45%的回报,相对于沪深300和比较基准分别获得了214.87%、221.53%的超额收益。

数据来源:Wind,截至2021年8月2日

在多年投资中,饶晓鹏总结形成了自己的“三种选股思路”:

1、守候时代逻辑下的伟大公司

饶晓鹏认为,长期的大牛股一定伴随着伟大的时代背景。投资需要反映出时代、经济的主要矛盾,寻找主要矛盾下的机会。

有潜力的公司可能在大时代下从小公司成长为中型公司,具备长期竞争力的公司有机会成为大型甚至巨型公司,在很长的时间中创造惊人的收益率。

2、风格偏均衡,寻找景气行业的龙头公司

饶晓鹏的配置比较均衡,他不会在一个行业或者风格上过度偏离,也不会过于契合当下投资风口,金融、制造、消费、TMT等行业均有涉及。

选股上,他注重公司的估值、分红和竞争力等方面。

他优选的目标公司是各自细分行业中优秀的竞争者,基本面扎实,治理结构完善,盈利景气向上,有着高资本回报率,估值处于合理范围。

3、长期战略+短期战术相结合

A股市场具有长期有效和阶段性无效的特点。他做了一个统计,2003年以来机构投资者的重仓股变化不大,这一批公司多数是A股历史上质地较好的公司。

拉长时间看,企业盈利能力是股价涨幅的主要来源。

然而,短期情绪波动对于A股的影响较大。饶晓鹏发现,如果把A股市场的每一个独立年份拆开分析,每一年估值都是对市场影响最重要的因素。

因此在关注长期基本面的前提下,他也关注市场轮动趋势,参与高景气行业的轮动。这能够一定程度上降低阶段回撤,也可以提高保持组合的“活力”。

近期,整体市场分化明显。对于部分子板块,市场表现出了极致的追逐情绪。

同时,二季度国内政策事件频发,教育、互联网板块都出现了严厉的监管政策,使得投资者在短期的避险情绪极重。

基于行业均衡、个股均衡、重视估值、适度轮动的组合构建思路,饶晓鹏已于本周一(8月9日)开始发行华安聚弘精选混合(基金代码:A类012234;C类 012235)。

该产品的股票资产投资比例为基金资产的50%-95%,其中港股通标的股票投资比例不超过全部股票资产的50%。

以下是饶晓鹏的投资理念以及最新市场观点:

“抛开基本面看行业轮动是没有意义的。”

“有些看上去增速并没有很快的行业,可能已经进入平缓增长期,但因为行业比较成熟,竞争比较少,营销费用降低。尽管行业增速很慢,但是一些公司的收入增速远远超过行业的增速,由于份额的提升,公司盈利增速超过收入增速。与此同时市场对这种行业的预期又比较低,给它的估值也比较低,所以这种公司的潜力可能很大。”

“基金经理的护城河是保持开放的心态,不断磨练自己的方法论。毕竟在信息获取、风险偏好等多个方面,基金经理之间的同质化程度很高。”

“医药公司和半导体公司看上去是两个完全不一样的行业,但是在投资方法论上,两个行业可能有很多相似的地方。”

我不是单一风格的选手

医药和半导体的投资方法论很像

问:能否简单介绍下你的投资风格?

饶晓鹏:我的组合是较均衡的公司梯队布局,整体风格相对均衡偏成长。在我看来,长期投资组合要表现好,一定是持有好的公司,这样才有时间的价值。

但我不认为自己是一个单一风格的选手,比如说我们去看一类股票的时候,有些东西看上去它是不同的行业,但是它的投资方法论可能是相似的。

我举个例子,医药公司和半导体公司看上去是两个完全不一样的行业,但是在投资方法论上,两个行业可能有很多相似的地方。

比如我们看医药的时候会去看它的产线,目前在临床一期二期里面常用的产品有哪些,刚开始销售的产品有哪些,包括哪些产品进入了放量阶段,哪些进入了衰老周期,这是我们看医药的一个典型的方法。

我们去看半导体或者芯片公司,其实方法是一样的,我们会看它一些在用的产品,哪些产品属于快速放量阶段,哪些产品属于衰老期。

所以我觉得这种分类方法,更多的是一种按市场风格的分类方法,从投资方法论来讲,很多消费股的投资方法和科技股的投资方法论是一样的。

比如有很多科技股是周期类的行业,这些行业的分析方法和周期性行业分析方法是一样的,没有本质的区别。所以所有的这些我都会去关注,并不把自己局限在某一类行业或者某一类风格上。

长期底仓配置+行业轮动策略

问:你的投资策略是什么?

饶晓鹏:我做过投资回顾,一些长期治理比较好的股票,可能在任何一个季度或任何时间段里面,景气度都不一定是最高的。但是拉长来看股票的复合收益率非常好。

如果只是用行业轮动或是用寻找景气行业的方法去寻找这些股票,可能会漏掉很多这样的长线牛股。

所以不能抛开战略谈战术,抛开基本面看行业轮动是没有意义的。

我追求战略与战术结合,通过投资优质、有价值的公司获取长期阿尔法。

我的投资框架是“核心+卫星”双擎驱动。

“核心”部分是长期底仓配置,从资本效率、公司的核心竞争力、行业格局的角度出发,精选优质龙头企业,获得长期收益;

“卫星”部分则采取行业轮动策略,通过财报筛选和草根调研,寻找盈利高景气的方向,把行业和个股配置在景气向上的行业,以适应不同市场风格,提高组合效率。

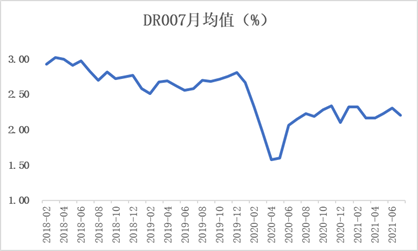

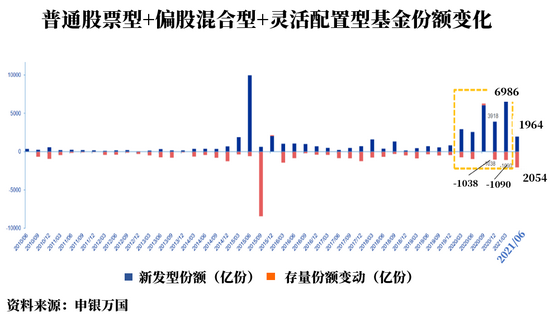

我们去看A股每年的涨跌幅的归因,在绝大部分年份,估值对整体涨幅的贡献度远远超过了整体业绩涨幅的贡献度,这说明A股表现出非常强的博弈性质,估值的波动远远大于盈利的波动。

但是长期来看,一些优质的个股的确在跟着基本面在走。所以从持仓来说,我的很大一部分持仓是基于基本面去看,但是同时会拿一部分持仓去做短期的轮动。

好公司不一定出在快速增长的行业

真正的成长股是ROE高的公司

问:具体来说,你是怎么选股的?

我采用自下而上与自上而下相结合的选股模式进行投资,因为一些宏观变化是走在公司财报之前的,自上而下的方法可以帮助作出预判,便于规避一些潜在风险。

展开来看,第一是关于怎么寻找好的公司。例如,在一个增长快的行业里,上市公司不一定能赚到钱。由于想做的人很多,竞争损耗很大,这导致了企业的盈利实际赶不上行业的增速。

另外,因为A股的投资者整体是一个喜欢寻找赛道的群体,导致这些公司的估值很高。去关注和买入估值很高的公司后,公司利润增速比不上行业增速,最后实际的投资结果是比较平庸的。

而有些看上去增速并没有很快的行业,可能已经进入平缓增长期,但因为行业比较成熟,竞争比较少,营销费用降低。

尽管行业增速很慢,但是一些公司的收入增速远远超过行业的增速,由于份额的提升,公司盈利增速超过收入增速。与此同时市场对这种行业的预期又比较低,给它的估值也比较低,这种公司往往能够盈利。

所以在投资方法论上,我一方面会去关注增长比较快的行业,同时对于一些行业格局比较好、治理优秀的公司,我会相应降低对它行业增速的要求,同样从投资上给予重点关注和分析。这是第一个,关于选择优秀公司的想法。

从具体的财务上讲,我会去关注公司的运营的效率。

A股里面的很多公司,尽管看上去增速很快,但是这种增速可能并不稳定。目前市场上热度高的一些公司,虽然看上去行业增速很快,但如果看报表,可能会发现它的ROE并不是很高。

所以我会从股东回报率、公司的运营效率去选真正长期好的公司。

A股里面真正长期能够大幅跑长期跑赢GDP增速的公司并不是很多,实际上长期看的话,只有大概4%的公司是以2.5倍的GDP增速存在的。

真正的成长股是ROE较高的公司,而不是赛道型的公司。公司自身的重要性比赛道的重要性更高,因为最终我们是投资公司。

关于行业轮动,我给自己设定了使用边界。行业轮动的核心是寻找景气的行业,我主要是通过财报来去筛。

比如说通过它的季报,看它的环比增速,以及同比增速有没有一些改善,包括也会结合基本面,通过研究员和自己的调研结果反馈,去看这些公司盈利是否属于高景气的状态。这部分仓位可能换手率稍微高一点,因为它更多是看行业的变化。

行业的空间跟行业的量没有特别的联系,一些量很小的行业,依然可以产生很大的公司,反过来有些行业看上去空间很大,可能产生不了大的公司。

当我们去关注行业的时候,最主要看的应该是行业能产生多少利润,而不是行业的本身的空间有多大。

如何控制回撤:长期看基本面,短期看概率

时间拉得越长,不确定性越低

问:对于市场震荡,你是如何控制基金组合回撤的?

饶晓鹏:回撤方面,我主要从两个层面去看这个问题。

第一个层面,组合的长期表现取决于个股的基本面,而且时间拉得越长,这种不确定性就越低,相应的长期的回撤也会越小。

第二个层面,如果关注的时间周期越短,无论是个股还是板块的随机性就会越强。

从具体的回撤控制来说,如果看长期的组合回撤,还是要通过个股的基本面去看,短期的组合回撤会有太多噪音导致个股波动,基本面往往不一定能够展现出来,更多的是用概率方法研究。

我自己建立了一系列的模型去描述这样的过程,包括怎么去控制短期的回撤,这里面有很多东西不能通过基本面去解释。

我举个例子,比如说当有股票的合理估值是2、30倍,但它的估值已经到了80倍,可能尽管它的基本面很好,但因为它已经远远超过了合理的估值水平,这个时候基本面的研究可能没有意义了。

那么怎么去研究这类股票?我想更多是通过一种概率的方法去研究,比如从30倍到50倍,它有可能会到也有可能不会到,50倍到80倍它可能会到也可能不会到,但是能不能到的概率是不一样的。所以通过这样的方法进行短期的研究更有意义。

概括来说,我控制回撤主要从五方面进行:

一是投资真正的优秀公司,降低公司经营层面的踩雷风险,投资优质的公司在很大程度上可能降低这类风险;

二是进行基本面研究跟踪,特别是对盈利和估值的预期;

三是权衡短期回撤和长期回报;

四是均衡配置,长期的业绩不应该过度依赖某一种市场风格,避免单一行业/风格风险对整体的冲击;

五是关注宏观和市场风险,避免方向性误判。

基金经理的护城河是保持开放心态

不断磨练方法论

问:在长达13年的投资中,你觉得自己的核心能力圈在哪里?

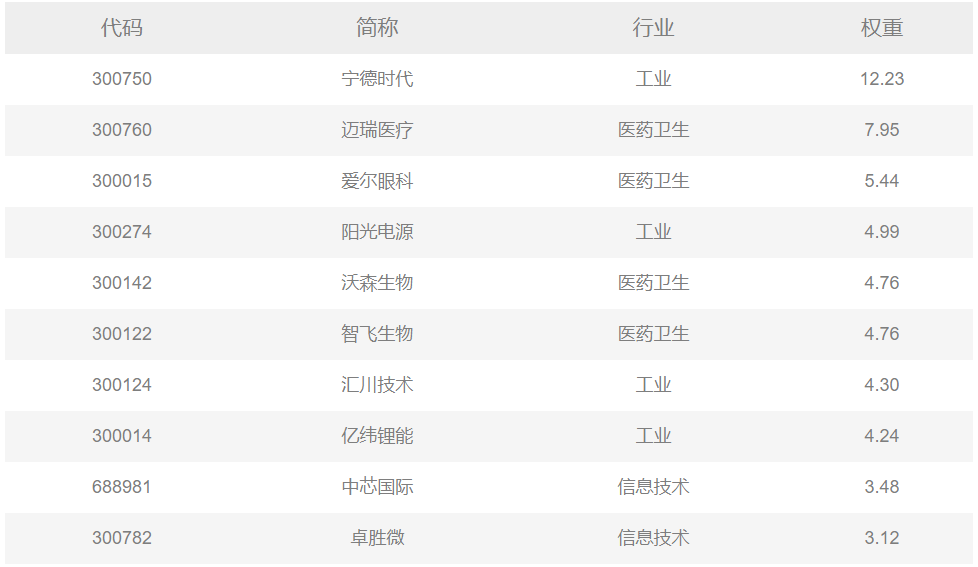

饶晓鹏:我个人的能力圈,是以“消费+科技+高端制造”为核心,近年来也在持续拓宽能力边界,注重多赛道、全天候布局,希望能够适应各类型市场。

我觉得基金经理的护城河是保持开放的心态,不断磨练自己的方法论。毕竟在信息获取、风险偏好等多个方面,基金经理之间的同质化程度很高。

投资是一场长跑,并非任何时候都得跑得快,而是需要以成熟的投资框架、体系化的组合构建结构,为长跑打下坚实的基础,不断地实现财富增值。

未来重点关注科技、金融、消费服务及制造业

问:从长期角度出发的话,你更看好哪些赛道呢?

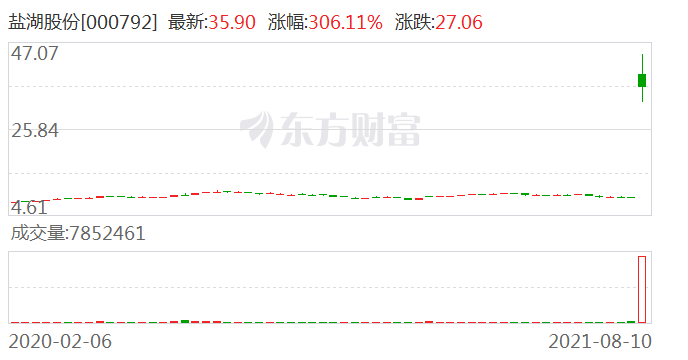

饶晓鹏:我长期看好的赛道有:新技术渗透率快速提升的科技行业、资产质量持续好转的金融行业、消费服务升级行业、以及中国优势的制造业。

目前中国经济处于从“总量增长”到“高质量增长”过渡的阶段,经济转型期下,我们需要兼顾传统与新兴行业,把选择对的公司看得比选择赛道更加重要。

问:你如何看待未来的投资行情?

饶晓鹏:疫情后,中国经济一方面在持续恢复,包括全球经济的恢复,具有一定的周期属性,另一方面,中国经济长期的转型升级仍在持续,这是长期的结构性因素。

这两方面机会仍是我们主要关注的方向。我们对中国经济长期充满信心,重点关注科技、金融、消费服务以及中国优势的制造业的优秀公司。

问:能否就你看好的赛道,谈谈未来的行业展望?

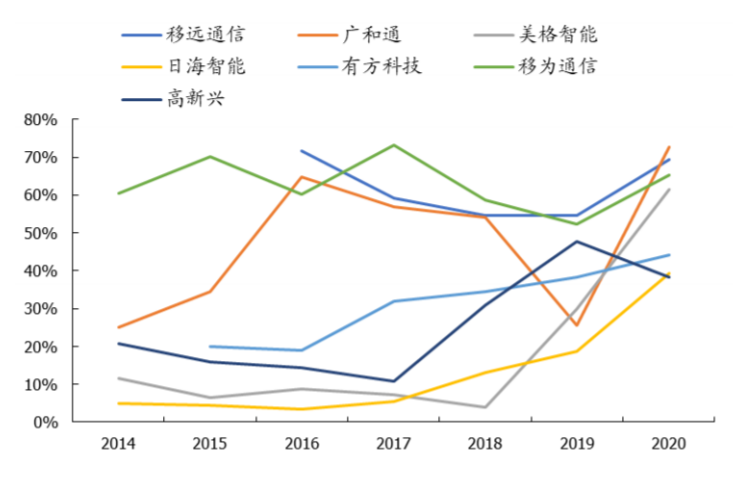

饶晓鹏:科技方向,我们以新技术渗透率快速提升的行业为主线,关注具有显著竞争优势的龙头企业,并且这些行业格局相对较清晰,比如具有显著竞争优势的AI应用、新能源汽车和消费电子等产业链的公司。

金融方向,随着经济转型升级、供给侧改革推进,部分银行资产质量穿越了经济周期、出现了趋势性改善,从长期角度看,中国的财富管理行业仍处于早期,银行在财富管理行业价值仍值得关注。

消费服务升级方向,由于居民的物质消费逐步向精神消费过渡,服务消费占比大幅提高,因此龙头公司在消费服务升级的趋势中更加受益高端化趋势,看好行业竞争格局相对较稳定的细分行业。

在制造业领域,中国不少制造业细分领域在全球都具有优势,一些在中国的巨大市场培育起来的、竞争胜出的制造业企业正走向全球,我们希望能发掘更多的具有全球竞争力的制造业龙头。