在“颜值即正义”、“三观跟着五官跑”的颜值经济下,医美已经越来越为年轻消费者接受。

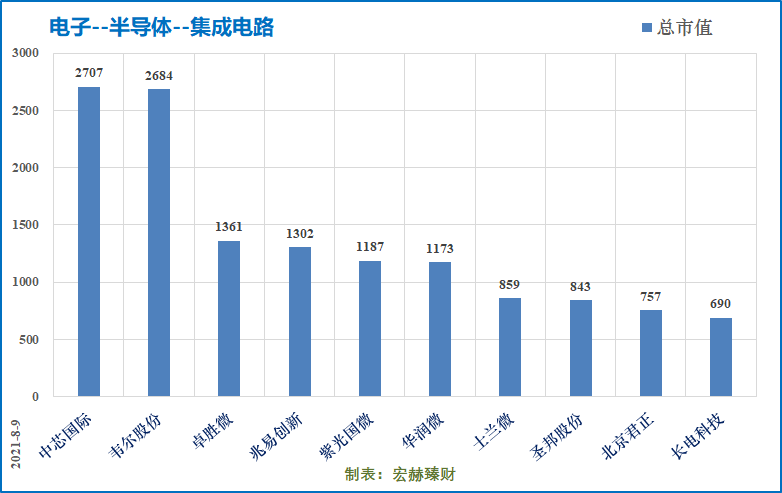

动辄几千上万的美容整形费用不断创造着医美行业的造福神话:仅仅靠着玻尿酸这一王牌产品,华熙生物就实现了千亿市值。

暴利的医美生意正在吸引越来越多的玩家入场,也让部分玩家希望借助资本的力量完成进一步跃升,比如最新递表港交所主板的伊美尔。

根据弗若斯特沙利文数据,以2020年医疗美容服务收益计,伊美尔在中国北部所有私立医疗美容机构中排名第一,全国排名第四。

伊美尔深耕北京,辐射北方,目前已经开业的9家医院中,有5家在北京,天津、青岛、济南和西安各有1家。

靠“人造美女”打开的医美事业

伊美尔的创始人是现年57岁的汪永安。在下海经商之前,汪永安做过多年记者。1997年,汪永安在国外发现一款可以让皮肤变透亮的激光强脉冲皮肤治疗仪,让他嗅到了新的商机,遂将其更名为光子嫩肤治疗仪引入中国,从此进入医美行业。

成立最初,汪永安的医美事业并不算顺利。先是政策变化,堵死了与公立医院联合经营的路子,随后的非典爆发让消费者不敢出门,直接断了汪永安的财路。

不过媒体出身的汪永安很快另辟蹊径,想到了为伊美尔续命的办法。2003年,伊美尔发起“人造美女”运动:通过多次免费手术,将一个相貌平平的女性打造成五官精致完美的人造美女,以此来达到宣传整容效果和推广医院业务的目的。

这个极具爆炸性的宣传计划瞬间引爆了舆论,被国内外媒体大量报道。经过十几项整形手术出现在公众面前的的“国内第一整形美女”郝璐璐就此火了,同时火的还有获得大量免费宣传的伊美尔。

在伊美尔随后的发展中,虽然没有再创“第一整形美女”的高潮,但多次进行“碰瓷式”营销。因在宣传中“内涵”Angelababy杨颖、杨幂、李小璐等女明星,伊美尔多次因侵犯肖像权被诉诸法庭。

伊美尔的业务主要是非手术医美和手术整形,其中非手术医美也就是轻医美项目,包括注射肉毒杆菌、玻尿酸填充等注射美容和超声刀、光子嫩肤等能量美容。由于具有不“动刀”、恢复期短的特性,时下受到年轻群体的追捧,是伊美尔的主要营收贡献。

招股书显示,伊美尔的注射美容和能量美容每次诊疗的平均费用大约在1-3000元,相比手术式整形普遍7000元以上的价格,客单价明显偏低。但由于消费人数较多、消费频次较高,是伊美尔的主要营收贡献。2018-2020年,伊美尔营收分别为6.61元、7.39亿、8.11亿元,其中轻医美收入分别为4.51亿、5.16亿和6亿,营收占比达到68.2%、69.9%、73.9%,呈上升趋势。

伊美尔的非手术医美业务中,占比最高的是注射美容,去年在总营收中占比达到43.6%。不过,注射美容业务是伊美尔所有主要业务中毛利最低的业务,去年的毛利率48%,今年一季度再降低至47%,仅高于整牙等非主营业务,因此也拉低了整体利润。

事实上,作为已经成军24年的老牌玩家,伊美尔近年长期亏损。2018年、2019年伊美尔经调整净利分别为-3853万和-6025万,去年扭亏实现3218万净利。2021年一季度,伊美尔业绩“小爆发”营收达到2.7亿,经调整净利2381万。

不过,伊美尔呈现的业绩仍是经过“润色”的。伊美尔每个报告期都会剥离一部分业绩不好的业务,2018-2020年剥离业务的经营亏损分别为6188万、5814万和2390万,今年一季度剥离的业务也带来983万亏损。

IPO波折

招股书显示,汪永安父子是伊美尔最大的股东,二人分别持有28.88%及1.34%股份。另外,两人持有的安健恒逸还持有伊美尔19.09%股份,合计共持股49.31%股份。除此之外,持股9.12%的美瑞诗斓和持股2.38%的美瑞妙兰分别是伊美尔的员工持股平台和股权激励计划平台。也就是说,汪氏父子可以控制的股权达到60.81%。

IPO之前,华平投资持股22.29%,是伊美尔第一大外部股东,刘二海的愉悦资本通过珠海悦和、苏州悦涵分别持股6.68%、0.85%;华泰证券通过华泰瑞合持股3.82%;鼎晖投资合计持股4.62%。

华平投资旗下梦美福德、华美福德是在2014年参与伊美尔B轮融资进入的股东名单,彼时的华平投资负责人是大钲资本创始人黎辉。而2015年参与B+轮融资的愉悦资本实控人为刘二海。

黎辉、刘二海曾经与陆正耀共同组成“铁三角”,多次参与投资神州租车、神州优车等神州系企业。黎辉的大钲资本和愉悦资本还曾是瑞幸咖啡的主要股东。不过,随着瑞幸暴雷,黎辉和刘二海最终也与陆正耀一拍两散。

当下医美行业政策前景并不明朗,有观点认为,伊美尔选择此时闯关IPO或许是受到了投资人的要求。

伊美尔曾经为了融资进行过两次对赌,均已失败告终。

2011年,君联睿智、天津天图、深圳天图进入公司时,汪永安和另一创始人李斌承诺,如果伊美尔2011年净利润低于5000万元,汪永安向投资人无偿转让伊美尔1.5%的股权。最终伊美尔当年业绩未达目标,2012年5月以汪永安、李斌补偿投资人股权告终。

2016年4月,汪永安再签对赌协议,承诺2021年1月1日前完成IPO,否则将回购投资人股权。显而易见,第二次对赌协议也失败了。

2016年,伊美尔曾短暂挂牌新三板,但不到5个月就宣布因“配合公司经营发展需要”摘牌。

值得一提的是,尽管已经见识过伊美尔第二次对赌失败,愉悦资本还是在本次IPO前夕再次加码。

中游医美玩家的难题

2016-2020年五年间,全球医美服务市场的总收入由1149亿美元增长至1375亿美元,年复合增长率为4.6%;而根据预计2021年起的五年内,年复合增长率将进一步增至6.6%,到2025年有望达到1915亿美元。

医美产业链分为上中下游三个部分。上游玩家包括药品、医疗耗材和器械生产商,知名玩家有“玻尿酸巨头”华熙生物、国产肉毒素厂商兰州衡力等;中游玩家多指医疗美容机构,即包括公立医院的医美专科,也包括伊美尔这样的民营医美机构;下游玩家则是医美广告商、医美中介等,比较典型的是医美APP新氧。

在产业链的竞争中,上游玩家通过技术壁垒和牌照稀缺性已经形成了各自的护城河,以华熙生物为例,其是目前世界最大的玻尿酸原料供应商,去年原料产品销售额就达到7亿,最新市值已经达到1033亿;下游玩家新氧经过资本加持也已经垄断绝大部分市场。

但夹在产业链中游的公司日子并不好过。这主要有两方面的原因。首先,无论是整形手术还是非手术医美都有一定的医疗风险。在医美事故频发的当下,公立三甲医院的整形美容科有着明显的技术优势。事实上,伊美尔及其子公司就曾多次收到监管罚单,涉及违法发布医疗广告、使用非卫生技术人员从事医疗卫生技术工作、使用未取得医疗器械注册证书的医疗器械等。

其次,民营医美机构已经成为竞争的红海,不止有伊美尔这样的连锁企业,还有地方医美机构和医美工作室等。在竞争压力下,缺乏公立医院光环加持的伊美尔们在玻尿酸填充、水光针等高频项目上往往采取价格战和密集营销获客。这就导致这些位于中游的医美机构,普遍毛利较高、净利润低。以伊美尔为例,为了完成拉新和维护老客户,伊美尔长期拥有大量的销售和营销人员,销售及行政开支占营收的比例常年接近五成。

今年一季度,伊美尔已经逐渐控制了销售及行政开支占比,但二者在营收中的占比仍高达44%,面对越来越激烈的市场竞争和监管政策不确定的大环境,靠“人海战术”打市场的伊美尔能否如愿通过上市脱颖而出,可能还需要打个问号。