特约作者:国泰基金

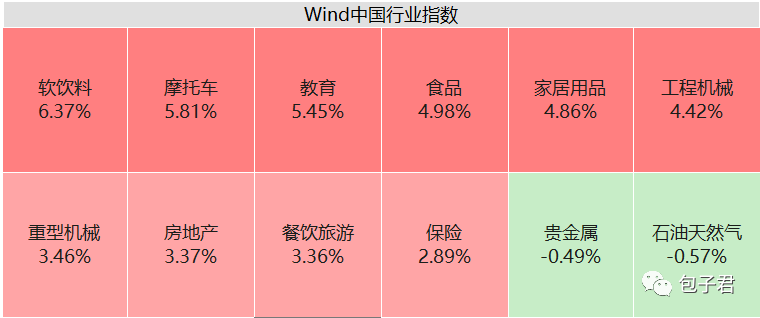

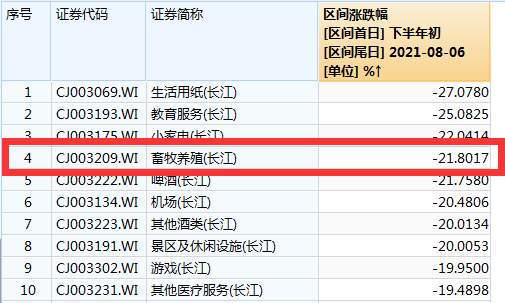

今日(8.9)A股大盘低开高走,从盘面来看,风格出现了明显切换。此前热炒的新能源汽车、光伏、芯片等科技成长板块明显低开,而调整了大半年的银行、保险、地产久违大涨。此外,消费板块也集体回暖,尤其是生猪养殖板块大涨,带动农林牧渔成为全行业涨幅第一。

截至收盘,上证综指上涨1.05%,沪深300指数涨1.30%,中证500指数涨0.59%,创业板指跌0.98%。全天A股成交额小幅放量,达到1.25万亿元。北向资金则是净流入44.66亿元,结束了连续两天的净流出。

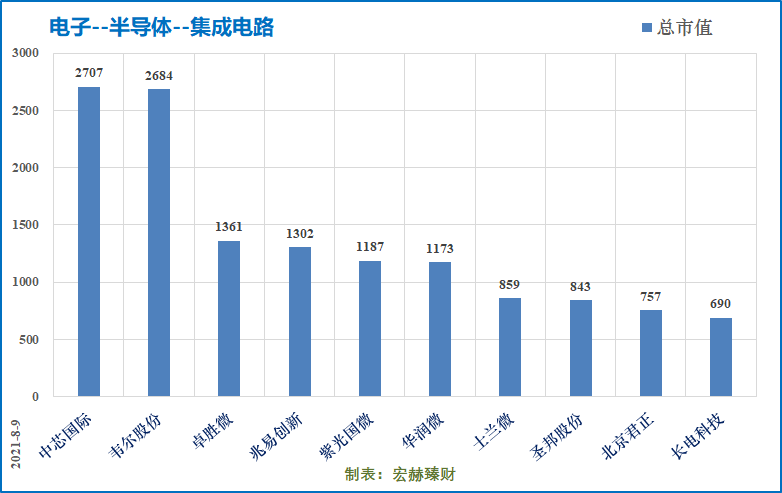

以新能源汽车、光伏、芯片为代表的热门赛道集体回调,主要还是由于交易结构拥挤。根据中信证券统计,基金二季报全部主动权益类产品持有的热门赛道股(芯片+新能源汽车+光伏)占其前十大重仓股市值的平均数超过20%。并且7月可能还有进一步加仓,这些板块的持仓已经比较拥挤。

近期我们多次提示这些板块的调整风险,上周包括比亚迪7月销量、中芯国际半年度业绩,以及美国2030年新能源汽车销量目标发布等利好集中出现,但相应板块表现整体低于预期,说明市场分歧加大。

不过需要注意的是,这些板块基本面不存在问题。以新能源汽车为例,目前渗透率还低于10%,处在发展早期,在技术突破以及政策加码的影响下,景气度还在加速上行阶段。因此可以等待板块调整的时间或幅度相对充分之后,再逢低分批参与。

在今天市场风格切换的过程中,养殖和建材表现相对强势,养殖ETF(159865)和建材ETF(159745)分别上涨4.14%和2.69%。

养殖方面,上周五,六部门发布《关于促进生猪产业持续健康发展的意见》,提出了稳定生猪生产长效性支持政策,建立生猪生产逆周期调控机制等措施。受疫情在国内多地散发影响,猪肉传统需求旺季到来或将延后,随着后续价格季节性反弹与养殖企业成本优化,企业盈利能力有望逐步改善。

同时,涌益咨询的监测数据显示,商品猪出栏体重已连续12周下降,且150公斤以上生猪出栏占比已降至11%的偏低位置,行业的压栏牛猪已进一步充分消化。但需要注意的是,生猪市场仍处于供大于求的局面,猪肉价格也持续底部震荡,目前行业并未开启景气上行阶段,但在当前底部区域已具备一定的投资性价比。

而建材则是受益于水泥价格的反弹。今年上半年受地产去杠杆,及基建发债不及预期影响,水泥行业市场表现较弱,而近期zzj会议定调下半年财政发力的方向,积极推动政府债券发行进度,扭转此前市场预期,以水泥、工程机械为代表的基建产业链行业明显受益。

在疫情反复下,政府投资对于稳定经济的作用将更加凸显,下半年需求有望持续改善。进入8 月,在需求向好驱动下,水泥价格开启修复性上调。供给端,水泥置换新规落地,置换指标进一步收紧,新增产能有限,行业供需匹配度高,对价格产生较好的支撑,因此看好下半年的水泥行情。

总结来说,两个板块都有基本面改善的预期,且估值相对便宜。虽然目前并不能判断市场风格将完全由科技成长切换到消费、周期等,但当前位置可以考虑对养殖、建材等低估板块进行分散布局。

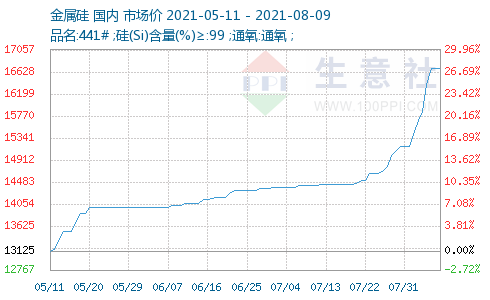

最后来关注下经济数据。今日国家统计局公布7月CPI同比1%,高于市场预期的0.8%;7月PPI同比9%,高于市场预期的8.8%。猪价继续压制食品CPI、但油价偏强提振非食品CPI,另一方面能源化工产业链涨价明显,带动PPI小幅反弹。

整体来看,PPI和CPI剪刀差再次扩大。对政策而言,通胀不是主要矛盾。上游向下游成本传递仍不通畅,中下游企业经营压力较大。另一方面,近期内需增长走弱态势较为明显,尤其是房地产行业快速降温,而居民消费和基建投资均低于预期。因此,政策端稳中偏宽松的基调可能将会延续,可能使用的工具包括再次降准和定向降息等。

牛市来了?如何快速上车,金牌投顾服务免费送>>风险提示:以上观点仅供参考,不构成投资建议或承诺。指数及上市基金价格单日涨幅不构成未来表现的保证。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。