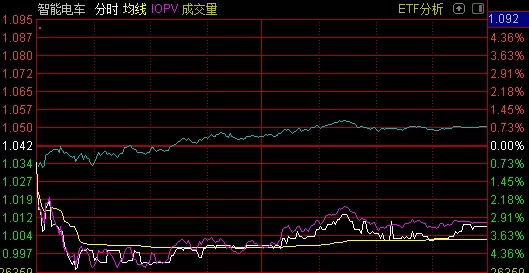

2021年过半,权益类基金今年以来业绩首尾差达112个百分点,并呈现进一步扩大的趋势。稍加观察便可发现,以新能源、半导体为主要配置方向的基金纷纷跻身业绩榜前列,而重仓消费、金融、港股的基金表现暗淡,“宁族”与“茅族”之战呈现一边倒局面。

在主题投资热情越来越高涨、赛道越来越拥挤的情况下,震荡和分化如影随形。一部分消费类基金经理开始转投新能源,而先前配置新能源和半导体的基金经理则在酝酿调仓。沪深两市成交额已连续14个交易日突破万亿元,其背后闪现着基金调仓换股、重新摆布资产的身影。

“宁族”与“茅族”之战输赢已定

在热门赛道行情得到极致演绎的背景下,分化成为今年以来基金业绩表现的关键词,业绩最高者和最低者的收益率相差达112个百分点。

Choice数据显示,截至8月6日,今年以来主动权益类基金(包括普通股票型基金、偏股混合型基金、平衡混合型基金、灵活配置型基金)平均收益率为9.57%。

具体而言,有66只主动权益类基金今年以来收益率超过50%,其中有9只基金收益率超过70%,崔宸龙管理的前海开源新经济混合A以90.97%的收益率位列第一,韩广哲管理的金鹰民族新兴混合的收益率也高达87.15%。

一半是海水,一半是火焰。多达698只主动权益类基金今年以来收益告负。其中,有122只基金亏损幅度超过10%,汇安消费龙头混合A亏了21.14%,泰达宏利绩优混合、大成智惠量化多策略混合亏损幅度也在20%以上。

多位明星基金经理所管理的产品今年以来业绩表现也不佳。例如,千亿级基金经理刘彦春管理的景顺长城集英成长两年定开今年以来亏损18.19%,百亿级基金经理王宗合管理的鹏华成长价值混合A今年以来亏损幅度也超过15%。

梳理基金持仓可以发现,今年以来业绩居前的基金大多重仓了新能源、半导体等热门板块。例如,截至二季度,前海开源新经济混合的前十大重仓股分别为天合光能、星源材质、中科电气、融捷股份、比亚迪、鹏辉能源、东方日升、法拉电子、宁德时代、亿纬锂能,几乎是清一色的新能源个股。

类似的还有金信多策略精选混合。截至8月6日,今年以来该基金收益率超过50%。该基金二季度前十大重仓股中,有斯达半导、士兰微、闻泰科技等多只半导体个股,以及阳光电源、久吾高科等部分新能源产业链个股。

收益落后者主要重仓了消费、金融板块。以汇安消费龙头混合为例,截至二季度,基金前十大重仓股分别为美的集团、贵州茅台、格力电器、五粮液、洽洽食品、妙可蓝多、中炬高新、苏泊尔、顺鑫农业及牧原股份。

华安聚优精选混合今年以来亏损也超过10%,其二季度前十大重仓股中有招商银行、工商银行、平安银行、宁波银行等多只银行股,以及小米集团-W、腾讯控股等港股互联网龙头股。

拉长期限来看,基金业绩分化有愈演愈烈的趋势。截至5月底,长城双动力混合今年以来亏损18.26%,排名垫底,和第一名广发价值领先混合A收益率相差64.52个百分点。仅仅两个多月后,截至8月6日,今年以来权益类基金业绩首尾差已扩大到112.11个百分点。

寻找新方向

在市场风格和业绩的双重压力下,不少消费类基金经理开始“扩大能力圈”,而身处新能源、半导体核心赛道的基金经理们也有隐隐的担忧,正试着寻找新的投资方向。

“最近路演对象主要是消费类基金经理。”某券商电子研究员告诉记者。另一位新能源主题基金经理也表示,很多做消费、TMT的基金经理都过来配置新能源板块了。“后续对我们的选股能力,包括整个公司投研能力的要求都更高了。”

这种态势从基金二季报数据中也可得到佐证。中泰证券研报的统计数据显示,2021二季度公募重仓股市值提升了5759亿元,其中新能源相关标的占比超过40%,基金对新能源赛道的整体持股占比超过20%。从行业来看,二季度公募主要加仓的方向是电气设备、电子、医药、化工和汽车,主要减仓的方向是食品饮料、家电、银行、非银和房地产。从个股来看,宁德时代在二季度基金加仓榜单上位居第一。

值得注意的是,多位今年以来业绩较为亮眼的基金经理开始提示风险。华夏能源革新基金经理郑泽鸿在支付宝平台发文称:“新能源是一个长期向上的赛道,所以我并不担心投资者分批定期买入,就怕投资者一笔投入大量资金。因为新能源板块成长性强但波动也很大,短期遇到20%至30%的回调都是可能的,尤其是在连续上涨、市场火热的当下,这种短期回调发生的概率更大。”

“事实上,新能源板块普涨的局面已经演绎得比较到位了。”某新能源主题绩优基金经理表示。海富通中小盘混合基金经理范庭芳也认为,如果说近期新能源板块快速上涨完全没有风险,那是不负责任的。过去几年新能源车销量都存在一定的波动性,但今年以来销量不断超预期,这种超预期导致该板块全面爆发。从这个角度看,其快速上涨是合理的。但就短期而言,股价可能走在了价值前面。