魏凤春

博时基金首席宏观策略分析师

不畏浮云

核心观点:

预计政策监管将从疾风骤雨式的全面铺开逐渐聚焦到具体核心关切点。短期市场情绪极端,前期领涨的电气设备和有色板块短期有一定均值回归压力。拉长时间维度,2021Q2起创业板相对沪深300业绩占优,且中报验证新能源车/半导体/光伏/基础化工高增长,支撑成长板块中期相对表现继续占优。疫情扩散背景下消费品景气或继续承压,季度久期下将消费剔出组合,根据9月底~10月消费品旺季验证情况再做调整。

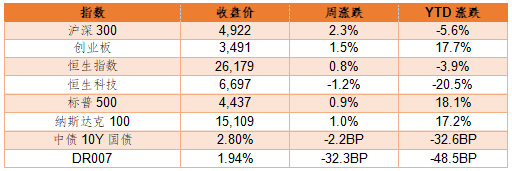

宏观展望:

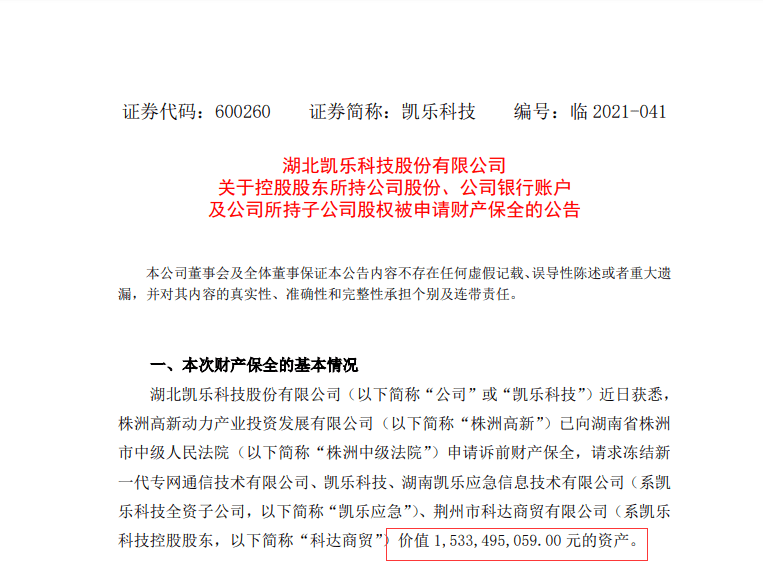

宏观方面,7月美国非农就业大超预期,休闲服务业的连续多月扩张显示出美国服务业的强势修复,已具备讨论QE收缩的就业修复基础,密切关注8月的全球央行年会以及9月FOMC会议。7月中国出口数据开始出现温和放缓的迹象;市场对于政策的敏感性出现了明显的提升,但部分舆论可能放大了政策取向。随着整体的监管氛围和政策引导预期基本形成,为了避免给金融市场带来持续性的系统性的恐慌抛售,预计监管将从疾风骤雨式的全面铺开逐渐聚焦到具体核心关切点。除目前的政策外,可能需要逐步重点关注三明医改和北京、长沙房价调控经验的总结和推广。

产业方面,政策因素引发市场对多个细分行业的景气预期发生变化,其中受益板块包括新兴产业如新能源车/半导体/光伏,以及传统周期如工程机械/水泥等;受损板块包括消费链条的教育/地产/互联网/游戏/传媒/白酒/电子烟/医药/医美/乳制品,以及碳中和相关的煤炭/钢铁等。本周高频景气方面,传统周期类中价格驱动品种下跌、数量驱动品种上涨;消费品种中家具造纸类偏强,纺服分化;科技类景气持续处于高位。

资产方面,短期市场对新能源、新能源车、半导体、军工等符合政策方向、具备长期成长空间的板块认可提升,集中交易,导致了情绪的极端化,相关板块的波动可能加大,但拉长时间维度看,创业板盈利表现较好,宏观流动性充裕,且周期因素逐渐显现,产业政策支持,有利于创业成长表现。

A股

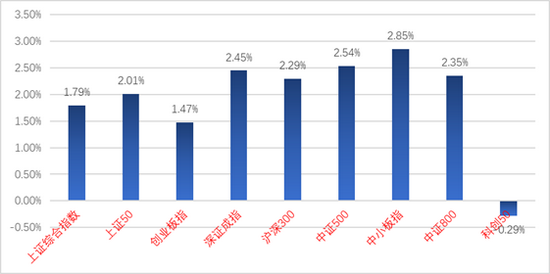

A股方面,7月行业表现差异之大创2010年来次高记录,前期领涨的电气设备和有色板块短期有一定均值回归压力。板块中期表现由基本面趋势决定,2021Q2起创业板相对沪深300业绩占优,且中报验证新能源车/半导体/光伏/基础化工高增长,支撑成长板块中期相对表现继续占优,如有调整反而应该积极找买点。疫情扩散背景下消费品景气或继续承压,季度久期下将消费剔出组合,根据9月底~10月消费品旺季验证情况再做调整。

港股

港股方面,监管趋严对互联网龙头的压制未出清,短期难趋势上行,近期恒生科指盈利预期在年初以来持续下行后略有回温,建议等待政策脉络的进一步明晰。另外随海外经济修复,联储Taper Talk时间窗口临近,届时海外流动性收缩或对港股造成一定冲击。

债券

债券方面,转债继续关注新能源中上游、半导体、汽车、化工、军工龙头等;政策预期较为稳定,利率债中高配;信用方面,边际上受益政策预期改善,结构性信用出清压力有一定扰动,但因为市场预期也比较充分,冲击范围可控,谨慎但不过分悲观,个券挖掘强于整体逻辑。

原油

原油方面,OPEC达成增产协议以及Delta病毒蔓延对原油价格形成短暂冲击,但Q3海外强势复苏带来的原油需求持续旺盛,尤其是美欧发达国家在疫情反弹的过程中仍扩大开放,将进一步推升原油需求,油价继续高位震荡,波动加大。

黄金

黄金方面,短期联储对美国经济修复还将保持观望,黄金震荡。美联储大概率于Q3后期开始讨论QE减量,届时实际利率作为推升美国长债利率的主要动力快速向转正进发,黄金可能出现大幅下挫。

声明:

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,彭博或博时基金宏观策略部。

本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

基金有风险,投资需谨慎

风险提示:

本文中所提及的基金详细信息可在博时基金官方网站基金产品频道(http://www.bosera.com/fund/index.ht- ml)查询,博时基金相关业务资质介绍网址为: http://www.bosera.com/column/index.do?clas-sid=00020002000200010007。

一、证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个交易日基金的净赎回申请超过基金总份额的百分之十时,投资人将可能无法及时赎回持有的全部基金份额。三、基金分为股票基金、混合基金、债券基金、货币市场基金等不同类型,投资人投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,投资人承担的风险也越大。四、投资人应当认真阅读《基金合同》、《招募说明书》 等基金法律文件,了解基金的风险收益情况,及时关注本公司向您出具的适当性匹配意见,各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。请根据您的投资目的、投资期限、投资经验、资产状况等因素谨慎决策,不应采信违规销售行为或宣传材料,独立承担投资风险,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证,本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金收益存在波动风险。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。六、投资人应当通过基金管理人或具有基金销售资格的其他机构购买和赎回基金,《基金合同》 、《招募 说明书》、基金销售机构名单及本基金的相关公告可登陆基金管理人官方网站http://www.bosera.com/index.ht-ml查看。