物竞天择,适者生存。在自然选择的过程中,强壮、凶猛等具备先天优势的物种往往容易生存下来。但物种具有多样性。一些看似弱小、不具备优势的“弱者”,通过自身的选择和进化,也在自然界获得一席之地。

基金投资也是一样的道理。首先我们要自己做好定位:个人投资者在资本市场这个“丛林”中处于何种地位?很多人都认为自己能战胜大多数投资者,但实际上恰恰相反。散户资金量小,不具备专业能力,获取信息滞后,比较容易情绪化,在资本市场处于绝对劣势地位,往往容易成为机构投资者围猎和收割的对象。

但个人投资者是不是就一无是处呢?当然不是。个人投资者有两点优势,是机构投资者无法比拟的。一是资金的投资时限无限制,没有收益率、排名等考核指标的要求。二是资金进出比较灵活,基本可以随进随出。这两点是机构投资者不具备的。因此,个人投资者要想长期生存,就必须要将这两点发挥到极致。我把它分别概括为“弱者思维”和“强者思维”。

对于绝大多数人而言,需要考虑的恐怕是“弱者思维”:承认自己是弱者,主动放弃自己不擅长的东西,充分发挥自己的优势,以期寻求长期的生存和发展。基于上述投资逻辑,“弱者思维”在基金投资中表现为以下一些投资逻辑和投资方法。

确定合理的收益预期,坚持长期投资

现在很多朋友在都要求赚快钱,这些我们可以理解。但公募基金的收益自有其规律。像偏股型基金,长期年化收益率绝大多数都落在10%-20%之间。超过15%就算是优秀的了,超过20%可以算是顶级了。年化收益率在20%以上,再往上每提高一个百分点都异常艰难,需要更为深刻的认知。

像偏股型基金的话,大家可以把长期年化收益率的目标定在15%。这是一个比较切合实际的目标。与其临渊羡鱼,不如退而结网。收益目标定的过高,而没有相应的能力去实现的话,只能给自己徒增烦恼。

前面说了,个人投资者是自有资金,对资金的投资时限无限制,收益率、排名等考核指标没有要求。这是个人投资者为数不多的优势,也是非常巨大的优势。因为机构的资金都是有时间成本的,它耗不了那么长的时间。所以短期投资的话,个人是拼不过机构的。

一般而言,投资者只有经过较长时间的投资,至少经历一轮牛熊周期后才能取得较好的收益。这个已经历过实践的检验和证明。在“弱者思维”中,这正是典型的“以时间换空间”的策略。长期投资贯穿于我们策略的始终,这里就不详细说了。

不预测市场,减少焦虑

把自己定位为“弱者”,那自己不太擅长的事情,就不要去做了。像预测短期市场就非常典型。不仅个人投资者做不好,连机构也做不好。一些基金经理也坦言:择时是不那么重要的事。从我十几年的投资实践来看,像预测市场和择时这样的事,短期可能会做成几次。但长期下来的话,对收益率的贡献基本微乎其微,甚至是负贡献。

既然是做不好的事、不太擅长的事,那干脆就不要去做了。费时费力还不讨好。这也是“弱者思维”的一个重要的体现。我既然是“弱者”,在“强者”面前处于弱势就是常态,那就没有必要时时刻刻去关注市场。

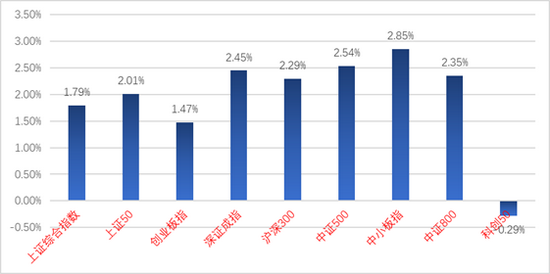

A股市场全面牛市持续时间较短,较长的时间都是处于震荡市甚至是熊市的状态,发生浮亏也是很正常的事情。一些投资者由于过度关注市场,容易产生焦虑心态,进行了错误的决策。另外,在一些结构性行情中基金收益差距较大,盲目进行攀比也容易心态失衡。不过度关注市场,尽可能与市场保持一定距离,有助于缓解焦虑情绪。

此外,像借助专业的力量,适当甄选FOF或MOM,善用基金投顾和投资组合,这实际上也是“弱者思维”的一个体现。

向往强者、成为强者,这是很多人的梦想,但不是每个人都能成为强者。弱者并非完全没有机会,历史上以弱胜强的案例数不胜数。像《论持久战》实际上就是“弱者思维”,闪烁着智慧的光芒。基金投资中的“弱者思维”,是适合绝大多数投资者的策略。弱者并不可怕,可怕的是不具备相应的专业能力,却要把自己当成“强者”。