今年以来,股债市场双双震荡,受益于去年较好的赚钱行情,公募基金分红十分慷慨,年内累计分红1574.86亿元,同比大增逾四成,创历史同期新高;其中,权益基金贡献了一半以上的分红金额,取代债基成为分红主力。

受访业内人士认为,基金分红既是基金合同约定内容,也是基金业绩的兑现方式之一。良好的赚钱效应为基金提供了分红基础。在市场震荡、行情不明的情况下,通过分红,基金可以锁定收益,保护投资者利益。

权益基金成分红主力军

权益基金积极兑现收益,助推基金分红规模创出新高。Wind数据显示,截至8月6日,今年以来共有1859只基金分红,总金额达到1574.86亿元,较去年同期增长41.37%。

其中,分红的混合型基金有445只,合计金额为734.71亿元,58只股票型基金分红126.31亿元,两类基金合计派出861.02亿元“红包”,占比达到54.67%。此外,1336只债券型基金分红683.16亿元,占比43.38%。对比去年同期,债券基金分红金额为628.04亿元,占比近六成。

权益基金扛起分红大旗,华南某大型基金公司市场人士对此表示,近两年主动权益产品收益较好,为分红奠定了基础。去年权益类基金净值暴涨,不少基金规模激增,部分基金也乐于将收益的一部分兑现给投资人。“主动权益产品通常都会设定定期分红条款,客观上推动了分红总额的攀升。”

绩优、头部基金公司分红更显慷慨。易方达旗下基金今年以来分红金额达到101.18亿元,位居第一;农银汇理基金和中欧基金旗下产品年内分红金额也都超过了80亿元。此外,南方基金、广发基金、富国基金、嘉实基金、景顺长城基金也都是分红大户。

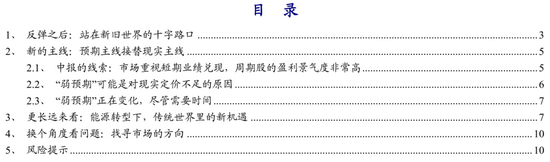

单只基金分红

最高超74亿元

除分红总额激增外,多只基金出现“土豪级”大额分红,最高超过74亿元,明星基金经理管理的产品占据分红榜前列。

以分红次数来看,宝盈核心优势最多,多达12次;华夏回报、华夏回报二号、富国国有企业债A/B年内分红8次,嘉实超短债、博时裕盈三个月等10只基金分红次数达到了7次。

从单只基金分红金额来看,有22只基金今年以来分红超过10亿元,绝大多数为主动权益基金。不过,位列单只基金分红榜首的是一只中长期纯债基金——农银汇理金穗,年内分红两次,总额74.71亿元。

周应波管理的中欧时代先锋A紧随其后,分红37.06亿元,成为年内“最慷慨”的权益基金。葛秋石管理的易方达价值精选同样出手大方,年内已分红4次,总额26.51亿元。作为一只成立于2006年的老产品,易方达价值精选成立以来的回报已超过了7倍。

黄兴亮管理的万家优选、刘彦春管理的景顺长城新兴成长今年以来也分红超过20亿元。张坤管理的易方达中小盘单次分红金额高达19亿元。邱璟旻管理的广发聚丰A、傅友兴掌管的广发稳健增长A的分红金额也在15亿元以上。刘格崧掌舵的广发小盘、朱少醒的代表基金富国天惠分红金额都超过了10亿元。

以单只基金分红比例来看, 除易方达中小盘混合每10份基金份额的分红达到9元外,前海联合研究优选、金鹰元和灵活配置、鹏华动力增长、光大保德信红利混合、泓德泓华混合、银华领先策略、银河行业优选等超20只基金每10份基金份额的分红额均在5元以上。

多因素促基金大手笔分红

对于公募基金大手笔分红,深圳一家公募产品部人士表示,公募基金总规模的上升是带动分红金额增加的重要因素。此外,一些热门板块估值经过前期的上涨到达较好水平。如果基金经理想要提高产品仓位,但又不想要继续买入扩大风险敞口的话,可以采用分红的办法,被动提高仓位。还有一种可能是由于今年股市震荡,基金面临较大的赎回压力,基金公司希望通过分红来留住投资者。

“基金分红是组合管理者对基金仓位进行管理的操作方法之一。”上述产品部人士说,“假如基金管理人认为近期行情不乐观,但又不能直接卖掉持仓股或大幅减仓,此时基金经理将采用分红的方式来降低基金成本,以减少股票下跌时基金亏损的幅度。”

针对高人气基金经理积极分红的做法,深圳一家公募市场部人士认为,明星基金经理有着强大的光环效应。近两年,伴随着互联网电商平台的崛起,资金更加迅速地向长期业绩优秀的明星基金经理及头部公司集中,很容易形成赢家通吃的局面。“随着基金规模的快速扩大,基金运作难度也会增加。此时,基金公司通过分红,即采用净值折算的方式提取基金部分盈利返还给投资者,一方面可以降低成本,而基金总资产并不会变。”

上述人士表示,尽管基金分红对普通投资者并没有太多实质的益处,但在市场震荡、行情不明的背景下,实施分红的基金由于提前锁定收益避免了损失的扩大。对投资者而言,持有慷慨分红的基金能够及时获利,保住收益,免遭市场持续下跌带来的亏损。